挪威气候金融的研究与实践:来自国际气候与环境研究中心

郭净 李静

摘 要:绿色金融是全球低碳发展与可持续发展的重要助力,与发展中国家关注环境和生态不同,发达国家更关切气候变化。中国作为全球气候治理的负责任大国,也越来越重视气候投融资,但还处于起步阶段。通过梳理和分析挪威国际气候与环境研究中心——奥斯陆(CICERO)在气候金融方面的研究与实践,对我国加强气候投融资的基础性研究、接轨国际标准、建立评估机构等方面提出建议。

关 键 词:气候金融;气候投融资;气候债券;绿色阴影法;第二意见

中图分类号:F830.59 文献标识码:A 文章编号:2096-2517(2020)02-0043-11

DOI:10.16620/j.cnki.jrjy.2020.02.005

绿色金融开始于西方发达国家,主要是因为其普遍较早地进入工业化时期,并经历了工业化带来的能源消耗及环境气候问题,因此,西方发达国家在绿色金融的政策支持、体制建设、产品创新等方面进行了大量研究和实践,积累了丰富的经验。

挪威是全球绿色增长机构(GGGI)发起国之一,在全球实现低碳经济、绿色经济的发展道路上,挪威负有重要的责任与义务。 挪威早在1991年就开始征收碳税①,2000年以前就强制要求企业披露社会环境成本报告,并通过实施综合的政策措施,如环境影响评价、环境发展监测、环境立法、污染控制、强制性法规及自愿协定等等,使得挪威的绿色经济发展取得了较大成效②,从政府到企业、从企业到民众,挪威举国上下都具有极强的生态环境保护意识。

国际气候与环境研究中心——奥斯陆(Center for International Climate and Environment Research-Oslo,以下简称CICERO)是挪威的一家专业性研究中心,该中心成立以来,一直紧密围绕绿色金融尤其是气候金融等领域的关键议题开展研究和实践,并与包括中国在内的世界其他国家开展广泛合作, 为推动国际绿色金融发展做出了卓越贡献,目前已经成为国际上绿色债券的主要认证机构。本文主要围绕CICERO的气候金融研究成果及第三方认证工作实践进行综述,以期对我国推进气候投融資相关工作有所借鉴和启示。

一、CICERO的主要研究领域

CICERO汇集众多跨学科的专业研究人员,研究气候与社会和经济的联系,提供所有有关气候变化全面而可靠的知识,揭露社会和经济中的气候风险, 传播气候相关知识。CICERO致力于提高人们对气候问题的重视,促进各国对改善气候问题达成共识,加强全球间气候行动协作,改善气候变化,围绕气候问题形成了6个研究领域,组建了6支研究团队,并产出了丰硕成果。

(一)气候金融

CICERO气候金融研究团队致力于研究金融与气候变化之间的关系,将气候风险纳入投资决策中,对不同部门和行业的气候风险进行评估,倡导投资转向低碳项目和环境适应性项目。Clapp等(2017) 指出投资者面临的气候变化风险主要分为物理风险和过渡风险。物理风险是指气候发生物理变化的风险,包括极端天气、洪水、旱灾、海平面上升等。物理风险的主要表现是极端事件变得更加频繁,其造成的影响极有可能延续至未来的10至20年。过渡风险是指政策、义务和技术的改变可能影响市场和消费者行为的风险,过渡性影响更依赖短期内的变化和决策,而非物理影响,突出了情景对探索未来关键不确定性的重要性,以及对低概率但高影响事件的压力测试的重要性[1]。Berg等(2018)在气候情景指南中建议情景分析应考虑资产的寿命及暴露在气候风险下的时间,投资者或企业可以使用情景分析来评估政策或技术的变化,以及气候变化对投资的潜在影响。企业或投资者通过情景分析可以防范过渡风险,但是不能捕捉短期的物理风险,物理风险造成的影响可能是长期的也可能是即时的,需要进行不同的情境分析[2]。Torvanger等(2019)就气候风险的感知和管理对挪威和瑞典20家金融机构的代表进行采访发现,由于数据的缺失和不确定性,金融部门通常只对气候风险进行定性分析,不足以全面评估气候风险。金融机构应加强气候风险方面知识的学习,既要广泛了解气候情况,也要了解其业务领域的具体问题[3]。Alnes等(2019) 指出虽然金融在推动绿色经济转型方面具有重要意义,但投资者很难分析其投资组合的可持续性和气候风险暴露程度,也很难充分挖掘可持续性解决方案的价值创造潜力。现有的企业向投资者传达可持续发展信息的举措,往往更笼统地关注ESG风险或碳排放,而忽略了气候风险,因此有必要为投资者和公众提供一种理解气候风险,鉴别企业低碳和气候适应性的实用性工具。CICERO提出的绿色阴影方法适用企业的气候风险评估,而且在研究的小样本范围内表现出很强的适用性。目前气候风险评估受数据可用性和数据质量的限制,未来气候风险评估将从定性方法转为更依赖数据的定量方法[4]。

(二)气候政策

CICERO气候政策研究团队主要研究经济、人口变化及气候变化之间的均衡影响,国内与国际政策之间的相互影响,气候协议、政策文件、不同参与者在气候谈判中的立场及对气候谈判的影响等。Bang等(2017)探讨政策传播和政策学习在加州碳排放限额与交易制度设计中的作用,指出当地政治担忧是政策传播过程中重要的中介因素,有助于制度形成。 加州政策制定者吸取其他地区的经验,改善制度细节以避免缺陷,反映了加州政策制定者的积极努力。虽然加州碳排放限额与交易制度具有一定的优越性,但其主要依靠低透明度、高成本的直接监管控制二氧化碳排放,只能在加州独特的政治背景和强有力的监管下实施, 难以在其他地区复制[5]。Aamodt等(2017)研究2000—2015年期间气候倡导联盟对巴西、 中国和印度的政策影响,指出气候倡导联盟是巴西、中国和印度气候政策发展的驱动力,但在不同的政治背景下气候倡导联盟的核心信念不同, 对气候政策的影响也有所差异。与印度和巴西相比,中国气候倡导联盟更加关注气候科学,对气候议程的关注较少;然而,印度的气候倡导联盟更关注如何适应气候问题,而非如何缓解气候问题。 国内和国际气候政策通常会产生相互作用,国际层面的讨论和决定对于打开国内政策窗口至关重要,而政治经济和制度结构等外部子系统参数对解释气候倡导联盟的政策影响和政策变化的持续性至关重要[6]。Wei等(2018)利用可计算一般均衡(CGE)模型,将中国2050年的预期年龄结构搭配2011年的经济和人口规模, 探索人口老龄化带来的影响。模拟结果表明,考虑老龄化对消费和劳动力供应的影响, 中国人口老龄化将阻碍经济活动,导致GDP下降10%,同时通过降低劳动力供应带来的老龄化效应会降低由化石燃料造成的全球二氧化碳排放, 大约是日本2011年碳排放量的70%,考虑其他国家的老龄化效应,全球碳排放的减少量相当于日本2011年的总排放量[7]。Bang等(2019)分析2013—2018年挪威石油资源治理,指出政策倡导联盟通过寻求重新定义而不是从根本上反对现有的国家在石油资源管理中的利益获得公众支持,将对石油的理解从当前与福利的联系转向经济风险,利用碳风险的概念挑战挪威石油资源治理中的两个基本制度:近海勘探许可和石油税收政策。挪威公众舆论的明显变化与石油资源管理体制的惰性之间的不协调越来越明显。 为了保持在《巴黎气候变化协定》(以下简称《巴黎协定》)的温度限制范围内,碳预算即将耗尽,许多化石燃料生产国将面临与挪威同样的问题[8]。

(三)气候系统

气候系统研究团队利用观测的数据和模型研究气候系统的辐射力,以及气体、气溶胶①和云的作用, 强调气候系统的过程和物理影响。Stjern等(2017)调查气候对黑炭浓度增加的反应,指出黑炭浓度显著增加对气候系统产生重大的影响,但其中一些效应往往会相互抵消, 从而使全球变暖的中位数相对较小[9]。Skeie等(2018)利用能量平衡模型和随机模型结合贝叶斯框架下的辐射强迫(RF)②时间序列、海洋热感(OHC)和近地表温度变化估算有效气候敏感性(ECSinf),结果显示估算的ECSinf的平均值是2.0℃,中位数为1.9℃,90%可信区间为1.2℃~3.1℃, 估算的ECSinf对先验RF时间序列的选择具有很强的敏感性,OHC使ECSinf的平均值比最佳估计值高出约50%[10]。Myhre等(2018) 指出,大气辐射冷却和感热通量的变化平衡了与降水变化相关的潜热③, 感热变化是前工业时代以来全球平均降水量变化的主导因素,而辐射强迫与反馈的影响近似补偿。在所有时间周期内,由于辐射冷却的不确定性强, 而温度驱动和气溶胶的快速变化,使得感热项在历史时期的不确定度较低,且具有相同的迹象,因此模拟降水变化的不确定性主要由辐射冷却项决定[11]。Aas等(2019)分析主要地区1990—2015年期间空气和降水中硫元素的观测趋势, 并对六种不同的全球气溶胶模型进行估算。在模型和观测中一致捕捉到的硫趋势中存在着巨大的地区差异,迫切需要实现更均匀的全球覆盖[12]。

(四)气候效应

CICERO气候影响研究团队主要研究气候变化和极端气候对社会经济的影响, 包括健康影响、空气污染和气候变化之间的相互作用等。Sillmann等(2018)指出风险指标应帮助各种实体检测风险,以应对未来更频繁和严重的极端气候灾害,风险评估中数据和分析的不确定是不可避免的,需要仔细考虑风险指标的背景。新的风险指标为气候变化提供准确和可靠的风险估计,应满足技术标准,如可测量、可监控、可验证和可转移,除了对目标受众具有显著性、合法性和可信性外,还应具备科学相关性[13]。Schaller等(2018)运用三个大型全球气候模型组合研究大气阻塞对热浪的影响, 发现1979—2015年期间, 北欧和俄罗斯西部夏季热浪强度与受大气阻塞影响的天数有显著的相关性。研究结果强调了使用不同全球气候模型组合的必要性,因为单个模型并不总是能够捕捉到这种关系。通过建立以大气阻塞为协变量的热浪统计模型,可以帮助决策者适应气候变化, 规划灾害风险防范[14]。Aamaas等(2019)评估挪威雨林基金会项目组合中的两个项目的碳效应,哥伦比亚的项目面积比印度尼西亚大得多,然而,这两个项目的单位面积碳排放潜力却相差不大。原因是印度尼西亚项目周边地区的雨林砍伐率远远高于哥伦比亚项目,极大增加了单位面积的潜在碳排放量[15]。

(五)区域解决方案

CICERO区域解决方案研究团队,关注向低排放型社会转型过程中的各個方面,考虑当地的现实情况提供降低排放和适应气候变化的解决方案。Westskog等(2017)以挪威12个城市的案例研究为基础,研究当地环境对制定适用于城市一级的国家气候适应政策的重要性。挪威气候政策的特点是自上而下,但挪威各地区的自然条件、组织资源和社会需求等差异很大。挪威国家和部门当局并未充分解决和理解地方政府因环境因素而产生的气候适应政策的差异。考虑到案例城市之间背景因素的差异,建议在多级治理系统中采用自适应协同管理策略作为合适的框架,以确保地方政府积极主动地进行本土化, 加深国家与地方之间的相互理解,实现更好的合作[16]。West等(2017)通过对比坦桑尼亚的两个小农户农业投资案例,研究影响他们应对风险和不确定性的脆弱性和恢复力的因素。 研究发现,缺乏透明、 可靠的政策和机制来管理土地使用权,解决合同纠纷以及销售相关农作物,加剧了参与者之间的权利不对称,坦桑尼亚小农户的农业投资不太可能同时履行商业和发展职能[17]。Kasa等(2018)通过调查挪威的一项气候与能源规划指南对地方气候政策活动制度化的影响,结果表明,地方政府在制定减缓气候变化政策的早期阶段, 规划指南通过将气候政策与其他政策联系起来,有助于使气候政策合法化。但是,在减缓气候政策进一步发展的过程中,规划指南的影响不大。在监管问题复杂的情况下可能需要软性政策工具,但如果没有较硬的政策措施的支持,也很难取得成果[18]。

(六)减缓气候变化

CICERO减缓气候变化研究团队侧重于了解历史和未来温室气体排放和短期气候变化的趋势和驱动因素。Peter等(2011)指出,1990—2008年期间,发达国家的碳排放量已经趋于平稳,但是发展中国家的碳排放量翻了一倍,从生产和消费的角度来看,国际贸易是解释许多国家排放变化的一个重要因素。碳排放转移反映了世界经济的宏观经济失衡,这种失衡是由多种社会经济驱动因素和政策造成的,建议各国在监督领土碳排放的同时,通过国际贸易监督碳排放转移,以确保在稳定全球温室气体排放方面取得进展[19]。Peter等(2017)开发了一个嵌套的关键指标结构来跟踪《巴黎协定》当前进展和未来目标的进展,发现近年来全球碳排放增长放缓的主要原因是2011年以来中国和美国的煤炭使用量减少, 预计这种放缓的趋势仍将持续。政策驱动的风能和太阳能爆炸性增长也有助于全球碳排放的放缓, 但其重要性不及经济因素和能源效率。虽然目前许多关键指标大致与保持全球平均气温上升幅度控制在2℃以内的目标一致,但是碳捕获和储存技术缺乏大规模的应用, 威胁了2030年的气候目标,也威胁了《巴黎协定》实现净零排放的长期目标[20]。Peter等(2019)通过情景分析,表示碳捕获和储存技术是实现《巴黎协定》气候目标的关键技术, 在世界各地区的电力部门和工业部门、化石燃料和生物能源中发挥着主导作用。然而,《巴黎协定》以五年为一个周期提高气候目标,可能促使碳定价逐步上升或增加碳定价的不确定性,不利于碳捕获和储存技术的部署和发展[21]。Quéré等(2019) 分析18个发达经济体在2005—2015年期间碳排放量变化的主要驱动因素包括能源使用、化石燃料占比、化石燃料利用率、化石燃料中二氧化碳强度和贸易,发现可再生能源取代化石燃料和降低能源使用可以解释二氧化碳排放量的减少。 此外,可再生能源政策、能源效率政策和减缓气候变化的政策在减排中也发挥着驱动作用[22]。

二、CICERO的主要工作实践

《巴黎协定》控制气温上升的目标①将直接影响全球金融资本所在部门和未来所有国家及部门、企业的投资模式,必须加强对低碳解决方案和基础设施的投资, 以助力经济摆脱对化石燃料的依赖,同时降低气候不利影响的风险。 因此,CICERO在气候金融方面的主要工作是在对气候领域进行全面科学研究的基础上,将金融与气候变化研究联系起来,与金融部门密切合作,为金融行动者提供可以直接应用的专门知识和研究成果,帮助投资者更好地降低气候风险对投资组合价值的可能影响。

从2008年世界银行首次发行绿色债券,CICERO与世界银行共同确立绿色主题列表之后,CICERO一直保持对绿色债券进行独立评估。CICERO的独立评估对全球绿色债券的发展历程具有里程碑意义,其服务对象包括公司、金融机构、多边开发机构、主权政府、市政银行、市级和地方政府,帮助投资者提高气候风险的透明度,并在不给金融部门造成不当交易成本的情况下,将投资转向更为绿色的市场。而其采用的评价方法被称为绿色阴影法(Shades of Green),这一方法的诞生也是源于CICERO多年提供第二意见的丰富经验。自2015年3月以来,CICERO一直在实践中应用绿色阴影方法,使用三种不同深度的绿色将第二意见进行分类。这种方法对投资者来说很容易理解,并且可以使他们很容易对比绿色项目的绿色级别。

(一)绿色阴影评价方法

1.绿色阴影分级

CICERO将气候变化科学与金融市场联系起来,评估绿色项目的环保性、降低项目排放、帮助社会适应气候变化实际影响以及增强绿色项目的管理和透明度。其评估某一特定活动或技术是否长期支持建设低碳和气候适应型社会,利用绿色阴影方法将评估结果分为深绿色、中绿色和浅绿色,以表现绿色债券与低碳气候契合程度。 在某些情况下,短期内减少排放的活动或技术却会导致长期使用高排放的基础设施并增加净排放。 因此,CICERO在评估投资项目的绿色等级时,力求通过谨慎的基础设施投资将投资转向低排放或零排放的基础设施,避免排放量被锁定。

(1)第一等级:深绿色

符合低碳和适应气候变化的长期愿景的项目和方案也即零排放解决方案一般是用深绿色表示,如可再生能源投资(如太阳能、风能和水电)。CICERO力求在基础设施的投资中,避免化石燃料元素,以及锁定温室气体排放。投资时间越长,项目的可持续性要求越高。这就意味着,在较长时间范围内(如新建建筑和大型整治工程)进行的投资,要达到深绿色的评估等级是比较困难的。由于现有建筑和被动式房屋标准的改进, 预计到2050年建筑物的能源效率将大大提高。为了让建筑项目获得深绿色的评估等级, 发行者现在需要考虑包含2050年低碳愿景的长远目标。在废物处理部门,焚烧并回收能源是减少垃圾填埋的环境和气候友好的選择, 如果垃圾焚烧相关项目想要评级为深绿色,那么就必须与回收政策相结合,例如将塑料等化石燃料垃圾转化为新材料。

(2)第二等级:中绿色

中绿色等级表示投资项目中具有代表低碳和适应气候变化的长期愿景,但还没能完全实现低碳的项目和方案,也就是缺少为达成长远目标而存在的中间阶段的解决方案,例如投资于具有良好但不是最佳能源效率评级的生态建筑。然而,评估运输业的可持续性并非易事,环境绩效的改善取决于燃料类型和效率。从效率低下的交通方式(如私家车)转向公共交通,可以减少大量的碳排放,使用化石燃料的公共交通项目,比如混合动力公交车,是典型的中绿色项目。

(3)第三等级:浅绿色

具有短期绿色效益,但不具有长期性的解决办法的项目和方案属于浅绿色,例如提高可以减少累积排放的化石燃料基础设施效率的项目。除了绿色类等级,还有棕色——表示支持反低碳和适应气候变化的项目和方案,如新建煤炭基础设施。

CICERO在第二意见评估中还考虑了发行人对于气候和环境的目标和成就,以理解绿色债券框架的背景。发行人若采取强有力的气候和环境措施(包括如何应对气候风险的方法), 并在组织内广泛实施这些措施,就更有可能获得深绿色评级。此外,CICERO在利用绿色阴影方法评估时还考虑了治理因素, 也就是谁在选择项目过程中有最终决定权? 气候和环境专业知识如何参与合格项目的选择?深绿色的阴影程度意味着该组织内部的气候和环境专家有权否决项目。在项目筛选中,发行人使用生命周期分析并考虑弹性效应,更有可能为其绿色债券框架获取深绿色程度的评估等级结果。绿色债券框架的整体阴影评估也取决于对透明度、影响报告和影响验证的考虑。这些问题对投资者跟踪绿色债券计划的实施至关重要,应向公众提供所有融资项目的清单。影响报告需要提供关于气候变化导致的经济风险及项目的环境效益的重要信息,良好的影响报告程序可以确保项目评估的正确性。

2.绿色阴影方法适用范围

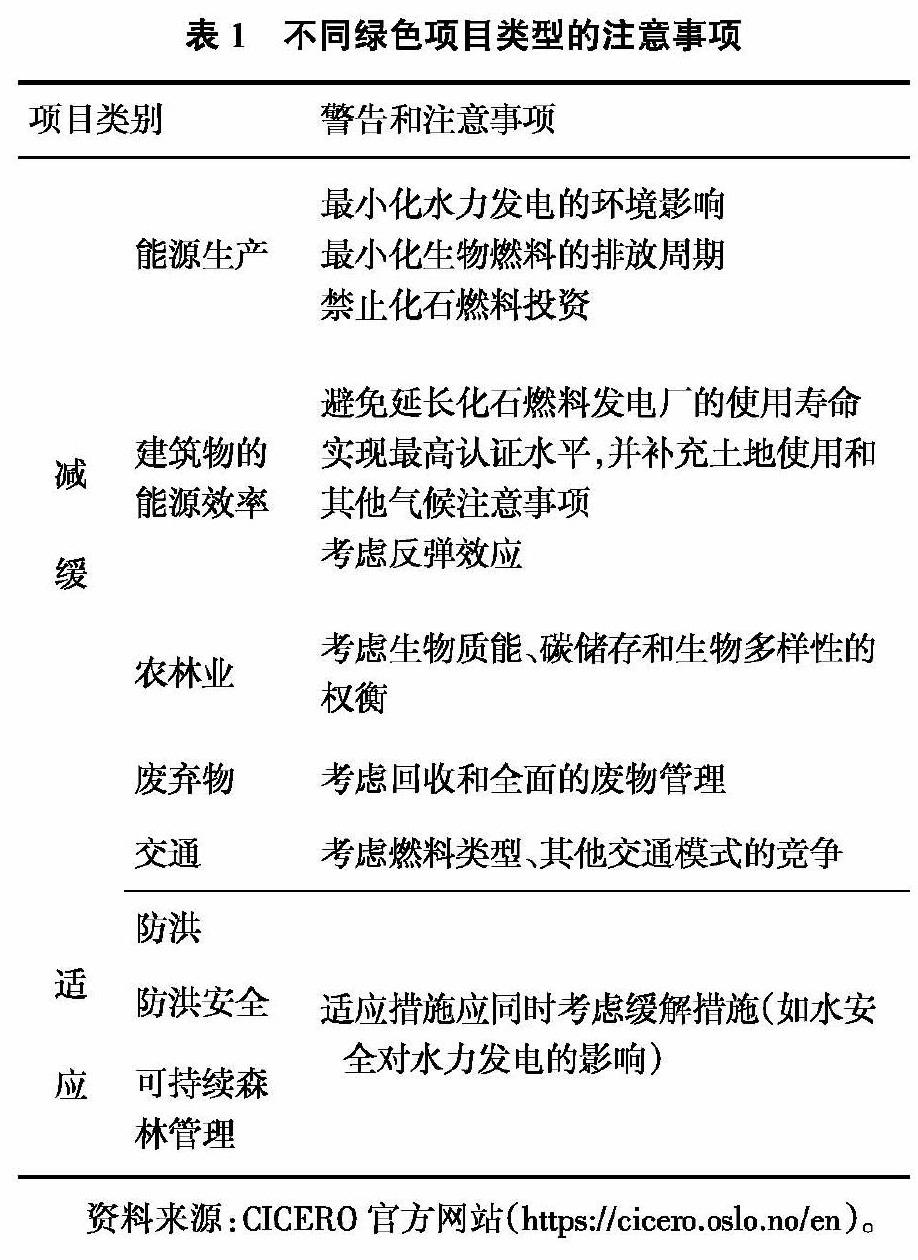

绿色阴影方法适应于绿色债券框架内的每个项目类型,根据项目类型、管理和透明性,全面评估绿色注意事项债券的绿色阴影的深浅程度。表1给出了一些典型项目类型的注意事项。

(二)CICERO的第二意见框架

CICERO是全球领先的绿色债券第二意见提供者,它建立了由独立气候研究机构组成的全球网络以增加对各区域的了解, 对发行人遵循的规则、条例和准则进行独立审查和评估,以确保绿色债券的气候和环境完整性。CICERO考虑项目选择的总体框架,但不验证或证明具体项目的环境影响[23]。

1.第二意见的作用

第二意见(Second Opinion)是指对发行人为绿色债券融资选择项目和投资的框架进行独立的环境质量检查①,意见由专业环境研究机构出具,且环境研究机构在投资结果中没有任何经济利益,以确保出具意见的真实可信,并且有助于投资者建立对绿色债券的信心。目前,第二意见已经聚焦于低碳和气候适应型发展,也包括其他的环境方面和社会责任方面,例如道德、工人工作环境、地方经济影响、可持续发展、资源效率、环境影响、对生物多样性的影响以及减轻其他温室气体。

第二意见审查可纳入绿色债券的项目类别的选择标准, 检查项目类别是否符合债券的环境目标,并特别评估气候风险。根据绿色债券框架的详细程度和范围,第二意见可以提供具有重要技术细节的“自下而上”的评估,也可以提供侧重于选择合格项目框架的“自上而下”的评估。迄今为止,大多数第二意见本质上是自上而下的,在发行时提供对绿色债券框架的评估,但第二意见不能验证事后的气候或环境影响。

2.CICERO出具第二意见的流程

CICERO在气候研究的基础上出具第二意见,提供绿色债券框架的独立评估以及发行人相关的内部治理程序,通过案头审查收集资料出具第二意见, 也就是说根据发行人提供的文件和在会议、电话会议以及與发行人的电子邮件通信中收集的资料提供事前评估。 在制定第二意见时,CICERO会与发行方秘切合作,以各种方式改善其投资框架的“绿色”程度,在这一过程中提高发行机构的环保意识, 发行方也将这种服务视为第二意见的附加价值。绿色的程度全面评估了发行人的绿色债券框架支持向低碳和气候适应型社会过渡的程度,既评估绿色债券支持项目的气候和环境目标,也评估绿色债券框架治理结构的稳健性。

CICERO从发行人处得到相关信息到完成报告大致用时3~5周,这一过程包含三个阶段。第一阶段是开始评估阶段,在这个阶段CICERO从绿色债券发行方获取绿色债券框架、可持续性策略和报告以及其他相关文件,根据绿色债券原则、气候科学以及相关标准评估绿色债券的所得款项用途、流程管理、项目管理、项目透明度以及影响报告,对这些信息进行保密性审查。 第二阶段是形成意见阶段,CICERO将发行方信息和GBP对比, 进行绿色级别划分,根据第一阶段的评估结果核对发行方的说明,草拟第二意见。第三阶段是意见披露阶段,CICERO出具最终第二意见, 并将发行方项目、战略、 管理方式介绍给投资者。CICERO建议发行方将其绿色债券的信息,包括第二意见,公开提供给投资者和其他相关方, 鼓励有条件的发行方发布影响力报告。

3.CICERO第二意见标准结构及评估内容

CICERO第二意见的标准结构如下:

(1)总结与建议,包含总体绿色阴影程度(为投资者提供简单概述);

(2)介绍与背景(第二意见的目的和方法);

(3)免责声明(CICERO不对特殊项目的验证负责);

(4)简要描述绿色债券框架和文件列表;

(5)绿色债券框架评估(优势、劣势、潜在挑战);

(6)附录。

其中,绿色债券框架优势指的是CICERO评估绿色债券框架时,首先考虑绿色债券框架涉及的部门和技术是否有助于减少温室气体排放和适应预期的气候变化,比如提高能源效率或使用可再生能源比例较高的能源技术、废物处理和回收、交通基础设施、生态建筑和用水管理。接下来,CICERO检查绿色债券框架是否包括最低要求,即和初始情况或现有标准相比是否满足节能要求。若框架中包括衡量、监控和验证业绩的具体标准,将对绿色债券的投资者和发行人均有益处。

CICERO也考虑绿色债券框架的劣势,比如行业或技术是否对温室气体排放具有不确定的长期影响,特别是考虑可能的“锁定”效应和生命周期前景。劣势项目类别,比如火力发电这种提高以化石燃料为基础的能源生产效率的投资。虽然这可能在短期内减少碳排放,但从长期来看,它可能会锁定碳排放。绿色债券框架中的潜在劣势项目还包括核电项目,这并非出于气候变化方面的担忧,而是出于安全和废物方面的考虑(从发行者的角度来看,也可能存在社会接受度方面的担忧)。在某些情况下,考虑到区域情况,劣势项目类型可能是较为合适的选择,但所有更为清洁的投资可能性都需要彻底探讨。

CICERO第二意见还考虑了绿色债券投资对特定项目之外的潜在影响, 即所谓的宏观投资影响。例如,一项投资可能会改变旅行者、客户或租户的交通模式,从而影响项目的环境影响,建筑工地的供应链也会对环境和气候产生广泛的影响。反弹效应是另一类宏观影响。例如,提高住宅的能源效率和降低能源成本,可能会促使租户使用更多的能源, 部分抵消最初节约能源和二氧化碳排放的预期。发行者意识到这些潜在的反弹效应,并设法将其最小化是至关重要的。在某些情况下,发行者可能减轻这种影响,如业主或开发商可以鼓励租户使用清洁能源,但是有时发行者自己都没有意识到这种潜在的负面影响。尽管难以明确划分与项目相关影响的界限,但CICERO希望发行者至少应该意识到潜在的负面宏观影响,并将其最小化。

三、CICERO研究与实践对我国气候金融发展的启示

鉴于气候变化的全球效应,世界各国对将气候影响因素管理纳入投融资活动中已形成共识[24],世界银行等国际多边金融机构及欧盟等发达国家的政策性银行都开展了探索性的实践,出台了气候投融资追踪的标准和原则,制定了气候风险和效益评估工具,但将气候因素融入投融资活动中在我国刚刚起步,在政策、技术标准、评价方法等方面都缺少相应的配套机制[25]。

(一)气候金融成为绿色金融体系的重要部分,基础性研究工作亟待加强

绿色金融受到世界各国的广泛重视, 但关于“绿色”的界定还未明确和统一,发达国家基本解决了工业化早期常见的环境污染问题,因而更关注气候变化带来的风险因素[26]。中国等发展中国家实施的绿色金融政策以及开展的绿色金融实践更多致力于解决环境污染、生态破坏等问题。但气候变化是一个全球性问题,需要各国携手应对,以开辟全球绿色低碳发展新前景, 推动世界可持续发展。

2004年国家发展改革委员会、 中国人民银行和原银监会下发《关于进一步加强产业政策和信贷政策协调配合控制信贷风险有关问题的通知》①,要求金融机构停止对环境污染严重的禁止类项目以及不利于节约能源和保护生态环境的限制类项目进行授信支持。2009年我国向国际社会宣布2020年单位国内生产总值二氧化碳排放比2005年下降40%~45%,以及后续积极实施《中国应对气候变化国家方案》《国家应对气候变化规划(2014—2020年)》,特别是中国作为负责任大国, 在全球气候治理中责任重大,积极推动《巴黎协定》的通过与落实[27],发布《强化应对气候变化行动——中国国家自主贡献》,继“十二五”控制温室气体排放之后,“十三五”提出“以投资政策引导、强化金融支持为重点,推动开展气候投融资试点工作”②。2016年中国人民银行等七部委发布《关于构建绿色金融体系的指导意见》这一纲领性文件, 明确绿色金融是为支持环境改善、应对气候变化和资源节约高效利用的经济活动。

气候投融资即“应对气候变化的投融资活动”,有助于实现国家应对气候变化和低碳发展中长期战略目标,引导和促进更多资金投向应对气候变化减缓和适应领域的投资和融资活动。近年来,我国在应对气候变化主管部门的推动下取得了气候投融资顶层设计、 政策框架和实践创新等方面的进展,但气候投融资试点工作尚未正式推开,距离形成体系化气候金融还有较大差距。气候投融资已经开始成为我国绿色发展相关政策支持的方向和重点,但其具有不同于绿色金融的独特性,需要更多气候变化风险、应对气候变化策略、金融产品创新等方面的基础性研究[28],以助推气候金融的发展和完善。

从这一意义上讲,我国迫切需要建立一个类似CICERO的研究机构,深入研究人为排放对气候的影响、社会对气候变化的反应以及国际协议的制订和推行。 整合气候及金融领域的跨学科研究专家,探究和揭示气候因素与金融投资之间的关系,向投资者传递气候知识的同时揭露投资组合中隐藏的气候风险,倡导投资者将资金转向支持低碳和气候适应型的项目, 改善气候环境, 实现气候治理。同时,加强气候治理研究和实践的国际合作,积极发挥自身的公信力和社会效益, 将气候知识传递、普及给社会公众,将气候问题提升到全社会共同关注的高度,以扩大气候投资的投资者范围,引导投资倾向。

(二)气候债券国际市场潜力巨大,与国际标准接轨亟待推进

从世界范围来看,绿色债券已成为改善环境和气候的重要工具。 我国一直积极支持绿色债券发行, 目前已成为全球绿色债券市场的第二发行来源。随着全球经济一体化的深入、“一带一路”倡议的推进以及“债券通”的實施,国内绿色债券进入国际市场进程加快,但国内外绿色债券标准的差异将是我国绿色债券走向国际的重大阻碍。国际上,气候债券倡议组织(Climate Bonds Initiative,简称CBI)按照气候债券分类方案①认证绿色债券, 其绿色债券数据库纳入三类气候债券:第一类是符合气候债券标准(CBS)和行业准则的认证气候债券;第二类是经由外部核查②符合CBI募集资金用途和透明度要求的债券;第三类是未经外部核查,但符合CBI募集资金用途和透明度要求的债券③。 气候债券分类方案中包含的低碳技术与时俱进,及时反映科学的进步和行业的发展,气候债券标准和认证计划的严格且科学的准则能够极大保证全球气候变化不突破《巴黎协定》中2 ℃的上限,因此,这一计划被全球范围内的债券发行人、政府、投资者和金融市场广泛应用,以确保真正优先投资于那些有助于应对气候变化的项目。而我国绿色债券的主要标准是中国人民银行出台的《绿色债券支持项目目录(2015年版)》以及国家发展改革委员会出台的《绿色债券发行指引》, 在筹集资金的使用比例规定以及绿色项目的分类上均与CBI有所不同。

气候债券在绿色债券中的比重越来越高,2018年在全球范围内符合气候债券分类方案并纳入CBI绿色债券库的绿色债券达到1673亿美元,较上年增长3%④。 我国符合国际绿色债券定义的发行额达到2103亿元人民币(312亿美元),占全球发行总额的18%, 发行的气候投融资证券工具规模超过1300亿元,占全部绿色债券的比例约为62%[29]。虽然我国国内与国际标准定义一致的绿色债券的比例不断提高,但仍然有部分债券不满足国际标准或者还未采取任何外部审查。2018年,我国绿色债券发行总额达428亿美元,上述312亿美元绿色债券与国际绿色债券定义一致,占全球市场的18%,其中11%的绿色债券是经认证的气候债券,40%拥有绿色债券鉴证,32%的绿色债券拥有第二方意见,3%获得绿色债券评级,在外部核查机构中CICERO和Sustainalytics核查规模位居前列⑤。另外116亿美元绿色债券未与国际绿色债券定义达成一致,仅符合中国定义。

尽管气候投融资债券逐渐成为我国绿色债券的主体, 但仍然缺乏对气候投融资范畴的明确界定,相关的监测报告核查体系尚未建立,国家气候变化的目标和指标没有反映到金融体系中[29]。因此,我国气候投融资领域必须尽快完善与政策配套、与国际接轨的认证标准、技术规范和评估方法,形成系统流程和机制,可以考虑率先推动中欧绿色金融标准合作和趋同,然后逐步将标准推广到其他国家和地区,影响甚至同化其绿色金融标准;积极参与国际标准制定,促进国际标准与我国标准兼容接轨[30],构建我国在气候投融资领域的国际话语权。建议我国成立类似CICERO的独立、非营利评估或评级机构,开发“绿色”评级工具,评估发行方项目的绿色程度,对发行方的绿色债券框架进行审查,使其符合国际标准。为投资者揭示气候风险,以及给予投资者选择项目、评估项目、监控项目及跟踪项目的建议。

参考文献:

[1]CLAPP C,LUND H F,AAMAAS B,et al.Shades of Climate Risk:Categorizing Climate Risk for Investors[R].Oslo:CICERO,2017.

[2]BERG A O,CLAPP C,LANNOO E,et al.Climate Scenarios Demystified:A Climate Scenario Guide for Investors[R].Oslo:CICERO,2018.

[3]TORVANGER A,ALNES K,BERG A O,et al.Climate Science for the Financial Sector:Managing Climate Risk in Norway and Sweden[R].Oslo:CICERO,2019.

[4]ALNES K,SCHIE?覻L B,LUND H F,et al.Sustainable Edge:Exploring Green Shading for Companies[R].Oslo:CICERO,2019.

[5]BANG G,VICTOR D G,ANDRESEN S.Californias Cap-and-Trade System:Diffusion and Lessons[J].Global Environmental Politics,2017,17(3):12-30.

[6]AAMODT S,STENSDAL I.Seizing Policy Windows:Policy Influence of Climate Advocacy Coalitions in Brazil,China,and India,2000—2015[J].Global Environmental Change,2017,46:114-125.

[7]WEI T,ZHU Q,GLOMSR?覫D S.Ageing Impact on the Economy and Emissions in China:A Global Computable General Equilibrium Analysis[J].Energies,2018,11(4):1-13.

[8]BANG G,LAHN B.From Oil as Welfare to Oil as Risk? Norwegian Petroleum Resource Governance and Climate Policy[J].Climate Policy,2019(11):1-13.

[9]STJERN C W,SAMSET B H,MYHRE G,et al.Rapid Adjustments Cause Weak Surface Temperature Response to Increased Black Carbon Concentrations[J]. Journal of Geophysical Research(JGR):Atmospheres,2017,122(21):11462-11468.

[10]SKEIE R B,BERNTSEN T,ALDRIN M,et al.Climate Sensitivity Estimates-Sensitivity to Radiative Forcing Time Series and Observational Data[J].Earth System Dynamics,2018,9:879-894.

[11]MYHRE G,SAMSET B H,HODNEBROG ?覫,et al.Sensible Heat Has Significantly Affected the Global Hydrological Cycle Over the Historical Period[J].Nature Communications,2018,9:1-9.

[12]AAS W,MORTIER A,BOWERSOX V,et al.Global and Regional Trends of Atmospheric Sulfur[J].Scientific Repor-ts,2019,9:1-11.

[13]SILLMANN J,RUSSO S,SIPPEL S,et al.From Hazard to Risk[J].Bulletin Of The American Meteorological Society,2018,99(8):1689-1693.

[14]SCHALLER N,SILLMANN J,ANSTEY J,et al.Influence of Blocking on Northern European and Weatern Russian Heatwaves in Large Climate Model Ensembles[J].Environmental Research Letters,2018,13(5):1-8.

[15]AAMAAS B,LUND M T,S?覷LEN H,et al.Assessment of Carbon Effects from Two Projects from the Rainforest Foundation Norways Programme Portfolio[R].Oslo:CICERO,2019.

[16]WESTSKOG H,HOVELSRUD G K,SUNDQVIST G.How to Make Local Context Matter in National Advice:Towards Adaptive Comanagement in Norwegian Climate Adaptation[J].Weather,Climate,And Society,2017,9(2):267-283.

[17]WEST J J,HAUG R.The Vulnerability and Resilience of Smallholder-inclusive Agricultural Investments in Tanzania[J].Journal of Eastern African Studies,2017,11(4):670-691.

[18]KASA S,WESTSKOG H,ROSE L E.Municipalities as Frontrunners in Mitigation of Climate Change:Does Soft Regulation Make a Difference?[J].Environmental Policy And Governance,2018,28(2):98-113.

[19]PETER G P,MINX J C,WEBER C L,et al.Growth in Emission Transfers via International Trade from 1990 to 2008[J].Proceeding of The National Academy of Sciences of The United States of Americ,2011,108(21):8903-8908.

[20]PETER G P,ANDREW R M,CANADELL J G,et al.Key Indicators to Track Current Progress and Future Ambition of the Paris Agreement[J].Nature Climate Change,2017,7(2):118-122.

[21]PETER G,SOGNN?覷S I.The Role of Carbon Capture and Storage in the Mitigation of Climate Change[R].Oslo:CICERO,2019.

[22]QU?魪R?魪 C L,KORSBAKKEN J I,WILSON C,et al.Drivers of Declining CO2 Emission in 18 Developed Economies[J].Nature Climate Change,2019(9):213-217.

[23]Framework for CICEROs“Second Opinions” on Green Bond Investments[R].Oslo:CICERO,2016:1-8.

[24]刘援,郑竟,于晓龙.欧盟环境和气候主流化及其对“一带一路”投融资绿色化的启示[J].环境保护,2019,47(5):64-70.

[25]熊程程,廖原,白红春.国际气候投融资风险和绩效管理工具分析及启示[J].环境保护,2019,47(24):26-30.

[26]国务院发展研究中心“绿化中国金融体系”课题组.发展中国绿色金融的逻辑与框架[J].金融论坛,2016(2):17-28.

[27]巩潇泫.G20 在全球气候治理中的表现分析[J].东岳论丛,2018,39(9):149-157.

[28]张嫄,朱黎阳,李浩铭.国家相关绿色金融试验区经验对气候投融资试点建设的启示[J].环境保护,2019,47(24):31-35.

[29]钱立华,鲁政委,方琦.对我国气候投融资的六大建议[N].证券日报,2019-09-28(B01).

[30]中国人民银行研究局绿色金融标准课题组.推动我国与全球主要绿色金融标准趋同[J].中国金融,2019(12):57-59.

Abstract: Green finance is an important driver for global low-carbon and sustainable development. Emerging countries focus on the environment and ecology in green finance, while advanced countries are more concerned about climate change. As a responsible country for global climate governance, China is also giving increasing weight to climate investment and financing, which is still in the early stage. Through sorting and analyzing the research and practice of the Center for International Climate and Environment Research - Oslo (CICERO) in the area of climate finance, it is expected to put forward suggestions for China to strengthen basic research on climate investment and financing, keep up with international standards, and establish rating agencies.

Key words: climate finance; climate investment and financing; climate bonds; shades of green; second opinions

(責任编辑:卢艳茹;校对:龙会芳)