财政分权下金融支持实体经济发展效率及区域差异研究

赫国胜 燕佳妮

[摘要]目前,在中国经济快速发展的过程中,出现了资金流向发生改变,金融支持实体经济发展的效率不断下降等问题。资金在逐利的本质下,不断涌入虚拟经济,金融与实体经济出现背离。这不仅加大了经济的波动性,降低经济增长速度,而且使得实体经济出现“空心化”,缺乏增长动力。文章首先测度了中国各省份的金融支持实体经济发展效率,直观阐释各地区的效率情况。进而根据设定的面板模型,分析各影响因素的作用方向与程度,探讨其在不同地区作用差异的缘由。在此基础上提出了应把握好财政分权的“度”,打破金融集权的垄断局面,扩大直接融资比重,缩小区域效率差异等对策建议。

[关键词] 财政分权;金融支持;实体经济发展;Malmquist指数

[中图分类号] F8122;F832;F124 [文献标识码]A [文章编号]1673-0461(2020)03-0078-12

一、引 言

全球金融危机爆发带来的经济倒退使人们意识到虚拟经济应该适度发展,金融应该立足于支持实体经济而不是无土壤地无限蔓延,实体经济发展是一国经济发展的根本,更是经济稳定、应对金融危机的有利保障。根据党的十九大报告内容可以发现,经济发展的着力点应该建立在实体经济的发展上,加强供给侧改革,使高质量的供给成为经济发展的主要优势,进而形成具有现代化特色的经济体系。理解全国金融工作会议的主旨可以发现,金融本应为实体经济服务,是实体经济稳健运行的必要血脉。同时,金融根植于实体经济也是规避金融风险甚至金融危机的有效手段。因此,避免金融资源过度流入虚拟经济,将实体经济的资金供给维持在一定水平,则成为经济持续健康发展的必然要求。

近年来,随着我国财政体制的不断改革,在开发、配置金融资源的过程中出现了诸多不合理现象,过多的金融资源集中于有政府背景的国有银行,而国有银行根据自身的贷款偏好,往往愿意为国有企业发放贷款,而对中小民营企业采取“惜贷”策略,中小企业融资难的问题迟迟无法得到解决,使得有能力创造产值、解决劳动力就业的中小企业只能够获得少量金融资产而无法扩大规模。出于经济发展的考虑,各地方政府会从当地实际情况出发,通过财政政策引导金融资源的有序流动。因此,有必要分析在财政分权背景中政府适度干预条件下,金融支持实体经济发展的效率。

为探讨上述问题,本文选择对中国30个省份(西藏和港澳台地区除外,下同)的金融支持实体经济发展效率进行测度,整体概述各地区的效率差异。之后根据设定的面板模型,分析各影响因素的作用方向与程度,探讨其在不同地区作用差异的缘由。最后结合实证结果,提出有利于效率提高的合理化建議。

二、文献综述

(一)国外相关文献综述

国外文献大多论述金融与经济间的相互作用,效率测算方面涉及较少。Easterly(2000)通过比较私人部门信贷与国内生产总值的增长速度发现,如果前者的增长速度大于后者,将会加大实体经济增长的波动性,因此,金融发展与实体经济增长之间存在着非线性相关关系。Neven(2004)研究发现,由于不同国家的经济基础存在差异,金融发展在发达国家对经济增长的作用机制,与其在发展中国家的作用机理不同。在发达国家资本利用效率的提高得益于金融发展,而资本利用效率的提高正是经济增长的必然要求;发展中国家资本的快速积累得益于金融发展,进而满足经济增长的初步条件。Deidda(2006)通过在标准世代交叠模型中加入实体资源消费因素,发现金融与经济发展的关系会因为经济增长水平的不同而有所差别。具体来说,如果经济处于繁荣阶段,则金融发展与实体经济增长存在正相关关系;如果经济处于衰退阶段,则金融发展反而会不利于实体经济的增长。

在测度金融支持实体经济发展效率方面:Berger(2002)为探讨能够作用于不同国家银行效率的影响因素,利用实证测算的方式,发现银行存贷比、外资流入等因素能够提高银行业的效率;Weill(2010)从不同国家的角度,研究了金融中介在促进宏观经济增长方面的效率问题;Labonne(2011)认为需要加入金融业从业人员数量、信贷供应量、金融机构数量等多种指标来对效率进行综合测算,通过面板数据进行验证后,发现金融发展与经济增长之间没有显著的促进作用。

在财政分权对经济增长作用方面:Eller(2004)研究发现财政支出与经济增长之间存在先促进后抑制的作用关系;实证方面Gupta(2005)通过分析39个低收入国家财政在服务、非工资性产品方面支出的面板数据,发现这种财政支出与经济增长之间存在着正相关关系;Melo(2012)运用“事件研究”的方法对140个国家进行区分并测算了财政支出对经济增长的作用。

(二)国内相关文献综述

在金融作用于实体经济增长方面:姚建兵(2014)通过分析金融支持实体经济发展过程中会遇到有效供给不足和金融结构失衡等问题,提出应深化金融体系改革,加速发展直接融资渠道进而促进实体经济的发展;李扬(2017)认为有效发挥金融配置资源的中介作用是金融支持实体经济发展的根本要求,因此应理顺媒介配置资源的市场基准,建立稳定的资金筹措机制。

在效率测度方面:孙爱军(2011)在测算中国各省份金融服务经济增长效率的基础上,研究了金融对经济的促进作用在各省份间、各产业间的差异化表现;云鹤(2012)将金融效率按功能进行分解后,纳入到经济增长模型之中,测算相应的多种形式的效率水平;张同功、刘江薇(2018)从全要素生产率和技术效率两个维度,分析了影响金融服务实体经济发展效率的要素并进行了区域比较,认为应提高债券、股票等直接融资的规模以支持中小企业发展,进而缩小各省份之间的经济差异。

在财政分权方面:温娇秀(2006)利用不同省份的面板数据,发现财政分权有利于经济增长,这种作用的程度在三大经济区间呈现出明显的差异,具体来说,东部地区经济增长因财政分权而获益表现得最为明显,而中西部地区的受益程度则偏弱;王海南、崔长彬(2012)利用地理加权回归法分析了财政分权激励与区域经济的空间相关关系,认为财政分权与区域经济之间存在二次曲线关系;张林(2016)利用熵值法逐年计算金融发展综合指标与财政政策的综合评价体系,从理论和实证的不同角度,分析二者单独对经济增长的影响方向与影响程度,以及二者的合力与经济增长的相关关系。研究表明,只有金融不断地合理发展,财政政策的激励作用不断加强,以及二者形成良性互动才能实现实体经济的长效发展。

通过回顾文献,发现有关金融发展、财政分权对经济增长影响的研究相对较多。然而,结合财政分权背景,测算金融支持实体经济发展效率的研究则较少。因此,本文从财政分权的大背景入手,分析各种影响金融支持实体经济发展效率的要素并对其在不同区域之间的差异进行分析。

三、当前金融支持实体经济发展的特征事实

(一)虚拟经济增长加快

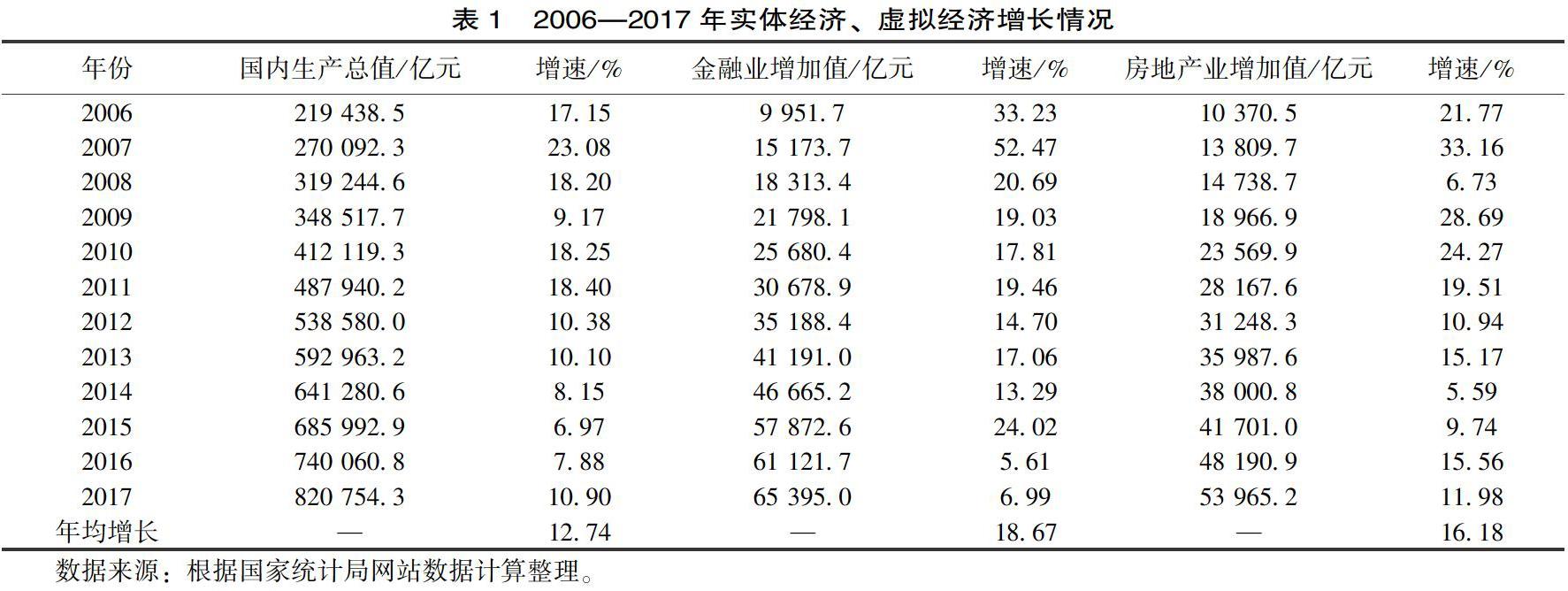

经济复苏阶段,虚拟经济的推动作用明显,其领域的资金更容易增值。相反,实体经济由于创新不足、成本偏高、投资期长而往往回报率偏低。虚拟经济与实体经济这种扭曲的投资收益率使得投资者依据逐利的本性将资金不断地转移注入到证券、保险、房地产等虚拟经济领域中,金融开始逐渐“疏远”实体经济,发生经常性背离。根据表1可知,从2006—2017年,金融业、房地产业的年均增长率分别为1867%和1618%,均高于国内生产总值年均增长率的1274%,说明虚拟经济的发展速度明显快于经济增长的速度,容易强化金融的脆弱性,引发实体经济的“空心化”。与此同时,虚拟经济的过快发展也不利于中央银行的宏观调控,因为大量的金融创新会阻碍利率、货币等经济干预手段的传导机制,加大中央银行调节实体经济的难度,随着风险的不断堆积,可能无法及时抵御经济危机的发生。

(二)社会融资规模与投向转变

近10年来,随着中国经济发展水平的不断提高、金融体制改革的不断深化,能够反映资金流入情况的社会融资规模不断扩大,尤其在2009年涨势明显,达到了139 104亿元,是2008年所获资金的两倍。根据图1可知,社会融资规模从2006年的42 696亿元增加到2017年的194 445亿元,年均增长率达到1478%。近10年来社会融资规模虽然偶有下降,但总体上呈现不断上升的趋势。

然而,社会融资规模上升的同时也伴随着投向的转变。近10年来,实体经济产值和虚拟经济产值由2006年的199 1163亿元和20 3222亿元增长到2017年的701 3941亿元和119 3602亿元,年均增长率分别为1213%和1746%,这说明金融体系中的资金有很大一部分流入到金融与房地产行业中。观察图2可知,中国近10年的实体经济与社会融资规模比在整体上呈下降的趋势,虽然2017年有所上升但并不明显,并没有改变下降的大体走向;相反,虚拟经济与社会融资规模比却有不断上升的趋势,已经从2006年的048上升到2017年的061,而且2017年依然保持著上升势头。根据实体经济与社会融资规模比和虚拟经济与社会融资规模比这两条曲线,可以明确发现目前的金融已经表现出“脱实向虚”的倾向。

(三)中小企业发展资金支持有限

作为中国经济发展的主要力量、创造60%以上生产总值的中小企业,在国家税收、技术创新、劳动就业等方面都做出了巨大的贡献。然而,通常中小企业能够提供的抵押担保品质量较差,在银行等金融机构的信用记录又不完备。从资金回收风险的角度,银行等金融机构往往对中小企业采取“惜贷”的策略。同时,当前中国直接融资市场发展的并不十分完善,中小企业根据现行标准往往不具备上市的资格,因此资金融通的手段十分有限。根据表2可知,中小企业的贷款余额增速基本保持恒定,并没有显著提高。与大企业相比,能获得的贷款虽然有所增加,但与其为产值所作的贡献相比,中小企业并没有得到足够的资金支持,中小企业的资金需求长期没有得到满足。虽然中小企业有相关的政策支持,但发展依然还是依靠自身的资金积累,这种较慢的资金积累方式显然会阻碍企业规模的扩大,降低中小企业的发展速度,进而不利于实体经济的增长。

四、金融支持实体经济发展效率的测算方法与指标选取

(一)效率测算方法

本文从实体经济增长着手,分析在宏观层面金融支持实体经济发展的效率,采用基于最佳生产前沿面的非参数DEAMalmquist指数模型进行效率的测算与分解。在测算和分解效率时,本文借鉴了由Caves等提出,Fare等进一步拓展的方法,具体如下。

1.投入与产出变量的选取

本文在衡量金融资源投入时,考虑了政府、资金、物力和人力4个方面。由于我国在1994年实行分税制改革,地方与中央处于财政分权的状态,为避免支出存在重复部分,在确定政府资源投入时,扣除了中央对地方的转移支付。同时,资金资源用社会融资规模表示;物力资源用金融业固定资产投资表示;人力资源用金融业从业人员表示。考虑到金融业和房地产业的虚拟性质,将房地产业增加值和金融业增加值从GDP增加值中扣除作为实体经济增加值的产出变量,具体变量及含义如表3所示。

2.投入与产出变量的描述性统计

基于数据的可得性,本文选取3个金融投入变量和1个实体经济产出变量的30个省份2006—2017年的12年面板数据(共5×30×12=1 800个观测值)作为财政分权角度下金融服务实体经济发展效率的测度基础。投入与产出变量的描述性统计如表4所示。

3.投入与产出变量的相关性检验

本文在测算效率前,对选取的数据进行了Pearson相关性检验,以验证变量是否符合“等张性”要求。根据表5可知,实体经济增加值与地方政府支出、社会融资规模、金融业固定资产投资和金融业从业人员数量存在统计学上的相关关系,可以运用DEAMalmquist的方法来进行效率的测算。

五、金融支持实体经济发展全要素生产率变化分析

(一)效率测算结果

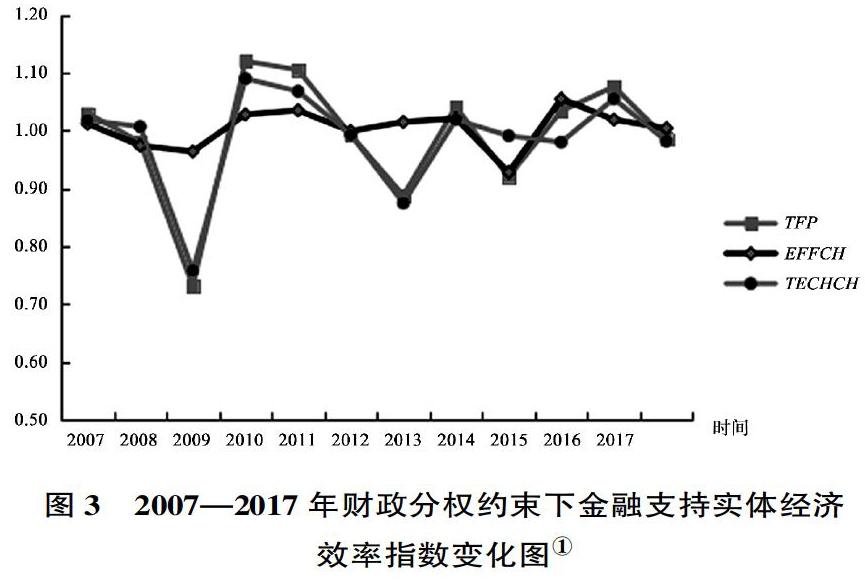

根据搜集到的数据及分析方法,本文利用DEAP21软件分析了中国30个省份2007—2017年的面板数据,通过财政分权约束下的全要素生产率及其分解来全面分析金融支持实体经济发展的效率变化情况。直观变化见图3和图4。具体的测算结果见表6和表7。

由于各区域在经济环境、政策安排、地理位置等方面不同,为比较分析不同区域金融支持实体经济效率的差异,本文将30个省份划分为东部、中部、西部和东北部,分别测算不同区域的全要素生产率变化指数。各区域具体的效率指数及其分解见表8。

(二)测算结果分析

1.金融支持实体经济发展全要素生产率的测算结果分析

近10年来在财政约束下,金融服务实体经济效率从整体上来看是缺乏效率的,没能达到金融要素投入与实体经济产出比例的最佳水平。尽管部分年份金融支持实体经济效率出现了暂时的增长态势。例如,2014年提高了41%,2016年提高了34%,2017年提高了76%,但从2007—2017年金融支持实体经济效率的平均值为0986,近10年来平均下降了14%,呈现负增长的态势。同时,金融服务实体经济的效率并不稳定。根据图3可知,从2007—2017年,中国金融服务实体经济发展的效率水平不断起伏波动,并未形成稳定的变化态势。例如,2008—2009年下降了269%,这可能是我国经济受全球范围的金融危机波及的结果;2009—2011年和2011—2012年又迎来了较大幅度的增长,分别增长了12%和105%,这可能是我国政府在危机后采取积极的财政政策进行宏观调控的结果;2012—2013年,降趋势,下降了112%,这可能是经济已经进入到增速减速阶段的新常态的结果。根据图3可以直观地发现全要素生产率是一条起伏不定的趋势线,这说明目前中国尚未找到金融有效支持实体经济发展的合理路径。

2.金融服务实体经济发展全要素生产率分解的测度结果分析

通过观察表7和图3可知,近10年来技术效率的均值为1004,基本上处于平稳发展状态,没有较大的波动幅度,金融支持实体经济效率的变动主要来自于技术的变动,而正是技术的退步导致了全要素生产率的下降。2009—2013年,技术效率大体保持平稳,全要素生产率的变动主要来源于技术变动。2014—2015年,全要素生产率则在技术退步与技术效率下降的共同作用下以更快的速度下降。通过观察变动趋势线可知,全要素生产率与技术变动的大体走向十分相似。这说明中国金融支持实体经济发展的效率主要依靠技术变动,技术进步是促进经济发展的必要条件。

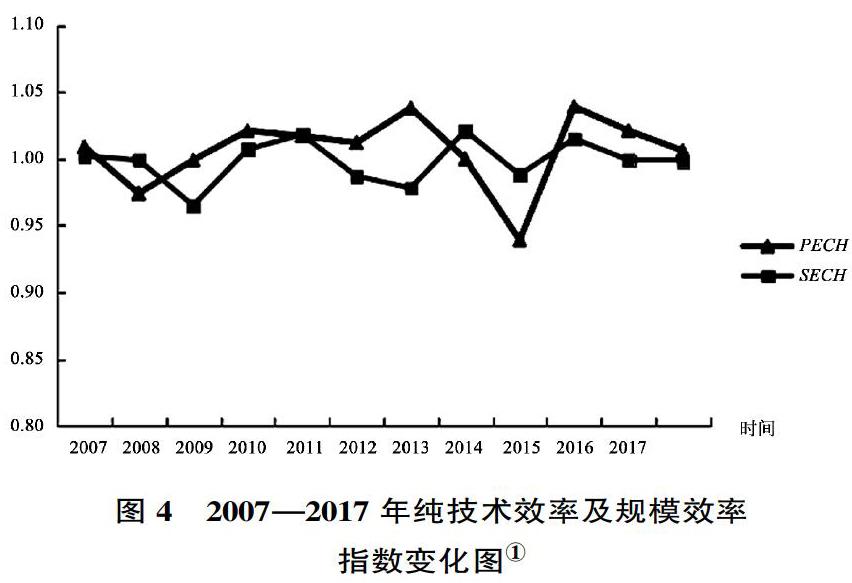

由表7和图4可知,纯技术效率和规模效率的变动均不规则,对技术效率的影响不稳定。其中,纯技术效率在近10年来总体上呈现上升的趋势,平均增长了06%,并且在2010年、2013年和2016年先后出现了3次波峰;规模效率在近10年来总体上呈现下降的趋势,平均减少了02%,并且在2009年、2013年和2015年先后出现了3次波谷。

3.不同区域省份金融支持实体经济发展效率及其分解的测度结果分析

通过观察表6和表8可知,2007—2017年全国大部分省份的全要素生产率均小于1,金融资源的配置处于无效率状态,金融支持实体经济发展总体上呈现下降的趋势,其中安徽(0996)、山东(0994)等省份的全要素生产率接近1,下降幅度较小;黑龙江(0900)、天津(0919)、河北(0933)等省份的全要素生产率距离1较远,下降幅度较大;而少部分省份的总体效率指数超过1,例如海南(1053)、云南(1049)、福建(1042),说明这几个省份的金融体系在财政分权的背景下资源配置有效,金融能够有效支持实体经济的发展。

技术效率方面,新疆、甘肃、广西、江西的指标平均值明显小于其他省份,从指标分解的角度来看,主要是技术落后导致的结果;纯技术效率方面,东部地区除了河北以外,其他省份的指标平均值均不小于1,与中西部各省相比,东部各省具有明显的技术优势。

近10年来,东部、中部、西部、东北部区域金融支持实体经济发展整体上均呈现下降的趋势,均没有实现理想的投入、产出资源配置比例。东部区域可能由于金融资源的投入冗余而存在投入过度没能实现有效的实体经济产出;中西部区域可能存在金融结构单一和缺乏资源等问题而没能有效支持实体经济的发展。

六、金融支持实体经济发展效率的影响因素分析

从前文的分析可知,财政分权程度、社会融资规模水平、金融业固定资产配置、金融业从业人员设置等都会对金融支持实体经济发展的效率产生影响;同时,不同区域省份的经济发展水平、金融深化程度的差异也会直接或间接地对配置金融资源服务实体经济的效率产生影响。因此,本部分以全国30个省份近10年来全要素生产率的面板数据为基础,在财政分权的现实条件下,考虑相关变量,对影响全要素生产率的因素进行实证分析。

(一)基本假设

1.财政分权程度越高,金融支持实体经济发展的效率越高

财政分权通常会影响到经济体行为的自由度,在财政上越具有自主支配权力的省份,越能够结合自身发展现实合理配置资源,既能够提高政府的宏观调控能力,同時也有利于市场进行自主性调节。

2.政府金融集权程度越高,金融支持实体经济发展的效率越低

政府过多地干预金融活动,不利于金融体系的市场化调节,阻碍实体经济发展过程中金融支持作用的发挥。因此,政府越集中干预金融,经济越容易形成政府主导的集权式增长,而这往往会降低金融支持实体经济发展的效率。

3.金融市场化程度越高,金融支持实体经济发展的效率越高

金融市场化可以降低政府背景的大型银行资产比重,在体现政府金融分权的同时有利于打破金融体系的垄断性,促进竞争机制,保障价格透明,实现金融体系的深化改革,提高金融资源的配置效率并有利于缓解中小企业融资难的现实问题,从而支持实体经济的发展。

4.股票融资占比越高,金融支持实体经济发展的效率越高

股票融资能够在短期为企业提供大量长期、稳定、较不受限制的资金,而且由于股票融资没有到期还本付息的规定限制,可以减轻企业的现金流压力,降低融资成本;同时由于资金不受使用期限的约束,企业可以把资金投入到最有利于自身发展的项目中来,不仅可以实现传统企业的转化升级,而且有利于初创企业的快速发展,从而可以提高非金融机构资金的使用效率。另外,股票市场现存并不断完善的法律制度与交易规则可以督促企业改善公司内部治理机构,持续创新以提高竞争力,从而促进实体经济的发展。

5.金融发展水平越高,金融支持实体经济发展的效率越高

企业在技术创新、规模扩张的过程中,除了利用自有的积累资金,还需要金融体系提供额外的资金注入,这就需要金融发展达到一定的水平。

(二)构建模型

1.被解释变量的选取与衡量

根据上文DEAMalmquist指数模型测算出的全要素生产率TFP作为衡量各地区金融支持实体经济发展的效率值。

2.解释变量的选取与衡量

出于上文基本假设的需要以及实际经济理论的支持,构建以下解释变量。

(1)财政分权程度(Fiscal Decentralization,FD)。用预算内各地区财政本级支出占预算内中央财政本级支出的比值表示。

(2)政府金融集权度(Government Financial Centralization,GFC)。政府在金融方面的“显性集权、隐形分权”体现在其对贷款、债券、股票等融资方式的主导控制权上,用各地区社会融资规模占总社会融资规模的比值表示。

(3)金融市场化程度(Financial Liberalization,FL)。用非国有部门全社会固定资产投资额占全社会固定资产投资总额的比值表示。

(4)股票融资比重(Stocking Market Finance,SMF)。用资本市场非金融企业股票融资额占社会融资规模的比值表示。

(5)金融发展水平(Financial Development,FD)。用正规金融机构的贷款余额占国内生产总值的比值表示。

(6)区域哑变量。将省份划分为4个区域,研究效率影响因素的区域差异。其中,D1=1表示东部省份,D1=0表示其他省份;D2=1表示中部省份,D2=0表示其他省份;D3=1表示西部省份,D3=0表示其他省份;D4=1表示东北部省份,D4=0表示其他省份。同时,引入区域哑变量与解释变量的交互项。

3.控制变量的选取与衡量

除了本文所关心的解释变量,还需要考虑可能对全要素生产率产生影响的其他变量。因此,在进行面板模型回归前,设置以下控制变量。

(1)经济发展水平(lnGDP)。经济的快速发展可以为金融业的发展提供物质支撑,可以提高金融投资的实体经济回报率,进而影响到金融支持实体经济发展的效率。因此,选取各省生产总值的对数来度量不同省份的经济发展水平。

(2)产业结构构成(Industrial Structure,IS1,IS2)。产业结构作为经济发展的组成部分,不同的产业结构会要求不同的金融体系与之匹配,从而影响金融支持实体经济发展的效率。产业结构构成用第一产业、第二产业增加值分别占生产总值的比重表示。

4.数据来源与分析

被解释变量来自软件DEAP21测算的全要素生产率,解释变量与控制变量来自国家统计局网站、人民银行网站、《中国财政年鉴》《中国金融年鉴》《区域金融报告》等,经整理计算得出。

5.构建省际面板数据的回归模型

为分析上文阐述的各种可能会影响到金融支持实体经济发展效率的因素,本文选择能够同时反应时间与截面数据变化的面板模型以提高估计精度,综合考虑不同的解释变量,构建如下的回归模型。

其中,被解释变量EFFit表示各省研究期限内不同的金融支持实体经济发展的效率。解释变量FDit、GFCit、FLit、SMFit和FDit分别表示各省研究期限内不同的财政分权程度、政府金融集权度、金融市场化水平、股票融资比重和金融发展水平,不同控制变量用向量X′it表示。哑变量Dk代表不同的区域,其中k=1,2,3,4分别代表东、中、西和东北部区域。交互项Xic,各变量系数用β表示,常数项用α表示,随机扰动项用εit表示。

(三)面板数据实证结果分析

对模型进行回归前,需利用F检验和豪斯曼检验,确定面板数据适用的模型(混合模型、固定效应模型、随机效应模型);利用沃尔德异方差检验、沃尔德截面自相关检验和Pesaran截面相关检验,确定模型适用的估计方法。如表9所示,面板数据存在异方差、一阶截面自相关,各模型通过F检验,因此选择Driscoll&Kraay提出的xtscc估计方法,估计结果见表10。

通过观察表10可知,财政分权程度(FD)在模型(1)至(4)中至少在10%水平下显著,且均表现为与效率呈正相关关系,即财政分权程度每提高1个百分点,金融支持实体经济发展的效率就平均上升045至069个百分点,这与假设1一致,说明财政分权程度越高的省份,越能有更高的金融自由度,便于当地政府根据本地实际发展情况进行金融资源倾斜。颁布优惠政策支持有利于地方經济发展的产业与企业,不仅能够帮助当地传统企业完成转型,实现产业升级,而且能够促使有潜力的企业快速发展。企业的不断发展,能够实现自身产值的增加,推动区域实体经济的增长。

政府金融集权度(GFC)在模型(1)至(4)中均在1%水平下显著,且均与效率呈负相关关系。即政府金融集权度的提高,反而对效率起到负向的阻碍作用。其每提高1个百分点,效率就平均下降195至295个百分点。这与假设2一致,说明政府金融集权会阻碍当地金融市场的公平竞争,容易滋生寻租行为,不利于正规金融市场的发展。同时,更多的金融资源流向有政府支持的传统产业和基础设施建设,不仅加剧了中小企业融资的难度,并且会使更多的金融资源游离于正规金融体系之外,既不利于金融监管,也易扭曲金融资源的市场有效供给机制,造成产能过剩和市场风险堆积,从而减缓实体经济的发展速度、增加经济波动。

金融市场化程度(FL)在模型(2)至(4)中均在1%水平下显著,且均表现为与效率呈正相关关系,即金融市场化程度每提高1个百分点,金融支持实体经济发展的效率就平均上升033至035个百分点,这与假设3一致,说明作为金融体制改革重要内容的金融市场化改革有利于打破目前银行业垄断的格局,改善银行业贷款的政策倾向。金融市场化有利于打破银行业对高风险、高回报的新兴产业、高科技产业的“惜贷”限制,提高资金融通效率,扶持效率企业迅速成长,从而提高实体经济的发展速度。

股票融资占比(SMF)在模型(3)和模型(4)中至少在5%水平下显著,且均表现为与效率呈正相关关系,即股票融资比重每提高1个百分点,金融支持实体经济发展的效率就平均上升061至068个百分点,这与假设4一致,说明作为直接融资中重要组成部分的股票融资能够较好地提高金融支持实体经济发展的效率。股票融资能够加强资金供求双方的密切联系,加强股东对企业管理者的监督意识,股东可以抛售股票的这种“用脚投票”机制能够激励企业加强内部管理,不断进行产品创新,提高收益以吸引更多资金,从而实现企业发展。正是这种具有循环性质的融资方式在改善金融结构的同时促进了金融支持实体经济发展的效率。

金融发展水平(FD)在模型(4)中在5%水平下显著,系数大于0说明其能够正向促进效率的提高。但其系数较小,说明作用并不明显。 在金融发展提供实体经济增长所需资金的同时,也应防范资金在金融体系内自我循环、过度的资金空转等现象。

(四)不同区域影响效率因素的差异分析

将本文选取的30个省份按区域划分,分析解释变量对效率影响在不同区域的表现。按照通常的做法,各省份被分为东、中、西、东北4个区域。具体的实证结果如表11所示。

通过观察表11可知,不同的解释变量对金融支持实体经济发展效率影响在不同区域有很大的差异。财政分权对东部区域效率的正向作用在5%的水平下显著,对其他区域效率的正向作用未通过检验。政府金融集权与东、中、西部区域的效率负相关,效率受负向影响最大的是中部区域。金融市场化程度与所有区域的效率呈正相关关系,对西部区域的效率影响最大,东北部区域的效率影响最小。可见,金融市场化改革对提高西部区域的金融效率有很大帮助。股票融资比重虽然对各区域效率都有正向影响,但只有在西部和东北部区域通过了显著性检验。不同区域的金融发展水平系数均为正,但只有在西部区域,其与效率的正相关关系在5%的显著水平下通过检验。

(五)稳健性检验

为确保模型回归结果的有效性和可信度,本文通过增加对外开放程度作为控制变量的方式重新进行面板数据回归。对外开放通常具有增加本地金融资源供给、加强竞争以提高金融资源利用效率等作用,有利于本省实体经济的增长。将对外开放程度变量引入回归模型后,虽然各模型解释变量的回归系数有微小的改变,但模型的显著性与影响方向并没有实质性的改变,因此可以认为本文的实证回归结果是比较稳健的。

七、研究结论与相应启示

本文首先利用地方政府支出、社会融资规模、金融业固定资产投资、金融从业人员数量从2006—2017年的数据,测算了我国30个省份金融支持实体经济发展的效率,分析了不同年份、不同省份区域效率的平均值、变化趋势及其分解情况,同时基于面板数据实证分析了可能影响效率值的不同因素以及区域间的差异。得出的结论和启示如下。

(一)研究结论

(1)在财政分权的约束下,中国金融并没有有效的支持实体经济的发展,存在优化空间。根据DEAMalmquist指数分解可知,技术效率总体处于平稳状态,技术进步缓慢导致整体缺乏效率,这与整体经济环境下的创新驱动不足、金融改革力度有待提高有明显的关联,技术进步的不规则变动也说明在创新改革过程中存在多方面的阻滞,宏观经济环境并不稳定。

(2)[JP+2]各区域金融支持实体经济发展均缺乏效率。相比较来看,西部地区整体效率最高且变动幅度下降最小,这与投入到西部地区的金融资源缺乏且长期存在缺位有关;东北部地区整体效率最低且变动幅度下降最大,这与东北部地区传统工业转型的进程缓慢、产业升級困难存在直接联系;东部地区整体的效率也较低并且下降幅度明显,这与金融资源投入过多,出现冗余有关。

(3)财政分权的存在显著地提高了金融支持实体经济发展的总体效率,但在不同区域的作用程度有所差别。其中,对东部地区效率的正向作用最为明显,这与地方政府因地制宜发展符合地域优势产业的结果相关。

(4)政府金融集权对金融支持实体经济发展整体效率的阻碍作用明显,并且对东、中、西部地区的效率均产生不利影响。其中,效率受负向影响最大的是中部地区。

(5)金融市场化水平无论是在整体上还是对各区域都显著地提高了金融支持实体经济发展的效率,对西部地区的正效应最大,之后依次是东部、中部、东北部地区,这说明金融市场化对于

打破金融垄断格局,激活金融资源配置效率对整体及地区均有重大作用,尤其对目前金融结构较单一的西部地区改善效果明显。

(6)股票融资比重在整体上显著地提高了金融支持实体经济发展的效率,并对西部和东北部地区有显著的正效应,说明提高直接融资中股票融资的比重可以作为这两个地区未来调整融资结构的参考方向。

(7)金融发展水平整体上对提高金融支持实体经济发展的效率影响不大,主要是对西部地区有显著的正效应,这与西部地区金融形式单一,结构失衡,创新力度不足,没有形成良好的金融生态环境的现实相符。

(二)相应启示

通过前文从整体和区域两个角度的分析,可以得出的启示如下:①政府应把握好财政分权的“度”,适当增加财政政策的力度,提供优惠条件支持地方企业发展,实现产业链升级;②打破政府金融集权的垄断局面,强化市场的金融资源配置力度,深化金融体系改革,充分发挥市场的竞争机制,以市场作为资金流通的主要配置手段;③扩大股票融资规模,提高直接融资比重,创新金融工具,拓宽融资渠道以激活投资动力,加强股票市场法律制度建设,完善企业的上市、退出机制,加强对风险资本的监管,建设完善的多层次资本市场;④把握金融发展的力度与方向,避免资金“脱实向虚”,金融发展应与实体经济发展保持一致,不应落后也不宜超前;⑤加强资源的流动性,缩小各地区的效率差异,发挥高效率省份的带动作用,增强与周边地区的资金联动效应,形成合力,建立“中心-周边”的金融新格局,促进金融长效健康发展,改善金融生态环境,从而提高各地区的金融支持实体经济发展的效率。

[注 释]

①图3、图4和表6、表7、表8数据来源:根据DEAMalmquist指数模型测算的结果整理。

[参考文献]

[1] 肖功为,刘洪涛,郭建华制度创新、金融发展与实体经济增长——基于空间杜宾模型的实证研究 [J]经济问题探索,2018(8):85-94.

[2] 许桂华,彭俊华,戴伟房价波动、挤出效应与金融支持实体经济效率——基于省际空间面板的分析 [J]财经科学,2017(8):23-37.

[3] 李扬“金融服务实体经济”辨 [J]经济研究,2017(6):4-16.

[4] 张同功,刘江薇新时期中国金融支持实体经济发展的区域差异 [J]区域经济评论,2018(3):84-95.

[5] 陈琛金融服务实体经济发展的效率和影响因素研究——基于省级面板数据实证分析 [J]北方金融,2018(7):83-89.

[6] 张林金融业态深化、财政政策激励与区域实体经济增长 [D]重庆:重庆大学,2016.

[7] 蔡则祥,武学强新常态下金融服务实体经济发展效率研究——基于省级面板数据实证分析 [J]经济问题,2017(10):14-25.

[8] 杨迪,李文娟金融支持实体经济发展效率的实证研究——基于河北省11个地级市样本 [J]华北金融,2017(11):29-32.

[9] 冯科北京市金融业投入产出效率的实证分析 [J]中央财经大学学报,2013(8):24-30.

[10]杨海文,程丽雯,徐晔,等财政分权背景下的金融资源配置效率测度和影响因素分析——基于超效率DEATOBIT两步法 [J]江西师范大学学报(自然科学版),2014(6):587-592.

[11] 刘培森金融发展、创新驱动与长期经济增长 [J]金融评论,2018(4):41-59.

[12] 宋艳伟财政压力、地方政府干预与信贷资源配置 [J]山西财经大学学报,2011(5):20-32.

[13] 陈刚,尹希果,潘杨中国的金融发展、分税制改革与经济增长 [J]金融研究,2006(2):99-109.

[14] [JP4]AKAI N,SAKATA M Fiscal decentralization contributes to economic growth:evidence from statelevel crosssection data for the United States [J] Journal of urban economics,2002(52):93-108.

[15] ATSUSHI I Decentralization and economic growth revisited:an empirical note [J] Journal of urban economics,2005(57):449-461.

[16] CARRERE C,MELO J Fiscal spending and economic growth:some stylized facts [J] World development,2012(9):1750-1761.

[17] PARK A,SEHERT K Tests of financial intermediation and banking reform in China [J] Journal of comparative econimics,2001(4):608-644.

[18] CHEN HAO Development of financial intermediation and economic growth:the Chinese experience [J] China economic review,2006(4):347-362.

[19] DEMETRIADES P Q,HUSSEIN K A Does financial development cause economic growth?timeseries evidence from 16 countries [J] Journal of development Economics,1996(2):387-411.

[20] ARCAND J,BERKES E,PANIZZA U Too much finance?[J] Social science electronic publishing,2012(2):105-148.

[21] MEON P G,WEILL L Does financial intermediation matter for macroeconomic performance?[J] Economic modelling,2010(27):296-303.

Research on Real Economic Development Efficiency and Regional Difference

of Financial Support Entities under Fiscal Decentralization

——Empirical Analysis Based on the Provincial Panel Dara

He Guosheng ,Yan Jiani

(College of Economics, Liaoning University, Shenyang 110136,China)

Abstract: At present, in the process of rapid economic development in China, there are some problems, such as the change of capital flow, the declining efficiency of financial support for real economic development and so on Under the nature of profitseeking, funds have continuously poured into the virtual economy, and finance and real economies have diverged This not only increases the volatility of the economy and reduces the economic growth rate, but also makes the real economy appear [DK2]"hollowing out" and lack of growth momentum Firstly, the paper measures the efficiency of financial support for real economy development in each province in China, and explains the efficiency of each region directly Furthermore, according to the set panel model, the effect direction and degree of each influencing factor are analyzed, and the reason for the difference in its effect in different regions is discussed On this basis, countermeasures and suggestions are put forward, such as grasping the [DK2]"degree" of fiscal decentralization, breaking the monopoly of financial centralization, expanding the proportion of direct financing and narrowing regional efficiency differences

Key words: fiscal decentralization; financial support; real economic development; Malmquist index

(責任编辑:蔡晓芹)

收稿日期: 2019-10-16

网络出版网址: http://kns.cnki.net/kcms/detail/13.1356.F.20191122.1024.002.html 网络出版时间:2019-11-22 11:06:58

作者简介: 赫国胜(1956—),男,辽宁沈阳人,辽宁大学经济学院教授、博士生导师,研究方向为宏观经济管理与可持续发展;燕佳妮(1990—),女,辽宁沈阳人,辽宁大学经济学院博士研究生,研究方向为金融发展与经济增长关系。