金融科技发展、市场竞争与银行风险承担

杨文捷,朱顺和,邝艳娟

(1.岭南师范学院 沿海经济带发展研究中心,广东 湛江524000;2.澳门科技大学,澳门999078)

一、引言

近年来,中国金融科技发展水平呈现上升趋势[1],在全球金融科技领域中处于领先地位。金融科技的发展带来许多“破坏式”的金融创新,改变传统金融业经营模式,使得金融业面临严峻挑战与激烈竞争。国际证监会组织(IOSCO)于2017年发布的《金融科技研究报告》显示,金融科技发展从2011 年至今已进入金融科技3.0 时代,金融科技进入爆发期,互联网科技已经成为金融科技的基础,使得传统商业银行受到不少来自金融科技公司的竞争冲击。面对金融科技迅速发展所带来的挑战,商业银行开始发展金融科技基础建设,企图在激烈的金融竞争环境中转型突破。从2015 年起,陆续有商业银行开设金融科技子公司进行自主研发。因此,金融科技的发展与市场竞争对商业银行的风险影响如何,亟须进行研究。

二、文献探讨

(一)金融科技发展与银行风险承担相关文献

不少学者认为互联网金融对银行风险呈正相关关系。郭品、沈悦以及顾海峰、杨立翔认为互联网金融的冲击加剧了商业银行的风险承担[2-3]。同时,金融科技发展改变了银行的负债端结构,使得银行资产端风险承担偏好上升(邱晗、黄益平、纪洋)[1]。Liao认为互联网金融指数对贷款损失准备率有正向影响,即互联网金融发展越快,贷款损失准备率越高,风险越大[4]。汪可、吴青认为金融科技指数对衡量系统风险的市场压力指数有正向影响,即金融科技在一定程度上会增加我国银行业系统性风险[5]。

但是,亦有学者持不同观点:Guo、Shen 以及汪可、吴青、李计认为金融科技对商业银行风险承担的影响呈现先降后升的“U”形趋势[6-7]。刘忠璐认为互联网金融使经营效率得到提升,从而降低商业银行的破产风险,同时互联网金融指数对不良贷款率有正向影响,即令不良贷款率降低,而不同类型的银行对互联网金融的反应各不相同[8]。

(二)市场竞争与银行风险承担相关文献

学者普遍认为市场竞争对银行风险存在正向影响。Jimenez、Lopez 和Saurina认为贷款市场的Lerner指数对银行风险承担呈正相关关系[9]。杨天宇、钟宇平认为市场集中度和竞争度越大,银行风险承担越大[10]。Fu、Lin 和Molyneux 认为竞争程度越高,银行破产风险越高[11]。张文远、马宁的研究表明银行竞争显著增加了银行风险承担水平,抑制了创新行为[12]。

另一方面,林德发、汪宜香以及Danisman、Demirel认为银行竞争越大,银行过度风险承担越小[13-14]。胡题、谢赤认为赫氏指数和市场集中度与不良贷款率呈“U”形关系。Tan 和Floros 的研究表明激烈市场竞争会降低信用风险和破产风险,但是会增加流动风险[15]。

三、研究方法

(一)研究样本

本研究数据来源于Orbis Bank Focus 数据库和各商业银行年报。样本期间为2013年至2017年,以这期间共五年的数据为研究区间。为充分地考虑数据的完整性和可取得性,共选取中国59 家商业银行作为研究对象①59 家商业银行分别为:江苏吴江农村商业银行、广州银行、吉林银行、重庆农村商业银行、九江银行、昆仑银行、广东华兴银行、苏州银行、河北银行、厦门银行、东莞银行、南京银行、成都农村商业银行、宁波银行、杭州银行、汉口银行、郑州银行、广东顺德农村商业银行、哈尔滨银行、江苏银行、兰州银行、嘉兴银行、广东南粤银行、台州银行、江苏江阳农村商业银行、徽商银行、中信银行、福建海峡银行、广州农村商业银行、中国银行、交通银行、农业银行、广东发展银行、厦门国际银行、光大银行、招商银行、上海浦东发展银行、上海农村商业银行、日照银行、洛阳银行、成都银行、富滇银行、温州银行、兴业银行、华夏银行、民生银行、宁波通商银行、北京银行、上海银行、天津银行、建设银行、重庆银行、工商银行、华融湘江银行、江苏柴金农村商业银行、平安银行、浙江绍兴瑞丰农村商业银行、南昌农村商业银行、唐山银行。。

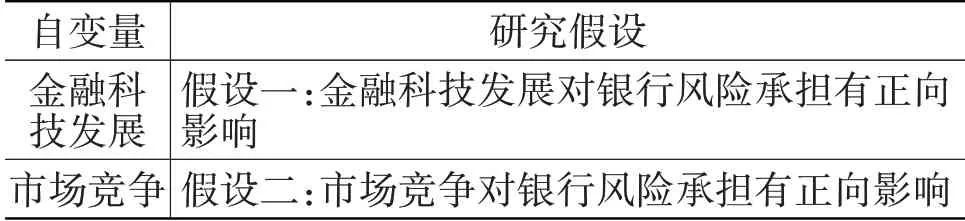

(二)研究假设

基于研究目的,本研究提出以下假设(见表1)。

表1 研究假设汇总表

(三)研究变量之设计

基于本研究目的,借鉴参考杨天宇、钟宇平,Anginer、Demirguc-Kunt 和Zhu,郭品、沈悦以及汪可、吴青、李计等学者研究基础上[10,16,2,7],本研究因变量以选取贷款损失准备计提率作为银行风险承担的衡量,自变量为金融科技指数与Lerner指数,另加入净资产回报率、净息差、净值资产比作为控制变量。运用面板数据分析,探讨金融科技发展与市场竞争对银行风险承担的影响。

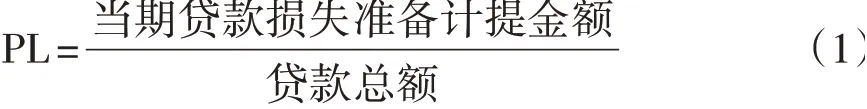

1.因变量

本研究选用贷款损失准备计提率来衡量银行风险承担程度。贷款损失准备计提率(PL)指当期银行贷款损失准备计提占贷款的比率,用于衡量银行的信用风险。PL 值越高,说明银行预期贷款损失越大,银行信用风险越高。衡量方法如下:

2.自变量

(1)金融科技指数(FI)。

金融科技指数用于衡量金融科技发展程度。借鉴郭品、沈悦及汪可、吴青、李计的研究,本研究构建金融科技指数,分为三个步骤。

第一步:建立金融科技初始词库。

郭品、沈悦从支付结算、资源配置、风险管理和信息传递四项金融功能,通过文本挖掘法建立了初始词库[2]。汪可、吴青、李计在此基础上,结合了金融功能和技术路径,通过文本挖掘法建立了金融科技初始词库[7]。据此,本研究将以汪可、吴青、李计所建立的初始词库作为本研究金融科技指数的初始词库。金融科技指数词库具体见表2。

表2 金融科技指数词库表

第二步:利用百度指数的数据,计算各关键词的年度词频。

本研究统计了2006 年至2017 年间每个关键词每一年百度指数的搜索频率,百度指数的词频直观反映了网民和企业对金融科技的关注程度,可以反映出金融科技的发展势头。

由于百度指数对表2 中部分关键词没有收录,本研究将没有收录的关键词去除,剩下的关键词如下。一是支付结算,即第三方支付、在线支付、移动支付和网上支付;二是资源配置,即网贷和网络投资;三是风险管理,即互联网理财、互联网保险、在线理财、网络理财;四是信息传递,即电子银行、网上银行、网银和网络银行;五是技术基础,即大数据、云计算、人工智能、区块链和生物识别。

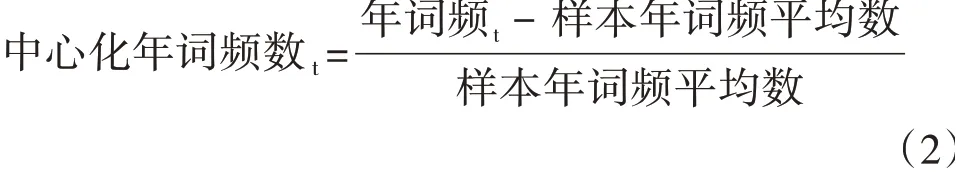

第三步:运用因子分析法结合上述关键词,构建金融科技指数。首先,由于每个关键词的词频相差较大,在进行因子分析前,将每年关键词词频进行中心化,中心化公式如下:

其中,t表示第t年。

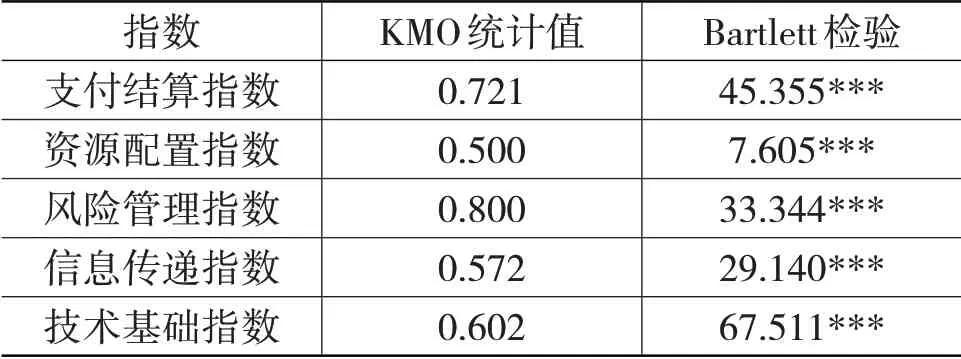

表3 金融科技维度指数因子分析检验结果表

其次,本研究对支付结算、资源配置、风险管理、信息传递与技术基础等五个维度词频,分别进行因子分析,根据KMO 统计量来判断该维度词频所构指数是否能够合适地用来衡量该维度。KMO 统计值取值0和1之间,大于0.9表示非常合适,0.8到0.9之间表示很合适,0.7 到0.8 之间表示合适,0.6 到0.7 之间表示勉强合适,小于0.6 表示不合适。同时,Bartlett 检验中P 值小于或者等于0.01,表示同一维度关键词间合适因子分析。五个维度因子分析检验结果见表3。

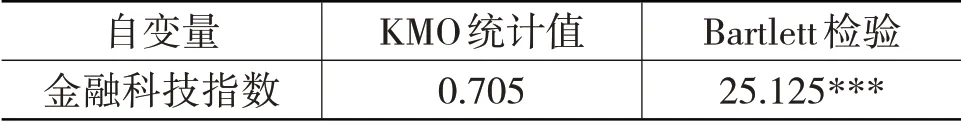

表3 中,资源配置指数和信息传递指数的KMO统计值均小于0.6,这两个维度的关键词不太适合运用因子分析构建指数,因此,本研究在构建金融科技指数和子指数时,将资源配置和信息传递两个维度去除。金融科技指数因子分析检验结果见表4。

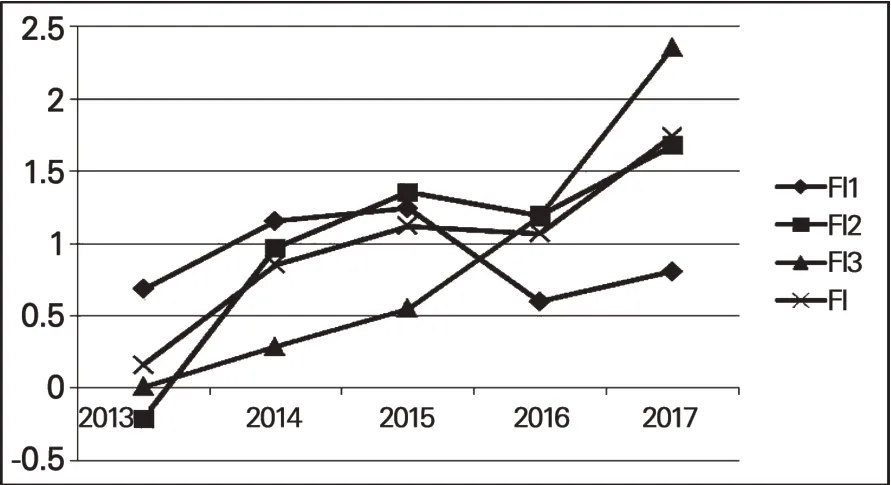

图1 2013—2017年金融科技指数

通过因子分析计算得出2013—2017 年的金融科技指数和趋势,如图1 所示。其中FI 代表金融科技指数,FI1代表金融科技子指数支付结算指数;FI2代表金融科技子指数风险管理指数;FI3代表金融科技子指数技术基础指数。由图1 显示,2013 年至2017 年金融科技整体发展呈现上升趋势,2013 年至2014 年金融科技发展主要得益于互联网支付结算的发展,而2015 年到2016 年,互联网财富风险管理带领着金融科技发展,到了2017 年,人工智能、区块链等技术快速发展促使金融科技发展趋势大幅上升。

(2)Lerner指数(LN)。

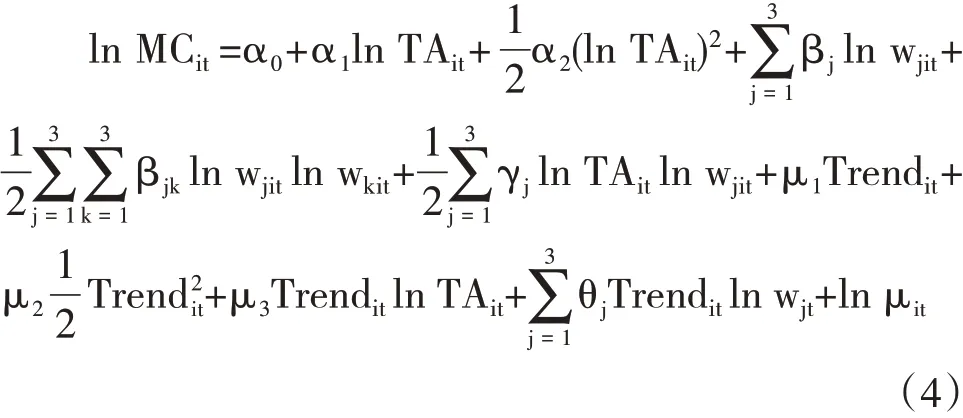

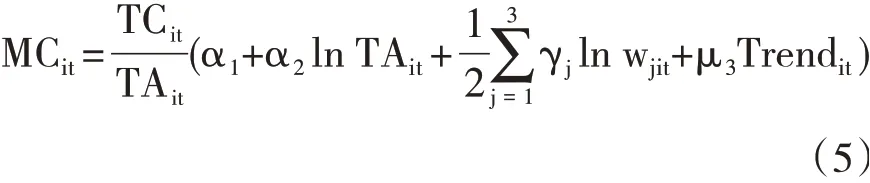

其中,P是总收入,以总收入/总资产表示,MC是总的边际成本,i 是指第i 家银行,t 是指第t 年。Lerner指数介于0 到1之间。Lerner指数=0,表示为完全竞争;Lerner指数=1,表示为完全垄断;若0<Lerner 指数<1,表示为垄断竞争或寡头垄断。即Lerner指数越高,代表市场竞争程度高;Lerner 指数越低,即市场竞争程度低。至于计算总的边际成本(MC)的系数,采用公式(4)成本推导函数计算得出:

其中,TC 表示银行总成本,包括财务费用和运营费用;TA 表示银行总资产,用于表示银行产出;W表示银行的投入价格,W1 表示员工价格,用员工费用/总员工数量表示,W2 表示资本价格,以运营费用(不包括员工费用)/固定资产表示,W3 表示存款价格,用财务费用/总存款额表示;Trend 表示时间趋势与技术驱动;i表示第i家银行;t表示第t年;j表示第j种银行的投入;k表示第k种银行的投入。

最后通过公式(5)来求出银行的边际成本(MC)。

求出MC之后,再经由(3)式计算出Lerner指数。

3.控制变量

(1)净资产回报率(ROE)。

(2)净息差(NIM)。

(3)净值资产比(EA)。

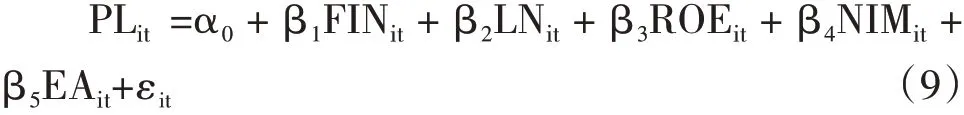

(四)研究模型

本研究为探究金融科技发展和市场竞争对银行风险承担的影响。依据研究目的及国内外相关文献,本研究所提出研究模型如下:

其中,

PLit=第i家银行第t年的贷款损失准备计提率。

FINit=第t 年的金融科技各指数。其中FI 代表金融科技指数,FI1代表金融科技子指数支付结算指数;FI2代表金融科技子指数风险管理指数;FI3代表金融科技子指数技术基础指数。

LNit=第i家银行第t年市场竞争程度。

ROEit=第i家银行第t年净资产回报率。

NIMit=第i家银行第t年净息差。

EAit=第i家银行第t年资本资产率。

α0=截距常数项。

β=为估计系数。

εit=第i家公司第t年的误差值。

四、实证分析结果与讨论

(一)描述性分析

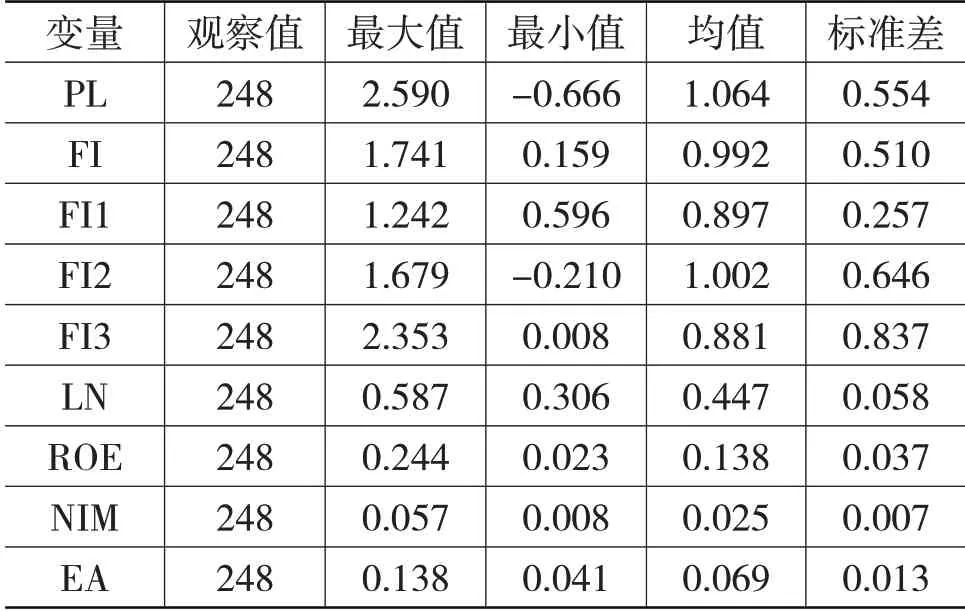

本研究进行描述性分析,了解变量数据的基本特征(见表5)。所以变量的观察值为248。

其中,银行贷款损失准备计提率的取值范围为-0.666 到2.590 之间,均值为1.064,表明银行应计提不良贷款准备金额尚可;金融科技指数取值范围为0.159 到1.741 之间,均值为0.992,表明银行逐渐运用金融科技于银行业务经营;银行竞争程度(Lerner 指数)的取值范围为0.306 到0.587 之间,均值为0.447,表明整体银行价格偏低,银行市场竞争程度一般。

表5 描述性分析表

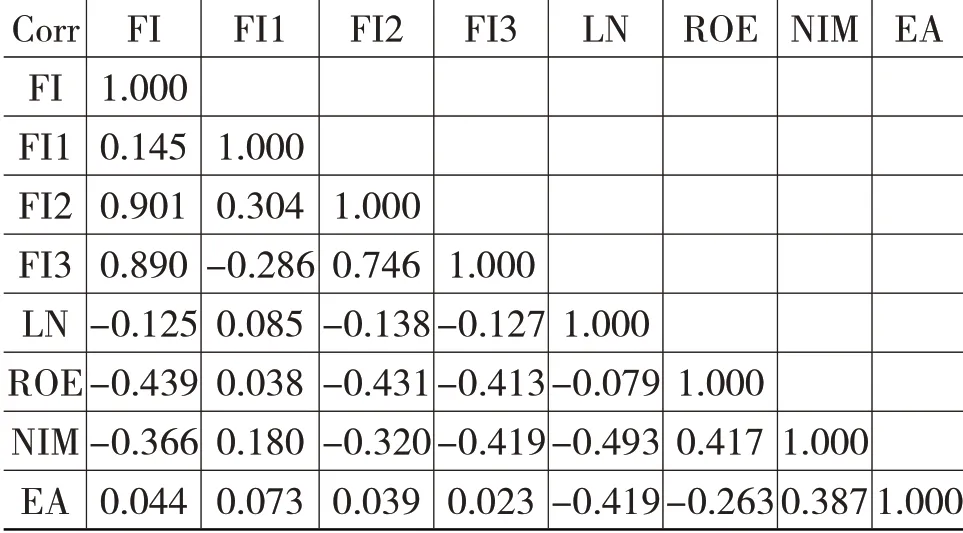

(二)相关性分析

表6 所示为自变量和控制变量之间的相关系数,金融科技指数与其子指数的相关系数超过0.7,因此本研究将金融科技指标分开建模:金融科技指数与Lerner指数的模型为模型1-1;支付结算指数与Lerner 指数的模型为模型1-2;风险管理指数与Lerner 指数的模型为模型1-3;技术基础指数与Lerner指数的模型为模型1-4。而其他变量均未超过0.7,表明变量之间系列相关程度较弱,每一个自变量和控制变量都可以独立解释因变量的关联程度。

表6 变量相关性分析表

(三)最适效应模型的选取

本研究采用Hausman 检验,进行随机效应模型(Random Effect Model)或固定效应模型(Fixed Effect Model)的选取。若检定结果为接受,则应采用随机效应模型;若拒绝,则应采用固定效应模型。

本研究经Hausman 检定(见表7),所有模型概率为0.000,在0.01 水平下显著拒绝,应采用固定效应模型。

表7 Hausman检验结果表

(四)实证分析结果

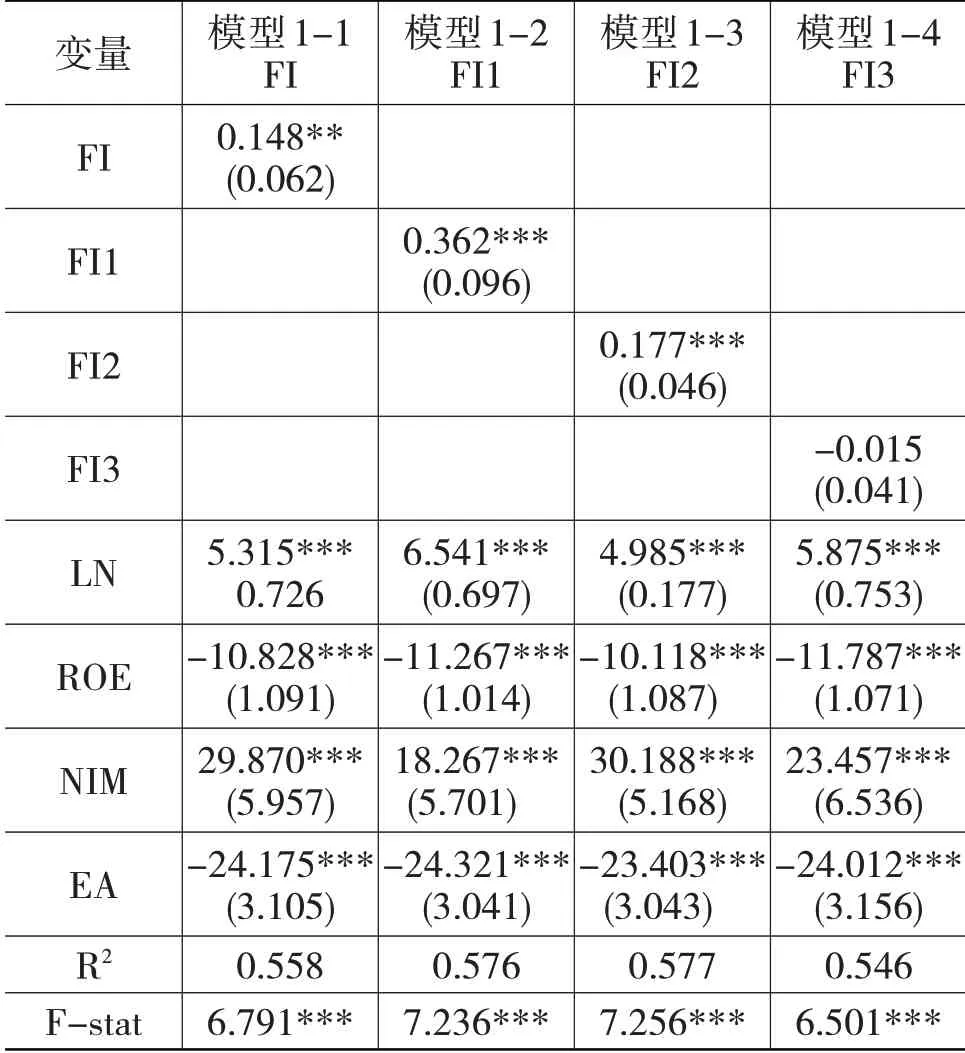

本研究使用EVIEWS 软件进行面板数据分析(panel data analysis),经实证分析结果如表8 所示。进一步论述实证分析结果如下。

1.金融科技指数与Lerner 指数的模型回归分析结果

本研究模型1-1 为金融科技指数与Lerner 指数对银行风险承担的研究模型。模型1-1 的判定系数(R2)为0.558,显示模型拟合度较好。F 统计值为6.791,在p=0.01 水平下显著,说明模型解释度良好。FI 的估计系数为0.148,对PL 有正向影响,且在p=0.05 的水平下显著,支持研究假设一。LN 的估计系数为5.315,对PL 有正向影响,且在p=0.01 的水平下显著,支持研究假设二。

2.支付结算指数与Lerner 指数的模型回归分析结果

本研究模型1-2 支付结算指数与Lerner 指数对银行风险承担的研究模型。支付结算模型1-2 的判定系数(R2)为0.576,显示模型拟合度较好。F统计值为7.236,在p=0.01 水平下显著,说明模型解释度良好。FI1 的估计系数为0.362,对PL 有正向影响,且在p=0.01的水平下显著,支持研究假设一。LN 的估计系数为6.541,对PL 有正向影响,且在p=0.01 的水平下显著,支持研究假设二。

3.风险管理指数与Lerner 指数的模型回归分析结果

本研究模型1-3 风险管理指数与Lerner 指数对银行风险承担的研究模型。模型1-3 的判定系数(R2)为0.577,显示模型拟合度较好。F 统计值为7.256,在p=0.01 水平下显著,说明模型解释度良好。FI2 的估计系数为0.177,对PL 有正向影响,且在p=0.01 的水平下显著,支持研究假设一。LN 的估计系数为4.985,对PL 有正向影响,且在p=0.01 的水平下显著,支持研究假设二。

4.技术基础指数与Lerner 指数的模型回归分析结果

表8 金融科技指数及其子指数与Lerner 指数回归分析结果表

本研究模型1-4 技术基础指数与Lerner 指数对银行风险承担的研究模型。模型1-4 的判定系数(R2)为0.546,显示模型拟合度较好。F 统计值为6.501,在p=0.01 水平下显著,说明模型解释度良好。FI3 的估计系数为-0.015,对PL 有负向影响,但在p=0.1 的水平下不显著,不支持研究假设一。LN 的估计系数为5.975,对PL 有正向影响,且在p=0.01 的水平下显著,支持研究假设二。

(五)实证结果之讨论

经实证分析结果,本研究进一步讨论实证分析结果的可能原因。

1.就金融科技指数而言

本研究实证分析结果显示,金融科技指数对贷款损失准备计提率有显著正向影响。

金融科技的发展给传统商业银行带来了机遇和挑战。金融科技的应用给商业银行的服务提供了更多的渠道,降低了操作的风险,降低了交易的成本,在一定程度上降低了银行的风险承担。但是,金融科技的发展提高了银行的资金成本,加大了商业银行对技术的依赖。众多金融科技公司的诞生,“蚕食”了商业银行利润、加剧了价格竞争,让商业银行受到了来自银行外部的潜在挑战。在监管尚未到位的情况下,银行为了维持或提高业绩,降低资产的选择标准,导致风险资产的增加,进而使得银行的信用风险提高。

2.就市场竞争而言

经实证分析结果显示,市场竞争程度对贷款损失准备计提率有显著正向影响。

个别银行的市场竞争力增强会使得银行的定价能力提高,从而可以维持一定的业绩,最终导致银行的市场业务快速扩张。随着市场的拓展,各银行为了在同业竞争中保持或扩大优势,就会放宽贷款的标准,选择较高风险的资产,使得银行的信用风险升高,信用风险的升高,也符合了银行竞争脆弱假说。

五、结论与建议

(一)研究结论

根据实证研究表明,金融科技、市场竞争与银行风险呈正相关关系,即金融科技的发展和市场竞争的提高会在一定程度上导致银行风险的增加。

(二)相关建议

本研究通过面板数据固定效应模型分析,实证金融科技与市场竞争对银行风险承担的影响结果,对金融监管机构及银行经营者提出以下具体建议。

1.银行应重视金融科技风险控制,拓宽经营模式

银行在金融科技发展的大趋势下,要正视金融科技带来的机遇和挑战,分清当前市场的变化。根据实证分析表明,银行在短期内金融科技的迅速崛起会弊大于利。风险不容忽视。但是,当前银行采用大数据分析系统,可提升营运绩效约20%—30%左右。因此,银行需要凭借自身的财富累积、金融管理经验和众多合作顾客等优势,主动融合互联网技术,打造全面的数据生态系统,建立强大的数据分析基础设施。并且在业务上改变策略,拓宽经营模式,例如推广区块链优化支付和清算流程、数字货币、网络借贷等。

2.银行加深金融科技合作,进行优势互补

商业银行与金融科技公司既存在竞争,也存在着合作。不论在负债端还是在资产端,金融科技公司对银行业都具有重要影响。不断流通周转的商业银行资金与金融科技公司资金,有利于创新产品的研发,更加高效地满足市场需求,致使商业银行存款资产的流动性逐渐增加。因此,商业银行应该与金融科技企业开展合作,进行优势互补。商业银行学习金融科技公司的运营模式,通过深化合作、合资或者并购,相互分享金融科技成果,建立和谐的金融环境。

3.监管机构强化监管科技应用

近年来我国金融科技发展迅速,金融监管者应该强化金融监管科技(RegTech)制度,利用大数据、人工智能等科技对银行业进行深入监管,控管银行业风险,从而维护中国金融系统稳定;同时,应设立监理沙盒(regulatory sandboxes)、金融创新中心(innovation hubs)与创新加速器(innovation accelerator),由政府机构与金融科技公司及银行共建金融监管科技制度[2]。