浅谈离岸金融市场建设对人民币国际化的影响

孙思迪

摘 要:离岸金融市场建设是实现人民币国际化的关键一环,本文从人民币国际化这一我国当前重要的战略目标出发,论证了离岸金融市场对实现人民币国际化的重要意义,分析了其中的风险和挑战,以期为人民币国际化的实现提供一定借鉴。

关键词:离岸金融市场 人民币国际化 金融风险

中图分类号:F832.6文献标识码:A文章编号:1003-9082(2020)03-0-01

改革开放四十年中國取得了举世瞩目的成绩。《2019年国民经济和社会发展统计公报》显示,当前我国经济总量已逼近100万亿元大关,人均GDP首次突破1万美元,制造业增加值连续10年居世界第一。这表明中国的国际地位与影响力正与日俱增,然而,人民币在国际货币体系中的地位却与中国当前的经济实力不相匹配。美元在国际货币体系中仍占有绝对优势,尽管2013年中国进出口总值4.16万亿美元,跃居世界第一大贸易国,而人民币在国际贸易中的使用量还相对偏低。因此,推动人民币国际化成为我国经济进一步发展的必然选择,而人民币离岸市场建设是实现这一目标重要途径。

一、离岸金融市场对人民币国际化的影响

1.建设离岸金融市场可以进一步满足人民币的海外需求

目前,随着中国对外贸易的增加和“一带一路”战略的发展,海外市场对人民币的需求日益增加,而国内现有的在岸金融市场已无法满足人民币的海外需求。离岸金融市场正好可以弥补这一缺陷,可以为海外投资者提供更加方便、快捷的服务,从而为人民币争取到更广泛的海外需要。

2.离岸金融市场可以弥补我国资本账户未完全开放的不足

目前,中国尚属于资本项目未实现完全自由化的国家,居民和非居民在境内外兑换人民币时均有限制。而离岸金融市场作为完全开放的人民币自由流动的缓冲区,具有低税率、轻监管和资本快速流动的优势。同时也能为境内金融市场构架安全区,隔离海外金融风险,有助于人民币国际化改革的平稳发展。

3.离岸金融市场将促进我国金融市场的改革与进步

离岸金融市场的建立必然会对我国的利率、汇率、货币政策造成巨大的冲击,这也将迫使我国的金融市场和制度建设不断改革完善,从而更好的适应国际化需求,向更先进的金融体制转变。

二、人民币离岸金融市场的发展与人民币国际化的推进

香港是首个被指定为人民币离岸清算中心的地区。2003年6月中央政府和香港特别行政区政府签署《内地与香港关于建立更紧密经贸关系的安排》,允许个人在香港办理人民币结算业务。2004年,允许香港居民在港开立人民币计价的存款账户。2007年,人民币债券业务被引入香港。香港发达的金融市场和完善的监管机制是离岸金融中心的先决条件,其独特的地域与制度优势便于在内地与香港之间建起一道防火墙。一旦改革受挫便可立刻叫停,而不至危及大陆。同时,香港完善的法律和国际通行规范可以使投资者更放心地在该地进行贸易投资。

继香港之后,澳门成为第二个人民币离岸清算中心。尽管澳门的金融发展状况、基础设施等不及香港,但其在粤、港、澳地区人均GDP最高,且与葡语国家联系密切,最适合作为葡语系国的人民币清算中心。2019年2月国务院印发《粤港澳大湾区发展规划纲要》认为拥有2亿多人口、1070多万平方公里土地的葡语系国家市场潜力很大,将在“一带一路”建设中扮演重要角色。因此,澳门将为葡语系国家的人民币业务清算业务提供平台。

其后,我国又陆续授权了17个国际金融中心开展人民币国际业务,包括新加坡、台湾、泰国、韩国、伦敦、巴黎,智利、阿根廷等。此外,还在加拿大、俄罗斯、南非、瑞士和卡塔尔等国成立了人民币清算中心。2016年6月,美国政府也同意尽快设立人民币清算中心。由此,人民币离岸清算网络已在世界范围内逐步建成,这将大大加快人民币国际化的进程,也将为“一带一路”沿线国家进行人民币贸易提供更多便利。

三、人民币离岸市场的风险与防范

离岸市场风险主要包括以下三种:

1.人民币跨境流动风险

随着港、澳及海外离岸市场中人民币流通数量大幅攀升,离岸与在岸市场间联系日趋密切。2013年对外贸易规模同比增长迅猛,仅12月贸易额就较上年同期增长了约78%以上①。如此大幅的增长将大大提高投机资本通过贸易结算流动带给离岸市场的风险。由于跨境结算时,银行很难对往来资金的真实状况进行判断,这将可能导致投机资本通过贸易渠道大幅入境,国内资本监管的难度加大,一旦控制不力就会影响国内市场的平衡与稳定。

2.境内外利差带来的投机套利风险

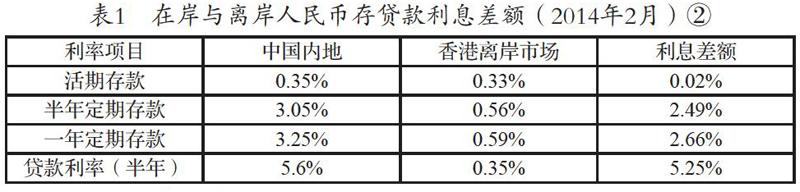

离岸市场与在岸市场的政策差异会导致同种货币在两个市场中的价格不同。以香港离岸市场为例,由于管制相对宽松,也没有法定存款准备金制度,使得香港市场中的人民币利率明显低于内地水平,具体情况见下见表1。未来,我国的利率管制将逐步放开,资本在两个市场间的流速和规模将进一步增大,如果没有配套的市场监管机制跟进,利差将引起大规模的套利行为,诱发金融风险。

3.洗钱泛滥风险

离岸金融市场具有高度自由化、无外汇管制、保护客户隐私的特点,这极有可能被投机分子利用以达到非法转移资金的目的。他们往往会利用地下钱庄、空壳公司等方式,通过与企业与金融机构间复杂的交易流程,使“非法”资金实现合法化。离岸市场建设这将对我国反腐倡廉、金融监管等方面提出更高要求。

针对以上风险,我们一方面要加快国内金融市场利率、汇率改革,有步骤的实现资本项目自由化。另一方面也要加强离岸市场运行机制的改革,丰富人民币产品品种、完善回流机制,加强人民币回流渠道管理。此外,还要积极促进国际合作,尤其要借鉴发达国家成熟离岸市场发展的经验,不断的改革与修正我国离岸与在岸市场运行管理模式。只有这样,才能更好促进我国金融市场的健康发展,早日实现人民币国际化。

注释:

①数据来源:香港金融管理局网站:https://www.hkma.gov.hk/chi/。

②数据来源:根据中国银行网站、香港金融管理局汇总而成。

参考文献

[1]孟刚.“一带一路”建设推进人民币国际化的战略思考[J].上海金融,2017(10):55-59.

[2]刘功润.“一带一路”倡议给人民币国际化带来的机遇与风险[J].上海金融,2017(10):60-62.