如何为个别投资者粗略评估在基金投资项目上其风险规避程度

■吴慧明

(上海财经大学)

1 引 言

风险规避是一个心理学上和金融学上的概念。粗略估算个人的风险规避程度是心理学的研究课题。但粗略估算个人在基金投资方面的风险规避程度则是金融学的研究课题。然而要设计较有效的估算方法,还是得考虑心理上的因素。

效用函数来自预期效用理论。固定相对风险规避(CRRA)效用函数是其中一个常用的特例。有至少一个广受重视的金融数据供应商采用它(Morningstar,2016)。因此国际上很多个市场的所有基金在运用固定相对风险规避效用函数得出的某些风险指标在市场上有现成的金融资讯服务供应。对这个效用函数及其参数的了解有助于恰当运用这些资讯。

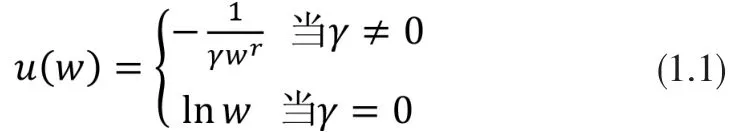

固定相对风险规避效用函数:

其中:

w代表财富,u(w)代表的效用。u(w)只定义在w>0的域上。由上式可见u(w)并不与w成正比。当w愈大,u(w)增长得愈慢。当财富越多,财富的边际效用就愈小。

γ是一个反映个体对投资项目的风险规避程度的参数。γ>-1代表规避风险,γ数值愈大代表对风险的规避程度愈高。γ=-1代表对风险持中性态度。γ<-1代表喜好风险,γ数值愈负代表对风险的喜好程度愈高。

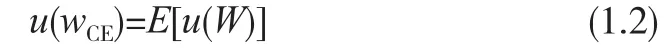

若W代表一个随机财富变量,则W的确定性等值wCE定义为与W有相同效用的一个确定财富值。即对于持守既定的γ值的人士而言,带有不确定性的W与全无不确定性的wCE的效用无分轩桎。数学上作为常数的wCE的效用按定义要与作为随机变数的W的效用的期望值相等,即

就同一个随机事项而论,wCE因人对风险的取态而异,而W的期望值E[W]则否。以赌博活动为例,一场赌博所得收入这个随机变量的期望值就是这场赌博的公平价值。风险溢价定义为E[W]-wCE,其意义为愿意为完全除去不确定性而付出的代价的上限。因为wCE因人对风险的取态而异,所以风险溢价也会因人对风险的取态而异。

对风险持规避取态者例如投保人寿保险者而言,wCE<E[W],即风险溢价取正值。在这件事情上他们视不确定性为负资产因而愿意从公平价值作折让以求不确定性得以除去。对风险持中性取态者而言,wCE=E[W],即风险溢价为0。他们视有无不确定性并无差异,因此不会特意为不确定性做任何安排。对风险持喜好取态者例如购买数字球彩票者而言,wCE>E[W],即风险溢价取负值。在这件事情上他们视不确定性是资产因而愿意从公平价值上加付溢价以购买到不确定性。

对一位投资者而言,一个投资项目的风险溢价代表从该投资者眼中所见这个投资项目的风险。要计算风险溢价得知道E[W]和wCE。要计算得运用效用函数。要运用效用函数得知道其人对其事的γ值。

Barsky et al.(1997)设计了一个方法,凭借受评估者对两个评估事项的答案就可以将其γ定位于-1至0,0至1,1至2.76和2.76至∞这四区间个中的其中一个。本文尝试将定位的精确度由区间提升到数值,探讨为个别投资者在基金投资项目上的给出一个粗略评估数值的方法。

2 风险规避性的性质

2.1 风险规避的倾向因人而异

有人毕业后放弃稳定的受薪职业的机会而选择去创业自雇,走一条可以大输也可以大赢的路。也有人毕业后放弃创业机会而去选择稳定的受薪职业,走一条不会大输也没有机会大赢的路。不同选择的个中原因不乏因性格上对风险的好恶程度不同。一般人中对于冒险的喜好或规避程度有差别但不致太明显。但也有为数不少的人在大多数事情上都明显比其他人较倾向于冒险,也有为数不少的人在大多数事情上都明显比其他人倾向于避险。更有少数人例如攀山家显得享受冒险,也有人选择过一般人眼中极端平淡无变的生命。在极端好冒险和极端厌风险的性格取向之间呈现一道广阔的光谱。不同的人在光谱的不同位置。大多数人处在偏离中间不远的位置,偏离中间位置越远的人的百分比越小。Barsky et al.(1997) 以实验确认了风险规避的倾向因人而异。他们的研究显示在受访者当中在职业生涯规划而言分别有 12.8%, 10.9%, 11.6% 和 64.6% 的人的γ值处于-1至0,0至1,1至2.76和2.76至的区间。

2.2 对同一个人而言风险规避程度可以因范畴而异

数字球彩票的销售金额有相当的部分成为政府的税金和营办机构的盈利,所以每张彩票的售价必然超出奖金的期望值。凡愿意购买的人其心目中彩票的wCE必定不低于其售价。然而奖金的期望值低于其售价。如此一来彩票的奖金的期望值必低于其wCE,即风险溢价必然取负值。由此可见购买数字球彩票是喜好风险的行为。然而保守的投资风格与恒常购买数字球彩票的习惯可以并行不悖,因为这是在两个不同的范畴发生的事情。一个人可以认为投资是工作,需要审慎才能够完成计划。而买彩票是娱乐,花一点娱乐费去买一个天降横财的喜悦的盼望也可以是一个很理性的选择。所以同一个人在两个不同的范畴的风险规避程度可以一取正值一取负值。Weber,Blais与Betz以实验确认了对同一个人而言风险规避程度可以因范畴而异(Weberetal.,2002)。

2.3 对同一个人而言风险规避程度可以因相关资金是否已编定用途而异

对于一笔已经编定在三个月后用来开办一条新生产线的资金而言,风险规避程度通常较一笔未编定用途的资金高。一个三个月期限回报5%和-5%机会各半的投资机会,对于未编定用途的资金而言它的回报的风险溢价可能接近0%,反映出一个较低的风险规避程度。但对已编定用途的资金而言,若出现赔5%的结果的时候就会影响到开办新生产线的计划,而新生产线不能如期办成又可能产生不同方面和不同层次的负面影响。所以赚5%的机会的正面边际效用远远抵不过亏5%的机会的负面边际效用。这会导致一个较高的风险规避程度,显现在它的回报的风险溢价会高于未编定用途的资金。

2.4 对同一个投资者而言风险规避程度因已经为该笔资金规划的风险分类而异

在投资场合往往不乏事先将整套资金规划成高中低风险三部分的例子。在将这三部分资金各自进行投资的时候所持的风险规避程度当然是不同的。

2.5 小结

基于以上分析,γ的数值因人而异。影响γ数值的其他因素包括随机事项所在的范畴,将来收成有无已编配的用途,和是否已经为该笔资金规划了风险级别,若有的话为何。

对一个人来说,一次为基金投资的目的进行的γ值评估只对同是有或同是无已编配的用途的资金和相同的已规划的风险级别的投资选择有效。

要为基金投资的目的为指定的个人进行γ值评估,就须于事前为这评估作两项相关的评估用途设定:(1)有无已编配的用途,(2)有无指定的风险级别。若有,则级别为何。评估结果只能应用于评估时指定的用途设定场合。

3 进行评估的策略

风险规避程度是受评估者内心的状态。以下的评估方法需要受评估者回应评估员给出的评估事项。评估员借着总结受评估者的各项回应得出评估结果。

3.1 策略一:尽量选择能为受评估者充分掌握的评估事项

评估事项必须是受评估者能充分掌握的。至少要让受评估者能从各个可能结果及其相应机率中估算其公平价值,即该评估事项的收成的统计期望值。否则不可能期望受评估者报出的确定性等值能有效反映其人眼中的风险溢价,遑论凭借其人眼中的风险溢价得以窥探其内心的风险规避程度。所以逼真而复杂的投资事项并不是合适的评估事项。

掷毫决定的事项该属于受评估者最能充分掌握的评估事项之一。它既是大多数人能充分理解的并且所牵涉的计算相对简单。本文以下提出的评估程序会集中以类似“一个回报5%和-3%机会各半的投资机会”的随机事项作为评估事项。

3.2 策略二:透过合适的场景去引导受评估者觉察自己内心的风险规避程度

当一个房产开发商人要为新建成的一批房子定价,他会计算各方面的成本,加上合理的利润,再加上考虑市场上的需求是否特别紧张或供应特别过度而进行的价格调节,从而敲定售价。这一种直接指向目标的寻值方式非常适合不牵涉内心情绪的客观事项。

但当同一个房产开发商人要为打算出售不再居住的老居定一个价格,情况就没有上例来得那么简单。若上述的定价方法能令他感到心里舒服,反映他对老居基本上不再有特殊感情。若上述的定价方法令他感到心里不舒服,那说明他内心要求的售价里包含一个情感溢价。从这个情感溢价可以估算他对老居感情的程度。要探寻这个情感溢价,直接指向目标的寻值方式未必适合。通常是一个迂回的方式,一个合适的场景,较能让人得到答案。比方说,他想象先向买家出一个天价,然后买家一下一下杀价下来,他得每一口还价都真诚考虑才回应。如此这般直到某一口还价令他觉得“这个价钱我还是不卖了”。这一个环节产生心理上的感受触发点效果,使某一个具体价钱从一系列还价中突显出来。用这个方式去迂回查探他的情感溢价比较直接要他给个说法来得靠谱。

评估员精心营造一个场合令受评估者的相关内心特质得以突显对评核的效果有举足轻重的作用。“我和你妈两人同时溺水你先救哪一个”这个问题之所以令部分人难以回应流畅,可能不是因为找不出内心的答案,反而正是因为问题营造了一个场合,使受评估者能将平时自己比较朦胧的内心感受看得较清晰,但由此所得的这个答案不经小心修饰又不能宣之于口的缘故。

本文以下探讨了分别根据上述直接指向目标的策略和精心营造合适场合等待心理感受触发点的策略所设计为个别投资者粗略评估在基金投资项目上其风险规避程度的两类方案。本文推荐根据第二个策略设计的方案。

4 进行评估的相关计算

对于一个投资金额为w0,回报为R1和R2机会各半的投资机会,设其收成额为随机变数W,对应于R1和R2两个可能回报的收成额分别为w1和w2,其确定性等值及其相应的回报分别为wCE及RCE。

则有w1=(1+R1)w0,w2=(1+R2)w0及wCE=(1+RCE)w0。

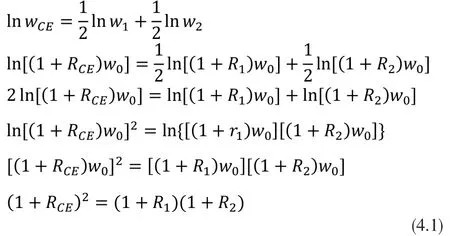

4.1 当γ=0的计算

当γ=0,由 (1.1)式,u(w)=lnw。

因此u(w1)=ln(1+R1)w0,u(w2)=ln(1+R2)w0及uCE=(1+RCE)w0。

根据确定性等值的定义,u(wCE)=E[u(W)]。

4.2 当γ≠0的计算

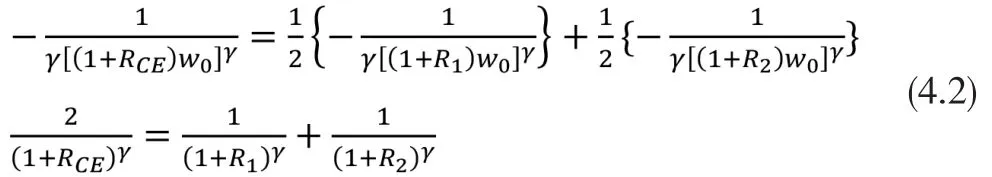

根据确定性等值的定义,u(wCE)=E[u(W)]。

4.3 以上算式的运用

若已知γ,R1和R2求RCE,若γ=0可按 (4.1)式,否则按(4.2)式以代数方法解出RCE。

若已知RCE,R1和R2求γ,则先探究是否能满足(4.1)式。

若能则判定受评估者当时内心的γ值为0。

若否,则将已知数值代入(4.2)式,以数值分析方法取得的解。以一般试算表软件中的“目标搜寻”工具就能办到。

5 进行评估的方法

当采用下述方法进行评估,评估人员必须经常提醒接受评估者要一直保持与事前选定的估算结果用途设定吻合的心态进行。相关设定包括:(1)将来收成有无已编配的用途,(2)若有已规划的风险级别,级别为何。

5.1 类别一:对给定投资事项评定确定性等值

5.1.1 以选择答案方式进行

示例一:

评估事项问题:

针对一笔将来收成已有编配用途和已规划用作低度风险项目的资金,衡量一个回报5%和-3%机会各半的投资机会:你认为它等价于以下哪一个确定回报?

1%, 0.96%, 0.921%, 0.881%, 0.842%, 0.802%, 0.763%,0.723%, 0.684%, 0.645%, 0.606%, 0.567%, 0.528%

每一个回答背后相应的γ数值:

-1, -0.5, 0, 0.5, 1, 1.5, 2, 2.5, 3, 3.5, 4, 4.5, 5

评估人员需要制作问题中所列出的确定回报RCE的选项。它们可以借着将答案中的数值连同R1,R2视乎情形代入(4.1)式或(4.2)式得到。

使用方法:请受评估者回答一系列与示例一同用途设定的同类但所涉及的可能回报数值不同的评估事项问题。以所有同用途设定的评估事项问题所得的所有数值的算术平均值为该等用途设定下该人在投资方面的评估数值。以标准差来作为该评估的可信赖度的参考。

方法的优点:问题直接指向目标。

方法的缺点:①受评估者在选择上通常较少会对某一答案有强烈的偏好。对相邻的两三个选项中最终要选定一个时会较为犹疑。因此从整个评估事项问题系列所得的数值的差异也会较大。②受评估者所属意的数值未必出现在候选列中。

5.1.2 以开放式问题方式进行

示例二:

评估事项问题:

针对一笔将来收成已有编配用途和已规划用作低度风险项目的资金,衡量一个回报5%和-3%机会各半的投资机会:你认为它的确定性等值为何?

使用方法:请受评估者回答一系列与示例二同用途设定的同类但所涉及的回报数值不同的评估事项问题。评估人员将受评估者提供的确定性等值按第四节第三段所描述的方法使用(4.1)式或(4.2)式由RCE,R1,R2得出γ值。以所有同用途设定的评估事项问题所得的所有数值的算术平均值为该等用途设定下该人在投资方面的评估数值。以标准差来作为该评估的可信赖度的参考。

方法的优点:除了有示例一的优点外,兼除去了其缺点2,即受评估者所属意的数值未必出现在候选列中此一缺陷。

方法的缺点:继承并稍为扩大了示例一的缺点。当要在毫无暗示的情况下去想象,受评估者对自己给出的评估数值可能更犹疑。

5.2 类别二:对给定的回报期望值寻找风险溢价刚好对销掉回报期望值的位置

5.2.1 以选择答案方式进行

示例三:

评估事项问题:

针对一笔已规划用作中度风险项目而其将来收成未有编配用途的资金,有以下一系列只有两种可能回报而每种的机会各半的投资选项。每个投资选项的回报的期望值均为1%。

依次序衡量以下每一个投资选项。由哪一个开始你认为其1%的回报期望值已经被风险抵销殆尽,即使无机会成本也不值得投资?

选项编号 两种可能回报1.-4.844%,6.844%2.-5.099%,7.099%3.-5.391%,7.391%4.-5.731%,7.731%5.-6.133%,8.133%6.-6.618%,8.618%7.-7.221%,9.221%8.-7.997%,9.997%9.-9.053%,11.053%10.-10.591%,12.591%11.-13.171%,15.171%12.-18.993%,20.993%

每一个回答背后相应的γ数值:

选项编号1相应的数值是5。其后的选项的数值依次递减0.5至选项编号12的-0.5。

评估人员需要制作问题中所列出的确定回报选项。它们可以借着将答案中的数值代入(4.2)式,将RCE定为0,RCE,R1=(1-d)%,R2=(1+d)%,以数值分析方法得出d的解,再将d的解代入R1=(1-d)%,R2=(1+d)%两式而得。

使用方法:请受评估者回答一系列与示例三同用途设定的同类但所涉及的回报的公有期望值不同的评估事项问题。以所有同用途设定的评估事项问题所得的γ数值的算术平均值为该等用途设定下该人在投资方面的评估数值。以标准差来作为该评估的可信赖度的参考。

方法的优点:当受评估者到达心理上的感受触发点,内心的意愿相对明确,选择较不含糊。

方法的缺点:①问题相对较为迂回。②受评估者所属意的答案未必出现在候选列中。

5.2.2 以互动的方式进行

示例四:

评估事项问题:

针对一笔已规划用作中度风险项目而其将来收成未有编配用途的资金,有一系列只有两种可能回报而每种的机会各半,而回报的期望值同为1%的投资选项。我会每次报给你一个。若你接受请告诉我,我会给你下一个选项。若你认为投资选项的1%的回报期望值已经被风险抵销殆尽,即使无机会成本也不值得投资的话也请告诉我。

评估人员按照以下步骤执行评估程序。

步骤1:设定d=6。

步骤2:报出两种可能回报分别为(1-d)%和(1+d)%投资选项。

步骤3:若受评估者爽快接受,则将d数值乘以1.06并重回步骤2。

若受评估者接受但稍放慢了回复,则将d数值乘以1.04并重回步骤2。

若受评估者接受但明确放慢了回复,则将d数值乘以1.02并重回步骤2。

步骤4:若受评估者认为已经不值得投资,则完结此评估事项问题。

在步骤3里面需要按照受评估者不同的反应作出不同的安排是因为要善用受评估者有限的耐性。前段用较大的增幅是因应从示例三可见d值比γ值增长得快的现象。在维持对受评估者反应的监察下使用比示例三所用的来得大的增幅可以安全地减少回圈的次数,加快趋近目标值。末段用较小的增幅可减轻受评估者所属意的数值与评估人员提供的最接近数值选项仍有差距的问题。

使用方法:请受评估者回答一系列与示例四同用途设定的同类但所涉及的回报的公有期望值不同的评估事项问题。评估人员每次按第四节第三段所描述的方法使用(4.2)式由设定RCE=0和最后一次报出的R1与R2的数值解出γ值。以所有同用途设定的评估事项问题所得的所有γ数值的算术平均值为该等用途设定下该人在投资方面的γ的评估数值。以标准差来作为该评估的可信赖度的参考。

方法的优点:除了有示例三的优点外,还提供了与受评估者所属意的数值比较接近的选项可供选择。

方法的缺点:人力资源负担比较重。

5.3 两组方法的比较

以竞价作比喻,方法一和二像是投标,自己直接问自己该物所值几何,然后以之定投标价。方法三和四像是拍卖,当升到自己觉得物无所值的价钱时就退出竞争。两者都牵涉到对价值的评估。前者倾向于依从客观计算。后者倾向于依从内心的声音。基于风险规避程度属于心理状况,因而有理由相信方法三和四优于方法一和二。本文推荐根据第三节中的第二种策略设计的方法三和四。

结 语

本文阐明了风险规避程度对一个人来说不是一个常量。它因随机事项来自什么范畴,将来收成有无已编配的用途以及已经为该笔资金所规划的风险级别为何而异。因此对估算出来的数值要依照进行估算时指定的用途设定去使用。本文提出了一个制作合适的场景藉特定的环节以运用心理上的感受触发点效果去探寻受评估者内心的风险规避程度的策略。它比向受评估者直接询问答案的策略会得到较可靠的资讯。运用上述两种策略,本文给出了为个别投资者粗略评估其在基金投资项目上的值的四个方法。