自愿性信息披露、企业生命周期与权益资本成本

陈波 高鹏飞

摘 要:为研究高科技企业自愿性信息披露的3个维度(非财务信息、财务信息和战略信息)在不同企业生命周期中对权益资本成本的影响,运用多元分组回归方法对2013—2017年沪深A股高科技上市公司的定期报告和财务数据进行实证检验,研究结果表明:在自愿性信息披露内部,财务信息和非财务信息能够降低权益资本成本,战略信息对权益资本成本具有正向拉升效应。随生命周期阶段不断演进,企业对3个维度自愿性信息的披露意愿持续减弱,权益资本成本呈现先下降后上升的趋势;财务信息和战略信息的权益资本成本效应呈现出先增强后减弱的变化趋势,并在成熟期达到最强;非财务信息的权益资本成本效应则逐渐减弱。因此,处于成长期和成熟期的企业,应尽可能提高财务信息和非财务信息的披露水平,以求权益资本成本效应最大化,另外战略信息的披露因其对权益资本成本的正向效应,企业在对其披露时要尤为谨慎;政策监管部门应当制定更加标准化的指标体系和内容格式并且连同上市公司積极引导资本市场自愿性信息披露质量水平的向好发展。

关键词:工商管理;权益资本成本;实证分析;自愿性信息披露;企业生命周期

中图分类号:F 273 文献标识码:A 文章编号:1672 - 7312(2020)02 -0203-10

Abstract:In order to study the three dimensions of high-tech firm voluntary disclosure (non-financial information,financial information and strategic information) on the cost of equity capital in different corporate life cycles,this paper,using multivariate group regression method tested periodic reports and financial data of Chinas High-tech listed firms during 2013-2017,the results show that:within the voluntary disclosure,financial and non-financial information can decrease the cost of equity capital,and strategic information has a positive pull-up effect on the cost of equity capital.As life cycle stages continue to evolve,the companys willingness to disclose voluntary information continues to weaken in three dimensions,and the cost of equity capital shows a trend of decline at first and then rise.The three dimensions of voluntary disclosure have different effects on the cost of equity capital at each stage of corporate life cycle;Financial and strategic information show a trend of increasing at first and then weakening on the cost of equity capital,and both reaching the strongest at maturity;non-financial information play a weaker and weaker on the cost of equity capital.Therefore,companies in growth and maturity periods should increased the disclosure level of financial and non-financial information as much as possible to maximize the cost effect of equity capital.In addition,and companies need to be more cautious about the disclosure of strategic information due to its positive effect on the cost of equity capital.Policy supervision departments should develop a more standardized indicator system and content format and actively guide the development of the quality level of voluntary disclosure in the capital market with listed companies.

Key words:business management;the cost of equity capital;empirical analysis;voluntary disclosure;corporate life cycle

0 引言

随着经济信息化、网络化、全球化的快速发展,各国更加注重科技创新,高科技企业的地位和质量不断提升。根据科技部统计截至2015年,中国高科技产业主营业务收入规模已突破13万亿元,尤其内资企业数占总高科技企业数的比例已达51%,高科技企业已经成为推动整个国民经济持续发展的新兴动力和新的经济增长点。由于高科技企业具有高成长、高风险、高投入、高智力等特征,使得高科技企业的成长过程和模式有自己的特殊性(Vinten,1992)[1],资金不足成为制约其发展的重要因素。目前,我国高科技上市公司的主要融资渠道为股权融资。2016年以来,根据证监会的统计数据A股市场共有589家高新技术企业IPO,占新上市企业数82%,融资金额3 259亿元,占比68%,覆盖了新一代信息技术、高端装备制造等关键领域,可以看出高科技企业对股权融资的依赖性较强。

信息不对称是制约经济运行方式和经济效率的基本问题,资本市场是否有效一定程度上决定股权融资的效率高低,而信息披露被看作判断资本市场有效运行的重要因素(逯东等,2012)[2]。权益资本成本是上市公司选择资金来源、决定投资取舍的主要标准,代表着股权融资效率的高低,一直以来是上市公司研究信息披露成本效益分析的重要指标。随着资本市场的不断规范,许多学者已经实证证明了强制性信息披露制度给上市公司带来权益资本成本的降低和效率的提高(Botosan,Plumlee,2002;曾颖、陆正飞,2006)[3-4],但是随着信息时代的到来,单纯的强制性信息披露制度已无法满足投资者日益变化的信息需求,也无法增加信息披露的财富效应来进一步降低高科技上市公司的权益资本成本,越来越多上市公司的管理者和投资者开始寻求强制性会计信息以外自愿性信息披露的权益资本成本效应。

企业生命周期理论认为企业的发展符合生物学成长曲线,具有孵化、成长、成熟衰退、淘汰的完整过程。根据国家工商行政管理局统计,2000年以来新设立企业退出市场情况来看,我国企业成立后的3-7年当期平均死亡率较高,随后趋稳。这段期间企业会经历从产生到消亡的整个过程。在各个生命周期阶段,企业的资本结构、财务状况、公司治理和信息披露等方面存在不同的差异。根据2013—2017年互联网与信息技术高科技企业统计数据发现,在将企业分为成长、成熟和衰退3个阶段后,战略信息自愿性披露水平依次为0.331 2,0.310 9,0.296 5,而权益资本成本依次为0.127 9,0.127 1和0.153 6,信息披露水平随生命周期演进逐渐降低,权益资本成本相对应也在各阶段呈现出先上升后下降的趋势,表明了各个生命周期阶段信息披露和权益资本成本存在不同的变化影响。研究自愿性信息披露的权益資本成本效应在不同企业生命周期阶段上的影响能够为高科技上市公司提供信息披露的策略选择,强化信息披露的财富效应,进而提升高科技上市公司的信息披露水平,增强资本市场活力和投资者信心。

鉴于此,文章尝试在前人研究的基础上,基于中国新兴加转轨的资本市场环境与制度背景,以2013—2017年间沪深A股上市高科技公司为样本,实证考察自愿性信息披露的权益资本成本效应及其在企业不同生命周期阶段上的异质性。文中的主要贡献在于:①基于我国高科技上市公司的企业数据,构建了自愿性信息披露系列指数,较为全面地刻画了我国高科技上市公司自愿性信息披露行为与变化特征,为后续实证研究提供了数据支持;②将新兴加转轨的高科技上市公司披露的自愿性信息分成3个维度分别对企业权益资本成本进行研究,深度挖掘自愿性信息披露3个维度在权益资本成本中所起的作用;③通过实证研究,揭示了自愿性信息披露的权益资本成本效应随企业生命周期的动态变化特征,增进了关于自愿性信息披露的经济后果的理解,既丰富了传统的信息披露与权益资本成本的理论,又拓展了自愿性信息披露的研究框架。

1 文献回顾与研究假设

已有文献对自愿性信息的披露与权益资本成本的研究进行了诸多研究,针对自愿性信息的披露:如支晓强和何天芮(2010)[5]通过研究信息披露质量发现其与企业权益资本成本负相关;王雄元和喻长秋(2014)[6]实证研究得到自愿性信息披露与专有化成本呈显著负相关;王开田,蒋琰,高三元(2016)[7]、钟马和徐光华(2017)[8]以社会责任信息作为自愿性信息披露的内容发现企业的内在特征能够显著增强社会责任披露与权益资本成本的负向作用;钱明,徐光华,沈弋等(2017)[9]研究认为融资约束会影响社会责任信息自愿性披露,同时社会责任信息自愿性披露也作用于融资约束,二者呈负相关关系;高明华,苏然,曾诚(2018)[10]通过构建自愿性信息披露评价体系研究得出中国上市公司自愿性信息披露水平较低且整体降低了面临融资困难的民营企业股票同步性。针对权益资本成本的研究:李慧云和刘镝(2016)[11]研究得出除自愿性信息披露的权益资本成本效应外,市场化进程也会对权益资本成本起强化作用;王化成,张修平,侯粲然等(2017)[12]在对我国A股上市公司的研究中发现企业战略差异度通过中介传导机制从而影响企业权益资本成本;傅传锐和王美玲(2018)[13]发现企业智力资本自愿信息披露也具有权益资本成本的财富效应。

在现代资本市场理论中,信息披露被视为缓解长期困扰企业内部管理者与外部市场参与者之间的信息不对称与代理问题的一类重要机制(Botosan,2006[14]),由于信息不对称与代理冲突的改善程度直接影响到投资者对企业股票的预期必要报酬率的估计,因此,企业信息披露水平高低与企业筹资活动和筹资成本(也即权益资本成本)密切相关。增加企业信息披露可以降低信息不对称程度,资本市场的竞争和淘汰机制会迫使上市公司增加自愿性的信息披露来吸引投资者,降低投资者预期报酬率从而降低企业的权益资本成本。因此,研究自愿性信息披露与权益资本成本的影响具有重要意义,目前国内外学者也对自愿性信息进行了诸多分类,例如Meek and Roberts,1995[15]对欧美公司研究后将自愿性信息分战略信息、拓展性财务信息、非财务信息3大类,Botosan(1997)[16]从定量分析的角度将自愿性信息分为:背景信息、历史信息、关键性非财务信息等5类,国内学者如张宗新、张晓荣和廖士光(2005)[17];于团叶、张逸伦和宋晓满(2013)[18];李凤莲、游达明(2014)[19]都将自愿性信息一分为三,即战略信息、非财务主要信息和财务信息。所以文中为方便研究采用国内较为普遍的将自愿性信息划分为3类,即非财务信息、财务信息和战略信息,进一步为文中提出如下假设

H1:综合信息自愿性披露水平与权益资本成本存在负相关关系。

H1a:在自愿性信息内部,非财务信息自愿性披露水平与权益资本成本存在负相关关系。

H1b:在自愿性信息内部,财务信息自愿性披露水平与权益资本成本存在负相关关系。

H1c:在自愿性信息内部,战略信息自愿性披露水平与权益资本成本存在负相关关系。

Haire(1959)[20]认为企业也同其他的生物体一样,存在着由生到死的自然生存更迭,也即企业的生命从初创期开始萌芽,历经成长期、成熟期与衰退期,直到最后退出市场。处于同一生命周期阶段的企业共享着许多同质、相似的财务和非财务特征,而处于不同生命周期阶段的企业则存在着异质性特征(Black,1998;Liang and Lin,2008)[21-22]。随着企业生命周期的不断演进,企业对外披露的竞争战略和经营业绩也随之变化,外部投资者会依据企业披露的相关信息调整相应的投资策略,同时处在不同生命周期阶段的企业对资本的需求也大不相同,比如,处在成长期的公司需要大量的外部资金需求,并且该类企业经营风险又比较高,那么对投资者来说,将会要求更高的投资报酬率,对企业来说融资成本增加。处在成熟期的公司因其具备良好充足的资金链,经营业绩也相对稳定,对外部资金的需求较小,那么对投资者来说,其要求的投资报酬率也较低,对企业来说融资成本降低。处在衰退期的公司因其经营管理等问题,带给投资者较大的不确定性,因而企业权益资本成本会升高。因此,文中提出如下假设

H2:随着企业生命周期不断演进,非财务信息自愿性披露对权益资本成本的影响先增强后减弱。

H2a:随着企业生命周期不断演进,财务信息自愿性披露对权益资本成本的负向影响先增强后减弱。

H2b:随着企业生命周期不断演进,战略信息自愿性披露对权益资本成本的负向影响先增强后减弱。

2 研究设计

2.1 样本选择和数据来源

文中选取2013—2017年A股上市信息技术和互联网高科技企业共90家为研究样本,并且以每年4份报告(一季度报、半年报、三季度报和年报)为标准得到1 840份定期财务报告。之所以选取这类企业作为研究样本,是因为高科技公司的企业生命周期随时间变化较为明显,短期内为新产品研发有大量资金需求的公司更加注重自愿性信息的披露来吸引投资者扩大投资。文中在确定样本前进行了如下筛选:①剔除了ST和*ST公司样本;②由于要利用指定财务数据计算权益资本成本,所以剔除了部分数据缺失的样本;③由于权益资本成本计算结果取值一般为0~1,所以剔除了不在此区间内的样本数据;④为了避免极端值对研究结果的影响,文中对所有主要变量进行了上下1%的缩尾处理(Winsorize)。文中财务数据和定期报告来自国泰安数据库(CSMAR)和万得数据库(Wind)。

2.2 变量定义及模型设计

2.2.1 自愿性信息披露指数(VDI)

文章采用自行构建自愿性信息披露指数(Voluntary Disclosure Index,VDI),这个方法主要依据上市公司所在地的信息披露法规和上市公司年报、中报、季报内容,选择适用指标见表1(具体指标选取参照博托尚[16]和证监会颁布的《公开发行证券的公司信息披露内容与格式准则第2号—年度报告的内容与格式》以及企业会计准则)。文中将自愿性信息披露的内容按照财务信息、非财务信息、战略信息先分类编码获得相应部分的分数,根据统计的具体指标,其中战略信息(SVDI)12项,非财务信息(UNFINVDI)21项,财务信息(FINVDI)17项,采用“二分值法”每项满分1分,即被观测公司如果披露该項目得1分,反之,则0分。通过分3类合计后得出该公司综合自愿性信息总分,再根据式(1)分别计算出3个维度下的自愿性信息披露指数,其中,ai表示各类信息所得实际分数,n为对应类别下所含的项目数,所以n分别等于21,17和12.

其中:TV为终值;Pt 为期初个股股价;Bt为第t期的期初每股净资产;Bt+1为第t期的期末每股净资产;Bt+i (i=2,3,…,11)为第t+(i-1)期的期末每股净资产;EPSt+1为第t期末的每股净利润;DPSt+1为第t期末的每股股利;FROEt+i为第t+i期末的预测净资产收益率(以第t+1期的实际净资产收益率替代);re在上式中为权益资本成本。式(4)中K为各个公司股利支付率,取从2012—2017年的平均股利支付率,Bt+i (i=2,3,…,11)的计算假设基于干净盈余假设,指当期盈利包括所有影响账面价值变动的收益或者损失,也即等于每股净资产的变动等于每股收益减去每股股利。

2.2.3 控制变量

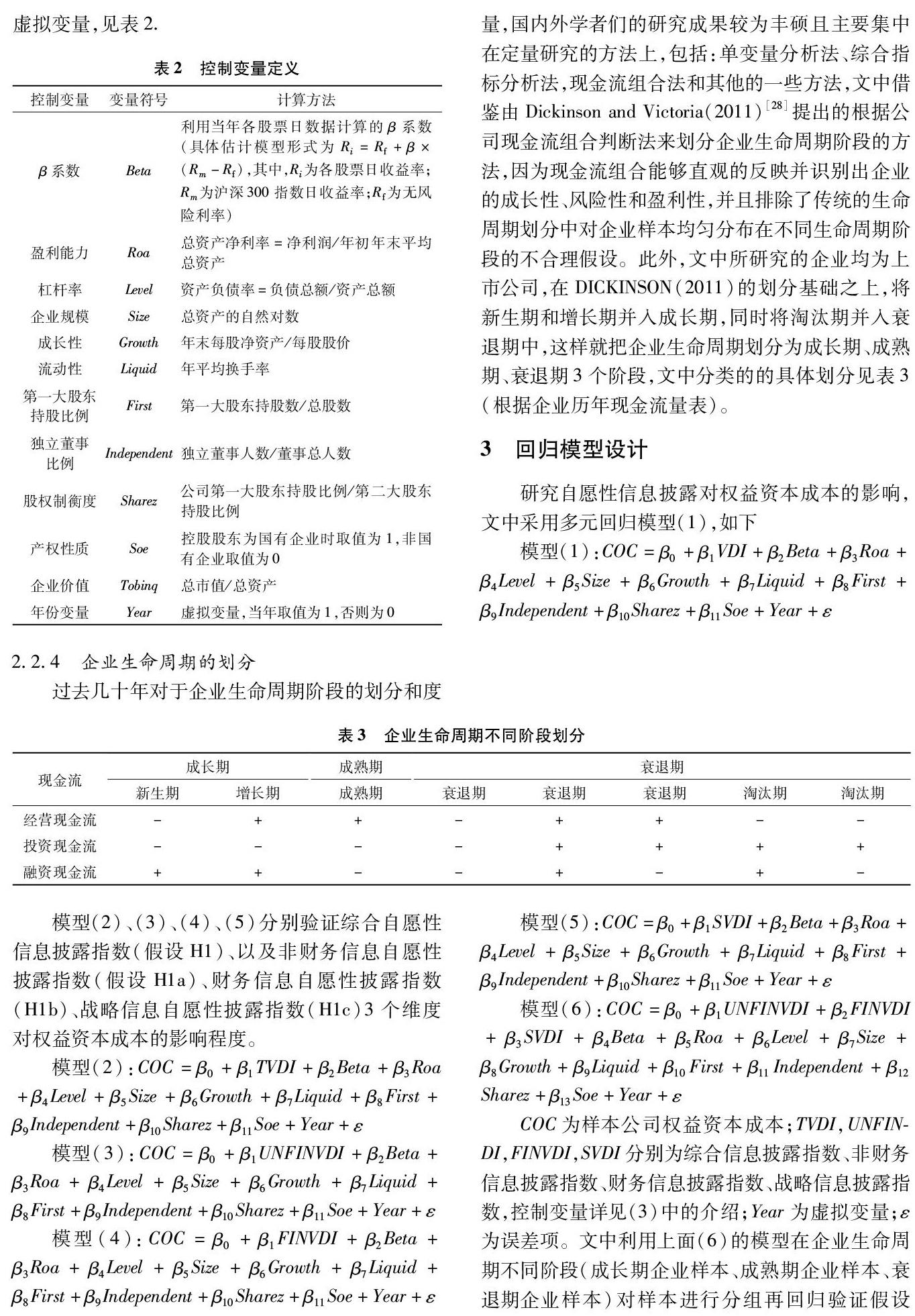

文章借鉴相关研究(支晓强、何天芮,(2010)[5];陈峻、王雄元和彭旋(2015)[26]、李慧云、刘镝(2016)[11];王化成,张修平,侯粲然等(2017)[12];王亮亮、潘俊和林树(2018)[27],控制了代表公司股票系统风险的β系数(Beta)、盈利能力(Roa)、杠杆率(Level)、企业规模(Size)、成长性(Growth)、流动性(Liquid)、第一大股东持股比例(First)、独立董事比例(Independent)、股权制衡度(Sharez)、产权性质(Soe)、企业价值(Tobinq)、年份变量(Year)等影响公司权益资本成本的特征变量和虚拟变量,见表2.

2.2.4 企业生命周期的划分

过去几十年对于企业生命周期阶段的划分和度量,国内外学者们的研究成果较为丰硕且主要集中在定量研究的方法上,包括:单变量分析法、综合指标分析法,现金流组合法和其他的一些方法,文中借鉴由Dickinson and Victoria(2011)[28]提出的根据公司现金流组合判断法来划分企业生命周期阶段的方法,因为现金流组合能够直观的反映并识别出企业的成长性、风险性和盈利性,并且排除了传统的生命周期划分中对企业样本均匀分布在不同生命周期阶段的不合理假设。此外,文中所研究的企业均为上市公司,在DICKINSON(2011)的划分基础之上,将新生期和增长期并入成长期,同时将淘汰期并入衰退期中,这样就把企业生命周期划分为成长期、成熟期、衰退期3个阶段,文中分类的的具体划分见表3(根据企业历年现金流量表)。

3 回归模型设计

COC为样本公司权益资本成本;TVDI,UNFINDI,FINVDI,SVDI分别为综合信息披露指数、非财务信息披露指数、财务信息披露指数、战略信息披露指数,控制变量详见(3)中的介绍;Year为虚拟变量;ε为误差项。文中利用上面(6)的模型在企业生命周期不同阶段(成长期企业样本、成熟期企业样本、衰退期企业样本)对样本进行分组再回归验证假设H2,H2a和H2b并且分析其系数、方向和估计值的性质和大小。

4 研究结果与分析

4.1 描述性统计

文中首先对综合信息、非财务信息、财务信息和战略信息自愿性披露指数在研究年度内进行描述性统计,结果见表4.在2013—2017年的全样本描述性统计中综合自愿性信息披露指数的中位数和均值分别为0.300 0,0.303 2,均在0.3左右,与Botosan利用内容分析法构建自愿性信息披露指数水平(0.30)和深交所发布的部分上市公司的“信息披露等级”主要范围(0.222 2~0.467 7)基本一致,说明文中选用的方法适合于当下中国上市公司的实际情况且计算的结果具有较高的准确性,但可以看出在研究年度内我国自愿性信息披露水平相对较低,有相当大比例(70%)的属于自愿性信息披露范围内的信息未得到充分披露。其次,财务信息披露水平最高,中位数和均值分别是0.352 9,0.361 1,这也符合投资者的主要信息需求。最后,战略信息披露指数的中位数和均值分别为0.312 5,0.317 8,比非财务信息披露指数的中位数和均值略高,由此可以看出高科技公司对战略信息的重视程度越来越高。

4.2 相关性检验

在回归之前先对所有主要变量进行了斯皮尔曼(Spearman)相关性检验,检验结果见表5,相关系数最大的是第一大股东持股比例(First)与股权制衡度(Sharez)之间的相关性系数为0.597,但由于该值仍小于共线性临界值0.8,且两者均为控制变量,所以文中选取的变量间不存在严重的多重共线性问题。同时可以看到,财务信息自愿性披露指数(FINVDI)与权益资本成本之间具有较强的负相关,而战略信息自愿性披露指数(SVDI)与权益资本成本之间具有非常强的正相关。

4.3 总体样本回归

首先根据模型(2)进行综合自愿性信息披露指数的回归,结果见表6,回归后综合信息(TVDI)的估计系数0.119且呈正向不显著的关系,此结果与Botosan(2006)[14]、支晓强(2010)[5]作出的回归结果一致,与预期假设H1不符。分析认为仅从综合信息披露指数的角度衡量高科技公司自愿性信息披露对权益资本的影响关系还略显不足,毕竟自愿性信息披露由3个维度构成,每个维度对权益资本成本影响各不相同。

进一步,根据模型(3)、(4)、(5)分别从3个维度进行回归,模型(3)非财务信息(UNFINVDI)估计系数0.069且呈现出正向不显著的关系,分析认为造成这种结果可能是因为非财务信息包括除财务信息和战略信息之外的其他信息,例如文中在设定非财务信息指标时,考虑了人力资源、竞争对手分析、产品生产率指标、环保计划和客户关系等,这类信息对投资者而言不如财务信息那样敏感,信息需求较低,因此高科技公司披露信息的意愿也较低,这类信息的性质,应属于企业的商业秘密,过多披露这类信息会让竞争对手知晓进而影响企业发展,所以相对于财务信息和战略信息来说,非财务信息可靠性出现了偏差。

模型(4)财务信息(FINVDI)的估计系数为-0.209且在5%的水平上呈负向显著关系,即财务信息披露会通过降低投资者与上市公司之间信息不对称而降低投资者的风险溢价,进一步降低了企业的权益资本成本,符合理论逻辑的结果。

模型(5)的解释变量(SVDI)估计系数0.140且在1%的水平上显著正相关。分析认为,一些发展较好的企业想要通过不断向市场释放与自身业绩相关的经营战略、品牌战略、研发计划等向投资者表明公司具有很高的投資价值,一旦投资者充分了解到公司的发展潜力与优势后,公司可以获得资本扩张能力。但是,我国资本市场相较西方发达国家相对落后,容易出现信息不对称、缺乏有效的外部监督和约束,同时我国尚未对战略信息披露制定严格、统一的政策规范,信息披露出现失真、虚假的情况时有发生,使得战略信息的披露变成内容准确性低、质量较差的信息,从而失去战略信息本身的价值。所以战略信息自愿性披露对权益资本不但没有降低作用,反而呈现正向促进作用。

模型(6)验证自愿性信息披露的3个维度共同作用的相关结果,回归结果表明UNFINVDI估计系数为-0.076,系数方向的由正转负进一步说明该模型更加全面的考虑了自愿性信息3个维度共同作用的影响结果,即非财务信息披露越多,权益资本成本越低,验证了假设H1a.FINVDI估计系数为-0.359,且显著性水平提高,验证了假设H1b.SVDI估计系数从0.140增长到0.225,对权益资本成本的正向影响程度增强,与假设H1c相反。另外,对于控制变量Beta和Size的系数方向由负转正分析认为考虑了非财务信息、财务信息和战略信息后,战略信息对权益资本成本的正向效应进一步扩大使得Beta和Size的系数方向发生变化。

4.4 组间变量描述性统计与差异性检验

为了进一步研究不同生命周期阶段自愿性信息披露的3个维度对权益资本的影响,首先,按照生命周期进行分组,对变量分别进行组间描述性统计以及T检验,结果见表7.处于衰退期的权益资本成本均值最高为0.153 6,成熟期的企业权益资本成本最低为0.127 1,此趋势和傅传锐[14]作出的权益资本成本变化趋势基本一致。因为衰退期的企业面临经营困境甚至会出现破产的可能,投资者必然要求更高的风险报酬率,而成熟期企业各项经营活动和管理制度等都逐渐走向正轨,投资者对企业风险不确定性降低,所以权益资本成本也随之降低。在UNFINVDI,FINVDI,SVDI中,三者的均值都有随企业生命周期阶段发展而下降的趋势,越需要成长发展的企业越需要资金,企业的管理者越会为了显示优秀的业绩和先进的管理制度等而披露更多的信息,处于衰退期的企业,管理者披露自愿性信息的意愿随之减弱。

4.5 分组样本回归

文中继续采用模型(6)对自愿性信息的3个维度在不同企业生命周期阶段分样本进行回归分析,结果见表8.UNFINVDI估计系数在生命周期的任一阶段均不具有显著性,另外其估计系数的影响呈现出先负向减小再正向增强的趋势,这与预期假设H2结果相反。分析认为一是因为非财务信息本身的性质决定了越是进入到成熟期的企业,越不倾向披露关于企业研发和经营的敏感信息或商业秘密,尤其对于高科技企业来说,过多的披露此类信息容易被竞争对手窃取企業的关键信息,进一步对企业构成威胁;二是因为逐渐步入衰退期的企业对投资者投资心理产生了极大地影响,加剧了投资者对高科技上市公司信息的不确定性,此时更多披露财务信息以外的其他信息将会被投资者视为企业在故意干扰其对该公司投资风险的判断,所以此阶段对权益资本成本有正向的拉升作用。

其次,FINVDI估计系数在各生命周期阶段均负向显著,且对权益资本成本的影响先增强后减弱,验证了预期假设H2a.当企业由发展不稳定的成长期到稳定的成熟期,更多披露关于财务的自愿性信息有助于降低投资者投资风险的不确定性,进而降低投资者必要的投资回报率,使得财务信息对权益资本成本负向效应逐渐增强;当企业进入衰退期,一方面投资者对企业虽存在较大的投资疑虑和风险的不确定性,但企业强制性财务信息已经表明公司进入衰退期,所以进一步披露自愿性财务信息的权益资本成本效应减弱,另一方面由于财务信息自身的特殊性,资本市场、投资者和其他利益相关者对其特别的关注度以及敏感性使得财务信息是自愿性信息披露的3个维度中唯一一类在衰退期仍具有权益资本成本的负向效应。

再次,SVDI估计系数在成长期和成熟期均在1%的水平上正向显著,且权益资本成本效应在各生命周期阶段呈现出先增强后减弱的变化趋势,验证了预期假设H2b.正如之前解释的原因,战略信息的披露可能被看做是市场“噪声”,一方面投资者对其关注度不够甚至会有抵触作用,另一个方面鉴于我国资本市场战略信息披露失真、虚假等现状会对权益资本成本成正向强化作用,在衰退期虽然仍有正向效应但无统计显著性。

最后,在成长期内经营管理和文化制度方面还不完善,资产规模较小使控制变量Size与权益资本成本呈负相关,随着企业阶段的不断演进,企业资产规模不壮大又与权益资本成本正相关。控制变量Beta系数正是在成长期面临风险较小会呈现负向相关,而成熟期和衰退期内企业风险相对稳定或者增高与权益资本成本呈现正相关效应。

4.6 稳健性检验

为了增强文章实证结论的稳健性,文中通过以下方法进行验证:①计算权益资本成本时取上年初期末平均收盘价作为期初每股股价Pt的替代变量,从而获得新的权益资本成本COC*代入模型;②采用毛新述(2012)[29]的方法通过PEG模型重新定义了权益资本成本,通过重新定义和回归得到了和前文基本一致的结果。

5 结语

通过自行构建的自愿性信息披露指数,以企业生命周期为切入点,通过均值T检验、分组回归分析考察了在企业生命周期的不同阶段,自愿性信息披露的3个维度与权益资本成本的各自变化趋势以及自愿性信息披露的3个维度共同对权益资本成本的影响。

1)现阶段我国高科技上市公司对自愿性信息披露的水平仍然较低。

2)随着企业生命周期阶段演进,自愿性信息披露指数与权益资本成本呈现出相反的变化趋势。

3)在成长期和成熟期,财务信息对权益资本成本具有显著的降低作用,而非财务信息的权益资本成本效应不具有显著性,战略信息对权益资本成本具有非常显著的增强效应,在衰退期仅财务信息具有权益资本成本效应。

4)针对我国自愿性信息披露的现状,监管部门应当建立更加标准化的指标体系和内容格式等,增加自愿性信息披露报告在企业间的可比性。

5)企业应当主动承担信息披露的责任并加强自愿性信息披露需求市场反应的重视程度,进一步扩大关系投资者利益的信息供给。

6)上市企业连同证券监管部门应当积极引导资本市场信息披露水平质量向好发展,不断改善资本市场信息披露环境、提振市场信心,帮助投资者更加全面、恰当的关注自愿性信息的披露,了解企业经营管理,从而实现对企业的价值投资和理性估值。

参考文献:

[1] Gerald V.Thriving on chaos:the route to management survival[J].Management Decision,1992,30(08):22-28.

[2]逯 东,孙 岩,杨 丹.会计信息与资源配置效率研究述评[J].会计研究,2012(06):19-24+92.

[3]Botosan C A,Plumlee M A.Re-examination of disclosure level and the expected cost of equity capital[J].Journal of Accounting Research,2002,40(01).

[4]曾 颖,陆正飞.信息披露质量与股权融资成本[J].经济研究,2006(02):69-79+91.

[5]支晓强,何天芮.信息披露质量与权益资本成本[J].中国软科学,2010(12):125-131.

[6]王雄元,喻长秋.专有化成本与公司自愿性信息披露——基于客户信息披露的分析[J].财经研究,2014,40(12):27-38.

[7]王开田,蒋 琰,高三元.政策制度、企业特征及社会责任信息披露——基于降低融资成本的研究视角[J].产业经济研究,2016(06):78-88+99.

[8]钟 马,徐光华.社会责任信息披露、财务信息质量与投资效率——基于“强制披露时代”中国上市公司的证据[J].管理评论,2017,29(02):234-244.

[9]钱 明,徐光华,沈 弋,等.民营企业自愿性社会责任信息披露与融资约束之动态关系研究[J].管理评论,2017,29(12):163-174.

[10]高明华,苏 然,曾 诚.自愿性信息披露评价及市场有效性检验[J].经济与管理研究,2018,39(04):123-135.

[11]李慧云,刘 镝.市场化进程、自愿性信息披露和权益资本成本[J].会计研究,2016(01):71-78+96.

[12]王化成,张修平,侯粲然,等.企业战略差异与权益资本成本——基于经营风险和信息不对称的中介效应研究[J].中国软科学,2017(09):99-113.

[13]傅传锐,王美玲.智力资本自愿信息披露、企业生命周期与权益资本成本——来自我国高科技A股上市的经验证据[J].经济管理,2018,40(04):170-186.

[14]Botosan C A.Disclosure and the cost of cap-ital:what do we know?[J].Accounting and Business Research,2006,36(Sup1):129-134.

[15]Meek G K,Gray R S J.Factors influencing voluntary annual report disclosures by U.S.U.K.and continental european multinational corpo-rations[J].Journal of International Business Studies,1995,26(03):555-572.

[16]Botosan C A.Disclosure level and the cost of equity capital[J].Accounting Review,1997,72(03):323-349.

[17]张宗新,张晓荣,廖士光.上市公司自愿性信息披露行为有效吗?——基于1998—2003年中国证券市场的检验[J].经济学,2005(01):369-386.

[18]于团叶,张逸伦,宋晓满.自愿性信息披露程度及其影响因素研究——以我国创业板公司为例[J].审计与经济研究,2013,28(02):68-78.

[19]李凤莲,游达明.企业价值报告架构下我国上市公司自愿性信息披露行为的实证研究[J].系统工程,2014,32(04):124-130.

[20]Haire M.Biological models and empirical histories in the growth of organizations[M].New York:John Wiley,1959.

[21]Black E L.Life-cycle impacts on the incremental valuerelevance of earnings and cash flow measures[J].Journal of Financial Statement Analysis,1998(04):40-57

[22]Liang C J,Lin Y L.Which IC is more important? A life-cycle perspective[J].Journal of Intellectual Capita1,2008,9(01):62-76.

[23]葉康涛,陆正飞.中国上市公司股权融资成本影响因素分析[J].管理世界,2004(05):127-131+142.

[24]黄娟娟,肖 珉.信息披露、收益不透明度与权益资本成本[J].中国会计评论,2006(01):69-84.

[25]Gebhardt W,Lee C,Swaminathan B.Towards an implied cost of capital[J].Journal of Accounting Research,2001(39):76-135.

[26]陈 峻,王雄元,彭 旋.环境不确定性、客户集中度与权益资本成本[J].会计研究,2015(11):76-82+97.

[27]王亮亮,潘 俊,林 树.资源依赖视角下研发强度对公司权益资本成本的影响研究[J].管理评论,2018,30(07):52-63.

[28]Dickinson,Victoria.Cash flow patterns as a proxy for firm life cycle[J].The Accounting Review,2011,86(06):1969-1994.

[29]毛新述,叶康涛,张頔.上市公司权益资本成本的测度与评价——基于我国证券市场的经验检验[J].会计研究,2012(11):12-22+94.

(责任编辑:王 强)