基于知识图谱的股权质押研究综述

王海芳 张笑愚 祖楠楠 陈芮

【摘要】在梳理股权质押相关理论与制度背景的基础上,以CSSCI和CNKI数据库中的股权质押研究文献为样本,借助CiteSpace对其进行科学计量学分析。结果表明:股权质押研究前沿聚焦于现金持有、企业创新、股利政策、盈余管理方式和审计成本等知识基础;控股股东、产权性质、盈余管理方式、“新三板”、公司治理等是该研究领域的热点。此外,从股权质押动机、理论视角、核心议题的角度构建该领域研究的整合框架,以期系统展现现有研究成果与未来研究方向。

【关键词】股权质押;控股股东;不端行为;稳健行为;行为金融;知识图谱

【中图分类号】F275;G353.1 【文献标识码】A 【文章编号】1004-0994(2020)05-0039-8

一、引言

在经济转型升级的大背景下,我国企业面临的一个关键问题就是融资约束。控股股东往往既想通过便利的方式进行融资,又想规避控制权转移风险,而质押业务恰好符合这一条件。此外,相较于动产质押,股权质押面临的信息不对称程度较低,更易于缓解公司的融资约束。随着《股票质押式回购交易及登记结算业务办法(2018年修订)》的发布与资本市场对股权质押业务的深入探索,比场外交易更加便捷、限制条件更少的场内交易业务走向成熟,股权质押也逐渐成为上市公司、金融机构较为青睐的业务。

现有股权质押研究以控股股东质押行为为起点,形成了以质押动因、时机、经济后果、市场反应等为一体的研究网络。然而,作为国内研究热点,股权质押研究仍缺乏系统性思维和对之进行整体阐述的文献,因此有必要对其前沿知识基础与研究发展脉络进行梳理。其中,知识基础就是引文的演进网络,它可以反映领域内的前沿研究。而引文网络的形成依赖于引证文献行为的演进,这种演进过程可以看做是不同研究主题的知识过渡到当前研究主题、不同知识单元从游离状态聚合成新知识群的过程。

二、數据来源及研究方法

(一)数据来源及处理

股权质押研究成果大多集中在我国,为了确保样本的前沿、高水平和高代表性,本文选取CSSCI数据库中的相关文献作为数据样本,进行知识基础分析。为了探究股权质押的研究热点,本文选取CNKI数据库中发表在核心期刊的相关文献作为研究样本,进行关键词共现分析。首先,对CSSCI数据库、CNKI核心期刊数据库中的文献进行检索,将检索时间分别设为“1998 ~ 2018”“1998 ~ 2019”,检索主题选择“股权质押”,剔除重复、无关和综述类文献之后,确定可以基本覆盖股权质押领域的研究样本,其中CNKI核心期刊数据库中有134条有效数据。然后,使用CiteSpace软件将从CNKI和CSSCI数据库中采集到的数据转换成WOS数据,进而得到分析样本。样本中CSSCI转换数据有1377条原始参考文献,其中有效引用为1372条,有效文献比率为99%。

(二)研究方法

Citespace是一种基于信息觅食、科学前沿等理论的可视化软件,可以很好地帮助本文对股权质押研究领域的演化路径和关键知识拐点进行识别,进而绘制出可视化图谱,为分析该领域发展的内在驱动和前沿奠定基础。为了全面探析股权质押研究领域的知识基础、研究现状、演化路径与研究热点,本文主要采用共被引分析、共现分析等文献计量方法,运用CiteSpace 5.3.R4,并结合理论与背景,对股权质押相关文献进行分析,探寻其发展路径和关键节点。

三、知识基础分析:股权质押研究的理论演进

(一)作者共被引分析

通过作者共被引分析可以看出各学者对整个研究领域的贡献程度。本文采用CiteSpace软件,得到如图1所示的作者共被引分析知识图谱。

由图1可以发现,对该领域贡献最大的学者是来自清华大学的谢德仁教授,其从股价崩盘风险[1] 、盈余管理方式[2] 、股利政策[3] 、开发支出会计政策[4] 等方面对股权质押进行研究。郑国坚与李旎则关注股东的占款掏空行为与股权质押动机[5,6] ,为股权质押后续研究打下了理论基础。中心性最大的是谭燕,其研究了股权质押带来的治理效应[7] ,拓宽了该领域。此外,郝项超首次通过实证研究的方法验证了股权质押背景下的利益输送现象[8] ,王斌则在此基础上关注股权质押期间控股股东面临的控制权转移风险问题[9] ,为后续研究奠定了理论基础。此外,长期研究企业信息披露与供应链关系对企业财务行为影响的王雄元,同样对股权质押研究领域做出了很大的贡献。

(二)股权质押研究的演化路径分析

文献共被引代表了文献之间的联系与不断延伸所形成的系统,共被引次数越多,代表它们所用的方法或理论越相似,共被引在一定程度上代表着这个领域所使用的知识基础。而对高共被引文献的演化路径进行可视化分析,可以清晰地看出研究的主要演化趋势。本文将节点设置为Cite Reference。为了更好地保持Time Slicing对时间的敏感性,时间间隔选择一年,其他阈值保持默认。本文选择Timezone View来体现股权质押知识基础的演化路径(限于篇幅,Timezone视图略)。为了把握整个知识领域的演进过程,本文采用对时区中的重点文献与制度背景相结合的方法进行分析。

2009年以前,股权质押研究领域集中在法学学科,只有少数学者关注股权质押在公司财务与治理领域产生的影响。例如李永伟、李若山[10] 利用明星电力的案例,详细分析了大股东在质押股权后利用隧道挖掘侵占中小股东利益的行为。2009年,郝项超、梁琪[8] 从最终控制人的角度,对股权质押带来的弱化激励效应、强化侵占效应进行分析,最终发现股权质押会减弱公司价值提升的动机。

2010 ~ 2012年有影响力的成果较少,但是出现了一些对于股权质押研究进程非常重要的文献。它们分别聚焦于我国企业存在的隧道效应及其具有的代理问题[11] 、控股股东掏空行为与高管薪酬的关系[12] 、股权激励与相关政策[13] ,为后续股权质押背景下存在的高管薪酬激励与企业股利政策选择等问题的研究奠定了基础。

2013年,国内股权质押业务从场外交易阶段迈入场内交易阶段。学术界逐渐将关注点聚焦于股权质押带来的激励效应上。谭燕、吴静[7] 首次从质权人层面,研究股权质押品质量存在的激励效应及其对信贷决策的治理作用,发现当股权处于连续质押时,会降低业务中存在的代理成本,并且可以进一步控制业务中存在的信贷风险。王斌等[9] 则发现,除了掏空动机,股权质押还具有因担心控制权转移而产生的激励效应,这种激励会提升企业的经营业绩。

2014年,黄志忠、韩湘云[14] 研究发现,控股股东往往在股价高估时质押股权。此外,相较于国有企业,民营企业在面临较大财务困境时更为关注控制权转移风险,进而会采取盈余管理或占用资金的方式进行缓解。而郑国坚等[6] 检验了股权质押对公司价值的作用路径,发现在股权质押背景下的大股东占款是影响公司价值的主要因素,但其同时会受到企业内外监管的制约。

2015年,学术界开始关注股权质押期间企业通过信号传递降低控制权转移风险的研究。李旎、郑国坚[5] 首次探讨了市值管理在股权质押中的治理效应,发现市值管理会抑制股东的侵占行为。王斌、宋春霞[15] 研究发现,当考虑质权人的外部监督能力时,上市公司更加偏向真实盈余管理行为。

2016年,谢德仁等[1] 研究发现,企业在处于股权质押阶段时,会通过盈余管理的短期投机手段,降低股价崩盘风险。2017年,谢德仁等[4] 还从开发支出会计政策隐性选择角度出发,发现企业在股权质押期间倾向于将开发支出资本化,在质押解除之后则倾向于将开发支出费用化。此外,李常青、幸伟[16] 发现,在股权非连续质押与无投资者关注的时候,企业偏向披露正面消息,这一行为会显著提高企业股价,但是也会带来股价波动并降低股价的信息含量。

在2018年之前,多数研究关注的是股权质押期间企业信息管理及盈余管理等基于短期操纵股价的行为。王雄元等[17] 发现,在股权质押期间企业可以通過税收规避行为有效缓解其所面临的控制权转移风险。同时,在检验民营企业、企业所处发达经济地带、控股股东持股比例较小等常见控制权转移风险较大的对照组时,发现这些企业更有可能采取税收规避行为。此外,在现有国家政策更加关注企业创新的情形下,更多的研究开始聚焦于股权质押与企业创新投入决策的关系[18] 。

总的来说,股权质押研究路径的特点是:研究方式逐渐由定性研究转变为定量研究;研究内容则是从关注股权质押的法学范畴,演变到关注股权质押动机及经济后果,最新的文献大多基于信息不对称视角,研究企业通过信息传递降低股权质押风险的行为。此外,鲜有学者从内部视角出发对企业资金管理进行探索,同时缺乏对企业在股权质押期间产生不端行为的治理效应研究。

(三)股权质押研究前沿知识基础分析

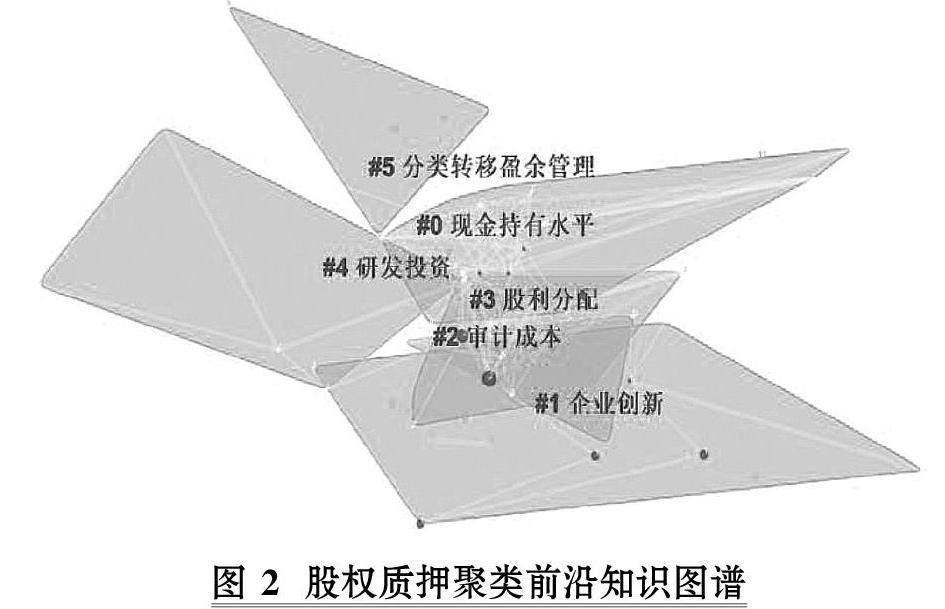

CiteSpace在普赖斯论述的科学前沿理论的基础上,将引证分析与共被引分析相结合,建立了从知识基础到研究前沿的理论。为了进一步探究股权质押领域前沿,本文采用LLR算法对共被引文献进行聚类分析,得到如图2所示的聚类图谱。

聚类运行结果得出的Q值与S值均大于0.5,说明聚类是有效且合理的。进一步观察图谱可以发现,不同被引文献组成了六个聚类标签,不同聚类之间的相互交叉意味着应用的不同知识存在着一定的逻辑关系,它们共同构成了共被引文献的前沿网络。结合Cluster Explorer展现的聚类信息进行筛选,可以将股权质押前沿研究知识基础划分为盈余管理、股利政策、审计成本、现金持有与创新投入等方向。

四、关键词共现分析:股权质押研究热点与趋势

(一)关键词共现分析

文献中的关键词展现了文献的核心要点,通过对关键词的共现分析可以得出一个领域的研究热点,本文选取CNKI中被核心期刊收录的文献作为研究样本。在节点类型中选择Key Word,对样本中的DE知识单元进行分析,得到如图3所示的关键词共现网络。

由图3可以看到,运行结果包含29个节点、49条连线。进一步观察发现,股权质押研究主要关注以下五个方面:第一,研究的主体对象主要是控股股东与企业大股东;第二,研究范围开始关注“新三板”市场;第三,研究内容多从公司治理角度出发;第四,在实证研究中,学者普遍重视对产权性质的引入;第五,研究视角多集中于真实盈余管理与应计盈余管理等对外操纵盈余行为。

本文在共现网络的基础上进行聚类分析,计算结果显示:Modularity Q=0.4206>0.3,说明网络社团联系是合理的;但Mean Sihouette =0.4063<0.5,说明聚类中文献的同质性不是很强,聚类结果有一定偏差,故不进行分析。

(二)研究趋势分析

参考夏恩君等[19] 的研究,本文在关键词共现分析的结果上,以关键词频次为X轴,中心性为Y轴,两类指标的中值为坐标轴原点,得出战略图谱(限于篇幅,图谱不再展示)。依据战略图谱的分类,可将研究成果分为以下四部分:

1. 第一象限:主流领域。这一象限的关键词具有高频、高中心性的特点。其中“公司治理”“盈余管理”等是该领域中的热点区域,这类研究较多且与其他研究领域联系密切。

2. 第二象限:高潜热点。这一象限的关键词具有高中心性、低频的特点。其中大多代表现有领域研究潜力较大,可以与其他领域结合起来进行研究,如“投资者情绪”“现金股利”“股票股利”等。

3. 第三象限:孤岛领域。这一象限的关键词则表现出双低的特点,说明这些研究不仅不够成熟,而且与其他领域的联系不够密切。但是也有部分研究应该区别对待,如“纠正机制”“股权定价”等,由于领域较新,交叉研究会成为下一阶段的研究热点。

4. 第四象限:边缘地带。这一象限的关键词具有高频、低中心性的特点。这意味着这些领域的研究相对成熟,但是与其他领域的联系相对较少,会成为逐渐被边缘化的研究。如“新三板”的研究,该领域相对成熟,也一直是股权质押的重点关注领域,但其面临缺乏发展潜力的问题。

五、股权质押研究整合框架

基于共现分析、共被引分析的结果以及对现有文献的梳理,本文构建了一个股权质押研究的整合框架,对股权质押动机研究、理论视角、核心议题进行详细阐述,如图4所示。

股权质押行为存在缓解融资约束、掏空、强化控制权等动机,其行为依托代理理论、控制权转移风险权衡与信息不对称理论等,引出了诸多涉及企业不端行为、稳健行为、行为金融等核心议题的研究。其中,现金持有、审计成本、股利分配、创新投入与盈余管理是核心议题的前沿,控股股东、“新三板”、产权性质、盈余管理、公司治理是研究的热点视角。

(一)股权质押动机研究

现有关于大股东股权质押动机的研究成果较少。有学者认为,企业只有在急需资金且融资渠道不通的情况下才会进行股权质押[20] 。还有观点认为,控股股东进行股权质押的动机是掏空[6] 。高兰芬[21] 则将股权质押的动机划分为资金投资、炒作股票与增加持股三种。最新的实证研究表明,在面临融资约束、掏空、强化控制权三种情况下,控股股东的质押动机较强,而在股价波动较大时控股股东的股权质押动机则不明显[22] 。相对于股权质押动机研究而言,对股权质押谈判与股权质押期间公司行为的研究更为成熟,这些研究主要从代理视角、信息不对称视角、控制权转移风险权衡视角出发。

(二)股权质押理论视角

1. 代理理论视角。在代理问题研究初期,企业的股权较为分散,多数学者从股东—管理层视角出发,研究经营权与管理权分离所产生的不端行为[23] 。随着公司股权集中程度的上升,上述问题虽然在一定程度上得到了解决,但同时产生了控股股东侵占中小股东利益的问题,Johnson等[24] 把这种现象称为隧道行为。Villalonga和Amit[25] 则将这两类问题划分为第一类代理问题和第二类代理问题。在股权质押研究中,第二类代理问题更为突出。

在控股股东与中小股东的博弈中,控股股东往往拥有较小的现金流权和较大的控制权,两权分离程度越大,控股股东越有动机在不承担全部行为成本的情况下,侵占中小股东的利益。根据《担保法》第六十八条及其司法解释第一百零四条,在股权出质时,质权人享有股票、股权所产生的法定孽息。《证券公司股票质押贷款管理办法》进一步规定,法定孽息包括分红、派息、送股,并且企业在股权质押期间由于配股产生价值缺口的应由出质人补齐。这就意味着,股权质押期间控股股东依然拥有表决权,在控制权不受影响的情况下,若此时大股东所持股权更为集中,控股股东的两权分离程度就会增大,大股东就会在股价被高估的情况下获取更多资金,进而激化第二类代理问题,导致内部控制质量下降,企业价值降低[6] 。Yeh和Lee[26] 的研究表明,两权分离程度越大,股权质押比例越高,企业在未来一年中陷入财务困境的概率越大。当企业陷入财务困境且面临股价下跌时,控股股东甚至可能采取掏空的方式追加担保,从而进一步加剧代理问题[14] 。

2. 控制权转移风险权衡视角。据Wind数据库统计,截至2019年8月28日,大股东未平仓总市值为21394.92亿元,而大股东疑似触及平仓市值为23676.08亿元,高疑似触及平仓市值对于资本市场来说是一个隐患。1995年颁布的《担保法》规定,当出质人无法履行其债务时,质权人有权处理质物。特别地,为防范质押业务给股市带来的风险,2004年颁布的《证券公司股票质押贷款管理办法》做了进一步规定,设置警戒线和平仓线分别不低于135%、120%。同时,当股价与本金之比达到警戒线时,质权人有权要求出质人补充质押,当跌破平仓线时,质权人则应及时卖出所持质押股票,不足部分由出质人清偿。这样就会导致企业股权结构发生变化,控股股东也会面临控制权转移风险。此外,在宏观经济与企业自身质押品质量下降时,金融机构会要求企业提前偿还贷款,而这同样会引发控股股东控制权转移风险。若出质人无法履行,质押带来的负面影响将会传递到资本市场,引起投资者恐慌,进而导致股价下跌甚至崩盘,使得企业控股股东控制权转移风险进一步增大。

3. 信息不对称理论视角。信息不对称是造成企业资本市场价值偏离内在价值的决定性因素,信息披露质量越差,偏离度越大。从质权人的角度来看,其在股权质押业务中总是处于信息劣势的位置。现有研究也发现,企业在贷款时的盈余操縱行为会显著影响谈判的成功率和信贷额度,进而增大质权人的信贷风险。因此,质权人与出质人在谈判时,会关注造成价值偏离的盈余操纵行为和关联行为,通过限制折扣率来降低风险。此外,质权人还会通过对连续质押企业的识别来控制质押品质量,进而抑制信贷风险[7] 。

从出质人的角度来看,出质人所持有的公司股票本身就存在着系统风险,加上市场中爆仓案例频发、投资者与股权质押企业存在明显的信息不对称,在股权质押期间,企业的风险往往会被放大,使得市场产生激烈反应。根据信号传递理论,由于控股股东对于股价具有敏感性,其往往会选择披露对自己有利的信息。因此在股权质押期间,控股股东有动机向外界传递好的信息,以避免质押品价值下降与股价下跌带来的控制权转移风险。

(三)股权质押研究核心议题

1. 股权质押与企业不端行为。大量研究证实,尽管当前监管机构出台了一系列规定防范企业信息披露违规行为,投资者也对企业盈余操纵行为有所防范,但是企业还是会在权衡不端行为成本与规避控制权风险转移成本的前提下,采取违规行为抑制其控制权转移风险[27] 。综合来看,企业的不端行为主要体现在控股股东与资本市场所进行的信息博弈。

从操纵盈余的视角来看,盈余管理行为会增加资本市场噪声,稳定当期股价,但也会降低企业未来经营业绩[28] 。上市公司在股权质押期间频繁操纵盈余这一行为已被诸多研究证实[1,15] ,共同观点是企业在股权质押期间进行盈余管理会降低这一时期面临的控制权转移风险。目前股权质押领域的研究大多将视角集中于盈余操纵方式上。谢德仁、廖珂[2] 认为,由于不同的盈余管理方式在资本市场面临的反转效应存在差异,控股股东更偏向采取反转效应更缓慢的真实盈余管理进行操纵。张雪梅、陈娇娇[29] 则发现,处于股权质押前的企业更倾向于采取隐蔽性较强的分类转移盈余管理,处于股权质押期间的企业则倾向于将经常发生的收入与费用转到非经常发生的收入与费用中,进而增加核心盈余。

从信息披露的视角来看,学者普遍认为股权质押期间的盈余管理行为局限于对会计信息的操纵,向非理性投资者传递信息并不会完全达到降低股价下跌风险的目的,因此控股股东还会通过改变上市公司信息披露策略来防范股价下跌风险。钱爱民、張晨宇[30] 认为,信息披露行为在很大程度上展现了控股股东的意愿,由于业绩预告违约惩罚成本低于规避控制权转移风险成本,在股权质押期间企业会采取披露好消息、隐藏坏消息的行为,卖空机制与机构投资者的存在则会约束控股股东对信息披露的操纵。黎来芳、陈占燎[31] 同样验证了这一结论,即股权质押行为降低了企业信息披露质量。

从股利政策的视角来看,在国内资本市场中,企业的股利政策往往更倾向于股票送转而非派发现金股利,其中“高送转”更受投资者的青睐。廖珂等[3] 、黄登仕等[32] 发现,股权质押期间的“高送转”这一低成本、高收益的股利分配方案颇受控股股东的喜爱。

从外部审计的视角来看,控股股东同样存在不端行为的可能。徐会超等[33] 发现,为了规避股权质押期间的高质量外部审计对企业的监督,控股股东会选择质量较低的审计师进行审计。曹丰、李珂[34] 认为,上市公司的审计意见会影响资本市场对企业的评价,因此控股股东会在股权质押期间采取一些特定的方式影响外部审计决策,进而获得对本公司有利的意见。王靖懿等[35] 则从卖空约束管制的角度,验证了其对企业股权质押期间掏空行为的约束作用,最终发现这一机制可以降低企业的审计费用。

由于国有企业与民营企业在股权质押阶段具有很大的差异,尤其是在面临违约清偿的时候,相较于民营企业,国有企业具有政治优势与预算软约束[3] ,其面临的融资约束相对较小,众多研究也证实了国有企业的不端行为要少于民营企业。但是,由于企业在股权质押期间存在采取不端行为的可能性增大,因此其受到监管的力度也会加大。唐玮等[36] 发现,企业在股权质押期间与外部的信息不对称程度提高,其受到的融资约束加剧。而在国有企业和由“四大”审计的企业中,其面临的融资约束则会减弱。

2. 股权质押与企业稳健行为。从短期视角来看,企业的不端行为的确可以稳定股价,进而防范控制权转移风险;但从长期视角来看,这些行为会对企业未来的股价造成影响,因此企业会采取稳健行为稳定长期股价。王雄元等[17] 认为,企业在股权质押背景下的税收规避与无质押下的税收规避行为有所差异,无质押下的税收规避行为可能出于掏空等目的损害公司价值,而在股权质押下控股股东可能会出于规避控制权转移风险,通过税收筹划的方式减少纳税金额用以企业正常经营,从而提升企业的总体价值。宋霞等[37] 则得出了与此相反的结论,其认为企业在股权质押期间因忧于税收规避行为被外部过度解读而实施保守策略,减少税收规避行为。

创新是国家与企业在面临不确定性条件下持续发展的动力。成功的创新决策会优化企业自身的产业链,增加市场竞争力;而失败的决策会影响到公司股价、资金流、短期战略以及供应链的稳定性。因此,企业在股权质押期间往往会减少创新投入[18] ,这种现象在民营企业中更为常见。

此外,也有学者认为,股权质押与企业行为存在非线性关系。企业在质押率较低时承担的风险较小,在面临收益时,控股股东与企业的短期战略目标一致,其对于风险是厌恶的,即使相对成本较低,其也并不想通过容易被资本市场观察到的违规行为来维护股价稳定。而当质押率达到临界点时,控股股东面临股价大幅下跌风险,其就可能产生风险偏好行为,通过短期金融投机获利以维持股价稳定[38] 。李常青等[39] 就认为,在未达质押临界值时,企业由于资金占用等问题,现金持有会保持在一个较低水平,而超过质押临界值后,企业会持有更多现金以应对控制权转移风险,但这一行为最终会影响企业的价值。

3. 股权质押研究与行为金融。20世纪行为金融学研究盛行以后,有效市场理论与传统资本资产定价模型开始受到冲击。多数学者将视角集中于投资者的非理性研究,并构建了一系列投资行为模型。其中,认知偏差理论描述的是投资者在缺乏知识与时间的情况下,往往无法对信息做出最优判断,只能简单地通过经验推断。同时,投资者在评估一项事物发生的可能性时,往往会受到历史的影响,认为小样本也会遵循大数法则[40] 。而Kahneman和Tversky[41] 提出的前景理论认为:决策者在面临收益时总是风险厌恶的,在价值函数上表现为凹函数;在面临损失时是风险偏好的,在价值函数表现上为凸函数。且面临损失时的函数图像更为陡峭,意味着投资者面对损失时的敏感性要高于面对收益时的敏感性。除了个人特征,市场中往往也存在着羊群效应等非理性现象,并且广泛存在于个人投资者与机构投资者中。在这一背景下,逐渐涌现出一系列有关股权质押与资本市场特征的研究。

从资本市场对股权质押的反应来看,多数学者认为股权质押会引起市场不安情绪。股权质押行为一方面会向市场传递乐观信息,即融资额可以支持企业继续健康发展;另一方面也可能是一种危险信号,即企业企图侵占资本利益。沈冰、陈锡娟[42] 通过事件研究的方法检验了股权质押对市场反应的影响,发现非国有企业的质押行为会对市场产生负面影响,在熊市中这一现象更为显著。而黄宏斌等[43] 认为,在股权质押期间,资本市场中存在高涨情绪,投资者更加关注积极信号,使得股价上升,产生高额收益。

从股权质押对股价的影响来看,投资者对股权质押行为的评价与认知会逐渐传递到股价中。谢德仁等[1] 认为,在股权质押期间,企业会通过市值操纵的手段影响投资者的认知,进而降低股价崩盘风险。而最近的研究表明,股权质押行为会使得企业股价崩盘风险上升。其中,夏常源、贾凡胜[44] 认为,在股权质押期间,控股股东采取的不端行为会囤积坏消息,而资本市场中因信息不对称导致的认知偏差会引起投资者恐慌,在多种因素的共同作用下企业股价崩盘风险上升。

通过对股权质押研究核心议题的比较可以看出,股权质押研究在企业不端行为与稳健行为方面取得了丰硕的成果。在社交媒体、分析师、投资者、管理者、监管者等对股权质押领域的关注下,从行为金融学视角出发,探究股权质押与主体行为偏差的关系尤为重要。基于不同主体认知视角,研究质押背景下决策行为的异质性也值得进一步思考。

六、主要研究结论与展望

(一)主要研究结论

本文将科学计量法与科学知识图谱相结合,运用CiteSpace软件对CSSCI数据库与CNKI数据库中股权质押相关文献样本进行研究。在分析其共被引作者、關键词等的基础上,通过对经典文献的梳理,得出股权质押研究领域的现状、演化脉络、研究前沿与研究热点,并进一步构建了一个整合框架,具体结论如下:

第一,股权质押研究是公司财务研究的新兴领域,在该领域做出突出贡献的学者主要有谢德仁、郑国坚、谭燕、李旎等。通过分析股权质押研究演化路径发现:研究方式逐渐由定性研究转变为定量研究;研究内容则是从关注股权质押的法学范畴,演变到关注股权质押动机及经济后果,最新的文献大多基于信息不对称视角,研究企业通过信息传递降低股权质押风险的行为。

第二,通过对关键知识文献的聚类分析发现,股权质押的研究前沿聚焦于现金持有、企业创新、股利政策、盈余管理方式和审计成本等领域。通过对关键词的共现分析发现,目前的研究热点在于股权质押期间出质人的行为、控股股东股权质押研究、股权质押实证研究中的产权性质分析、股权质押过程中不端行为的治理效应、股权质押在“新三板”中的应用、盈余管理方式在股权质押领域中的运用等。其中,诸如“新三板”等研究领域逐渐被边缘化。

第三,股权质押与企业不端行为、股权质押与企业稳健行为、股权质押与行为金融是该领域的核心议题。前期的股权质押研究主要关注企业不端行为与稳健行为,之后从单一的公司财务视角拓展到行为金融学视角。这一领域的学者认为,股权质押不仅会受到资本市场行为(择时动机)的影响,还会将这一影响反馈到资本市场中(投资者情绪)。该领域的研究极大地拓展了现有研究范畴,进一步深入研究行为金融与股权质押的交互影响,是未来理论研究的新思路。

(二)研究展望

随着行为金融与公司财务的结合,资本市场信息披露制度逐渐完善。股权质押研究存在着机遇与挑战,未来有以下几个方向值得学者关注:

1. 挖掘跨学科交叉问题。现有股权质押与行为金融研究大多集中在投资者情绪与市场反应等方面,对于主体行为偏差却很少有人关注。股权质押行为蕴含多种不确定性的深层次信息,一方面预示着控股股东为了规避控制权转移风险进行融资,对未来投资项目持有的乐观态度;另一方面则暗示企业可能会在股权质押期间采取不端行为粉饰内部经营状况。加之信息在社交媒体的广泛传播,诸多噪音如何影响主体行为偏差将是一个有价值的议题。

2. 结合管理者心理特征,探讨其对股权质押期间企业行为的影响。股权质押情景中的心理认知具有复杂性,而管理者的心理特征又包含自信、自恋等因素,结合管理者心理特征研究质押情景中企业决策行为的异质性才会使得理论与实践更加融合。

3. 深化股权质押情景下的内部资金运作研究。事实上,股东的质押资金无论是进行常态化的投资,还是挪作他用,其带来的市场反应都各不相同。而基于现有资本市场制度,企业缺乏对质押资金用途的披露,造成了研究的断层。随着未来信息披露制度的完善,可以从企业内部资金运作入手对现有研究进行拓展,探索不同层面的质押经济后果。

4. 重视股权质押研究的作用机制。现有研究大多集中于股权质押行为对企业决策的直接影响,对其内在作用机制缺乏研究。而对内部作用机制的研究有助于更深刻地理解现有股权质押研究“黑箱”,推动股权质押研究进一步发展,因此后续研究中可以关注股权质押的作用机制。

【 主 要 参 考 文 献 】

[ 1 ] 谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗?——基于股价崩盘风险视角的研究[ J].管理世界,2016(5):128 ~ 140.

[ 2 ] 谢德仁,廖珂.控股股东股权质押与上市公司真实盈余管理[ J].会计研究,2018(8):21 ~ 27.

[ 3 ] 廖珂,崔宸瑜,谢德仁.控股股东股权质押与上市公司股利政策选择[ J].金融研究,2018(4):172 ~ 189.

[ 4 ] 谢德仁,廖珂,郑登津.控股股东股权质押与开发支出会计政策隐性选择[ J].会计研究,2017(3):30 ~ 38.

[ 5 ] 李旎,郑国坚.市值管理动机下的控股股东股权质押融资与利益侵占[ J].会计研究,2015(5):42 ~ 49.

[ 6 ] 郑国坚,林东杰,林斌.大股东股权质押、占款与企业价值[ J].管理科学学报,2014(9):72 ~ 87.

[ 7 ] 谭燕,吴静.股权质押具有治理效用吗?——来自中国上市公司的经验证据[ J].会计研究,2013(2):45 ~ 53.

[ 8 ] 郝项超,梁琪.最终控制人股权质押损害公司价值么?[ J].会计研究,2009(7):57 ~ 63.

[ 9 ] 王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩[ J].系统工程理论与实践,2013(7):1762 ~ 1773.

[10] 李永伟,李若山.上市公司股权质押下的“隧道挖掘”——明星电力资金黑洞案例分析[ J].财务与会计,2007(2):39 ~ 42.

[11] Jiang G., Lee C. M. C., Yue H.. Tunneling through intercorporate loans: The China experience[ J].Journal of Financial Economics,2010(1):1 ~ 20.

[12] Wang K., Xing X.. Controlling shareholders' tunneling and executive compensation:Evidence from China[ J].Journal of Accounting &Public Policy,2011(1):89 ~ 100.

[13] 肖淑芳,金田,刘洋.股权激励、股权集中度与公司绩效[ J].北京理工大学学报(社会科学版),2012(3):18 ~ 26.

[14] 黄志忠,韩湘云.大股东股权质押、资金侵占与盈余管理[ J].当代会计评论,2014(2):19 ~ 34.

[15] 王斌,宋春霞.大股东股权质押、股权性质与盈余管理方式[ J].华东经济管理,2015(8):118 ~ 128.

[16] 李常青,幸伟.控股股东股权质押与上市公司信息披露[ J].统计研究,2017(12):75 ~ 86.

[17] 王雄元,欧阳才越,史震阳.股权质押、控制权转移风险与税收规避[ J].经济研究,2018(1):138 ~ 152.

[18] 李常青,李宇坤,李茂良.控股股东股权质押与企业创新投入[ J].金融研究,2018(7):143 ~ 157.

[19] 夏恩君,王素娟,王俊鹏.基于知识图谱的众筹研究现状及发展趋势分析[ J].科研管理,2017(6):1 ~ 8.

[20] 艾大力,王斌.论大股东股权质押与上市公司财务:影响机理与市场反应[ J].北京工商大学学报(社会科学版),2012(4):72 ~ 76.

[21] 高兰芬.董监事股权质押之代理问题对会计资讯与公司绩效之影响[D].台湾:国立成功大学,2002.

[22] 杜丽贞,马越,陆通.中国民营上市公司股权质押动因及纾解策略研究[ J].宏观经济研究,2019(7):148 ~ 160.

[23] Jensen M. C., Meckling W. H.. Theory of the firm: Managerial behavior, agency costs and ownership structure[ J].Social ScienceElectronic Publishing,1976(4):305 ~ 360.

[24] Johnson S., Porta R. L., Shleifer A.. Tunneling[ J].American Economic Review,2000(2):22 ~ 27.

[25] Villalonga B., Amit R.. How do family ownership, control and management affect firm value?[ J].Journal of Financial Economics,2006(2):385 ~ 417.

[26] Yeh Y. H., Lee T. S.. Corporate governance and financial distress: Evidence from Taiwan[ J].Corporate Governance an International Review,2010(3):378 ~ 388.

[27] 李瑞涛,酒莉莉.控股股东股权质押会“诱发”上市公司违规吗?[ J].产业经济评论,2018(1):95 ~ 116.

[28] 王福胜,吉姗姗,程富.盈余管理对上市公司未来经营业绩的影响研究——基于应计盈余管理与真实盈余管理比较视角[ J].南开管理评论,2014(2):95 ~ 106.

[29] 张雪梅,陈娇娇.控股股东股权质押与分类转移盈余管理[ J].证券市场导报,2018(8):29 ~ 38.

[30] 钱爱民,张晨宇.股权质押与信息披露策略[ J].会计研究,2018(12):34 ~ 40.

[31] 黎来芳,陈占燎.控股股东股权质押降低信息披露质量吗?[ J].科学决策,2018(8):1 ~ 20.

[32] 黄登仕,黄禹舜,周嘉南.控股股东股权质押影响上市公司“高送转”吗?[ J].管理科学学报,2018(12):18 ~ 36.

[33] 徐会超,潘临,张熙萌.大股东股权质押与审计师选择——来自中国上市公司的经验证据[ J].中国软科学,2019(8):135 ~ 143.

[34] 曹丰,李珂.控股股东股权质押与上市公司审计意见购买[ J].审计研究,2019(2):108 ~ 118.

[35] 王靖懿,夏常源,傅代国.放松卖空管制、控股股东股权质押与审计费用[ J].审计研究,2019(3):84 ~ 92.

[36] 唐玮,夏晓雪,姜付秀.控股股东股权质押与公司融资约束[ J].会计研究,2019(6):51 ~ 57.

[37] 宋霞,魏邓茜,程晨.控股股东股权质押与公司避税[ J].财贸研究,2019(9):90 ~ 100.

[38] 柯艳蓉,李玉敏,吴晓晖.控股股东股权质押与企业投资行为——基于金融投资和实业投资的视角[ J].财贸经济,2019(4):50 ~ 66.

[39] 李常青,幸伟,李茂良.控股股东股权质押与现金持有水平:“掏空”还是“规避控制权转移风险”[ J].财贸经济,2018(4):82 ~ 98.

[40] 李静萍.行为金融理论:一个新的分析思路[ J].经济问题,2004(1):63 ~ 65.

[41] Kahneman D., Tversky A.. Prospect theory: An analysis of decision under risk[ J].Econometrica,1979(2):263 ~ 292.

[42] 沈冰,陳锡娟.控股股东股权质押公告的市场反应研究[ J].云南财经大学学报,2019(10):104 ~ 112.

[43] 黄宏斌,肖志超,刘晓丽.股权质押的时机选择及市场反应——基于投资者情绪视角的研究[ J].金融论坛,2018(2):65 ~ 80.

[44] 夏常源,贾凡胜.控股股东股权质押与股价崩盘:“实际伤害”还是“情绪宣泄”[ J].南开管理评论,2019(5):165 ~ 177.