现金股利、大股东持股与股价崩盘风险

温薇 张启文

【摘 要】 以2006—2017年我国A股上市公司数据为样本,通过固定效应面板模型考察现金股利与股价崩盘风险的关系,并加入大股东持股比例变量,检验大股东持股比例对现金股利与上市公司股价崩盘风险关系的影响。研究发现:第一,现金股利与股价崩盘风险显著正相关,现金股利支付水平提高会显著增加上市公司的股价崩盘风险;第二,大股东持股比例会强化现金股利与股价崩盘风险的正相关关系。这些结果说明了现金股利具有负面的公司治理效应,在我国上市公司“一股独大”的治理结构下,大股东有动机通过现金股利这一手段进行利益转移,掏空公司,侵占中小股东的利益。其现实意义在于,监管部门应该把重点放在提高公司治理水平而非一味地提高现金股利标准,只有这种情况下的现金分红才能真正有益于全体投资者。

【关键词】 股价崩盘风险; 现金股利; 公司治理效应

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2020)03-0069-08

一、引言

个股股价崩盘是在没有任何预兆信息的条件下,个股股价骤然下跌[ 1 ]。个股股价崩盘风险主要体现在股票收益率的条件偏态分布水平偏高[ 2 ]。我国的股票市场成立时间较晚,制度建设和发展并不完善,上市公司个股股价暴跌的现象比较突出。近年来,个股股价崩盘的事件常有发生:酒鬼酒(000799)在塑化剂现象曝光之后,股价暴跌;贵州茅台(600519)受到“限制三公消费”出台的影响,两天时间市值蒸发178亿元;重庆啤酒(600132)由于宣告乙肝疫苗项目的失败,股价上涨到八十多元时突然一路跌停,公司近四分之三的市值在半个月内蒸发,投资者遭受惨重损失;苏宁云商(002024)这一劲股在受到“落榜”民营试点银行名单重创之后,早盘开市时出现大幅低开,之后股价更是一直下跌,单日“失血”近1亿元;万科A(000002)受股权纷争的影响,单日市值蒸发据统计高达200亿元。个股股价暴跌现象迫使投资者的财富在短期内大幅缩水,沉重打击了投资者对投资的信心和热情,严重影响了股票市场的良性成长,受到了监管层的普遍关注。因此,研究影响个股股价崩盘的具体因素是非常有现实意义的课题。同时,这些传统有效市场无法给出答案的“金融异象”,在学术界成为了热点话题。

按照现有的理论分析,关于现金股利的公司治理效应同时存在两面性。一方面,公司进行派现有利于减少管理者掌握的自由资金流,从而削弱由于代理产生的问题,同时向投资者传达积极的讯息,告诉投资者公司有比较好的盈利状况和治理水平,进而通过这种积极效应减小公司的股价崩盘风险;另一方面,由于我国特殊的制度背景,企业的大股东掌控着重要的决策权,他们可以通过对股利政策的调控来达到自己私人的需求。近年来也有很多学者通过研究发现中国的上市公司派现存在“掏空”的可能性或者成为掩蔽“掏空”的外衣,股利实际上体现了大股东而非全体股东的利益需求,这也就使得大股东不断通过这种股利政策侵蚀公司利益,公司治理被严重破坏,从而导致企业股价崩盘风险增大。因此本文特别加入大股东持股这一考察变量,对大股东通过现金股利的侵占行为进行分析和研究。

二、理论分析与研究假设

(一)现金股利对股价崩盘风险的影响

公司分配的现金股利是投资者的主要回报来源,公司股东所获得股利的多少是由他们所拥有的股份比例来决定的。上市公司进行股利支付会使得他们的收益率降低,也会影响公司的再融资行为,所以必将左右该企业进一步的发展。关于股利分配所能起到的治理效果,不同股利理论的观点并不统一。

从股利迎合理论及信息不对称理论来看,上市企业所提出的分配股利政策很有可能是管理者为了蒙蔽投资者,隐瞒“坏消息”的表现,这样可能会给公司带来负面的治理效应,加大公司股价崩盘的可能。

Baker and Wurgler[ 3 ]第一个给出了关于股利溢价的概念,并以此为基础阐明了股利溢价和股利支付倾向之间的关系,代理人支付与不支付股利的决定是根据对投资者偏好的判断,如果投资者偏好以较高溢价买进进行派现的股票,代理人为了迎合投资者会选择进行派现,如果投资者更愿意投资不派现的股票,代理人就倾向于不派现。另外,有别于一些传统的迎合理论,他们认为投资者的情绪也会左右投资者对股利的要求。在这之后,Baker and Wurgler[ 4 ]又发表了一篇文章进一步阐明他们通过构架股利溢价指标所发现的结论,指出公司代理人关于派现水平的决定完全取决于投资者所希望看到的股利溢价指标。顾小龙等[ 5 ]指出,现金股利具有负面的公司治理效应,与股价崩盘风险之间是显著正相关的关系,过多的现金股利支付也会带来负面效应,甚至导致股价崩盘。

經过分析可以看出,现金股利在公司治理中体现出反面的治理效应。现金股利很可能是管理者为了迎合投资者,隐瞒公司内部“坏消息”的行为,会增加公司股价崩盘风险。因此,可以从反面提出关于现金股利中所蕴含的治理效应与股价崩盘风险的关系,即假设H1。

H1:上市公司的现金股利水平与其股价崩盘风险之间呈一种正相关关系。

(二)大股东持股对现金股利与股价崩盘风险关系的影响

大股东利用其所拥有的控制权通过股利分配来谋取私人利益得到了国内外许多学者的证明[ 6 ]。这一现象在股权构成相对比较集中的上市公司更容易发生,因为在这样的上市公司里主要的矛盾体现在大股东和中小股东之间,而在上市公司的中小股东和大股东的利益矛盾之间现金股利扮演着重要的角色。

股利利益侵占假说指出,公司内部的大股东和外部中小股东的利益一般是不尽相同的,因为股权集中在少数大股东手中,大股东为了自身利益,想方设法转移现金,可能通过他们能想到的很多方式来输送利益,这其中,现金股利深受青睐,因为上市公司派现是合法的,这是光明的看似无害的做法。随着大股东持股比例的不断增加,最终很可能会出现某个大股东“一股独大”的现象,这样他就可以进行坏消息隐瞒来吞噬中小股东利益,对公司进行掏空。

Barclay and Holderness[ 7 ]通过研究发现上市公司大股东利用他们拥有较高的控股比例、具有表决权这一优势将大部分的利益转到自己名下,却在公司亏损时不愿意承担更高的支出。

大股东侵占中小股东利益的方式有两种:关联交易和现金股利。大股东可能会倾向于第二种,因为关联交易受监管部门的监督制约程度较大,现金股利具有合法性,大股东利用现金股利来操控现金流不容易被发现,也就成了“合法”的利益侵占行为。江轩宇[ 8 ]通过研究指出大股东会通过分红和配股政策的实施来逐步吞噬中小股东的利益。李小荣和刘行[ 9 ]通过研究指出公司分派现金股利可谓一举两得,这不仅可以通过提升净资产收益率来达到再融资的需求,而且可以把资金转移给大股东。

通过上述分析可以得知,大股东极可能利用现金股利侵占中小股东利益,大股东持股具有“掏空”效应,因此,提出本文的假设H2a。

H2a:大股东持股比例增加会强化现金股利与股价崩盘风险之间的相关关系。

但是,持不同观点的研究指出,如果大股东持股的比例很大,那么他们与中小股东的利益很可能是一致的,他们没有动机进行掏空公司的行为,因为这对公司未来的发展没有好处,而且对他们自身而言也是有害的。李增泉等(2004)通过实证研究得出结论,上市企业被占用的资金额与第一大股东持股比例之间的关系不是线性的,而是先上升后下降的。

因此,虽然大股东持股占比很高,但是大股东的掏空意愿确实是下降的。大股东与公司之间的“利益协同效应”也会使得他们在公司面临困难时给予帮助[ 10 ]。特别是当大股东拥有的现金流权较高时,其与上市公司之间的利益趋同,使得其有动机去妥善经营公司而不是侵占公司利益[ 11 ]。

通过上述分析可以得知,随着上市公司大股东持股比例的增加,其与小股东的“利益协同”会使其利用现金股利等手段对公司进行“掏空”的意愿降低,因此,提出本文的假设H2b。

H2b:大股东持股比例增加会削弱现金股利与股价崩盘风险之间的相关关系。

三、研究设计

(一)数据来源与选取原则

本文选取我国沪深交易所全部A股上市公司作为研究对象,为了消除2005年股权分置的影响,参考顾小龙等[ 5 ]的做法,选取2006—2017年数据,搜集样本单位现金股利、大股东持股比例和股价崩盘风险等变量,研究所需数据来源于CSMAR数据库和Wind数据库。关于样本公司,本文的筛选标准及处理方法如下:(1)考虑到金融类上市公司自身的特殊性,剔除金融类上市公司;(2)剔除ST或者*ST特别处理的公司;(3)剔除数据缺失的公司;(4)剔除年交易周数少于30周的上市公司;(5)为了剔除极端值对实证结果的影响,本文对所有连续变量进行了1%~99%水平的Winsorize处理。经过删选处理得到16 539个年度观察变量。

(二)变量选择和度量

1.现金股利变量

参考顾小龙等[ 5 ]的研究,本文使用的衡量现金股利的指标分为:(1)标准化的总现金股利,用Div1测度,未发放现金股利的取值为0。(2)每股现金股利,用Div2来测度,未发放现金股利的取值为0。(3)相对股利水平指标,用Div3来测度,等于公司发放的总现金股利与所有者权益的比值,用来做稳健性检验时的现金股利指标。

2.大股东持股比例指标

参考Gugler and Yurtoglu等[ 12 ]的度量方法,本文使用第一大股东持股比例,用Top来表示,即第一大股東持股数与股份总额的比值,衡量大股东的持股情况。根据《上市公司章程指引》中的说明,如果一个股东持股比例超过公司股份的30%,那么此股东对公司达到控制,为控股股东。本文用Ctrl来表示第一大股东是否为控股股东,如果第一大股东持股比例Top超过30%,Ctrl=1,否则为0。

3.股价崩盘风险指标

本文借鉴Kim and Zhang[ 13 ]、Chang ling et al.[ 11 ]对股价崩盘风险的度量方法进行度量。

4.控制变量

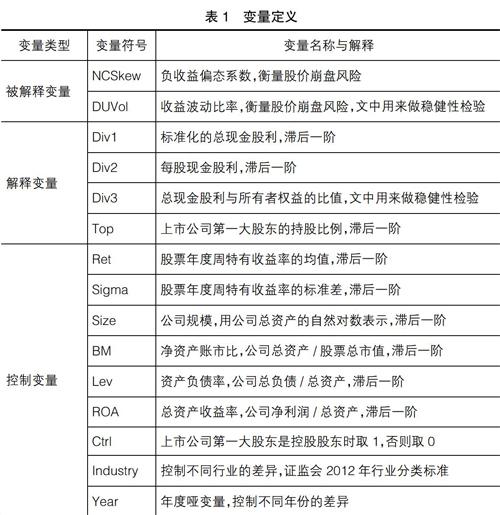

要实证检验现金股利如何影响股价崩盘风险,必须控制住可能显著影响它们关系的因素,参考已有研究[ 5,11,14 ],本文控制了以下因素(均为滞后一期)的影响:滞后一期的负收益偏态系数(NCSkew)、收益波动比率(DUVol)、股票年度周特有收益率均值(Ret)、股票年度周特有收益率的标准差(Sigma)、净资产账市比(BM)、资产负债率(Lev)、公司规模(Size)以及资产收益率(ROA)。表1列示了初步选择的主要变量及其定义。

(三)模型设定

为了探究上市公司现金股利、大股东持股与股价崩盘风险的关系,本文参考Jin and Myers[ 15 ]、顾小龙等[ 5 ]的做法,采用固定效应面板模型,对现金股利和股价崩盘风险进行回归分析,检验现金股利与股价崩盘风险之间的关系,然后加入交叉项大股东持股比例,检验大股东持股是否对现金股利与股价崩盘之间的关系具有加强作用。

针对股利发放倾向对股价崩盘风险的影响,设计固定面板回归模型(1):

Crashi,t = ?琢i + ?茁1Crashi,t-1 + ?茁2Divi,t-1 + ?茁3Reti,t-1 +

?茁4Sigmai,t-1 + ?茁5Sizei,t-1 + ?茁6BMi,t-1 + ?茁7Levi,t-1 + ?茁8ROAi,t-1 +

∑Industry+∑Year+?着i,t (1)

针对大股东持股比例对现金股利与股价崩盘风险关系的影响,加入交叉项,设计固定面板回归模型(2):

Crashi,t=?琢i+ ?茁1Crashi,t-1 + ?茁2Divi,t-1 + ?茁3Topi,t-1*Divi,t-1+

?酌ControIVariables+∑Industry+∑Year+?着i,t (2)

四、实证分析

(一)描述性统计

表2对主要变量进行了描述性统计报告。本研究选取的是2006—2017年上市公司的数据指标。在股价崩盘风险方面,负收益偏态系数(NCSkew)的均值和中位数分别为-0.1972和-0.1727,收益波动比率(DUVol)的均值和中位数分别为-0.3177和-0.2323,两者的标准差分别为1.2291和0.8633,两者均为左偏数据,这说明股价崩盘风险大部分都小于零,由于负收益偏态系数和收益波动比率越小,表示股价崩盘越小,可以看出我国上市公司整体的股价崩盘风险比较低。现金股利方面,我国上市公司派发的每股股利平均约为0.1035,可以看出,我国上市公司整体的股利分配水平仍然处于较低水平,每股股利中位数为0.05,说明我国上市公司仍然存在派现不足的现象。大股东持股方面,我国上市公司第一大股东持股比例的均值约为35.95%,最大值达到86.49%,表示第一大股东持股比例较高,中位数为33.88%,说明存在很大一部分公司的第一大股东为控股股东;上市公司中第一大股东为控股股东的公司比例平均为48.73%,表明我国“一股独大”的局面依然存在,第一大股东对公司的财务决策起到重要的作用,这也初步说明我国上市公司第一大股东持股的比重可能对现金股利与股价崩盘风险之间的关系造成影响。

(二)现金股利与股价崩盘风险的关系

1.现金股利与股价崩盘风险回归结果分析

为验证假设H1,本文在没有控制行业效应和年度效应的条件下,对所考察变量做了回归分析,结果如表3第(1)(3)列所示,检验结果显示现金股利指标Div1与Div2均与股价崩盘风险负收益偏态系数(NCSkew)呈显著正相关关系。结果初步支持了本文的假设H1。

考虑到行业因素与时间因素的影响,本文采用固定效应模型(1),以负收益偏态系数(NCSkew)为衡量股价崩盘风险的因变量,标准化的总现金股利(Div1)、每股现金股利(Div2)为自变量,并加入公司年度周特有平均收益率(Ret)、公司特有收益率标准差(Sigma)、账市比(BM)、总资产收益率(ROA)等控制变量进行检验,考察现金股利如何影响股价崩盘风险。检验结果如表3第(2)(4)列所示。由表3第(2)(4)列的检验结果可知,标准化的总现金股利(Div1)与以NCSkew衡量的股价崩盘风险系数为0.0118,且在1%的水平显著,这与顾小龙等[ 5 ]针对我国A股市场的研究结果一致。每股现金股利(Div2)与以NCSkew衡量的股价崩盘风险在1%的水平显著,系数为0.2039。检验结果表明现金股利分配水平越高的上市公司,发生股价崩盘的可能性越高,现金股利在公司治理中发挥了负面的治理效应,检验结果与本文假设H1相符。

2.现金股利分组检验结果分析

在已有的实证研究中,学者们对上市公司分红水平是否越高越好的怀疑一般是在超额现金股利方面,质疑高水平股利是否确实益处较多。鉴于不同的公司规模、财务特点以及其他特点有所差异,直接以上文中的控制变量无法做到所有公司的现金股利可比,本文在进一步的回归中,对上市公司分配的现金股利以一定的标准进行分组,以此来区分不同的派现水平。参考姜琪和宋逢明[ 16 ]、顾小龙等[ 5 ]的分组公式,构建现金股利预测模型对现金股利进行分组。依据模型来区分上市公司的股利发放水平,把上市公司劃分为高股利水平公司、正常股利水平公司和低股利水平公司三组相等的数量。然后用每股现金股利Div2对每个公司组的股价崩盘风险进行回归,探究不同水平的派现对股价崩盘风险的影响程度是否有差异。

使用模型(1),以每股现金股利(Div2)为自变量,在高股利水平公司组与低股利水平公司组中分别做回归,探究现金股利与股价崩盘风险之间的关系。表4反映了每股股利指标分别在全样本、高股利水平公司组和低股利水平公司组的回归结果。

首先,在全样本回归结果中,即表4第(1)(4)列所示,每股现金股利均在1%的显著性水平与股价崩盘风险正相关;其次,在高股利水平公司组,即表4第(2)(5)列所示,每股现金股利与股价崩盘风险的正相关性在1%的水平显著;最后,在低股利水平公司组,即表4第(3)(6)列所示,现金股利与股价崩盘风险的关系不再显著。表3与表4的结果均验证了本文的假设H1,即现金股利与股价崩盘风险呈显著正相关关系,并且对现金股利进行分组检验的结果表明,这种关系在高股利水平公司组才具有稳健的显著性,在现金水平低下时,这一关系变得不再明显。这一结果说明,在高水平进行派现可能增加股价崩盘风险。

(三)进一步的讨论

表5显示,第一大股东持股比例显著强化现金股利与股价崩盘风险之间的正向关系,此时假设H2a得到了实证结果的支持。第一大股东持股比例上升,其对现金流操控的权力就越大,公司治理水平会被削弱,此时,大股东更有动机利用现金股利把现金转移到自己手中,派发的现金股利水平高,“掏空”问题带来的“坏消息”越可能释放,因而强化现金股利与股价崩盘风险之间的正相关关系,可见这种正向关系实质上还是治理效应的体现。

(四)稳健性检验

对于本文的解释变量股利分配,采用的度量方法有两种,并且对样本进行了分组检验,实证检验的结果是一致的,这在一定程度上保证了本文实证研究的稳健性。为了增强研究结论的稳健性,本文参照王化成等[ 17 ]的做法,进行了如下稳健性测试:首先,使用收益波动比率(DUVol)作为衡量股价崩盘风险的变量代替股价崩盘风险指标负收益偏态系数(NCSkew)进行检验;其次,使用总现金股利与所有者权益的比值(Div3)作为现金股利的工具变量代替现金股利指标进行检验。

本文实证分析中使用负收益偏态系数(NCSkew)作为衡量股价崩盘风险的指标,为保证检验结果的稳健性,用收益波动比率(DUVol)作为股价崩盘风险的工具变量代替股价崩盘风险指标进行检验,检验结果看出,当以收益波动比率为因变量时,现金股利与股价崩盘风险在1%的水平呈显著正相关关系,本文的假设H1再次得到验证。

考虑到本文用来代表现金股利水平的指标标准化的总现金股利(Div1)为绝对水平指标,在稳健性检验时,参照顾小龙等[ 5 ]的做法,自变量用总现金股利与所有者权益的比值(Div3)衡量,因变量股价崩盘风险的指标用负收益偏态系数(NCSkew)和收益波动比率(DUVol)来衡量,回归结果表明,现金股利与股价崩盘风险之间呈正相关关系,与本文假设H1一致。

五、研究结论与政策建议

(一)研究结论

本文首先对国内外市场层面与公司层面的股价崩盘风险、现金股利发放等多方面的研究进行仔细梳理与总结,整合本文的研究创新性;其次结合股利理论对本文的研究对象进行了影响机制的分析,并提出研究假设,在此基础上,选用2006—2017年间我国A股上市公司作为研究样本,探讨上市公司现金股利与我国上市公司的股价崩盘风险有着怎样的关系,并进一步把样本分组,进行分组检验与比较,考察不同现金股利支付水平下现金股利与股价崩盘风险的关系,最后得到如下结论:

上市公司现金股利发放水平与股价崩盘风险呈显著正相关关系,现金股利发放水平越高,未来公司层面发生股价崩盘风险的可能性越大。

现金股利发放水平与股价崩盘风险的正相关关系在高股利水平公司组才具有稳健的显著性,在低股利发放水平下这一关系并不明显。这一结果说明,超额或者高派现水平会加剧公司的股价崩盘风险。本文的实证结果说明,在中国资本市场中现金股利有着负面的股东治理效应。

第一大股东持股比例显著强化现金股利发放水平与股价崩盘风险之间的正向关系。随着第一大股东持股比例的增加,其对现金流操控的权力增大,第一大股东会有动机通过现金股利进行利益转移,掏空公司利益,侵占中小股东权益,降低公司治理水平。公司的派现水平高可能代表着“掏空”的程度大,而这一负面的公司治理的“坏消息”随时可能被释放。因此,大股东持股强化了现金股利支付水平与股价崩盘风险之间的正向关系。

本文的结论验证了Jin and Myers[ 15 ]研究中的均衡模型理论,表明公司现金股利分配水平高导致公司的自由现金流减少,那么内部人就比较容易到达其放弃边界,增加公司负面治理效应,隐藏的“坏消息”容易释放。特别是在中国“一股独大”的公司治理背景下,这种公司内部治理存在的消极效应也许更多,从而强化了现金股利与股价崩盘风险之间的正向关系。

(二)政策建议

本文得出的研究结论对监管层制定政策具有一定的借鉴意义:

现金股利是上市公司给予投资者投资回报的方式,对投资者的权利有一定的保护作用,合适的现金股利分配应该顾及公司的盈利状况与未来投资发展机会,这样不仅有利于公司发展,也有助于引导投资者正确的投资观念,使资本市场更加健康地发展和运作。近年来,我国监管部门对上市公司进行现金分红的要求越来越严格,而且把上市公司是否发放现金股利及派现水平与其再融资资格相联系,这些措施起到一定督促作用,我国上市公司不派现和少派现的问题有所缓解。但是我國上市公司中进行超额派现的现象也屡见不鲜。更有甚者,有些公司打着融资的旗号在资本市场中进行融资,但是暗地里大股东却使用各种手段将公司的现金流转移到自己手中,如用友软件、驰宏锌锗等公司出现的大股东利用现金分红进行现金转移的问题。这种超出公司自身能力的超额派现,是对公司长远发展前途的牺牲和中小股东利益的侵占。

因此,对于我国上市公司存在的低派现、不派现问题,监管部门应该予以重视,并持续进行监督与倡导,与此同时,对于那些超额派现、恶意派现的公司,监管层也应该高度重视,加强管控。具体来说,一方面,监管部门应加强上市公司股利政策的披露规定,对派现分红的执行情况进行跟踪,同时对随意分配股利、大股东恶意派现的公司加强核查力度,一经核实,实施相应的处罚。另一方面,对上市公司融资投向和收益状况的披露予以严格规定,防止上市公司进行融资分红,让上市公司把融资资金用到净现值高的值得投资的项目中,而不是被大股东恶意吞食。与此同时,具有中立立场的第三方,如专业的评级机构对上市公司现金分红进行评估与分析,也是可行的方案之一,对投资者有重要的指导和参考意义。在中国资本市场中大部分上市公司第一大股东“一股独大”的情况下,大股东有能力并且有机会通过现金股利进行利益转移与侵占,同时由于现金股利的合法性不受监督,引入多个大股东进行治理很有必要,股东之间能够相互制衡,这样既有利于公司自身的发展,也有利于保护中小股东的利益。●

【主要参考文献】

[1] 陈国进,张贻军.异质信念、卖空限制与我国股市的暴跌现象研究[J].金融研究,2009(4):80-91.

[2] CHEN J,HONG H,STEIN J C.Forecasting crashes:trading volume, past returns and conditional skewness in stock price[J]. Journal of Financial Economics,2001,61(3):345-381.

[3] BAKER M, WURGLE J.A catering theory of dividends[J]. Journal of Finance,2004,59:1125-1165.

[4] BAKER M,WURGLER J.Appearing and disappearing dividends:the link to catering incentives[J].Journal of Finance,2004,73:271-288.