2018/19年榨季我国食糖消费形势分析与2019/20年榨季展望

刘晓雪,王新超,周靖昀

0 引言

近几个榨季,食品工业发展增速放缓的背景下甜度需求增速维持低位,淀粉糖的替代增量稳定,食糖消费总量明显下降。但仍有部分研究者判定食糖消费的弹性较小,榨季间食糖消费增速明显,淀粉糖等其他甜味剂所带来的替代增量有限,食糖消费总量持续走高。本文将从宏观数据、食品制造行业数据、食糖产业供需数据3个维度来分析2018/19年榨季我国食糖消费形势并对 2019/20年榨季的食糖消费状况进行展望,给出判断:2018/19年榨季和2019/20年榨季我国居民甜度需求增速维持低位,食糖消费总量同比小幅下降。

1 全球食糖总体消费形势

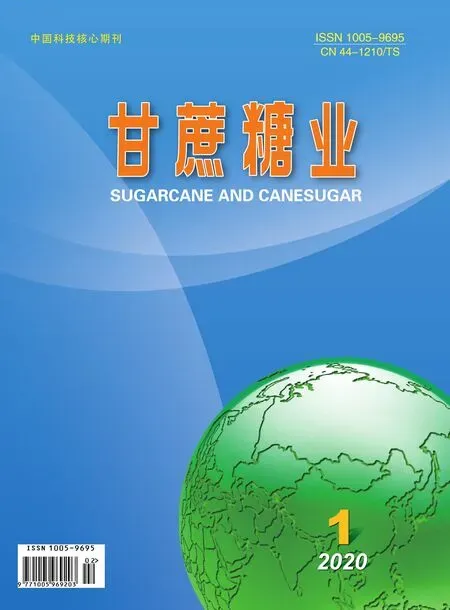

2019年是全球食糖市场从供应过剩向供应短缺转折的一年。国际糖价已经跌至全球最有效率的生产者成本以下,供应趋于收缩,虽然上半年仍供应过剩、但是下半年开始逐渐短缺,国际糖价将先抑后扬。2018/19年榨季全球食糖市场供应总量过剩、贸易流结构性短缺,国际糖价随印度出口政策的调整而波动。印度出口受阻时,国际糖价上涨至巴西糖醇比转正时附近;印度出口顺畅时,国际糖价下跌至补贴价格之下以阻止印度出口。2019/20年榨季,持续的低价格将令巴西产量维持低位,印度、泰国和欧盟明显减产,全球食糖再次供应短缺,贸易流则由结构性短缺转为全局性短缺。根据 Licht的数据(折算原糖值),2018/19年榨季全球食糖产量1.843亿t,消费1.841亿t,供需基本平衡,而2017/18年榨季全球食糖供需过剩量为 1千余万 t;2019/20年榨季全球食糖产量约为1.8亿t,消费量约为1.86亿t,供需缺口高达543万t(图1)。从全球食糖消费增速来看,2013/14年榨季以来全球食糖消费增速呈明显下滑趋势,消费总量增幅有限,由于 2018/19年榨季和 2019/20年榨季国际原糖价格长期维持低位或可刺激部分需求,2019/20年榨季全球食糖消费增速大概率出现回升至1%以上。

图1 全球食糖供需情况变动

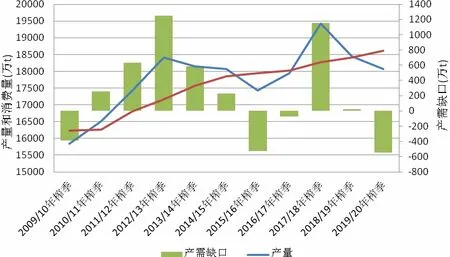

从全球食糖人均消费来看(2019/20年榨季为OECD预测数据),全球人均食糖消费量在近几个榨季增幅有限,甚至呈现稳中略降态势。2017/18年榨季、2018/19年榨季和2019/20年榨季全球食糖人均消费维持在24.3 kg左右,主要原因是欧盟、新加坡、墨西哥等国家开始针对高糖分食品征收食糖消费税,遏制了部分需求增量。中国人均食糖消费出现明显下降,2016/17年榨季中国人均食糖消费约为12.07 kg,而2019/20年榨季中国人均食糖消费仅约为 11.76 kg(图 2)。

总体上看,2019/20年榨季全球食糖消费增速或出现回升,但增幅仍处于低位区间,考虑到人口增速变化后的全球人均食糖消费较为稳定。

图2 全球人均食糖消费变动

2 2018/19年榨季我国食糖消费形势分析

2018/19年榨季我国食糖消费延续总量下降的特征,估计2018/19年榨季食糖消费总量在1490万t左右,同比下降20万t,其中食品工业消费大概在975万t左右,民用消费大概在515万t左右,除了食糖价格趋势性上涨抑制部分需求的原因外,2018/19年榨季食糖消费更多受经济形势、食品工业发展、淀粉糖替代等因素影响。总体上,前几个榨季我国食糖消费呈现“甜度需求增加、中间库存显增、替代增量较小”的态势[1],2018/19年榨季的食糖消费呈现“甜度需求减少、中间库存降低、替代增量稳定”的特点。

在估计模型方面,本文分别根据食品工业行业甜度需求变化和食糖产业供需平衡进行分析,具体而言:第一,根据国家统计局月度公布的食品制造工业行业经济效益、含糖食品产量数据估计榨季甜度需求大致变化,再考虑淀粉糖、高倍甜味剂对于食糖的替代增量估计食糖消费量;第二,根据月度供需平衡关系,即月度期初库存+产量(蔗糖+甜菜糖)+进口量+走私量-出口量+抛储量=消费量+月度期末库存,或者消费=工业销售+炼厂销售+储备投放+走私+进口-出口+库存结转-中下游库存同比变化。2种方法数据相互验证,既考虑产业发展情况又考虑食糖行业供需情况,以实现准确估计的目的[2]。

2.1 2018/19年榨季我国人口增长、人均可支配收入与食糖消费

人口自然增长速度和居民人均可支配收入是影响食糖消费的宏观指标,一方面“一切经济现象,都是人口现象”,我国人口增速虽然逐渐放缓,但总数依然稳中有升,结合目前“二胎”政策落地,短期之内人口陷入负增长的可能性几乎不存在;另一方面,居民可支配收入是居民购买能力的直接体现,若可支配收入增速下降则消费增速维持高位的概率较低。

随着经济社会发展,我国人口总量已从建国时的5.4亿人,增长至2018年13.9亿人,人口总量将近 14亿。人口自然增长速度明显放缓,2018年我国人口自然增长率约为0.46%,同比下降0.1个百分点(图 3),但庞大的人口基数孕育着庞大的消费需求,分年龄人口分布情况或是后期影响食糖消费增速的重要因素,新增人口对于食糖消费的驱动作用减弱。

从消费能力上看,2018年,城镇、农村居民可支配收入累计同比再次出现明显的下降,全国农村居民人均可支配收入同比增长6.6%,全国城镇居民人均可支配收入同比增长 5.6%处于近几年低位(图4),居民人均可支配收入直接影响食糖消费需求的增速,是判断消费能力的有效指标,我国城镇、农村居民可支配收入的同比增速低位不利于食品制造行业的发展。

2.2 2018/19年榨季食品工业与食糖消费

图3 中国人口增长速度

图4 全国城镇、农村居民人均可支配收入同比变化

食品制造行业的食糖消费总量约占全国食糖消费总量的 65%左右,民用食糖总量约占全国食糖消费总量的35%左右。民用消费弹性较小,因各地区居民生活习惯的变化有限,意味着食品制造行业的发展情况很大程度上可以决定当年全国食糖消费的变化情况。

食品制造行业一方面受经济波动周期影响,另一方面受行业自身变革影响,从宏观经济对于食品制造行业的影响来看,2019年2月以来大部分时间规模以上食品工业企业整体经济效益增速继续呈现明显的走低态势,但利润总额增速略高于去年同期,或因食品制造行业的产业集中度不断提高,或因整个食品制造业处于行业升级阶段,新型产品能够满足消费者不断升级的消费需求。从累计产成品角度来看,2018年四季度以来食品制造行业的产成品库存同比增幅持续回落,若从利润总额同比变化是食品制造行业累计产成品库存变化先行指标这一规律来看,食品制造行业的需求情况或将持续走弱,这与当前 PPI数据持续走低、总体需求疲弱的经济特征相契合(图5)。

图5 食品制造行业经济效益

根据相关统计部门数据(样本为主营收入 2000万元以上的企业),2018/19年榨季食品工业7大行业(糖果、速冻米面、乳制品、罐头、冷冻饮品、碳酸饮料、果汁)累计产量整体同比增幅有限,除了乳制品、糖果类的累计产量同比上升,果蔬汁饮料、速冻米面、冷冻饮品等行业累计产量明显低于去年同期。假定样本企业、各行业用糖配方在榨季内保持稳定,根据各行业平均用糖比例和累计产量估计2018/19年榨季食品工业样本企业用糖量约693万t,而 2017/18年榨季食品工业样本企业用糖量约 715万t,同比下降3%(图6)。

食品制造行业食糖需求的同比降低或并不意味着我国居民的甜味剂需求或食糖需求大幅走低,从海关总署统计的用于家庭消费的食品饮料进口数量指数同比数据来看,2018/19年榨季大部分月份进口数量同比数据皆为正值(图7),且均值在22%、峰值达到50%。进口食品、饮料数量的同比大幅增加在某种程度上说明国内对食品饮料的产量、食糖需求量存在被替代现象。从食品制造行业发展来看,食品制造将是扩大内需政策背景下重要的受益行业,在外部需求不确定性增加的情况下,内需对于宏观经济稳定增长的重要性获得提升。由于食品饮料仍然在中国居民消费结构中占据重要的位置,因此行业能够较为充分的受益于扩大内需的政策的推出,基于国内食品工业发展的食糖需求或仍有空间。

图6 各榨季含糖食品折糖用量变化

图7 食糖进口月度变化

2.3 2018/19年榨季甜味剂替代与食糖消费

2018/19年榨季果葡糖浆与食糖价差较上一榨季扩大了约500元/t,2018/19年榨季初果糖与白糖的价差约在2500元/t的水平,2018/19年榨季末果糖与白糖的价差约在3000元/t的水平,判断2018/19年榨季食品制造行业终端企业使用淀粉糖对于白糖的替代增量稳定,但价差影响的更多是替代增幅下限,食品制造行业的用糖配方变动影响的是淀粉糖替代的增幅上限。根据中国淀粉工业协会的数据2018/19年榨季大部分月份用于生产淀粉糖的淀粉用量维持在125~130万t的水平,榨季整体需求量较2017/18年榨季有小幅增加,约在20~30万t的水平。总体上,2018/19年榨季淀粉糖的替代效应对于食糖消费格局的影响存在。

2.4 2018/19年榨季我国食糖消费总量估计

根据供需模型进行推导,消费=工业销售+炼厂销售+储备投放+走私+进口-出口+陈糖结转-中下游库存同比变化;则 2018/19年榨季我国食糖消费总量约为1490万t,较2017/18年榨季食糖消费量同比下降约20万t。供给端来看,2018/19年榨季我国甘蔗糖产量945万t、甜菜糖产量131万t,常规渠道的原糖进口较上一榨季增幅明显,同比增加81万t,核心原因是国际糖价长期低位使得贸易保护政策效力减弱;2018/19年榨季走私糖白糖入境量约116万t,较上一榨季下降100万t以上[3];库存端变化来看,2018/19年榨季食糖工业库存较上一榨季有明显下降,渠道端库存约同比小幅下降,现货市场库存下降明显;总体上,2018/19年榨季的供应增量主要来自国产糖和常规进口渠道的食糖(图8)。

图8 各榨季食糖累计产销情况

3 2019/20年榨季我国食糖消费形势展望

2019/20年榨季我国食糖消费大概率呈现“总量下降、降幅有限”的特征。宏观经济增速放缓背景下的需求疲弱对食品制造行业的影响明显,后期我国食糖消费的驱动力或主要来自扩大内需和消费升级,具体而言:

第一,从食品制造行业来看,2019/20年榨季宏观经济走势大概率处于低位运行状态,宏观经济增速放缓背景下的需求疲弱对食品制造行业的影响明显,实体经济维持低位运行。当前人口自然增长率、人均可支配收入同比增速皆出现明显下滑,但在国家鼓励扩大内需、减费降税的背景下行业的消费韧性或仍在,即国内居民对于甜度需求的总量需求较为稳健。

受健康消费观念的影响,含糖度较低和创新型产品的市场接受度更高,淀粉糖在食品工业中的应用不仅是单纯技术及成本控制上的结果,更是创新替代工作上的突破。尤其在白糖—淀粉糖价差维持高位的情况下,估计 2019/20年榨季整个淀粉糖对于白糖的替代增量在10~20万t区间,甜度需求带来的食糖消费增量或被淀粉糖替代增量抵消。

第三,从产业供需角度来看,估计 2019/20年榨季国内生产甘蔗糖在 911万 t左右、甜菜糖 139万t左右,总量在1050万t左右,同比小幅略降。常规渠道的商业进口量有可能继续维持在 300万 t左右,走私量同比持平,渠道库存和终端库存在需求疲弱的情况下大概率维持低位,同比变化幅度较小。2019/20年榨季的食糖消费总量更多受储备糖政策的影响,其他变量皆为预期内因素,对食糖消费结构的影响有限。

根据宏观经济走势、人口变化情况、食品工业发展情况、淀粉糖替代增量和供需平衡变量几个因素综合判断,估计 2019/20年榨季我国食糖消费量约小幅下降至1480万t。