共享金融产业模式及其价值实现路径研究

(中国地质大学(北京) 地球科学与资源学院, 北京, 100083;郑州航空工业管理学院 经济学院, 河南 郑州 450015)

一、引 言

共享金融作为共享理念的重要业态模式,是利用大数据、云计算以及物联网等现代互联网技术重塑现代金融交易模式,通过共享平台实现金融服务直接的供需对接。共享金融模式是信息时代下的利益协调和社会协作的成果,共享模式的产生与发展得益于协作消费理念,以及认知盈余理论和零边际成本理论的发展与普及。尤其是当前我国经济正处于“新常态”背景下,传统产业不仅面临产能过剩问题,传统产业还存在转型缓慢等困境[1]。共享金融模式正是在此背景下产生并不断发展的。

金融数据的共享在存安全隐私保护问题,传统商业银行一直以来都在客户资料保密方面投入了大量资金,并在法律约束的范围内细心经营。而从事共享金融的平台往往规模小、资金不足,因此对于客户的金融数据保密的人力和物力投入,显然不能和银行相提并论。尤其是如何保证金融数据在共享过程中不被篡改、侵犯,以及在使用过程中保持透明和明确使用范围等问题有待解决。同时,共享金融的经营流程比传统金融模式更为简便,虽然成本可以更低,但是存在较大的安全隐患。然而,正是因为共享金融模式的低成本运营,致使共享金融平台可以突破成本约束,通过更低的价格竞争或者更高的收益吸引投资人或者消费者,同样是对传统金融机构的不公平竞争表现。

二、共享金融模式的发展意义及价值创造方式

(一)共享金融模式的发展意义

共享理念来源于一种认知:即资源是有限的,如果每个消费者都按照自身意愿进行商品消费,那么资源将很快枯竭。共享金融作为传统金融模式的创新模式,可以通过网络中介平台实现直接为融资人或者项目放贷,较传统金融模式而言,可以节省大量中介资金费用,并且共享金融产品种类丰富,可供下消费者选择的模式众多,具有较强的普惠金融特性。共享金融模式是信息时代利益协调和社会协作的成果,具有缓解传统金融机构“流动性”困境,以及发展普惠金融的作用。同时,共享金融还是传统金融模式缺陷的重要补充,尤其是共享金融的信息共享性,打破了传统金融模式下的信息不对称问题,在降低金融交易成本的同时,还提升了金融机构的运行效率,真正意义上实现了金融交易者的双赢[2]。共享金融模式突破了传统金融模式的多样性约束问题,真正意义上实现了金融去中心化以及去信任化,加速了传统金融脱媒,有效的实现了金融风险转移的目的。发展共享金融可以有效打破金融资源集中在少数人手中的弊端,使得那些处于长尾理论末端的人群也可以公平和公正的享受到金融服务;同时发展共享金融有助于破解当前我国社会主要矛盾,使资本等资源流动更加合理,缩小区域经济发展差距,助力精准脱贫,更好的服务于实体经济[3]。

(二)共享金融价值创造实现方式

共享金融模式借助互联网技术使得边际成本为零,因此共享金融模式在较低的价格条件下也可以获得盈利,具体表现为:第一,共享金融可将社会闲散资金进行聚集,快速盘活社会资本资源,以实现高效的金融供需对接。在金融供需对接的过程中,使得资本流转速度和次数增加,因此可以创造价值;第二,共享金融有效提升了社会融资需求,大数据及云计算等技术使得处于长尾理论末端的金融需求者也可以获得金融服务,因而具有拓展金融市场边界的作用,因此也可以创造价值;第三,共享金融具有去中心化作用,打破了传统金融机构一枝独大的金融市场局面,使得更多金融主体可以参与到金融交易,有效的降低了金融交易成本,削弱了传统金融机构的垄断行为,提升了金融运作效率,因而可以创造价值[4]。同时,在大数据和云计算等技术的保证下,也可以实现个性化金融产品制定等服务,具有拓宽金融边界的广度与深度的作用。

三、共享金融模式发展存在的问题

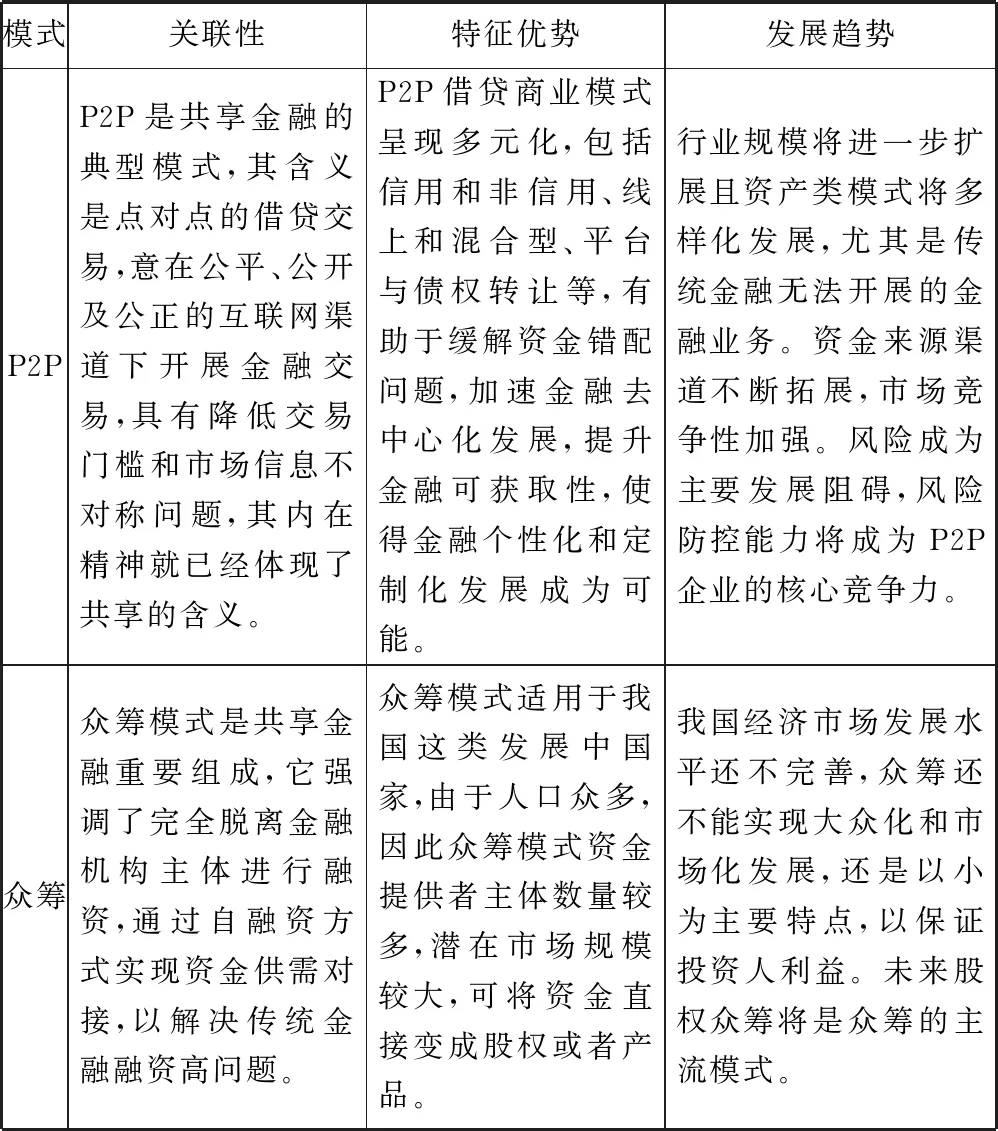

当前,共享金融模式种类繁多,以P2P和众筹模式最具有代表性[5]。如表1所示,P2P模式指利用互联网网络进行点对点的金融借贷,通过网络中介平台实现资金供需双方的利率和期限等要素匹配,其实质内涵为在公平与公正的互联网网络中开展普惠金融活动,通过降低金融准入门槛的方式,让更多融资者可获得金融服务。我国P2P产业发展于2007年,其代表以拍拍贷的成立为标志。我国P2P产业在2013年得到快速发展,表现为平台数量、成交量以及贷款余额等指标的井喷式增长。在高速发展的过程中,我国P2P模式逐渐形成了独有的商业模式。随着我国P2P产业的进一步发展,经营已经成为产业重点发展方向,因此可以预见在未来我国P2P产业将表现出以下特征:第一,市场规模进一步扩大,传统金融的补充功能进一步显现;第二,资金来源更加多元化,行业竞争不断增加;第三,风险识别能力将成为P2P平台发展的核心竞争力,产业生态圈不断拓展。众筹是共享金融最直接的表现模式,它不仅可以脱离传统金融机构的束缚,更是实现了个人“自金融”的发展模式。一般而言,众筹平台会为众筹项目事先设定一个筹款目标金额,如果募集资金达到预定标准,那么项目发起人可以获得资金进行项目开发。如果募集资金没有达到事先设定标准,那么众筹平台会将资金重新打回投资人账户。对于共享金融模式而言,最大的发展问题在于传统的金融监管手段与其商业模式发展不匹配,存在过度监管或者监管空白问题。我国金融监管采用分业监管模式,而共享金融模式下的众多业态模式则表现出不同种类业态,具有显著的混业经营特征。国内大部分众筹平台的准入门槛极低,任何人和组织都可以在众筹平台上开展项目融资活动,而众筹项目由于属于事前融资,因此无法判断众筹项目的真实性。

表1 共享金融模式

当前共享金融模式主要存在以下方面的问题:首先,冲击传统金融模式监管,监管滞后凸显灰色地带。2015年我国P2P产业出现了大规模的倒闭、跑路以及提现困难等现象,致使成千上万的投资者损失惨重[6]。目前我国对P2P产业的监管力度逐渐加强,但是仍未找到既可以保证P2P产业合规发展,又可以保持P2P产业的创新能力的监管政策与手段。同样,对于众筹模式而言,存在较为严重的资金不透明问题。在众筹项目开发阶段,由于众筹平台的人力和技术有限,也无法随时对众筹资金的使用进行监管,资金流向存在较大风险。其次,共享金融数据难共享,金融产品服务创新受阻。从目前共享金融的发展成果来看,我国共享金融产业存在产业标准不统一问题。虽然共享金融平台众多,但是平台之间彼此孤立,信息数据的流转较为闭塞[7]。对于平台而言,难以识别合格的消费者,其安全性存在较大隐患。同时,对于传统银行而言,由于金融数据属于银行的宝贵资产,因此银行对于数据共享问题是处于抵制状态。然而,商业银行掌握了大量社会金融信息数据,而银行的数据共享抵制显然不利于共享金融的发展。第三,对传统金融模式进行冲击,存在不公平竞争问题。共享金融作为传统金融模式的创新,其发展基础是传统金融模式,但是由于互联网技术的应用,使得共享金融在成本以及借贷匹配方面存在明显优势。再加上共享金融模式缺乏足够的监管以及法律约束,致使共享金融具有更宽泛的应用空间,因而对传统金融模式以及传统金融机构造成了较大冲击。

四、共享金融价值实现的策略选择

(一)创新监管方式,构建包容性的共享金融发展环境

任何一种新的创新模式都会对传统模式制度形成矛盾冲突,尤其是创新过程中所存在的不确定性,更是极易引发传统制度的监管困境。因此,现行的金融监管手段存在监管不适问题。现实的共享金融发展模式也证明了监管政策对于共享金融这类创新型金融模式无法进行有效监管。共享金融较传统金融模式而言,具有高效、低成本以及金融产品种类多等诸多优势。因此,对于共享金融模式的监管就不能进入泛一般化监管模式,需要通过差异化监管以及适度性监管等手段。一方面保证共享金融合规发展,防止金融风险产生;另一方面,需要保证共享金融创新活力,为产业模式及业态模式留有一定的创新空间。例如,根据不同业态模式设立不同监管目标及任务[8]。对于P2P模式而言,要建立基本的市场准入标准、设立平台行为清单、加强技术监管以及根据风险提示建立客户分级制度等。而对于众筹模式而言,则需要设立项目发起人负面清单、明确项目发起人的职责、建立平台机构负面清单以及设定冷静期等[9]。同时,不可将现有金融监管模式完全应用到共享金融监管体系,要注重共享金融模式下的潜在技术安全风险,可采用“信用机制+惩罚机制+保险”的三重保障手段最大程度的消除共享金融风险[10]。

(二)加强平台自我监管,以合作形成共赢

共享经济模式的最大优势在于资源的社会资源的共享,而对于共享金融模式而言,金融数据的共享不仅决定了共享金融模式的发展速度与规模,更是决定了共享金融模式的安全性以及市场生存能力。但共享金融平台不能因为现有的金融监管政策滞后,存在金融监管空白及灰色地带,就放松对自身的要求。否则迟早会将自身推向金融监管的对立面,最终会走向违规经营发展的误区。因此,加强平台自我监管,提升平台安全经营意识势在必行。共享金融平台要根据金融监管要求,建立平台自身的合格监管规定,以发展经营理念吸引更多客户,在发展的前提下吸引更多市场客户[11]。同时,共享金融模式与传统金融模式之间也不是“有你没我”的关系,二者可以通过合作进一步拓展其市场业务,获得更多市场客户。例如,传统金融机构利用共享技术和理念拓展销售渠道,赢得更多客户。共享金融平台利用传统金融机构的风险防控技术以及信用系统,加强金融安全保护切实保护好客户资金安全等[12]。

(三)加强共享产业市场信用建设,注重对消费者权益保护

监管的滞后致使目前共享金融消费者的权益保护无法保障,一旦产生纠纷或者共享平台跑路等问题,消费者的资金往往难以追回,权益无法保障。共享金融可以满足社会各类人群的金融服务需求,通过降低金融交易成本、促进市场竞争,以参与人数多的特征分散金融风险,让金融回归本质。虽然共享金融改变了金融市场交易模式和运作模式,但是消费者、平台与监管者之间的关系仍未改变,尤其是消费者与传统金融模式一样仍然是金融交易过程中的劣势者。再加上相关监管法律和法律的滞后,因此共享金融模式下的消费者权益更难保护,在缺乏针对性的保护法律政策出台之前,如何落实消费者权益保障问题意义重大。对此,最优的方法就是提升共享金融市场的信用机制建设,通过信用这一基本的交易根基,使交易双方产生互信关系,保证共享经济的顺利运行。□