该重视全收益指数了

陈嘉禾

在证券投资中,许多投资者经常陷入的一个研究误区,就是没有用全收益指数作为投资回报的对比标准,而是使用普通股票指数。这种比较标的的错误选择,会让投资者对“是否战胜指数”这个问题,得到错误的答案。

简单来说,全收益指数就是包含了分红再投资的指数,而一般普通常见的股票指数,则不包含分红再投资。由于投资者在实际投资中,是可以把收到的分红进行再投资的,因此,全收益指数相对于普通股票指数来说,更加能够反映投资一个股票指数能够得到的真实回报(尤其在中国内地市场这种分红税率极低、资本利得税甚至免征的情况下)。

在全球股票研究中,全收益指数往往在长期比普通股票指数有多得多的回报。但是,在早年的A股市场中,这两者之间的回报率差异并不显著。这主要是由几方面原因造成的:一、A股市场在过去估值往往比较高,因此股息率较低,全收益指数也就很难产生较高的超额回报;二、A股市场之前的历史比较短,全收益指数累积的复利,也不容易在短时间内产生较大的结果。

最近十年,随着A股市场估值中枢不断下移、股息率不断上升、可追溯的时间越来越长,全收益指数和普通指数之间的差异开始显现出来。因此,投资者在遇到对于股票指数增长的计算、投资回报和股票指数表现的比较等问题时,需要开始更加重视全收益指数。

让我们看看在A股市场,“全收益”这个概念在过去能给投资者带来怎样不同于普通股票指数的回报。

图1:上证银行指数对比创业板指数

数据来源:Wind资讯

图2:上证银行全收益指数对比创业板全收益指数

数据来源:Wind资讯

全收益指数和普通股票指数之间的对比,其中最能带来差异化感受的,莫过于银行行业指数和创业板指数的比较。一直以来,绝大多数投资者对银行行业指数和创业板指数的看法,都是后者代表了新興行业和科技,前者代表传统经济,因此,后者的长期回报远胜前者。确实,如果对比上证银行指数和创业板指数在长期的回报,从2012年5月29日(此日期为上证银行全收益指数发布日,选此日期为在最大限度的利用历史数据的同时,便利下一步全收益指数的比较)到2020年1月15日,创业板指数从720点上涨到1924点,上涨了167%,而同期上证银行指数从506点上涨到882点,涨幅只有74%。

但是,如果看同一区间里的全收益指数对比,那么银行行业指数和创业板指数之间的差距,就会小得多。在同一时间里,上证银行全收益指数从541点上涨到1306点,涨幅141%,比同期上证银行行业指数的涨幅多了将近一倍。而同期的创业板全收益指数从731点上涨到2030点,涨幅178%,只比上证银行全收益指数多了一点点。

以上对比反映出来的差异,就是由于银行行业在多年里,相对其他行业和指数极高的分红所导致的。这种差异也显示在一些分红率相对更高的蓝筹股票指数中。

以上证50指数为例,上证50指数和上证50全收益指数均发布于2004年1月2日,但是在一开始的许多年中,两者的差距并不大。在2004年1月2日到2011年12月31日的8年时间里,上证50指数从1011点上涨到1618点,累计上涨了60%,而上证50全收益指数则从1011点上涨到1825点,累计上涨了80%,在8年的时间里仅仅比前者多涨了20%而已。其原因很简单:在这8年中,上证50指数的平均估值较高,股息率带来的超额回报并不显著。

图3:上证50指数对比上证50全收益指数

数据来源:Wind资讯

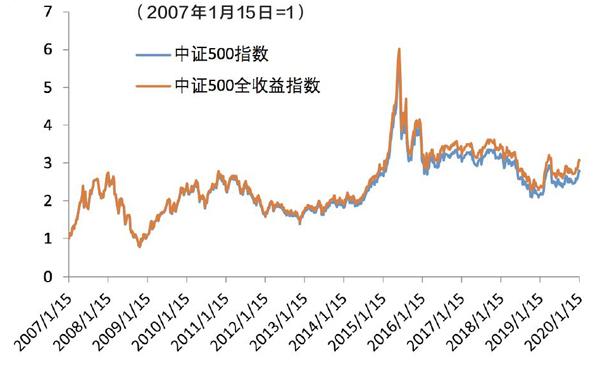

图4:中证500指数对比中证500全收益指数

数据来源:Wind资讯

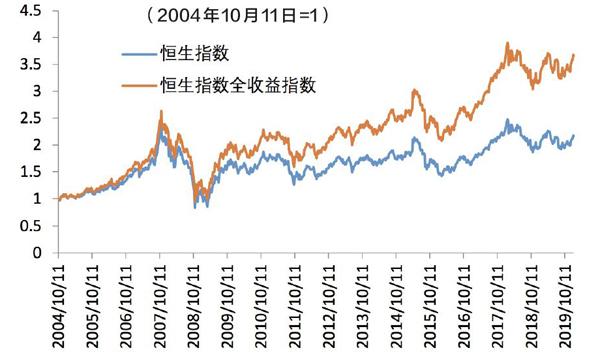

图5:恒生指数对比恒生指数全收益指数

数据来源:Wind资讯

但是,在从2011年12月31日到2020年1月15日的后一个8年中,上证50全收益指数却带来了更多的回报。在这8年里,上证50指数从1618点上涨到3058点,涨幅89%,而全收益指数则从1825点上涨到4338点,涨幅138%,比前者多了49%,是上一个8年中超额收益20%的两倍半。究其原因,不外乎在这8年中,上证50指数的估值降低、股息率升高,因此,全收益指数带来的超额回报就更加明显。

不过,对于分红不高的股票指数来说,全收益指数的意义不大。以中证500指数为例,该指数和其全收益指数均发布于2007年1月15日。从2007年1月15日到2020年1月15日,在这13年中,中证500指数从1987点上涨到5530 点,涨幅178%,而全收益指数则从2030点上涨到6234点,涨幅207%,在整整13年过去以后仅比不包含股息再投资收益的指数多了29%。

在内地市场以外的许多市场,全收益指数在长期也会带来巨大的差异。以香港市场的恒生指数为例,在从2004年10月11日到2020年1月15日的15年中,恒生指数从13305点上涨到28774点,涨幅116%。而同期恒生全收益指数则从22767点上涨到83344点,涨幅266%。考虑到15年的比较期,这意味着从算数平均的角度,恒生全收益指数会给一个在2004年年底投资的投资者,每年多10%的算数平均回报。

由于全收益指数,尤其是高股息类股票的全收益指数,在长期所表现出来的与普通股票指数不同的、有时是差异巨大的回报差异,因此,投资者在对比不同类别的行业、股票市场指数,或者以股票指数作为股票、基金等产品的投资回报率对比基准时,一定要充分考虑全收益指数可能带来的差异。切不可因为省事,就简单使用普通股票指数作为衡量长期投资回报率的唯一标准。