2020年期债行情展望:行稳方能致远,慎始而无后忧

黄少艺

一、2019年行情回顾

2019年国债期货市场在震荡中前行,整体呈现为五个阶段。

第一阶段(1-3 月),开年基本面数据企稳叠加股市走强对债市形成一定的压力,但在1 月国内两次降准以及2 月美联储转鸽的全球宽松预期下,债市并没有大幅走弱,期债整体维持震荡;

第二阶段(4 月),3 月PMI 超预期企稳、股市持续走强,叠加央行严肃辟谣、减税降费正式兑现等诸多利空集中爆发,债市迅速调整;

第三阶段(5-8月),中美贸易再掀波澜,全球风险偏好普遍降温,叠加基本面数据再度回落,期债出现趋势性上行;

第四阶段(9-10月),猪价疯涨带来的通胀压力对央行货币政策形成掣肘,“滞”与“胀”的角力成为影响债市的主要因素,随着9 月宽松预期的落空,债市出现连续调整;

第五阶段(11-12月),猪价及人民币汇率双双企稳为货币政策打开空间,11月央行连续两次投放MLF,并下调MLF与OMO利率引导LPR下行,债市受此利好出现交易行情再度回暖。

全年来看,国债期货市场运行整体稳定,价格未出现过异常波动,4次交割均顺利进行,未发生风险事件及交割违约现象,在方向未明的震荡市中凸显衍生品工具价值。

图1:2019年国债期货行情回顾

数据来源:Wind,中粮期货机构服务部

图2:M1-PPI-库存指标显示补库周期将开启但难以持续

数据来源:Wind,中粮期货机构服务部

二、2020年行情展望

我们认为,2020年一季度在经济企稳、通胀升温的压力下,货币政策宽松空间较小,国债期货将承压下行,并在二季度迎来年内低点;而随着三季度猪价见顶回落、补库周期结束以及地产竣工到达顶峰,经济数据将出现明显下滑,在保“翻番”的目标下,逆周期调节力度将进一步加码,届时货币宽松的空间将会开启,国债期货将进入上行通道。全年来看,国债期货价格将呈“U”型走势,对应收益率呈倒“U”型走势。

1.宏观经济:关键之年,行稳致远

2019年末,中国经济出现了阶段企稳迹象:PMI重回扩张区间、终端需求趋于企稳、工业生产有所改善、基建投资增速缓慢回升、中美摩擦缓和背景下出口面临的不确定性下降。与此同时,配合2020年一季度的积极财政政策释放,以及库存周期底部后补库对制造业的推动,预计本轮经济弱企稳还将延续。

但根据M1-PPI-库存的先行指标来看(M1/PPI 分别前推13 个月、6 个月),补库周期持续时间可能较短,且反弹幅度有限,需求端的疲软仍会对整体制造业施压。

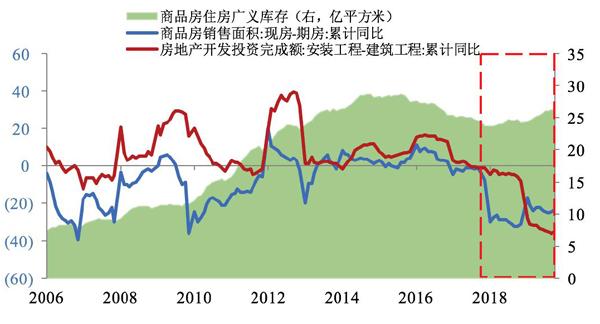

2. 房地产:竣工周期下的房地产“高周转”模式难以持续

2019年中国在制造业投资走势疲弱、基建投资上升缓慢的情况下,房地产投资仍然保持了较高增速。但随之而来的是,2019年我国建筑工程投资增速大幅强于安装工程,叠加期房销售增速也远强于现房,表现出开发商对未来信心的不足。过度抢工、抢售正在透支市场未来的潜力,也造成了包含一二线城市在内的全国住房库存出现了再度上升,叠加2020年下半年房地产竣工顶峰的到来,地产供给压力持续增加。

与此同时,考虑地产支出后城镇人均结余出现赤字(人均可支配收入扣除消费性支出及房贷支出)表明地产消费端同样严重承压。后续来看,中国地产的“高周转”模式将难以持续,预计2020年地产投资增速将在上半年缓慢下滑,下半年大幅下滑。

3.通胀:前高后低的一致预期

非洲猪瘟疫情下的“超级猪周期”是推动本轮CPI上涨的核心因素。外部因素对猪价扰动较小,供需实质性改善仍依赖国内复产,考虑到2019年四季度的补栏情况,预计2020年三季度生猪供给才会企稳。

对于2020年的CPI,由于基数效应及春节较早两方面因素的影响,预计1月份大概率为CPI高点,且上半年通胀压力会持续,下半年将逐步下行;PPI方面,2020年一季度由于工业品低库存状态下的高弹性与同期低基数效应将共同推动PPI上行,而后随着补库周期的结束,PPI可能再度回落,但油价仍是扰动因素。

4. 货币政策:拒绝负利率,降成本主线下的节奏把握

2019年四季度,在CPI大幅攀升的冲击下,中国实际利率进入负区间,但现阶段央行货币政策并不倾向于长期实际负利率,在CPI高企的情况下,降息操作不意味着降息周期开启,2020年一季度央行再次降息的概率较小。

但是,在经济下行的压力下,降低成本仍是主线,且相较于全球其他主要国家,中国在2019年的货币宽松力度整体较小,政策空间依然客观存在。因此,我们认为,考虑到当前准备金率较低以及“稳杠杆”的政策目标,全年降准空间有限,但下半年随着通胀压力逐渐释放,地产竣工周期到达顶峰,叠加四季度美国大选结果落地后中美贸易摩擦的不确定性,降息空间将再度打开,届时会对债市形成明显支撑。

图3:建安投资增速、期现房销售增速均出现分化,住房库存再度上升

數据来源:Wind,中粮期货机构服务部

图4:实际利率自2013年以来首次降至负区间

数据来源:Wind,中粮期货机构服务部

三、策略建议

趋势性策略:一季度跟随央行货币政策趋紧信号逢高做空,二季度末注意及时平仓止盈,下半年将出现做多机会。

套保策略:预计2020年IRR仍将维持低位,空头套保有成本、多头替代有收益,但上半年进行空头套保可以规避现券收益率上行的风险。

基差策略:目前国债期货基差整体居于高位水平,年初关注做空基差策略,下半年关注做多基差策略。

跨期策略:各季度主力合约切换时,根据基差相对水平择时而动。

跨品种策略:上半年期债长端承压,短端难降,仍可以关注做多价差(做陡曲线)策略,下半年则需转为做空价差(做平曲线)策略。