国有企业集团境外资金风险管控模式探析

尚晓贺 邵旭方 王刚

【摘 要】 国有企业境外投资的地域领域不断扩大,境外资金的风险管控关乎国有资本安全而备受关注。文章依据风险管控集中度,将国有企业集团境外资金风险管控模式划分为“传统分散式”“半集中式”“资金池集中式”三种,探析各类管控模式特征与不足。为国有企业集团统一境外资金风险管理职能、健全管控机制,文章提出 “任务中心式”的境外资金风险管控模式,通过划分风险管理职责,搭建二级风控平台;扩展资金池职能,构建两类风险管理中心;“风险管控型”到“价值创造型”重塑风险管理理念,为国有企业集团境外资金风险管理提供新思路,有利于加强国有企业境外资金风险的集中管理效度。

【关键词】 国有企业集团; 境外资金风险; 风险管控模式

【中图分类号】 F275.1 【文獻标识码】 A 【文章编号】 1004-5937(2020)01-0139-04

一、引言

“一带一路”建设背景下,国有企业境外投资呈现地域、领域多元化与高端化态势。2017年底,仅中央企业境外单位就达到10 791家,境外资产规模已超过7万亿元,遍布185个国家和地区,全年实现营业收入4.7万亿元,利润总额1 064亿元①,境外投资保持15%的高速增长,境外业务由能源资源开发,拓展到汽车运输、工程承包、科技电信、基础设施等领域,境外投资额占中国非金融类对外直接投资总额的60%。

国有企业境外投资业务取得长足发展的同时,也出现项目资产状况不佳、盈利能力不强、投资回报率偏低,事前决策不科学、不履行必要程序,事中管理薄弱、资金风险管控不力,事后监管缺位、对相关决策与执行主体约束不力等问题,造成企业境外投资失利,使得国有资产流失。为让国有资本更好地“走出去”,2018年5月29日,国务院国资委在中央企业境外风险防控座谈会上,强调要着力加强国有企业集团管控,统一管理职能,健全管控机制,完善管控方式,规范风险管理,进一步提升国际化经营管理能力。为保障境外国有资本安全,防范跨境资金风险,国有企业集团如何完善境外资金风险管控模式问题尤为重要,本文在国有企业集团境外资金风险管控模式演进的基础上,探讨如何构建境外资金风险管理新模式。

二、国有企业集团境外资金风险管控模式分析

国有企业集团境外资金风险管理经历了由“传统分散式”到“半集中式”再到“资金池集中式”三种形态,各风险管控模式出现在境外投资布局与发展的不同阶段。

(一)“传统分散式”境外风险管控模式

“传统分散式”为企业集团总部、国际业务直属单位(海外投资平台)、海外子公司等各级单位财务部门独立风险管理,逐级风险报告的模式。一般存在于境外业务刚起步,或是境外资金存量少的集团,如基建行业开展装备进出口,海外工程项目承包等业务的国有企业集团。该模式下境外资金风险管理较为松散,风险管理职能集中于承担境外业务的集团二级公司或境外全资子公司,年末风险管理职能部门撰写风险管理报告提交上级单位层层审批。

“传统分散式”境外资金风险管控模式下,境外单位以业务风险为主线,资金风险管控职能不明晰,不再能适应错综复杂的境外投资环境,存在以下不足:(1)缺少全局风险应对方案,与集团整体战略相脱节。该模式下境外各级风险管理部门各自为政,集团内境外成员公司之间缺少同一口径的风险评估方案,无法体现与集团整体战略部署相关的风险偏好。缺乏集团整体性的风险管理规划,不能系统评估集团内部境外成员企业间风险关联度,集团层面只停留在资本配置决策与宏观风险把控,无法掌握境外资金风险传导路径与风险传染半径。在管理技术上,集团内成员企业风险管理技术水平参差不齐,缺乏有效衔接整合,难以实现集团境外风险整体把控。(2)资金控制链长,境外资金风险信息不对称性高。国有企业集团通常在香港设立财务公司,再通过设立特殊目的公司②完成境外收购,或是以绿地投资③的形式与当地公司联营开展海外投资运营业务,集团总部资金配置到境外业务运营单位控制层级在5级以上,管理半径长导致风险信息传递不畅,上级指令和下级反馈不够及时,风险信息传递受阻,无法准确探测到下层公司境外资金风险状况,从而错过控制风险最佳时机造成风险传染。以上客观因素加剧了境外资金风险信息的不对称性,降低了国有企业集团对境外资金风险的整体把控,不利于提高风险管理的效率。

(二)“半集中式”境外风险管控模式

“半集中式”风险管理介于另外两种风险管控模式之间,企业集团专设财务公司,投融资公司具有内部资金结算和调配以及提供金融服务等职能,依旧没有摆脱境外业务单位分散的风险管理的局面。例如,国家电网在香港设立海投公司统一筹划境外投融资风险,但还未能够实现境外资金集中风险管理。一方面,巴西、菲律宾等地区施行严格外汇管制,限制了资金的流动性。另一方面,电网公司境外投资项目中参股企业较多(菲律宾40%,意大利等35%,葡萄牙25%,希腊20%,澳大利亚大多也均为参股),无法实现资金风险监控。因此,采用这种模式的主要是由于境外业务刚起步,或是境外参股公司众多,或是存量投资集中于外汇管制地区。

“半集中式”境外风险管控模式有以下特点。(1)聚焦境外投融资资金风险管理。相比“传统松散式”能够集中管理部分业务的投融资风险,对境外投资中的外汇风险、利率风险提供统一套期保值规划与技术支持。(2)境外资金无法自由调配,流动性管理受限。由于未能实现境外资金集中管理,无法实现境外区域资金管控,以及境外资金与境内资金的互联互通,流动性风险管理相对弱势。在外汇管制地区的资金不能及时回流,受当地经济形势影响,可能会造成国有资本流失。

(三)“资金池集中式”境外风险管控模式

“资金池集中式”指国有企业集团依托集团财务公司或银行搭建资金池,进行集团主账户和境外成员子账户之间的资金划拨与监控[1],对境外资金利率风险、汇率风险、流动性风险进行集中资金风险管控。大型国企集团境外业务存量大,涉及币种区域广,通常在香港建立境外资金池,或搭建区域子资金池对集团境外资金进行集中风险管控。如鞍钢集团建立了境内外资金池双向互联互通架构,中国石油集团依托中国石油财务(香港)有限公司建立境外资金池,实施集团全球资金风险集中管理,并在新加坡和迪拜建立境外子资金池管理区域资金风险。该模式是近年来多区域多元化经营的大型国有集团企业常运用的境外资金风险模式。

“资金池集中式”与“传统分散式”风险管控模式相比,虽具有系统性、专业性特点,但也存在一些问题。(1)加剧区域间、业务间风险传染。随着区域资金池建立与区域间互联互通,集团内资金风险共担,信贷资产在国有企业集团内部通过资金池运作交叉持有与转让,资金面临的风险将超出信用风险范畴,还可能包括市场风险、流动性风险、法律风险等,风险信息更加隐蔽,风险边界更加模糊,加剧了风险管控难度。集团内部成员企业境外资金风险传导聚集,某个成员企业的资金风险会迅速地在集团内扩散,当其聚集超过企业集团的财务风险承受时,将会影响到集团整体风险,或是关联企业的风险。(2)内外部因素下的资金监控隐患。“资金池集中式”风险模式,基于境外资金的集中管理,而国有企业集团境外投资规模大、控股结构复杂,境外资金归集过程中难以形成有效监控,境外子公司人员构成复杂,易产生私设小金库等资金监控风险。同时,该模式依托银行设立,受到银行系统安全风险的威胁,境外资金管理中集团无法对境外合作银行和境外子公司人员的行为进行实时监控,无法防止舞弊行为的发生,易造成内部控制风险隐患。

三、如何完善国有企业集团的境外资金风险管控模式

国有企业集团境外投资资金管理链条长,依托于不同的业务平台,由集团总部到二级公司再到海外子公司,风险管控主体多,面临外汇风险[2]、资金运作风险[3]、流动性风险[4]、政治风险[5]等,资金风险在区域间与业务间有传染性,为实现国有境外资金集中风险管控,如何完善国有企业集团现有资金风险管控模式?

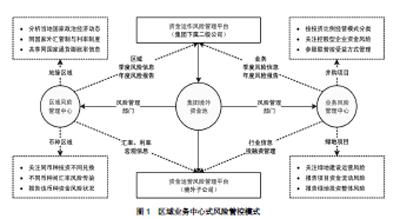

(一)划分风险管理职责:搭建二级风控平台

1.构建二级纵向境外资金风险控制平台。构建以二级公司、境外子公司为风险管理主体的境外资金运作风险管理平台、资金运营风险管理平台两大平台,集团总部主要承担优化投资布局与把控宏观风险的任务;风险管理平台承担主要的风险管理职能。其中,以二级公司为载体的“资金运作风险管理平台”主要有两大任务,一是与投资收益和资金归集相关的投资风险管理,二是资金筹措与资金成本相关的融资风险管理。以境外子公司为载体的“资金运营风险管理平台”进行资金使用与运营风险评估,管理业务日常运作中的资金流动性风险。

2.明确二级平台的风险追踪职能。一级风险管理平台追踪识别资金运作的各类风险的源头,資金运营风险管理平台主要追踪业务经营与筹资缓解的风险源头。风险的产生可能并不源于风险暴露的点,而是沿着境外资金投资的链条产生的,分析资金损失产生于资金运作的哪个环节有利于下一步风险应对与责任承担,具体风险识别内容如图1。

(二)扩展资金池职能:构建两类风险管理中心

“十三五”战略机遇下,中国重新调整面向全球的贸易布局、投资布局和生产布局,众多中国企业参与全球市场的拓展,国有企业集团资金池管理也随之从分散性运营向区域性、跨国性转变。国有企业集团应充分借鉴“资金池集中式”风险管控模式的优势,打造“任务中心式”风险管控模式,将资金池从投资主体和融资平台,打造为“综合性服务平台”。

1.依托集团资金池设立“区域风险管理中心”。集团应逐步建立跨境多币种现金池,最大限度实现全球范围内的资金集中,提高企业全球资金配置与管理能力,实现跨境跨业态的资金监控和头寸管理。选择合适的资金池设立地点,利用所在地相对宽松的汇率政策和货币政策,实现外汇与境内资金的风险监控、预警和对冲。在此资金池风险管理部门基础上,建立区域风险管理中心,依据境外投资币种差异与地缘差异分类管理,将风险管理划分为不同的区域来确认风险对资金影响的传导路径,关注当地币种与融资币种间的汇率波动,以及与最终受益汇回币种间汇率波动。其次按投资国家管理,分析当地国家政治经济动态包括外汇管制与利率制度,共享同国家通货膨胀率信息。

2.依托集团业务部门与资金池联合设立“业务风险管理中心”,在资金池风险管理部门基础上,建立业务风险管理中心,与从事境外业务的二级公司联动风险管理。一方面,专业化风险管理,分析集团各类业务资金风险特征,收集每一项业务的风险信息、风险管理的重点。依据境外投资模式分类管理,境外投资以并购形式达成的按投资比例管理重点不同,关注控股型企业资金风险,参股联营按受益方式管理,境外投资以绿地投资形式达成的,关注绿地建设运营风险,报告项目资金流动风险和绿地投资整体风险。另一方面,全程化一体化风险管控,平衡总部、二级公司和基层业务单元运营过程中的资金需求,实现境外业务“融、投、管、退”的资金风险闭环管理,确保企业境外投资回报,加强企业投资风险退出能力。事前,建立差异化风险预警体系与预警模型,支持企业能够及时、准确地识别预警境外资金风险点;事中,通过标准化的资金风险管控流程,实现对被投企业的有效管控;事后评估的资金风险价值,有效地衡量企业风险管理效应。

3.规划风险管理平台与风险管理中心运行机制。首先,风险管理平台的日常管理任务与年末任务。风险管理平台日常关注资金的流入流出信息,评价与预警资金的财务流动性、汇率波动以及浮动利率的债务融资成本。年末全面风险报告中集中列示资金风险管理情况。其次,各类风险管理中心的日常管理任务与年末任务。区域风险管理中心分析各币种区域的宏观经济情况对汇率、利率波动的影响,接收该区域内风险管平台反馈的汇率风险、利率风险信息,及时共享同一区域风险情况,防范资金风险在某一区域内不同项目间的传染效应。区域风险管理中心收集集团境外各类业务行情动态,识别阶段性关键风险点,规划风险应对方案。年末汇总区域风险、业务风险,向集团报告本年度资金风险。

(三)“风险管控型”到“价值创造型”:风险管理理念重塑

国有企业集团在“资金池集中式”风险管理基础上,应加强国有企业集团集中风险管控,境外资金管理理念应从“风险管控型”向“价值创造型”转变。(1)盘活存量资产,统筹境外资金流动性。大型国有企业集团通过整合多个境外资金池,能够建立全球资金流动管理体系,整合和优化不同地区、不同币种资金流,实现资金跨境、跨时区自动划拨,区域零散资金调转、统一拨付,进一步提高资金流动性,迅速调剂集团境外成员公司资金,使资金周转效率得以提升,降低流动性风险,提高境外资金使用效率。(2)专业化利率汇率风险管理,实现境外资金增值保值。集团资金池开展外汇交易及衍生业务,应充分发挥专业优势,为成员单位提供货币兑换和汇率、利率套期保值业务,有效对冲公司汇率和利率风险,提升资产负债管控管理能力,降低财务费用成本。同时,增强集团企业与银行融资的议价、谈判能力。(3)区域风险限额明确,适应集团化整体战略。依据集团战略统筹规划境外风险管理平台的风险限额,风险限额设计应体现集团区域化资金配置战略目标。在保障境外子公司业务运营顺利开展下,强化国有企业集团对境外资金的集中控制和统筹调配。

四、结论

国有企业集团现有境外资金风险管理主要有传统分散式、资金池集中式、半集中式三种模式,由于国有企业集团境外资金风险环境复杂,区域与业务间风险传染性高,存在资金风险信息不对称性高、境外资金风险管理与集团整体战略相脱节等问题。本文提出了发展“任务中心式”优化境外资金风险管理,突出“价值创造性”管控理念,为完善国有企业集团境外资金风险管理提供了新思路,有利于加强其境外资金风险的集中管理效度。

【参考文献】

[1] 姬广林.我国跨国企业跨境资金集中管理的模式选择——基于北京123家企业集团的调查[J].上海金融,2017(5):28-34.

[2] 姜萧潇.中国国企对外直接投资风险防控[J].国际经济合作,2014(6):31-34.

[3] 杨淑娥.企业集团海外子公司资金运作风险管理——基于公司治理和内部控制视角[J].会计之友,2009(3下):9-10.

[4] 魏力.集团母公司对海外子公司财务风险管控研究[J].财会通讯,2013(35):111-113.

[5] 徐充,韩师光.中国企业境外直接投资风险规避研究[J].当代经济研究,2014(3):82-85.