养老金政策的演变历程:国际劳工组织和世界银行观点的对立与共识

李清宜

一、引言

养老保障是社会保障的最重要组成部分,所占资金额比例最大,影响最深远,因此养老金政策是国际组织非常重视的一个社会经济政策领域。国际劳工组织(ILO)、世界银行(World Bank)、国际货币基金组织(IMF)、国际社会保障协会(ISSA)、经合发组织(OECD)、欧洲委员会(EC)等国际组织都在倡导和推进养老金制度理念上发挥了重要作用。其中,ILO 和世界银行是公认的在养老金政策上影响力最大、观点分歧最为突出的两个组织,代表了两种不同的福利政策价值观。ILO 更加关注社会目标,将社会保障视为人人应该享有的基本人权,强调国家的责任和社会契约,主张通过公共养老金制度提供老年收入保障和减少不平等。世界银行则更加强调通过经济发展来减少贫困,主张补缺式福利制度模式,强调个人的责任,关注提高再分配的效率和降低养老金制度的公共支出,推动养老金制度向市场化方向改革。历史上,两大组织倡导的养老金政策差异较大,在养老金私有化改革问题上曾长期进行争论。有学者认为世界银行和ILO 争论的实质是资本与劳工、非正规就业者与正规就业者、美国与欧洲、南方国家和北方国家、未来与现在之间的利益冲突①Bob Deacon,Global Social Policy:International Organizations and the Future of Welfare,SAGE Publications,1997,p.196.。ILO 和世界银行对我国养老金制度产生了重要但方向不同的影响。我国社会保障制度的基本理念与ILO 比较接近。在建立多层次养老保障体系的过程中,一些做法也明显受到了世行的影响,例如在城镇职工基本养老保险统账结合模式中引入个人账户制度。

随着国际社会经济形势的变化,全球养老金政策与时俱进,不断调整变化。尽管两大组织在历史上有较大分歧,但进入21 世纪以来在推动社会保护底线问题上达成共识并开展了合作。本文尝试回答以下问题:ILO 和世界银行的养老金政策观点是如何演变的?为什么会出现这种演变?这种演变过程对我国有什么启示?从而为我国发展和完善养老金制度提供借鉴。

二、ILO 的养老金政策演变历程和影响力

ILO 于1919年第一次世界大战后成立,其使命是在全世界范围内推动实现社会正义和体面工作,是最早从事养老金政策工作的国际组织之一。社会保障工作是国际劳工组织成员国赋予该组织的职能和历史责任。ILO 的养老金政策历程经历了社会保险、社会保障、社会保护模式等3 个阶段②ILO 近年来用“社会保护”代替了“社会保障”的表述。这两种表述涵义相近,可以互相替换使用。但在有些时候,“社会保护”的内涵比“社会保障”广,包括了家庭成员或社区成员之间的相互支持;有些时候“社会保护”的涵义又比“社会保障”窄,主要指的是对社会上最贫困、最弱势和边缘化的人群的保护。但在绝大多数时候,“社会保障”和“社会保护”的涵义相同,ILO 和联合国的其他机构在使用这两个词时通常并不加以区分。参见ILO,World Social Protection Report 2017-2019, Geneva,ILO,2017,pp.194-195.。这种演变体现了ILO 逐步扩大保护对象、为实现“人人享有老年收入保障”的目标而不断努力的过程。

(一)二战之前的养老金政策:仅覆盖工人的社会保险模式

两次世界大战之间,ILO 主要推动基于社会保险模式的养老金制度,原因主要有两方面:一是俾斯麦式养老保险是该时期已实现工业化国家实施的主流模式;二是俾斯麦模式诞生的目的就是为了安抚工人阶级,而且强调工人和雇主共同参与社会保险的管理,因此得到了当时的国际工会组织的支持③Gerry Rodgers,et al.,The ILO and the Quest for Social Justice, 1919-2009,ILO,2009,pp.140-150.。二战前,ILO 通过了两个关于养老保险的公约(分别针对工业部门和农业部门),但实施范围仅限于工人。公约有两个突出特点:一是要求各国建立强制性的社会保险。这与一战前社会保险的自愿参保性质不同,目的是让尽可能多的人参与社会保险,更好地实现社会共济和风险共担;二是社会保险制度应该由政府监管的非营利性自治机构进行管理,参保人代表应参与共同管理④ILO,Social Security Protection in Old-age,ILO,1989,pp.2-8.。在此时期,ILO 的成员国主要是一些已经或正在实现工业化的欧洲国家。这些国家在建立养老金制度的过程中基本上都参照了这两个公约。

(二)二战后的养老保障政策:从薪金收入者扩大到全体居民的社会保障模式

二战后,各国普遍认识到,对劳工的剥削是导致社会冲突和战争的根本原因之一,必须同步实现经济和社会的发展。1944年,ILO 通过的《费城宣言》激励各国赋予公民各项人权和劳工权利,促进实现充分就业,为所有人提供社会保障。随着《费城宣言》的诞生,ILO 的福利政策理念进入了社会保障时代,此后ILO 开始推动养老金制度覆盖范围从工人扩大到全体居民。

在二战后的20年里,ILO 又出台了与养老金相关的两个重要公约文件,即1952年的社会保障(最低标准)公约(102 号)和1967年的残疾、老年和遗属津贴公约(128 号)。102 号公约强调,一个国家的养老金制度作为一个整体应达到公约在覆盖面、保障水平、筹资模式和管理模式方面的要求。例如,社会保障制度的筹资模式应该是基于社会共济的集体性筹资方式,可以是缴费型社会保险、非缴费型的全民保障或两者的结合,且雇员在各项社会保险中的缴费不能超过总费用的50%;在保障水平上,养老金制度应该保障可预期的养老金水平,至少是为那些收入低于社会平均水平的人群提供可担保的替代率水平。如果是与收入相关联的缴费型养老金,则应为低收入者①102 号公约把标准受益人设定为收入不高于男性体力劳动技术工人工资的人,受益人包括其本人和配偶。在缴费满30年的情况下提供不低于其原来收入的40%的养老金(102号公约)或45%的养老金(128 号公约);如果是统一水平的养老金(例如全民或基于家计调查的养老金),则替代率不应低于非技术体力劳动者平均收入水平的40%,并且需确保受益者及其家庭成员能够健康和有尊严地生活。养老金制度要保护缴费的实际购买力,即随着社会整体工资水平和生活水平的提高,养老金制度要按物价和工资增长的一定比例来定期调整待遇水平,以避免低收入者养老金过低,而且要定期并终生给付养老金;政府须承担起对养老金制度的总体责任,确保养老金制度实现良好管理、待遇能够得到给付,国家是制度的最终担保者,不能把风险转嫁给个人。总体来说,现收现付(Pay As You Go)、待遇确定型(DB 型)的社会保险更容易达到公约的要求。但如果一个国家的养老金制度以缴费确定型私人养老金制度或公积金制度为主体,则很难达到公约的上述要求。

二战后至20 世纪70年代石油危机之前这段期间,世界经济持续发展,凯恩斯主义兴起并占据了主流经济政策地位。各国实施积极的经济、就业和社会保障政策。这是欧洲发展福利国家的黄金年代。40年代伊始,很多国家受《费城宣言》的影响,加快了社会保障制度的建设。随后建立养老金制度的国家和地区的数量出现了一波爆发性增长,从40年代的40 个增加到70年代末的164 个②Mitchell A.Orenstein,"Mapping the Diffusion of Pension Innovation," in Robert Holzmann,et al.(eds.),Pension Reform in Europe: Process and Progress,World Bank,2003.。这段时期养老金制度在全球范围内快速传播,这在很大程度上得益于ILO的大力推动。ILO 主要通过3 个方面的工作发挥作用,一是制定社会保障方面的国际劳工公约和建议书,为各国提供立法指导;二是提供养老金精算和量化分析方面的技术指导与服务;三是为各国提供养老金制度方面的专家技术咨询、培训和其他形式的支持①ILO,The ILO Multi-Pillar Pension Model:Building Equitable and Sustainable Pension Systems,https://www.social-protection.org/gimi/RessourcePDF.action?id=55234,2019-7-24.。除此以外,ILO 定期更新各国养老金制度发展情况的信息库,在每年的国际劳工大会上呼吁各国建立养老金制度,推动各国政府、工会和雇主在建立公共养老金制度上达成一致意见②ILO,Social Security Protection in Old-age.General Survey of the Committee of Experts on the Application of Conventions and Recommendations,ILO,1989,pp.191-121.。

(三)20 世纪末ILO 在养老金政策方面遇到的挑战

尽管102 号公约包括俾斯麦式和贝弗里奇式社会保障制度,但更多地受到了俾斯麦模式社会保险理念的影响,例如把标准受益人设定为以工资为主要收入的产业工人。自20 世纪70—80年代起,ILO 在养老金政策领域开始面临两方面的挑战:一是如何在发展中国家扩大养老金覆盖面,二是养老金私有化改革的国际浪潮。

在某种程度上,102 号公约是工业化社会的产品,更适合发达国家采用,农业部门和非正规经济部门规模庞大的发展中国家较难达到该公约的要求。102 号公约体现了ILO 的以下信念:即发展中国家能够通过工业化逐渐把农民转变为产业工人,并提高生产率,从而穷国也能够负担得起更慷慨的福利制度。但是现实并没有按照这一愿望发展。随着经济全球化的到来,发展中国家的非正规经济部门非但没有缩小,反而进一步扩大,非正规就业者在发展中国家占总劳动力的2/3,在印度和次撒哈拉地区占总劳动力的9/10③World Bank,World Development Report 2019,World Bank,2019,p.113.dian。在中低收入的发展中国家,社会保险的参与者主要是公务员或公共部门的雇员,非正规经济部门和农业部门的广大劳动者无力加入社会保险。这是世界银行后来激烈批评社会养老保险制度的主要原因之一。

自20 世纪80年代起,ILO 遇到了另一个挑战——养老金私有化改革的国际浪潮。在这个时期,新自由主义和货币主义取代了凯恩斯主义,福利国家开始逐渐撤退。随着老龄化社会的到来,逐渐进入成熟阶段的现收现付制养老保险开始面临巨大的支出压力。很多国家为了提高养老金制度的可持续性而不得不进行改革,总体方向是让个人承担更多责任。1981年,智利率先把现收现付的社会保险养老金制度改为积累制个人养老金账户④大卫·布拉沃:《智利多层次养老金的改革进程与最新动向》,《社会保障评论》2018年第3期。。这种改革违反了前面提到的102 号公约的一些基本原则。进入20 世纪90年代后,世界银行和国际货币基金组织等国际金融机构大力推广“智利模式”,通过提供贷款等方式支持一些中亚、东欧和拉美国家进行养老金多支柱私有化改革。ILO 对此旗帜鲜明地表示反对,建议东欧、中亚和拉美地区国家进行参数改革而不是结构性制度改革。但总体来看,在20 世纪90年代的养老金私有化改革国际潮流中,ILO 是被边缘化的,影响力非常有限。

(四)进入21 世纪后的养老金政策——努力推动实现人人享有社会保护

进入新千年后,ILO 总结了此前的教训,逐渐把工作重心调整为帮助第三世界国家扩大社会保护制度的覆盖面。虽然在ILO 的官方报告里社会保障和社会保护两个用词的涵义基本相同,但ILO 和其他联合国机构在这一时期开始更多地使用社会保护一词,反映了其关注点的微妙变化。社会保障更多地体现了社会保险语境和中产阶级的要求,社会保护则强调解决穷人的问题①Zheng Gongcheng,Wolfgang Scholz,Global Social Security and Economic Development:Retrospect and Prospect,ILO,CAOSS and FES,2019,p.29.。尽管ILO 在二战后的社会保障理念已经将覆盖面从薪金收入者扩大到全体居民,但102号公约的内容与社会保险关系更密切,ILO 缺少一个专门推动社会救助或非缴费型制度的国际劳工标准。因此,ILO 于2012年制定了202 号社会保护底线(Social Protection Floors)建议书,旨在指导非正规部门非常庞大的发展中国家也逐步建立起覆盖全民的社会保护制度,包括为所有老年人提供基本收入保障,或至少根据本国能力提供最低水平的老年收入保障,并随着经济的发展逐步提高制度的保障水平。由于发展中国家的非正规经济部门规模庞大,为了快速实现养老金制度全覆盖,建立国家财政负担的非缴费型基本养老金制度是成本相对较低和更可行的方法②ILO,World Social Security Report 2010-2011,ILO,2010,p.56.。因此,近些年来,ILO 在发展中国家大力推动建立非缴费型社会养老金、缴费和非缴费相结合的养老金、政府配比补贴的养老金、社会救助等制度,从而扩大养老金制度覆盖面。这是对之前过于依赖社会养老保险的做法的一种纠正。

通过推动各国建立社会保护底线,ILO 在养老金政策领域的影响力得到恢复。在2000年至2015年期间,全世界经历了一波养老金制度覆盖面的大幅度上升,90%以上的老年人能领取养老金的国家从2000年的34 个增加到2015年的53 个③ILO,World Social Protection Report 2017-2019,ILO,2017,pp.80-81.。在此时期,ILO 在20 国集团、东盟、非盟等国际和区域多边会议上积极倡导社会保护底线,并使之成为世界各国基本认同的指导理念,出版了一系列实现养老金制度全覆盖的国家案例介绍,开发了建立社会养老金的指南和实用工具,并通过技术合作项目帮助发展中国家逐渐建立起全民基本养老金制度。

三、世界银行的养老金政策演变历程和影响力

世界银行成立于1944年,早期的主要目标是支持发展中国家实现经济发展,20 世纪90年代后正式把工作核心转为减贫和促进经济发展。世界银行信奉自由市场经济,对欧洲的福利国家模式持怀疑态度,在社会保障方面秉承社会安全网理念,即主要为穷人和弱势家庭提供现金和实物转移、社会养老金、公共就业机会、学校免费膳食等社会救助和减贫措施④World Bank,Safety Nets Overview,https://www.worldbank.org/en/topic/safetynets#3,2019-8-11.,鼓励有经济能力的人群通过市场机制获得服务,从而提高社会支出的效率、降低劳动税负、提高生产率。

(一)1994年到金融危机之前:推动养老金多支柱私有化改革

1994年世界银行出版了《防止老龄危机:保护老年人及促进增长的政策》①参见世界银行:《防止老龄危机:保护老年人及促进增长的政策》,中国财政经济出版社,1996年。,之后在全球养老金政策领域产生真正影响力。世界银行的主要目标是减贫和促进经济发展,从这个角度来看,现收现付、待遇确定型的社会保险导致较高的社会支出,而且无法有效解决发展中国家的庞大的非正规就业人群的老年贫困问题,因此不适合发展中国家。报告提出,养老金制度有再分配、储蓄和保险的3 重职能,如果一个国家仅靠公共养老金制度单一支柱去履行这3 重职能,效率和再分配方面效果均不理想。1994年报告提出了三支柱改革方案:第一支柱是强制性、税收筹资或缴费型、现收现付、维持最基本生计水平的目标定位型(Targeted)或全民的公共养老金,主要职能是预防老年贫困;第二支柱是强制性、缴费确定型、积累制、由私营部门管理的个人养老储蓄计划或职业养老金;第三支柱是自愿性、积累制职业养老金或个人储蓄计划。三支柱养老金制度的主体是第二支柱,再分配职能仅限于一支柱,而且一支柱要足够小,以便给二、三支柱留出空间。该报告的核心观点是倡导养老金三支柱改革概念,认为积累制私人养老金能够更好地应对老龄化危机,可以减少劳动力市场扭曲效应、提高储蓄率和促进资本市场发展,从而有利于实现经济增长。

《防止老龄危机》报告出版后产生了深远影响,但也引发了多方的批评。因此,世界银行在2005年把三支柱修改为五支柱,增加了非缴费型零支柱。一支柱是强制性、待遇确定型或名义账户(NDC)的公共养老金制度,二、三支柱与原来变化不大,但增加了由家庭内部支持、社会福利计划和个人资产组成的四支柱②罗伯特·霍尔茨曼、理查德·欣茨著,郑秉文等译:《21 世纪的老年收入保障——养老金制度改革国际比较》,中国劳动社会保障出版社,2006年,第9-11页。。由于建立强制性积累制养老金制度的转轨成本过高,世界银行后来改为推动名义账户制度,但基本上还是维护私有化养老金是最优选择的思路。

尽管在世界银行的三支柱和五支柱模型中都有非缴费型养老金制度,但在很长的一段时间里,世界银行将主要精力用于支持客户国提高公共养老金制度的可持续性和把现收现付制度改为个人账户,较少涉及预防老年贫困的非缴费型养老金制度。1981—2014年期间,约有30 个国家(14 个拉美国家和14 个东欧和中亚国家)对公共养老金制度进行了完全或部分私有化改革,其中包括在世界银行援助下建立起强制性个人账户的20 个国家③Isabel Ortiz,et al.,Reversing Pension Privatizations:Rebuilding Public Pension Systems in Eastern Europe and Latin America,ILO,2018,p.3;Mitchell A.Orenstein,"The New Pension Reform as Global Policy,"Global Social Policy,2005,5.。中国在这个时期也受到养老金个人账户改革国际浪潮的影响,在20 世纪90年代的改革中,在城镇职工养老保险制度中引入了个人账户,确立了统账结合制度模式。养老金积累制私有化改革对发达国家影响较小,OECD 国家基本上都只进行了参数改革。

(二)21 世纪以来世界银行和ILO 关于养老金私有化改革的争论和再改革浪潮

世界银行的养老金私有化改革政策一方面产生了广泛的影响,另一方面也引发了激烈争论,ILO、国际社会保障协会、世界银行内部的经济学家、知名学者等纷纷著文反驳。ILO 在2000年出版了《社会保障养老金》①参见Colin Gillion,et al.,Social Security Pensions:Development and Reform,ILO,2000.,对《防止老龄危机》一书的观点进行了系统性回应。报告强调应确保老年收入保障制度的待遇的充足性,扩大养老金制度的覆盖面和完善养老金制度的管理。这与世界银行的关注点形成了对比。ILO 和世界银行争论的核心是现收现付、待遇确定型养老金制度和积累制、缴费确定型养老金制度孰优孰劣。表1 梳理了两个组织的观点以及养老金制度私有化改革的实践效果。

表1 世界银行和ILO 关于养老金制度的争论

资料来源:世界银行:《防止老龄危机:保护老年人及促进增长的政策》,1996年;Colin Gillion,et al.,Social Security Pensions: Development and Reform,ILO,2000;World Bank,Pension Reform and the Development of Pension Systems: An Evaluation of World Bank Assistance,World Bank,2006.① Carmelo Mesa Lago,Reversing Pension Privatization: The Experience of Argentina, Bolivia, Chile and Hungary,ESS Working Paper No.44,ILO,2014.② Carmelo Mesa-Lago,"An Appraisal of a Quarter-century of Structural Pension Reforms in Latin America," CEPAL Review,2004,84.

以实施养老金积累制私有化改革的拉美国家为例,虽然养老金私有化改革取得了一些积极效果,例如整合了原来碎片化的制度,改善了制度的长期财务可持续性,为中高收入群体提供了增加退休储蓄的渠道,提高了个人账户的管理效率等,但总体来看负面影响更多,例如,养老金制度覆盖面和实际缴费者比例双下降;管理成本非常高;虽然增加了积累的养老金,但并没有实际证据表明对国家储蓄有积极影响;转轨成本巨大;回报率不稳定,待遇水平并不比公共养老金高;加剧了养老金的性别差距③Carmelo Mesa-Lago,"An Appraisal of a Quarter-century of Structural Pension Reforms in Latin America,"CEPAL Review,2004,84.。改革严重削弱了再分配,妇女和低收入者在改革后损失最大,高收入者成为改革的受益者,但最大受益者是金融服务机构,它们收取了比公共养老金制度高4—5 倍的管理费④Mitchell A.Orenstein,"Pension Privatization in Crisis: Death or Rebirth of a Global Policy Trend?"International Social Security Review,2011,64(3).。

正是由于出现了以上这些改革的负面效果,国际金融危机后,养老金私有化改革进程停滞并出现了一波去私有化的再改革进程。截至2018年,在实施了私有化改革的30 个国家中,18个国家实施了去私有化改革⑤Isabel Ortiz,et al.,Reversing Pension Privatizations:Rebuilding Public Pension Systems in Eastern Europe and Latin America,ILO,2018,pp.1-2.。

(三)近10年来世界银行对养老金政策的反思

世界银行于2005年⑥参见Nessim Roberto Zagha,Gobind T.Nankani,Economic Growth in the 1990s: Learning from a Decade of Reform,World Bank,2005.和2006年⑦参见Independent Evaluation Group,Pension Reform and the Development of Pension Systems:An Evaluation of World Bank Assistance,World Bank,2006.连续出版了两个报告评估养老金多支柱改革的实施效果,总结了几方面的教训:

一是世界银行的养老金多支柱改革政策过于关注财务可持续性问题,对老年人的生活条件、养老金覆盖面和非缴费型养老金制度关注不够。

二是应该更重视参数改革,私有化养老金也许适合某些国家,但并不适合所有国家。没有绝对必要建立第二支柱,如果不具备相关的资本市场条件,建立第二支柱就不是正确决定。

三是应避免过度向客户国宣传养老金制度促进经济发展的作用,因为缺乏足够的实证来说明积累制养老金能提高国家储蓄率或促进资本市场的发展。

基于对之前的养老金政策的反思,世界银行近年来的养老金政策思路有所调整,主要体现在以下方面:①Mark Dorfman,Robert Palacios,World Bank Support for Pensions and Social Security,World Bank,2012,pp.10-16,39;Robert Holzmann,Global Pension Systems and Their Reform Worldwide Drivers, Trends, and Challenges,World Bank,2012,pp.9-18;World Bank,World Development Report 2019,World Bank,2019,pp.105-122;Anita M.Schwarz,Omar S.Arias,The Inverting Pyramid: Pension Systems Facing Demographic Challenges in Europe and Central Asia,World Bank,2014,pp.253-276.

一是更强调零支柱的重要性,更重视通过非缴费型养老金制度扩大制度覆盖面。

二是强调扩大一支柱公共养老金制度(待遇确定型或名义账户)的覆盖面,关于一支柱其他方面的观点变化不大。

三是不再坚持建立强制性个人账户(二支柱),对不具备条件的国家,不建议把现收现付、待遇确定型养老金计划改为积累型、缴费确定型计划。

四是更重视强化自愿性补充养老储蓄计划(三支柱),建议政府采取鼓励措施,通过税收优惠、自动加入、政府配比补贴等方式激励人们加入补充性养老储蓄计划。

四、两大国际组织养老金政策演变趋势分析

通过回顾ILO 和世界银行的养老金政策演变历程,可以看到,尽管两大组织在养老金政策上有明显分歧,但近年来都在总结经验教训的基础上调整了政策方向。传统上ILO 主要代表组织起来的劳工,但近年来一直努力加强对非正规经济部门就业者以及全体居民的保护。世界银行在早期较少涉及社会政策领域,近年来认识到社会不平等会制约经济的发展,相对以往开始更关注社会平等问题。一些现有研究认为两大组织的养老金和社会保护政策在逐渐从分歧走向融合②Monika Queisser,"Pension Reform and International Organizations: From Confl ict to Convergence,"International Social Security Review,2000,53(2);Bob Deacon,"The Social Protection Floor and Global Social Governance: Towards Policy Synergy and Cooperation between International Organizations,"International Social Security Review,2013,66(3-4).。本部分的主要目的是分析两大组织的养老金政策是否在从分歧走向融合,这种发展趋势背后的原因是什么,并尝试从两个国际组织养老金政策争论中得出对我国有参考意义的基本结论。

(一)在养老金制度全覆盖和非缴费型制度的作用上达成共识

两个组织近年来达成了一项重要共识,即渐进性实现养老金制度全覆盖,通过加强非缴费型制度来更好地预防老年贫困。二战后,ILO 一直为实现全覆盖养老金制度而奋斗①华颖:《全球社会保障的最新动态与未来展望》,《社会保障评论》2018年第2期。。而世界银行原来一直秉承社会安全网的思路,近年来转为支持渐进性实现全覆盖养老金制度。这代表了世界银行福利政策理念的一个巨大变化。从2015年开始,ILO 和世界银行携手共同推动社会保护底线政策,目标是实现全民、全面的社会保护。

实现养老金全覆盖的最大挑战是如何在非正规经济部门扩大覆盖面。ILO 在发展中国家推行社会养老保险的过程中,遇到了在非正规部门扩面的困难。世界银行倡议通过建立积累制个人账户来提高缴费激励,从而在非正规部门中扩大覆盖面,但进行养老金个人账户私有化改革的国家都出现了不同程度的养老金覆盖面下降的问题。由于社会保险和个人账户养老金制度都是缴费型制度,都很难在实践中快速解决中低收入国家的养老金覆盖面的巨大缺口问题。因此,两个国际组织近年来不约而同地把政策重心转向了通过建立非缴费型制度来扩大养老金覆盖面。

(二)关于养老金制度模式的分歧仍然存在

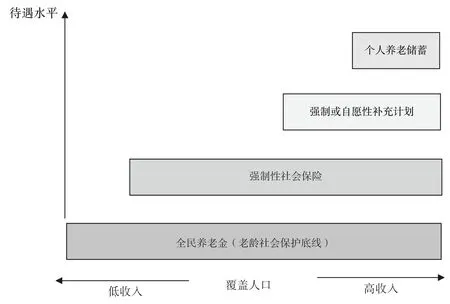

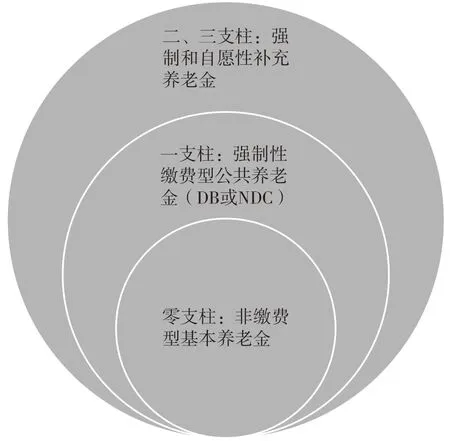

一个国家的养老金制度的主体应该是现收现付、待遇确定型养老金制度还是积累制、缴费确定型的养老金制度,这是ILO 和世界银行之间依然存在的分歧。鉴于各国的发展水平不同,ILO 始终主张各国根据本国国情选择最合适的制度模式来达到国际劳工公约对养老保障的要求,世界银行近年来也认为没有普适性的养老金制度模式。但总体而言,ILO 认为养老金制度的主体应该是现收现付、待遇确定型和公共管理的社会保险,世界银行则认为一支柱公共养老金不宜过大,强制性或自愿性私人养老金应占较大比例。图1 和图2 是国际劳工组织和世界银行的多支柱养老金制度模式的示意图,象征性地说明了两大组织基本理念的差异,并不代表两个组织所推荐的普适性养老金制度模式。

导致两个组织根本性分歧的问题是养老金制度的再分配程度。ILO 的出发点是促进社会公正,强调在预防老年贫困和收入替代两个环节都要进行再分配,主张通过集体性筹资方式来更好地实现社会团结和共济。102 号公约规定国家养老金制度须提供可预期和可担保的养老金待遇水平。与积累制、缴费确定型养老金制度相比,现收现付、待遇确定型的社会保险制度更容易达到102 号公约对保障水平的要求。对于ILO 来说,缴费确定型私人养老金制度无法保障待遇水平,因此只能是对公共养老金制度的补充,二、三支柱无论在覆盖面还是保障水平上,都只能定位为国家养老金制度中的较小部分。近年来,由于很多国家的养老金制度改革都是以提高制度的可持续性为主要目标,ILO 提醒各国在改善可持续性的同时,要兼顾养老金待遇水平的充足性,包括根据生活成本和收入水平的变化定期调整养老金待遇,避免因养老金的购买力水平下降导致退休者陷入贫困。

图1 ILO 多支柱养老金制度模式示意图

图2 世界银行多支柱养老金制度模式示意图

世界银行的出发点是减贫和促进经济发展,养老金制度对经济发展的影响是世界银行养老金政策的一个重要考量。世界银行对养老金制度的二级评估指标是减少对劳动力市场的扭曲、有利于提高储蓄率和促进发展金融市场①Mark Dorfman,Robert Palacios,World Bank Support for Pensions and Social Security: Background Paper for the World Bank 2012-2022 Social Protection and Labour Strategy,World Bank,2012,p.39.。尽管在过去近20年里,积累制、缴费确定型的养老金制度并没有表现出原来预期的那些优势(见表1),世界银行仍然认为私有化养老金是更优的选择,对俾斯麦式社会保险始终持保留观点。原因主要有3 方面:一是社会保险养老金不是精算中性的,有劳动税效应,会减少经济的总产出;二是把再分配和储蓄分开有利于提高效率,因此倾向于把再分配的功能集中在零支柱里,减小社会保险的比例;三是认为通过社会保险来覆盖非正规就业和新业态就业人群有一定困难,从长远来看,主张逐渐让社会保险脱离与就业的关系,通过税收或其他方式筹资。在国际金融危机后,虽然世界银行暂时不再坚持建立强制性个人账户,但认为那些降低个人账户缴费水平或取消个人账户的国家为了解决短期财政问题而把问题留给了未来,金融危机导致强制性积累制养老金制度发展受阻,但这并不意味着该制度的终结,只是在经济紧缩政策结束之前暂时不会进一步发展①Robert Holzmann,Global Pension Systems and Their Reform Worldwide Drivers, Trends, and Challenges,World Bank,2012,pp.9-18.。

(三)总结

世界银行和ILO 争论的实质是资本与劳工、非正规就业者与正规就业者、美国与欧洲、南方国家和北方国家、未来与现在之间的利益冲突。近年来,两个组织不断调整自身的养老金政策,打破了对正规就业者和非正规就业者、南方国家和北方国家的代表性上的局限,彼此之间的分歧更多地体现了资本与劳工的利益冲突、美国与欧洲福利制度模式之间的差异,在某种程度上可以简单概括为公平与效率之争。社会保障制度需在资本与劳工、公平与效率之间找到一个平衡区间,从长期发展来看,过于偏离任何一个方向都是不可持续的。在这个问题上,ILO 和世界银行起到了彼此制衡、相互影响的作用,双方扩大了共识领域,但是两个组织的养老金政策并没有走向融合。由于两个组织对养老金制度有不同的出发点,未来完全消除这种分歧的可能性很小。

通过回顾两大组织的养老金政策演变历程,可以得出以下几点基本结论:

一是实践证明,政府必须在养老金制度上承担起应有的责任。在小布什总统准备对美国养老金制度进行智利式私有化改革时,《防止老龄危机》的作者詹姆斯公开著文反对,强调智利养老金改革的重要教训是政府在养老金制度问题上必须承担应有的责任②Bob Deacon,Global Social Policy: International Organizations and the Future of Welfare,SAGE Publications,1997,p.34.。由于养老金私有化改革极大地降低了再分配程度,导致低收入者养老金过低,那些实施了私有化改革的国家后来多数都加强了零支柱,其中有近2/3 的国家进行了去私有化改革。

二是积累制并不能解决老龄化给养老金制度造成的财务可持续性问题。无论是通过现收现付还是积累制养老金制度,都需要从当期的GDP 中对老年人未来的养老金进行转移支付,即由年轻一代的工人来完成对老年人的收入转移,或购买老年人的退休储蓄资产以便把储蓄转换为消费。提高养老金制度的可持续性主要通过提高缴费水平、降低待遇或延迟退休等措施。人口老龄化问题不能被简化为养老金问题,只有提高了劳动力市场参与率,才能维持老龄化社会里人们的生活水平①参见Colin Gillion,The Development and Reform of Social Security Pensions: The Approach of the International Labour Office,2000.。

三是为了改善公共养老金制度的财务可持续性,参数改革宜早不宜迟。世界银行反思其养老金政策得出的一个重要结论是须更重视参数改革。如果一个国家的公共养老金制度有财务可持续性问题,应该直接对该制度进行参数改革,而不是通过增加一个支柱来解决可持续性问题②Independent Evaluation Group,Pension Reform and the Development of Pension Systems: An Evaluation of World Bank Assistance,World Bank,2006,pp.xxi-xxvi.。世界银行批评现收现付、待遇确定型养老金制度的原因之一是政府经常迫于选民压力拖延养老金制度的改革时机,这只会增加日后改革的难度。在这个问题上,ILO也认为政府应避免拖延参数改革,尤其要关注养老金制度的精算平衡,及早采取措施解决养老金制度的可持续性的问题。

四是发展多支柱养老金制度是大方向,但发展积累制养老金制度需具备一些基本的条件,例如合理的宏观经济政策和较为成熟的金融市场。对于实施名义账户制养老金或二、三支柱比例较高的国家来说,由于制度再分配程度较低,需提供最低养老金保障,预防老年人退休金水平过低。而且,政府需对私人养老金机构进行有效的监管。

五、对中国的启示

本文回顾了ILO 和世界银行的养老金政策演变历程和经验教训,分析了两个组织养老金政策从激烈争论到逐步扩大共识,但仍然保留分歧的过程,从中可以得出对我国发展和完善养老金制度的一些启示。

(一)逐步提高城乡居民的养老金保障水平

ILO 和世界银行近年来达成的主要共识是通过建立非缴费型社会养老金制度扩大社会保障覆盖面。自20 世纪90年代以来,一大批发展中国家建立了社会养老金。这在一定程度上改变了国际上养老金制度以缴费型为主的发展范式。中国近年来在扩大社会保障覆盖面方面取得了举世瞩目的成绩,并因此获得了2016年国际社会保障协会颁发的社会保障政府杰出成就奖。③郑功成:《习近平民生思想:时代背景与理论特质》,《社会保障评论》2018年第3期。但需看到的是,城乡居民基本养老保险制度的待遇水平仍非常低。2016年全国城乡居民基本养老保险月人均养老金水平为117.2 元④人力资源和社会保障部社会保险管理中心:《中国社会保险发展年度报告(2016)》,中国劳动社会保障出版社,2017年,第24页。,相当于全国农村低保平均标准的37.5%,尚无法充分发挥预防老年贫困的作用。因此,未来需逐步提高该制度的保障水平。无论是对现有的城乡居民基本养老金保险制度进行改革,还是把基础养老金剥离出来建立一个单独的社会养老金制度,税收都将是主要筹资来源。其他发展中国家建立社会养老金的一条重要经验是要量力而行、渐进性提高保障水平。因此,可以考虑小步、渐进地提高城乡居民的基本养老保障水平,例如把中期目标设定为将待遇提高至低保水平。有研究显示,在2050年之前用0.7%—1%的GDP 就可以为我国所有没有加入职工基本养老保险的城乡非薪金收入居民提供相当于低保水平的社会养老金。①Bei Lu,et al.,"Should China Introduce a Social Pension?"Journal of the Economics of Ageing,2014,4.

(二)提高可持续性主要靠延迟退休和提高劳动参与率,并及早实施必要的参数改革

与大部分欧美国家相比,我国参保职工的平均退休年龄过低,女性退休年龄尤其过低,因此延迟退休年龄和渐进性实现男女同龄退休是解决我国养老金财务制度压力的最有效措施之一。国际经验显示,为解决公共养老金制度的长期可持续问题,需尽早进行参数改革,推迟参数改革会增加日后解决问题的难度。

此外,提高劳动参与率和正规就业比例有助于让更多的人加入与收入相关联的养老保险,从而获得更高水平的养老保障,同时可以减少依赖政府出资为主的养老金制度的人数,从而降低养老金方面的公共支出。

(三)加强精算分析在政策制定中的作用

精算是养老金制度长期规划必不可少的工具,任何没有建立在精算分析基础上的决策都是危险的。102 号公约强调,政府有责任通过必要的定期精算分析来确保制度能维持财务平衡,在对社会保险参数做出任何调整之前,尤其有必要进行精算分析。ILO 和世界银行都非常重视精算工作,建议中国加强精算分析在养老金政策制定过程中的作用。

(四)正确看待养老保险降费问题

当前我国处于阶段性经济下行时期,面临着给企业降负的压力。ILO 和世界银行在养老保障问题上的核心分歧是社会保险在整个养老保障制度中的比例问题。世界银行认为中国的社会保障制度再分配程度很高,应该通过减少与收入相关的社会保险制度比例来大幅度降低劳动税②World Bank,World Development Report 2019: The Changing Nature of Work,World Bank,2018,p.114.。ILO 则认为应该通过共济性的社会保险制度确保提供一定替代率水平的养老金收入。融合ILO 和世界银行的观点,我们可以得出一个基本结论:即社会保险缴费应有一个适度性问题,一方面要考虑到待遇充足性的目标,另一方面要与经济发展水平和企业缴费能力相适应。我国当前的社会保险名义费率比较高,为了实现为企业降负的目标,首要任务应是把名义费率和实际费率尽可能统一起来,在此基础之上再在长期内找到养老金待遇充足性和企业缴费能力之间的平衡点。

除此以外,还需关注预防退休职工的相对贫困问题。为了维持退休金的购买力,需建立起指数化待遇调整机制。由于中国的工资增长率始终比物价增幅高很多,需考虑退休金在多大程度上与工资增幅挂钩才能避免购买力大幅度降低所引致的老年相对贫困。另外,可考虑未来在适当时机建立最低养老金保障制度,例如为职工养老保险的参保者提供适度水平的最低养老金保障,以避免低收入者或长期不稳定就业者由于退休金过低而陷入老年贫困。