对商业银行金融创新的寡头博弈分析

(北京物资学院 北京 101149)

一、金融创新的现状分析

(一)商业银行金融创新的现状

近年来,随着互联网金融的发展,我国商业银行的金融业务也不断多元化,从过去单一的银行业务发展为银行、保险、证券、信托、投资基金、租赁等多种业务相结合,满足了社会各界对金融服务的需求。各商业银行逐渐从传统的存贷款业务为主转变为资产业务、负债业务、中间业务多方向全面发展。在业务多元化的过程中,很多创新型的金融产品也随之诞生。

负债类金融产品的创新主要体现为一些特色储蓄业务的产生,如可转让支付命令账户、大额可转让存单等。资产类金融产品的创新体现为资产证券化以及贷款种类的增多。中间业务类金融产品的创新主要体现为支付结算、现金管理、资金托管等创新业务的开展。

(二)商业银行金融创新竞争现状

我国的商业银行金融产品较少且相关的衍生品还在开发的初级阶段。但随着商业银行等金融机构之间的竞争加剧,金融产品创新越发重要,俨然已经成为其竞争重要砝码,将会逐步成为商业银行的核心竞争力的组成部分。

我国金融产品创新以吸纳模仿为主,单一的创新产品使我国金融创新产品在定价方面难以拉开差距,而多进行关于产品产量的竞争而不是核心技术竞争。这也使我国商业银行的金融创新产生了“溢出效应”即较大的正外部性,说明随着市场上金融创新产品、业务的增多,其创新的成本越来越低。

未来金融创新的发展一定会具有越来越高的技术含量与原创性,这将使我国的金融产品多样化进而出现以金融产品或服务创新的差别为前提的价格竞争,价格竞争将面对价格与成本的抉择,商业银行将会根据获利情况进行权衡。

综上所述,我国商业银行对一些易模仿的较低端理财产品需进行产量竞争,对于一些具有真正意义上创新的产品,尤其是针对客户需求的服务创新方面,将会掀起价格竞争。先动优势虽然明显但却难以维持,因此如何针对不同产品处理好产量或价格竞争的关系才是银行所需关注的重点。

二、商业银行的在金融创新中的博弈模型

本节主要基于双寡头模型,分析商业银行在金融创新中的产量竞争和价格竞争,并得出相关结论。

(一)博弈模型的描述

商业银行的金融产品创新能力越发重要,未来一定是其核心竞争力,有助于延缓互联网金融对其冲击,甚至使商业银行的竞争脱离价格战而产生差异产品以获得更高收益。虽然我国的利率管制的开放刚刚开始,定价权还没完全交到金融市场中,大部分金融产品处在一个没有脱离价格的金融创新竞争,但也有一部分产品有极强的个性与原创性。这就产生了两种分析商业银行金融创新竞争的方式。

本文针对两种情况建立两个博弈模型,假定市场中有两家银行在进行金融创新,因为金融创新是一个典型的寡头竞争,所以双寡头模式分析有利于简化该模型。而金融产品则是金融创新最后的产物,现代科技的飞速发展,使信息流通非常快速,有些金融创新的技术领域很难产生压倒性优势,所以模型一假设它们都可以生产出近乎相同的金融产品,且很容易被模仿,所以该模型以金融创新产品的产量竞争来进行分析。而有些金融产品创新蕴含高新技术,产生了产品差别,所以模型二将以金融产品的价格竞争来进行分析。

(二)产量竞争的寡头博弈模型

1.博弈模型一的假设

2.博弈模型一的建立与求解

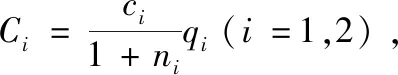

根据以上博弈模型的假设,可得到商业银行面临的利润函数为

将商业银行A、B的利润最大化等式联立方程

3.博弈模型一的结果分析

本研究根据基础的古诺模型,考虑到创新成本,并认为金融创新存在“正外部效应”,来讨论商业银行金融创新竞争的均衡点。

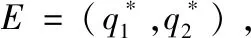

根据各种假设,可以得到商业银行的边际利润和均衡解E,商业银行通常会有两种调整产量的策略。

(1)根据边际利润来调整,当边际利润大于零时增加产量,当边际利润小于零时减少产量,将其称为“近视眼”策略。

(2)根据均衡点来调整,当边际利润等于零时的产量确定为未来产量,将其称为“自适应”策略。

对于策略(1)而言:边际利润与需求函数中的a正相关,与需求函数中的b负相关,与产量q1、q2负相关,与自身成本ci负相关,与所受“外部效应”影响ni正相关。

对于策略(2)而言:均衡点与需求函数中的a正相关,与需求函数中的b负相关,与自身成本ci负相关,与对手成本正相关,但受自身成本的影响较大。与所受“外部效应”影响ni正相关,与对手所受“外部效应”负相关。

(三)价格竞争的寡头博弈模型

1.博弈模型二的假设

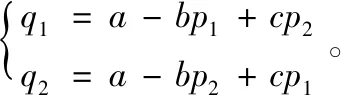

2.博弈模型二的建立与求解

根据以上博弈模型的假设,可得到商业银行面临的利润函数为

将商业银行A、B的利润最大化等式联立方程

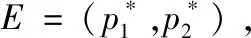

3.博弈模型二的结果分析

本研究根据基础的双寡头模型,考虑到创新成本,并认为此金融产品创新不易被复制模仿。

根据各种假设,可以得到商业银行的边际利润和均衡解E,商业银行通常会有两种调整产量的策略。

(1)根据边际利润来调整,当边际利润大于零时增加价格,当边际利润小于零时减少价格,将其称为“近视眼”策略。

(2)根据均衡点来调整,当边际利润等于零时的价格确定为未来价格,将其称为“自适应”策略。

对于策略(1)而言:边际利润与需求函数中的a正相关,与自身成本价格相关性参数ki负相关,与自身定价负相关,相关性受参数b影响,与对手定价正相关,相关性受参数a影响。

对于策略(2)而言:当c2>4b2时,均衡点与自身成本价格相关性参数正相关,与对手成本价格相关性参数负相关,与参数a、b、c均负相关;当c2<4b2时,均衡点与自身成本价格相关性参数负相关,与对手成本价格相关性参数正相关,与参数a、b、c均正相关。

三、结论

(一)在产量竞争下

第一,商业银行进行金融创新产品产量竞争时,可以采取“近视眼”或“自适应”两种策略调整产量,一般多采用“近视眼”策略。

第二,“自适应”调整竞争策略对市场的竞争复杂性影响显著,需要更多宏观政策与市场监管和风险控制等的完善,才可以达到均衡点。

第三,商业银行自身应该努力降低创新成本,同时完善自身制度以适应市场外部环境,以增加“外部效应”对自身的影响。例如,合法借鉴市场已有的金融创新产品,对自身的核心创新产品进行一些保护等。

第四,从外部环境来看,应鼓励多创新,同时提供相关支持政策,使商业银行有效规避金融产品创新的技术风险、商业风险和市场风险,以更接近市场的均衡。

(二)在价格竞争下

第一,商业银行进行金融创新产品价格竞争时,同样可以采取“近视眼”或“自适应”两种策略调整产量,一般多采用“近视眼”策略。因为边际利润表达式与成本的关联比较直接。

第二,“自适应”调整竞争策略对市场的竞争复杂性影响显著,受对需求函数的把握程度、市场透明度、市场监管是否完善,整个金融体系的发展程度等多方面因素影响。

第三,提高商业银行自身的研发能力是关键,商业银行应该努力优先研发出市场需要的产品以尽量避免对手模仿后与其进行产量战或价格战,同时多进行市场调查和盈利分析,权衡创新成本与收益之间的关系,以得出创新后是否有足够利润空间弥补高端创新产品的高成本。

第四,商业银行还会有一种策略,选择合作,共同定价为p,将两家利润函数加起来求得均衡解,这很可能会提高市场效率,但其并不是各自的纳什均衡解。由于篇幅有限,在此不再做模型分析。