硫酸法钛白与攀枝花钛渣产业发展浅析

肖 军

(攀钢集团研究院有限公司 钒钛资源综合利用国家重点实验室, 四川 攀枝花 617000)

攀枝花地区拥有丰富的钛资源,目前已经形成了涵盖钛精矿、钛渣、钛白粉、海绵钛、钛材等在内的全套钛产业链,具有明显的整体发展优势。攀枝花钛精矿生产的钛白粉具有优良的性能,但是随着环境保护意识的增强,钛精矿生产钛白粉的“三废”问题正日益突出。

电炉熔炼法生产的钛渣产品占世界富钛原料产量的70%以上[1],硫酸法钛白使用钛渣为原料,生产效率高、生产流程短,可有效降低绿矾等废弃物的产生,实现钛白的清洁生产[2],目前以攀枝花兴中钛业、山东道恩等为代表的企业均已实现渣矿混合生产钛白。以钛渣为原料通过氯化和还原是生产海绵钛的主要流程,以钛渣为原料通过氯化和氧化生产钛白是氯化法钛白的核心工艺[3]。

由此可见,钛渣是发展钛产业的重要基础保障环节,利用攀西地区丰富的钛资源做大做强钛渣产品将会进一步巩固钛产业链基础,支撑攀西地区钛产业可持续发展。

1 酸溶性钛渣主要特征

按照钛渣的目标用户不同,通常可简单划分为酸溶性钛渣和氯化钛渣。二者的主要区别在于TiO2含量、杂质含量、酸溶性、粒度等[4]。

酸溶性钛渣的目标客户主要是硫酸法钛白生产企业,其主要特征为:TiO2含量通常处于70%~80%区间;具有良好的酸溶性,通常酸解率不小于94%;具有一定量的FeO(10%左右)及MgO(6%左右),从而使钛渣具有良好的酸解性能;低价钛含量适量(15%左右),不能过高或者过低;生产钛白的有害元素S、P、Cr、V等不能超标,硫酸法原料最理想的是Cr2O3含量<0.05%,V2O5含量<0.3%。

钛渣的酸溶性主要与其物相结构和化学成分有关,金红石相越少酸解率越高。通常通过控制钛渣的冷却制度可以达到控制物相结构的目的,一般要求金红石相含量≤5%。

2 不同原料生产钛白粉浅析

2.1 主要工艺对比

由于原料成本和钛液成分控制需求,目前使用钛渣制取钛白工艺主要采用渣矿混合的方式。图1为使用钛精矿、钛渣+钛精矿制取硫酸法钛白工艺流程对比。由图1看出,使用两种原料制取硫酸法钛白粉工艺的主要区别在于:使用渣矿混合生产硫酸法钛白粉,可以省去铁粉还原、亚铁结晶和钛液浓缩三道工序,缩短了冗长的硫酸法钛白生产流程,简化了工艺。

图1 使用钛精矿、钛渣+钛精矿制取硫酸法钛白工艺流程对比

由于渣中含有低价钛,使用渣矿混合生产时,只要钛渣中的三价钛控制在15%左右,酸解后可以不添加铁粉即可使钛液中三价钛的含量达到工艺要求。渣矿混合生产钛白时,只要控制合适的渣矿比就能使钛液中的铁钛比达到0.35左右,满足水解的工艺要求。

渣矿混合工艺生产钛白,在浸出工序控制合适的固液比,就能使浸出钛液浓度达到180~190 g/L,满足低浓度、高铁钛比水解新工艺的要求。

2.2 经济指标对比

(1)消耗对比。使用渣矿混合生产钛白,由于钛渣价格高于钛精矿导致原料成本增加,但同时其他成本降低,具体消耗及经济对比见表1。

(2)产能对比。使用渣矿混合生产钛白,可以有效提高钛白生产线产能,经测算和多家生产企业的实践证明,可以实现25%左右的产能提升。

2.3 废弃物排放及环境影响

硫酸法钛白三废治理成本高、固废排放量大,就攀枝花地区而言,环保容量有限,加之土地稀缺,制约攀枝花钛白进一步做大做强。2016年攀枝花地区硫酸亚铁总量135万t,而综合利用约45万t,利用率仅为33%左右,硫酸亚铁未能较好实现资源化利用。

根据生产经验及理论测算,使用渣矿混合生产钛白时,每吨钛白产品可以减少5~6 t固体废物排放。

表1 不同原料组成生产硫酸法钛白主要消耗对比

注:①价格根据不同地区及时间存在一定差异,文章所列仅供参考;②未考虑产量提升带来的固定成本降低等因素。

按攀枝花地区2016年钛白年产能62万t计算,每年可以减排约300万t固废,既降低企业固体废物排放处理费用,又可以有效延长渣场的使用年限。

3 硫酸法钛白生产现状浅析

3.1 国内硫酸法钛白生产现状

2012~2016年,中国钛白年产能从260万t增至359万t,年均增长率约为7.6%。2016年,全国39家钛白粉企业中,产量达到10万t及以上的企业共有9家,分别是:龙蟒佰利联、中核钛白、山东东佳、中国蓝星化工、攀钢钛业、金浦钛业、广西金茂钛业、山东道恩钛业和宁波新福,占全国总产量的62.8%。中国钛白产业集中度不高,不利于原料及市场的稳定。2012~2018年中国硫酸法钛白产能见表2。

表2 近年中国硫酸法钛白产能

3.2 攀枝花硫酸法钛白生产现状

攀枝花地区的硫酸法钛白产能约62万t,占全国总产能的17.3%左右,但是仍然存在产能分散的问题。攀枝花地区硫酸法钛白生产企业及产能统计见表3,从表3可以看出这些企业大多数均采用钛精矿直接生产钛白粉技术,只有少数企业使用渣矿混合生产模式,且产量较低(钛海科技、兴中钛业、大互通钛业、钛都化工,其总产能约21万t)。因此,仅就攀枝花地区而言,推广渣矿混合生产钛白技术,仍然任重而道远。

表3 攀枝花地区硫酸法钛白生产企业及产能统计

数据来源:《2016年攀枝花钒钛产业发展报告》。

4 钛渣生产现状浅析

4.1 国内钛渣生产现状

目前,中国钛渣生产企业总计逾七十家,主要集中分布在四川、云南、辽宁、河南、内蒙古等地区。

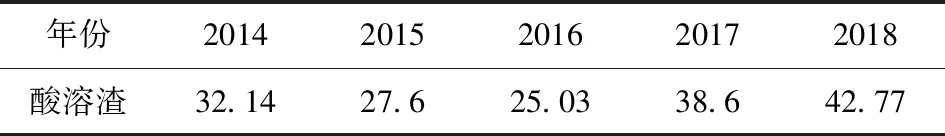

2009~2014年,我国酸溶性钛渣总体产量呈现逐年增加的趋势(2014年达到32万t),2014~2016年,受钛行业市场不景气,钛原料需求量不足,导致钛渣生产行业开工率不足(约30%),酸溶性钛渣产量呈现逐年降低的趋势, 整体降幅约20%。2017年开始,由于环保问题,钛白粉企业开始加大酸溶性钛渣的使用量,促使酸溶渣产量出现回升,截至2018年12月国内酸溶性钛渣企业开工率达到约34%。2014~2018年我国酸溶性钛渣产量统计见表4。

统计表明国内目前酸溶性钛渣产能约为126万t,主要集中在云南和四川攀西地区,这主要是由于当地钛精矿产量大且主要适用于冶炼酸溶性钛渣。受钛白粉市场影响,近年国内钛渣企业开工率明显偏低,2016年之后由于环保要求的提升,国内多数小型钛渣企业开工率仍然不足。

表4 近年我国酸溶性钛渣产量统计 万t

我国目前虽然统计的钛渣产能较高,但是大部分生产电炉均为10 000 kW以下的小型电炉,整体开工率偏低(20%~40%之间波动,酸溶性钛渣开工率稍高),且由于环保要求的提升,停炉时间偏长,很多小型电炉并不具备重新开炉的条件。

根据2012年国家相关规定,容量在6 300 kVA以下的交流矿热炉将逐步淘汰,新上的交流矿热炉容量必须≥25 000 kVA,且直流炉容量≥12 500 kVA,内蒙、贵州及四川地区正在逐步落实。若此规定得到全面落实,届时全国钛渣产能估计会降低1/3左右。

4.2 攀枝花钛渣生产现状

攀枝花地区的酸溶性钛渣产能为58万t左右,约占全国酸溶性钛渣的46%,区域产能比较集中。同时攀枝花酸溶性钛渣企业开工率也只有大约40%,园区多家小型企业均处于停产状态。攀枝花酸溶性钛渣生产企业及产能统计见表5。

表5 攀枝花酸溶性钛渣生产企业及产能统计

与前述攀枝花地区酸溶性钛白粉产能情况对比发现,若能推动实现所有钛白粉企业采用渣矿混合的生产模式,则目前的钛渣、钛白生产能力可以实现良好匹配。

5 市场整体供需浅析

5.1 硫酸法钛白粉生产需求

目前国内依然以硫酸法生产钛白粉为主,其产能占国内95%以上。行业人士认为,钛白行业较为理想的开工率介于79%~83%之间。受国内环保政策持续加压等因素影响, 2018年中国钛白粉产量约300~310万t。纯矿生产,按1 t钛白粉需要2.4 t钛精矿,钛白粉开工率75%预算,则需要钛精矿540万t;若按照钛精矿与钛渣1∶1的比例进行生产,则需要钛精矿207万t,钛渣207万t;若按全渣生产则需74%TiO2酸溶渣335.67万t。

然而由于国内目前缺少酸溶性钛渣生产硫酸法钛白粉的系统性技术研究,且前期建设的钛白生产企业在技术、装备上不能很好的匹配钛渣制钛白工艺,导致了大多数企业仍然坚持使用全钛精矿生产钛白粉,实际酸溶性钛渣需求量远远低于预测值。

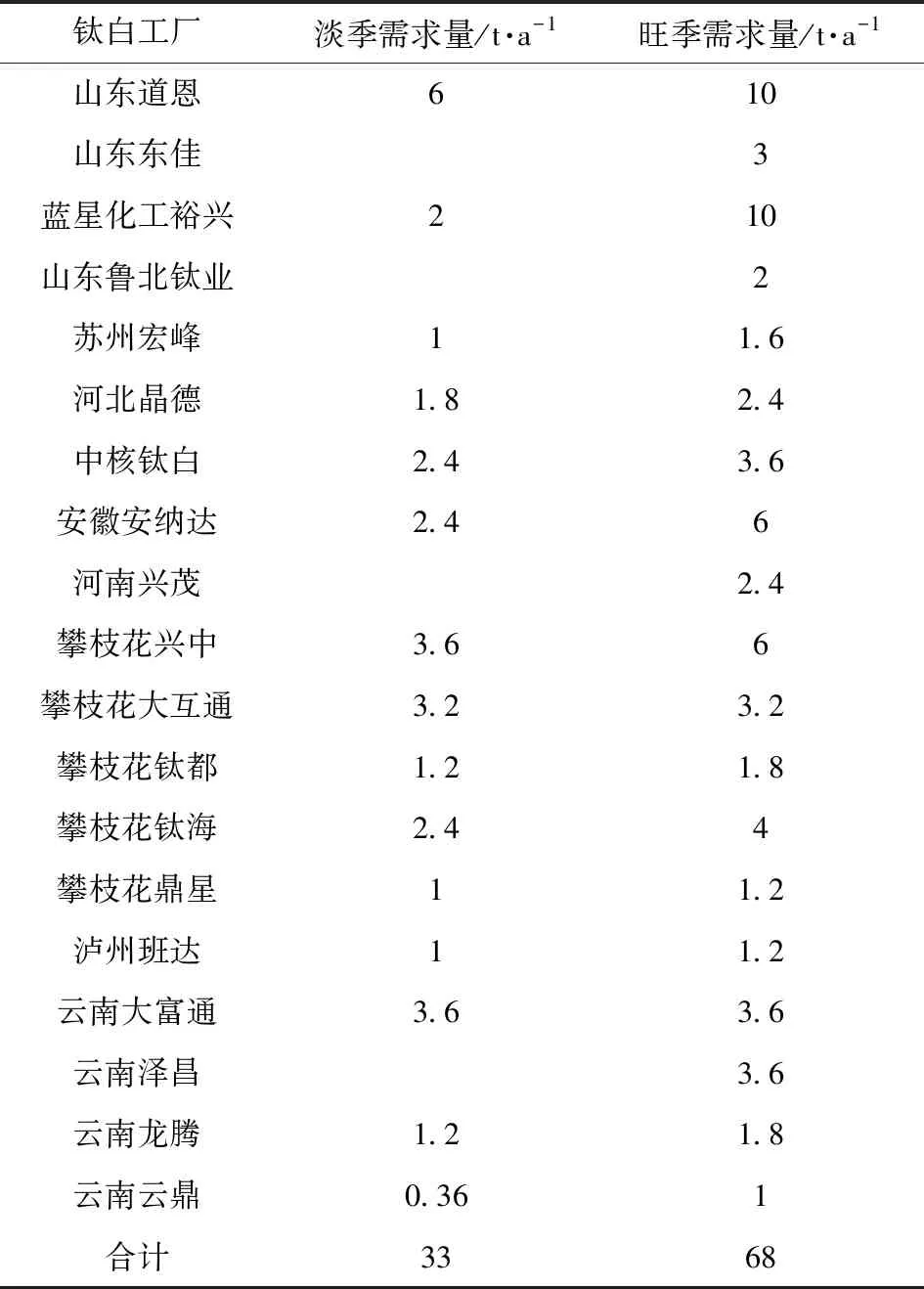

根据前期调研统计(表6),目前国内对酸溶性钛渣的年需求量最多为68万t,通常情况下只有33万t,但目前部分钛白生产企业采用进口钛渣作为原料。

若简单的从国内钛渣(富钛料)的综合供需分析,2018年之后,未来三年国内现有酸溶渣产量基本可以满足需求。但随着环境要求限制,促使现有硫酸法钛白生产企业使用50%左右钛渣进行生产,目前中国的酸溶渣产能若得到全面发挥尚有约100万t/a的缺口,可能需要较长的时间过渡。

酸溶渣产能统计中,37家企业中产能达到5万t/a的企业只有6家,占总企业数的16.2%,产能达到10万t/a的企业只有1家,占总企业数的2.7%。产业集中度低,单个企业产能低,这就必然导致产品稳定性不足,大企业无法找到稳定的货源。此外受环保及产业集中化要求,小企业由于配套设施不足、环境污染等问题会迫使小电炉惨遭淘汰。未来钛渣行业的主要发展必然是大型化及清洁化,具有稳定产能和品质的大型钛渣企业必将在未来的行业竞争中处于明显的优势地位。若5万t或者3万t以下小型钛渣冶炼企业被强制关停,未来钛渣供给端将会出现明显缺口。

表6 2016年国内酸溶性钛渣需求量(不完全统计)

5.2 硫酸法钛白原料供应

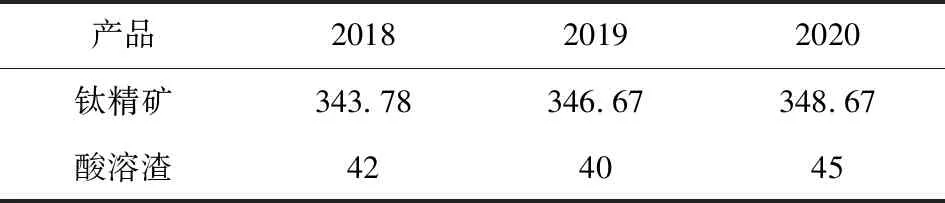

按照TZMI的预测数据(表7),至2020年国内的钛精矿产量将达340万t左右,酸溶渣产量为45万t左右。若全部使用钛精矿生产硫酸法钛白,则需要进口钛精矿约200万t。短期内酸溶性钛渣产量维持在40万t左右,基本可以满足硫酸法钛白需求。另据调研消息,新疆等地拟在2019~2020年建设约10万t规模的酸溶性钛渣厂,若成功投产可能会冲击现有的酸溶渣市场,促使酸溶渣产量达到50万t左右。

表7 我国硫酸法钛白原料供应情况预测 万t

注:“钛精矿”数据来源TZMI2016年第四季度钛矿供求报告。

但是随着环保要求的提升,酸溶性钛渣需求量可能会在未来3~5年内有所增长,加上小型电炉生产限制,可能出现酸溶性钛渣短缺的市场局面。

氯化渣筛下物细颗粒可以用作酸渣,目前国内高钛渣企业基本没有此工序,进口渣存在部分此种产品。随着国内氯化法钛白的发展,对高品质钛原料的要求逐步提高,未来高钛渣的粒度控制必将更加严格,届时可能有10~15万t的氯化渣细粉流入酸渣市场。

6 攀枝花地区钛白、钛渣产业综合分析

已有信息表明,那些靠近大量钛矿资源并且电力成本相对低廉的地区最适合采用钛矿冶炼,如目前的加拿大、挪威和南非,因此全球5大钛渣生产商都集聚于此[5]。攀枝花拥有独特的钛资源优势,具备成为钛原料基地的潜能。

根据“中国铁合金在线”统计数据,2016年全国钛精矿产量约为399万t,其中攀枝花地区产量约为241.18万t,攀西地区乃为名副其实的中国钛原料基地,肩负着发展民族钛产业重任。

另据“2016年攀枝花市钒钛产业发展报告”公布的数据,2016年攀枝花钛白粉产量约37万t,按吨钛白消耗钛精矿2.5 t核算,2016年攀枝花地区生产钛白粉共消耗钛精矿约92.5万t,占该地区钛精矿产量的38.35%。钛白粉生产是攀西地区钛产业发展的重要组成。

攀枝花地区的钛白生产企业目前仍主要以钛精矿为原料,少数使用钛渣、钛精矿混合生产(钛海科技、兴中钛业、大互通钛业、钛都化工),其总产量约15万t。然而直接使用钛精矿生产硫酸法钛白将不可避免的产生大量尾渣及化学废物,对当地环境造成恶劣影响。使用钛渣或者渣矿混合生产钛渣可有效降低硫酸法钛白生产过程中的污染问题,但由于涉及设备、工艺改进及成本问题,目前推广速度较慢,需要各方共同努力推进。

另有数据统计显示:2015年中国酸溶渣占酸溶钛原料的比例仅为10%左右,远低于亚太地区的20.6%和欧洲的35%以上。这说明国内酸溶渣的应用仍有较大潜力可挖,需要有关部门加大推广应用力度。

2016年全国酸溶性钛渣产量25.03万t,其中攀枝花地区产量为18.18万t,占比72.63%。按吨渣矿耗1.7t核算,全年攀枝花地区生产钛渣用矿量约为30.9万t,占当地钛精矿产量的12.81%。攀钢2016年钛渣产量为14.3万t,占全国酸溶渣比例为57.13%,其产量为全国第一(包括高钛渣),排行第二的河南佰利联2016年产量为6.75万t。

由此可见,酸溶性钛渣是攀枝花地区发展钛产业的重要特色,在全国具有举足轻重的地位。可加大力度推进当地钛渣产业的发展和钛渣在钛白粉生产中的应用,将攀枝花钛渣生产打造成全国标杆、行业领跑者,建立自己的独特优势,为钛产业的绿色发展做出重要贡献。

7 结论

(1)使用渣矿混合生产硫酸法钛白可缩短生产工艺流程,实现环境友好,具有良好的推广意义。

(2)目前,攀枝花乃至全国的酸溶性钛渣使用比例仍然远远落后于发达国家,具有较大潜力。

(3)随着环保要求提升,若在硫酸法钛白生产过程中实现使用50%钛渣,则目前的酸溶性钛渣供应量存在较大缺口。

(4)攀枝花地区具有独特的资源和产业结构优势,建议立足攀西地区,充分发挥原料优势,推进形成钛渣产业联盟或者整合,保障原料、产品、市场及技术的稳定。同时加大酸溶渣在攀西、重庆、云南地区硫酸法钛白的推广力度,降低运输成本,加大钛渣应用技术服务,实现国内酸溶性钛渣生产及应用的产量、技术领军。