关于税务问题对并购重组业务的影响分析

颜月清

摘要:企业并购重组就是对企业股权或者资产业务的交易,其涉及的股权或资产业务权属转移过程中可能会产生相应税收问题,应该按照税收政策规定进行相应的税务处理。本文通过案例对并购重组中涉税问题进行分析,阐明充分考虑税收因素在并购交易设计过程中的重要性。

关键词:并购重组;税收问题;税务处理

一、并购重组与税收的关系

并购重组是指企业之间的兼并、收购和资产的重新整合,包括企业法律形式改变、债务重组、股权收购、资产收购、合并、分立等各类重组,是企业经营发展过程中一种重要的经营战略行为。并购重组业务涉及的交易标金额以及涉税情况的复杂性要比一般性的商品(服务)交易大得多,2018年国内发生的几个并购案如“陌陌并购探探、阿里收购饿了么、美团收购摩拜”等交易标的金额都达数十亿元人民币以上。

税收是企业并购重组交易中的一项重要成本,交易的双方都可能成为纳税义务人。并购重组过程中,通常会涉及增值税、土地增值税、所得税、契税、印花税等,结合并购重组相关税收政策,在并购重组的交易设计过程中充分考虑税收因素,能够大大降低并购重组的税负成本。

二、对并购交易工具的涉稅影响分析

并购重组过程中,企业或者个人既可以用货币性资产也可以用非货币性资产作为并购交易工具。《中华人民共和国公司法》(中华人民共和国主席令第十五号)第二十七条规定,股东可以用货币出资,也可以用实物、知识产权、土地使用权等可以用货币估价并可以依法转让的非货币财产作价出资;但是,法律、行政法规规定不得作为出资的财产除外。不得作价出资的财产主要包括劳务、信用、自然人姓名、商誉、特许经营权或者设定担保的财产等。利用非货币性资产的出资,相当于转让非货币性资产和投资业务同时发生,其涉及到的税收问题将比直接现金支付复杂得多。

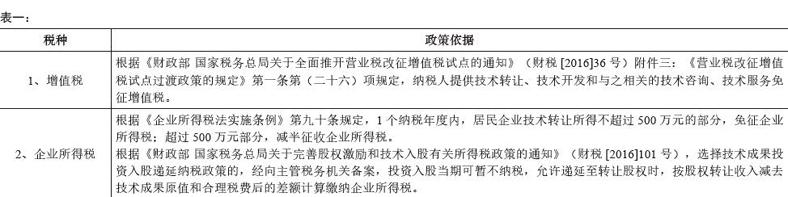

案例一:A公司以现金9000万元以及持有的5个专利技术估值作价5000万元,共14000万元用于投资B公司,占有B公司49%股权,对B公司能产生重大影响,但不具有控制权,采用权益法核算。A公司原持有的5个专利技术账面价值500万元,已摊销100万元,账面余额400万元。此案例中,A公司部分运用非货币性资产支付,将其持有的5项专利技术权属变更为B公司,涉及“技术转让”行为,其主要涉及的相关税收及政策依据如下“表一”所示:

非货币性资产作为并购重组交易支付的工具,应当根据该资产的性质,判断所涉及的税收问题。如使用“房地产”作为交易工具时,则可能涉及增值税、土地增值税、契税、企业所得税等,相关税收优惠条款也可能发生变化。

三、“税收先行”对降低并购交易成本的影响分析

并购交易方案的设计,是并购重组的重要环节,包括交易标的体现形式、交易进度、交易价格、支付工具、并购融资、补偿及奖励安排、过渡期的安排、资产交割方式以及人员安排等。并购重组交易方案的设计对于税款的缴纳金额和缴纳时间等有着重要的影响,反之,税收因素对于并购重组交易风险、并购重组交易成本等也有着重要的影响。

案例二:A公司(非房地产开发企业)分立成B公司和C公司,简单决定在分立时由B公司承接全部房产,并已办理完相关工商变更登记。A公司的股东在企业分立时取得B公司和C公司100%股权支付。半年后因实际业务发展需要,再次决定将B公司的房产过户到C公司。本案例中,因A公司在分立方案设计过程中没有充分考虑房产承接事宜可能带来的税收影响因素,而在分立手续全部办理完成后,再将已由B公司承接的房产过户到C公司,因此所涉及的税收成本包括企业所得税、增值税、土地增值税、契税、印花税等。

通过对案例二并购项目的涉税问题研究与分析后,笔者将企业分立有关涉税优惠总结如下“表二”所示:

本文案例二中A企业在分立方案设计时,若充分考虑资产承接可能涉及的税收风险,按照新分立公司实际业务经营需要,按需承接相关房产,则根据“表二”所述各项税收优惠政策,其涉及到的税收成本将大大的降低。由此可见,充分考虑税收因素的影响,前置性地进行税务管理规划,依法合规地享受优惠政策对于并购重组成本的影响至关重要。

四、并购重组协议“兜底条款”设计对税收成本的影响分析

为避免企业收购后可能涉及的无法预计的结算款项,一般建议在收购合同中设定兜底条款,约定如有与原经营相关的债权债务,均由原股东方承担,以明确双方权利、责任和义务。其中与原经营相关的无法预计的结算款项就包括税收问题。

案例三:P企业拟以现金支付方式收购S公司60%股权,S公司尚未建立完善的治理结构,财务基础规范工作薄弱,P企业在前期对S公司进行财务尽职调查时发现其存在以前年度部分业务涉税问题尚未解决,因此要求S公司在财务审计及资产评估前,应当先处理完毕原经营相关涉税问题,条件允许的情况下邀请主管税务机关进行整体核查鉴定。同时在收购协议中也设定了相关的“兜底条款”,明确相关权利、责任和义务。在本案例中,P企业在收购交易设计过程中充分考虑了税收问题,以避免可能因为与原经营的税务风险和纳税成本的产生。