从货币性薪酬视角对企业绩效的实证研究

(上海对外经贸大学 上海 201600)

一、引言

随着改革开放不断地纵深发展,市场这只“无形的手”在资源配置中的决定作用愈发重要,市场主体间的竞争也愈发激烈。公司高管通过对内外部环境的分析,制定符合公司使命的发展策略,并将之贯彻于公司发展的整个过程,控制公司的经营风险,不断完善可持续发展的方式,使得股东价值最大化,最终实现企业的长远发展。因此,对一个想要实现可持续发展的公司而言,高管的作用至关重要。因此,长久以来,如何合理的处理高管薪酬与企业绩效之间的关系一直是学术界非常关注的问题。通过查阅大量文献后,我发现研究高管薪酬与企业绩效关系的文献非常丰富,大多数文献研究结论都表明高管人员薪酬对企业绩效起着显著的正相关关系。

因此,在竞争日益激化的今天,企业要想提升自己的管理水平,进而提高本公司的绩效,就必须留住具有先进管理理念以及改革魄力的高层管理者。根据经济学中的不同利益相关者之间存在利益冲突,经营者目标是增加报酬、增加闲暇时间、避免风险,不是最大努力的去实现公司的目标。所以如何解决这种代理问题,如何制定对高管来说既科学又合理的激励制度并有效的实施就变的非常重要。本文选取3482家中国A股上市公司为研究样本,分析高管薪酬与企业绩效的影响,以权益净利率(ROE)和资产净利率(ROA)来衡量企业的业绩。经过实证研究发现:高管薪酬与企业绩效存在正相关关系,高管持股比例与企业绩效不存在显著的相关关系,并且通过对比发现高管薪酬比高管持股比例效果更明显。

二、文献综述

(一)有关高管薪酬与企业业绩之间的文献

由于国外市场起步远早于国内,资本市场的建立和发展比我国早得多,市场化程度相对而言比较高,公司制发展的也比较完善。其中,关于高管薪酬与企业绩效之间关系的研究也远远早于我国。总的来说,研究结论分为两类,一种是高管薪酬与企业绩效呈正相关关系,一种是高管薪酬与企业绩效呈不具有相关关系或者相关关系很弱。

首先高管薪酬与企业业绩具有显著的正相关关系

(1)1962年,MeGuire等学者进行的高管薪酬与企业绩效的有关实证分析,研究结果表明企业的业绩成效与高级管理层所获得货币报酬间存在显著的正相关关系。(2)1985年,Murphy分析了美国73家公司为样本,得出了与前者类似的结论。(3)Veliyath(1999)以美国47家医药上市公司的高管薪酬为研究样本,也得出了两者呈正相关系。(4)Canarella(2008)等对美国进入“新经济”时代的上市企业为研究样本,得出高管薪酬对企业绩效呈正相关系。同样,国内也有一些学者也得出类似的结论。比如,张晖明与陈志广(2002)年选取了593家上市公司的数据,研究结果表明高管薪酬与企业绩效呈正相关关系。

其次高管薪酬与企业业绩不存在相关关系或具有弱的相关关系。

很多学者在研究管管薪酬与企业绩效两者的关系时,由于环境背景、统计方法以及样本选择等方面存在差异,得出高管薪酬与企业绩效不一样的结论,即两者呈负相关关系或者相关性很弱。例如,(1)Henderson与redicksonJ(2001)以美国242个上市公司财务数据为研究对象,发现高管薪酬与企业绩效之间不存在线性关系。(2)Duffiues(2008)以荷兰上市公司的高管薪酬数据为样本,同样发现两者的相关性很低,在公司治理结构不完善,对于规模较小的公司,高层管理人员能够运用其拥有的权利对薪酬制度进行干预,促使制定符合个人利益的薪酬制度,不利于公司整体利益并做出对公司不利的行为,进而得出高管薪酬与公司绩效呈现负相关关系。同样国内学者也得出类似的结论,(1)李增全(2000)选取上市公司的财务数据进行研究,发现高管薪酬与企业绩效没有相关性,而是与企业规模和区域相关。(2)卢锐(2008)以沪深上市公司2001-2004年的数据为样本,研究发现高管薪酬与企业绩效不相关。总之,可以看出,无论是国内对于高管薪酬与企业绩效的研究,还是国外对两者的研究,其分析都存在矛盾的结果。

(二)有关高管持股与企业绩效关系的文献分析

首先有关高管持股与企业绩效存在的正相性。(1)Mehran(1995)以150多家制造业企业数据为基础,研究得出企业绩效和高管持股比重呈正相关系。(2)Grawal等对此做的研究得出,管理层由于持有一定比例的公司股票或者期权,不仅协调了管理层与股东的之间的利益冲突。(3)Morck,Shleife(1998)也得出企业绩效与高管持股呈正相关关系。国内也有一些学者得出类似的结论,韩亮亮、李凯和宋力(2006)选取了78家民营上市公司,发现高管持股与企业业绩具有非线性的关系。

高管持股与企业业绩之间不存在相关关系。(1)Demsetz(1985)选取了美国上市公司1980年的薪酬数据为研究样本,得出高管持股与企业绩效不存在显著的相关关系。(2)Algrawal(1996)选取1987年美国383家上市公司作为研究对象,分析了高管持股比例与企业绩效是否存在关系,结论表明,管理层股权激励非但没有起到预想中的激励效果,然而在某种意义上与公司绩效负相关,但这种反向效果并不显著。(3)CHimmelberg(1999)得出高管持股与企业绩效不具有相关性。同样,国内也有学者做此研究,得出类似的结论。

(三)相关文献评述

国学者的研究结论与外国学者存在差异的主要原因是样本所处于经济政治环境迴然不同。而其他产生送种研究结论差异的原因也许是由于学者们采用的数据来源、使用的统计方法、所采用的绩效衡量指标、抽取的样本及控制变量的不同等所引起的。

通过上述文献分析,结合当前我国上市公司的实际情况来看,企业高管薪酬还是以货币性薪酬为主,因此,本文提出的研究假设:

H1:高管薪酬与企业绩效之间存在的正相关性。

H2:高管持股与企业绩效存在负相关关系或不相关

三、研究设计

(一)样本的选取及数据来源

本文选取2015-2018年我国A股上市公司为样本进行研究。同时,为了确保数据的有效性,保证实证分析的代表性、普遍性和正确性,本文在对所选的样本进行筛选时,参照了以下几个原则:

(1)本文使用的样本数据是2015-2018年的A股上市公司的各项指标,因此所选取的样本公司必须是在2014年12月31日之前上市的。

(2)为剔除由于样本的不一致性所带的差异,因此剔除2015-2018年连续四年相关数据缺失的样本公司,以保证样本公司在2015-2018期间持续经营。

(3)剔除2015-2018期间有标记ST、ST*的公司。

(4)同时为了保证数据的平滑性和准确性,排除异常值的影响,本文对数据进行1%的缩尾处理。

经过以上筛选,最终样本为3482家上市公司,共9768个样本数量,其数据来源于Wind资讯数据库。

(二)变量说明

本文以总资产净利率(ROA)作为被解释变量,资产净利率指标反映的是公司运用全部资产所获得利润的水平。则说明该公司利用资产的效果不好,资金周转不灵活,进而也直接反映出本公司较低的相对利润水平和较低的高层管理者的管理水平。故选取ROA作为被解释变量进行研究。

本文选取了前三名高管货币薪酬总额作为高管薪酬(PAY)的指标、高管持股数量(SP)用来衡量高管持股比例,这两个为本文的解释变量。因此为了研究的可靠性和准确性,本文在研究的过程中还加入了若干控制变量:选取了公司规模(SIZE)衡量公司总资产的指标、企业的上市年数(AGE)、资产负债率(LEV)、两职合一(BT)即董事长与总经理是否兼任、总资产周转率(LIQU)、营业收增率(GROW)、股权集中度(TOP10)和年份虚拟变量。

(三)模型设定

本文采用多元线性回归模型进行分析,模型构建如下:

模型一:分析高管薪酬与企业绩效之间的关系

ROA=α0+α1PAY+α2SIZE+α3AGE+α4LEV+α5BT+α6LIAU+α7GROW+α8TPO10+YEAR+ε

模型二:分析高管持股与企业绩效之间的关系

ROA=α0+α1SP+α2SIZE+α3AGE+α4LEV+α5BT+α6LIAU+α7GROW+α8TPO10+YEAR+ε

四、实证分析

(一)描述性统计分析

表1 总体样本描述性统计

从表1中可以看出:(1)ROA和ROE的指标可以看出不同企业间的业绩相差很大。经营管理的方式不同其经营业绩也有所不同,经营管理不善的公司应当借鉴绩效好的公司的经营模式,提高在行业中的竞争能力。(2)从上述指标可以看出不同企业间的高管持股比例与高管薪酬也有很大不同,往往企业业绩比较好的公司其薪酬制度的制定比较合理,能够更有效解决经营权与所有权之间的分离问题。

(二)相关性分析

由于所搜集到的数据之间有可能存在着多重共线性的问题,本文在进行回归分析之前,首先对所选取的变量间的相关性进行分析。

表2 相关性分析

从相关性分析的结果来看:企业绩效与高管薪酬的相关系数为0.76,从而验证了高管薪酬和企业绩效之间具有正相关性;ROA与SP的相关性系数为0.038,说明高管持股对企业绩效影响特别小。

(三)回归分析

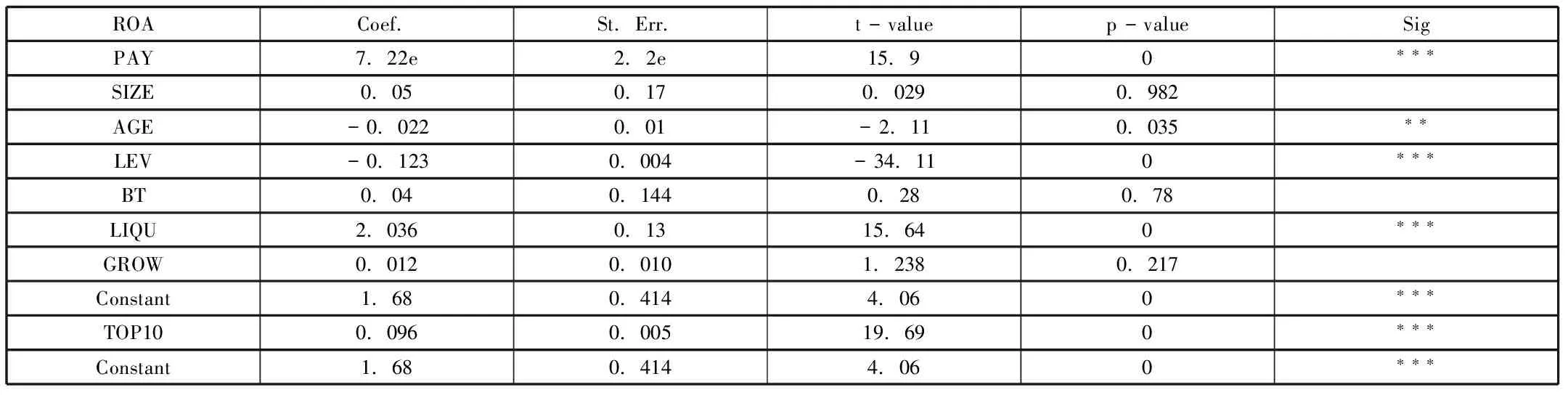

表3 高管薪酬与企业绩效的回归结果

1.高管薪酬对企业绩效的影响

表3的回归结果表明:PAY的t统计量的值为15.9,在显著水平为1%的情况下是统计显著的,从而验证了高管薪酬与企业绩效之间的相关性,当PAY每增加一个单位,ROA平均会提高7.22e个单位。

2.高管持股对企业绩效的影响

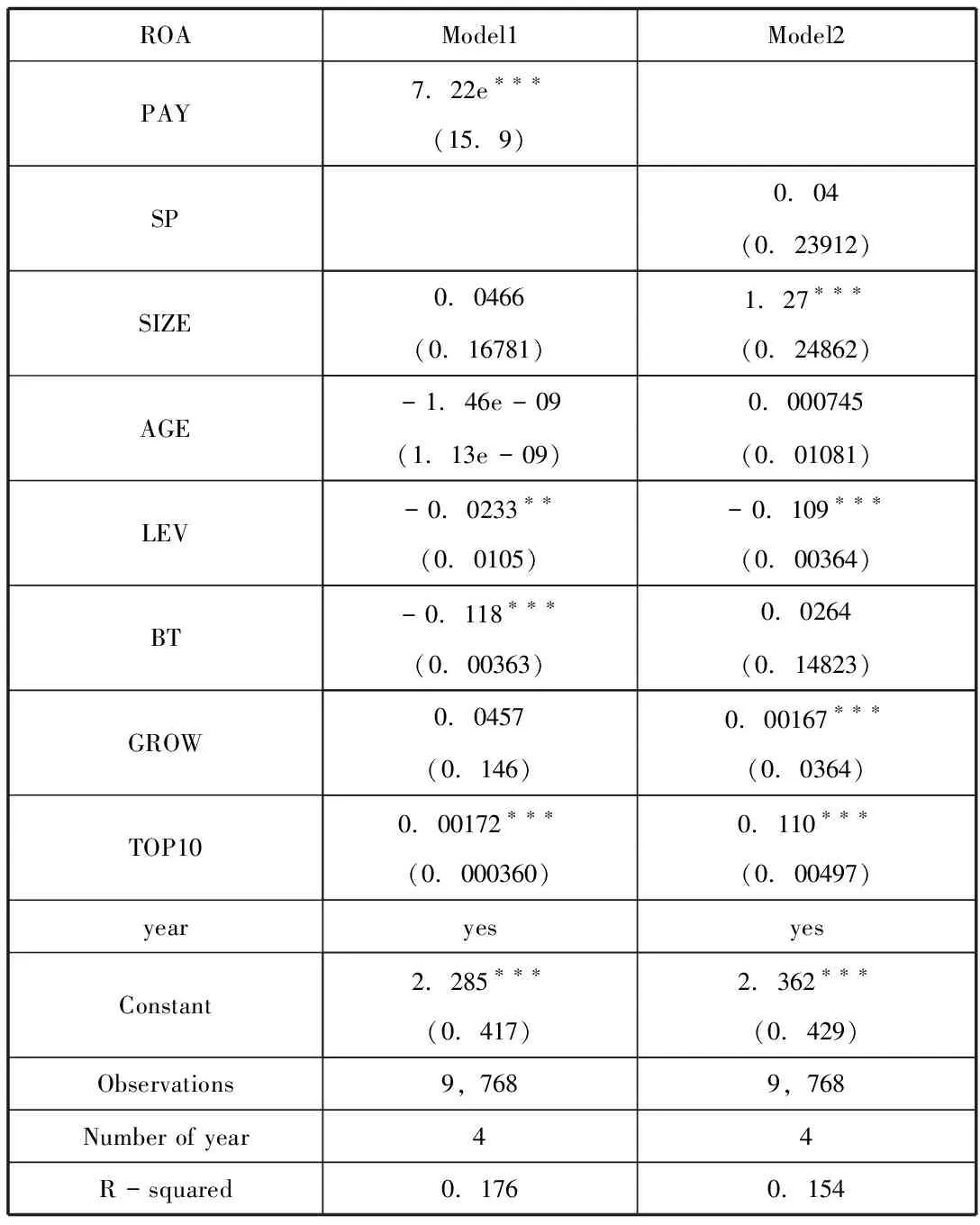

为继续检验假设2,按模型二进行回归的结果如图4所示。

表4 高管持股与企业绩效的回归结果

根据表中的回归结果表明:SP的t值为0.239小于10%显著水平下的临界值,所以说明SP这个解释变量的确对被解释变量ROA的影响非常小,更具体来说,当SP提高一个单位时,ROA平均会提高0.04个单位。也就是说,高管持股与企业绩效回归结果为正但在10%水平下不显著,高管持股激励比例越高,却不能提高企业绩效,假设得到了验证。

3.薪酬激励与股权激励的比较

表5结果表明:相对于高管持股比例这个指标而言,高管薪酬对于企业绩效的相关性更为明显。比如,当PAY增加以单位时,ROA会提高7.22e单位,而SP的增加对ROA的影响非常小。从本文实证分析的角度来看,相比较于股权激励,高管薪酬激励对于企业绩效的影响更为明显。这也符合目前我国上市公司针对两权分离问题主要解决途径是通过薪酬制度得以缓解的事实。

表5 薪酬激励与股权激励的比较结果

(四)稳健性检验

针对于稳健性部分,本文用企业绩效的另一衡量指标ROE进行检验,类似于前面模型一和模型二的检验过程进行分析,结果如表6所示,回归结果仍然存在差异,性比较与SP而言,PAY对ROE有显著影响,更证实了结果的稳健性。

表6 薪酬制度与股权制度相比较分析结果

五、研究结论

选取中国A股上市公司为研究对象,针对高管薪酬、高管持股与企业绩效之间的相互关系,并分析了薪酬制度与股权制度对企业绩效的影响。得出以下结论:相比较于高管持股与企业绩效的关系,薪酬激励与企业绩效的相关性更为显著,也就是针对于目前上市公司的两权分离问题,薪酬制度更能有效的发挥作用,解决经营者与所有者的利益冲突与委托代理的矛盾,促进公司持续健康地发展。