资产减值对盈余管理的影响探究

何正权.成都信息工程大学银杏酒店管理学院.611743

1.引言

上市公司为面对日益复杂的国内经济环境,同时也为粉饰公司财务报表和保障上市管理层自身的利益,盈余管理变成为上市公司的常用的手段。

由于我国经济环境的特殊性,以及金融市场的高速发展,企业越来越多的想要上市,因为企业上市便代表着企业能够获得充足的社会资源,增强企业发展潜力,但同时也导致监管部门对上市公司的财务指标要求越来越严格,例如证券交易所就规定上市公司如果出现连续三年亏损,就会强制其退市,上司公司为以避免被强制退市进行连续的盈余管理。因此,本文在前人的研究基础上,结合*ST华菱的案例,对2006年准则颁布之后该上市公司利用坏账准备和存货跌价损失进行盈余管理的后续研究,分析该盈余管理对上市公司、利益相关者及社会产生的影响。

2.文献综述

国内很多文献都对资产减值与盈余管理进行了研究,岳琴,郑华丽[1]在 2011 年《资产减值准备对上市公司盈余管理的影响分析》一文中提出新资产减值准则执行后对上市公司过度计提和转回资产减值准备的行为起到了抑制作用。并通过对不同盈余管理动机的上市公司利用资产减值准备的差异分析的研究,得出结论新准则执行后三年( 2007 -2009 年) 具有配股动机、避免 ST 动机和扭亏为盈动机的上市公司进行资产减值准备计提的幅度显著高于新准则执行前三年.2004.2006年) ,而资产减值准备转回的幅度显著低于新准则执行前三年。

张冰彬,陆正 飞,张.等.于.余.回.关系.量.( Basu,1997) ,建立减值计提模型,得出结论,在进行盈余管理时,大清洗动机和平滑动机越强.体现为减值前盈余越小或越大) ,计提的减值准备越大。而且,扭亏和大清洗公司会同时使用流动资产 /影响营业利润减值准备,以及长期资产 /不影响营业利润减值准备。

韩晨(2014)通过实证研究探讨了不同盈余管理动机的上市公司利用资产减值进行盈余管理的具体表现。利用.检验对上市公司的各类盈余管理的动机进行了验证。

从上述研究中我们可以看出,上市公司对于盈余管理有着极强的目的性,因为资产减值的易操作性,而且执行风险小的特点,资产减值成为上市公司进行盈余管理的主要手段。而从另一个方面来看,资产减值也可以有效的反应一家上市公司真实的财务情况。

3.华菱钢铁利用资产减值进行盈余管理的案例分析

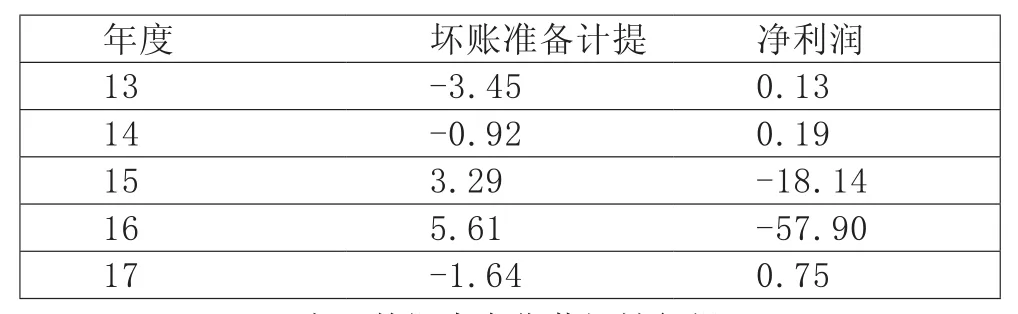

根据华菱钢铁2013-2017年的坏账准备与净利润的数据之比

表1数据来自华菱钢铁年报

2016年华菱钢铁被“ST”而2017年则成为了华菱钢铁的关键性的一年,从表1中我们可以看出2013年和2014年的坏账准备分别为-3.45亿元和-0.93亿元,华菱钢铁发展平稳,而在2015年突然出现巨额亏损,坏账准备计提也开始增涨至3.29亿,2016年同出现亏损,可以看出2013年和2014年,从2015年的3.3亿开始华菱资产规模突然下降出现了巨额亏损,同样坏账准备出现5.6亿元的巨额计提,到2017年坏账准备突然转回,同样在2017年华菱钢铁实现盈利。成功摆脱。从数据中我们可以看出华菱钢铁在面临“*ST”的压力下,存在利用坏账准备进行盈余管理,以此摆脱被强迫退市的风险。

4.政策及建议

(一)优化上市退市制度

上市公司是否盈利在很大程度上觉定着该公司能否继续上市,而在我国,如果公司上市就意味着公司拥有良好的形象,能够引进更多市场资源,在这样的环境下,能否继续上市关乎着公司的利益,所以优化退市制度可以极大的抑制上司公司利用资产减值进行盈余管理。评价上市公司业绩不能仅仅依靠净利润这一个指标,还应当引入其他财务指标,优化坏账准备与存货跌价损失的计提比例,使得证卷交易所在评估企业的发展时,不在仅以利润作为唯一的指标,能够有效的减缓企业的过度盈余管理。

(二)加强外部人员审计力度

加强审计机构特别是会计师事务所的职责,明确各项减值准备的具体审计比例和审计程序,以保证会计师事务所能够公平和客观的审计企业资产减值准备,保障审计信息的质量,通过会计师事务所的独立审计,来遏制企业利用资产减值准备进行盈余管理。同时加强监管部门对企业信息的及时更新,做到所有者能够及时判断企业的真实情况。

5.结束语

综上所述,资产减值已成为我国上市公司管理者用来抵御风险,保障自身利益的重要手段,上市公司的管理者常用资产减值进行盈余管里。现行的会计信息存在着失真,会极大的损害财务表报使用者的利益,所以完善企业控制,强化企业外部审计,优化上市公司评价系统是可以抑制上市公司利用资产减值进行盈余管理。