声誉能促进政策性担保贷款的自我履约吗?

许黎莉 陈东平

摘 要:由政策性担保机构授信的产业链担保贷款可以实现自我履约,声誉在其中发挥了信息效应和资本效应。文章构建了一个互联关系型合约的分析框架,并在此框架下剖析了由内蒙古农业信贷担保公司为甜菜产业链中种植户授信的“荷马模式”,初步验证了:(1)产业链特有的资金闭环、筛选机制、风险分散机制缓解了政策性担保贷款的缔约、履约障碍;(2)产业链模式下的政策性担保贷款因具有互联关系型合约的契约属性,可以实现契约的自我履行;(3)声誉产生于产品市场的长期重复博弈,通过信息效应溢出到信贷、担保市场中,通过资本效应实现增值,并在两个市场中互动、增值,实现了合作剩余最大化,进一步促进政策性担保贷款的自我履约。本研究为政策性担保机构以市场化方式化解违约风险,使“担保支农”基于内生机制实现可持续健康发展提供了科学解释。

关键词:政策性担保机构;声誉;互联关系型合约;担保支农;产业链

作者简介:许黎莉,南京农业大学金融学院博士研究生(南京 210095),内蒙古农业大学经济管理学院讲师(呼和浩特 010010);陈东平,通讯作者,南京农业大学金融学院教授、博士生导师(南京 210095)

基金项目:国家自然科学基金项目“合作社内农户信用合作契约达成及治理结构选择”(71673138);内蒙古自治区高等学校科学研究项目“普惠金融视角下的农村信用担保运行模式对违约率作用机理的研究——以内蒙古为例”(NJZC17077);内蒙古农业大学人文社科研究重点课题“农牧交错带牧民合作组织合作契约达成及治理结构选择”(2018ZD5)

DOI编码:10.19667/j.cnki.cn23-1070/c.2019.05.010

“融资难”“融资贵”一直是制约农业农村发展的关键难题。由于现阶段传统补贴方式的效力逐步减弱、金融机构支农动力不足、商业性担保机构的逐利性需求,党中央和国务院决定,对财政支农方式进行创新,由财政出资建立政策性担保机构,用“担保支农”这一战略部署解决农业经营主体的融资困局,其发挥作用的机理是:政策性担保机构以企业法人的形式存在,不以赢利为目的,提供“财政+金融”“政府+市场”的“准公共产品”,注册资本金为财政资金,实质上是将其作为农业经营主体的抵质押物,增强银行向农业经营主体发放贷款的信心。为此,2015年农业农村部、财政部与银监会联合发布了《关于财政支持建立农业信贷担保体系的指导意见》,明确提出建立由财政支持的农业信贷担保体系。目前,国家农业信贷担保联盟有限责任公司以及33家省级政策性担保机构已基本建成,并设立分支机构521家,与地方政府或其他金融机构合作设立1017家业务网点,基本实现对全国主要农业县的全覆盖。2019年中央1号文件进一步提出要加快做大政策性担保贷款的规模。

兼顾“政策支农性”与“市场可持续性”是政策性担保机构的基本定位。然而,这种双重目标却存在不可避免的冲突。首先,从产权性质上来看,政策性担保机构属于国有产权,以低于市场价格为农户提供资金,担保费率一般在1%—1.5%之间,寻租空间较大,“行政担保”“人情担保”倾向严重。1其次,从担保对象上来看,政策性担保机构面对的客户都是无法直接从金融机构融资的群体,常遇到因信息不对称引发的“骗保”、垒大户、混业经营等情况,因此,政策性担保机构承担了绝大部分风险。2再次,从交易成本角度来看,由于农业经营周期长、自然灾害风险大、业务范围分布广等因素,政策性担保机构业务开拓难度大,贷前审核、贷后监督的成本较高,迫于行政压力,一些政策性担保机构做大、做泛项目的倾向比较普遍,这进一步加大了道德风险的可能性。3最后,由于金融机构与政策性担保机构没有一致的风险共担机制,其结果是金融机构在发放贷款以后,对贷款几乎没有任何监管的动力,导致金融机构的道德风险转移给政策性担保机构。4为了实现自身保值,政策性担保机构采用高授信审批门槛,5这将导致“担保支农”的作用没有机会发挥、扶植“三农”的政策性初衷没有实现。6

为何在中央政府大力倡导,地方政府积极出台支持政策的背景下,政策性担保机制会显示出低效率的表现特征?是否存在某种制度创新可以突破上述障碍?笔者通过调研发现,内蒙古财信农业信贷担保有限公司(简称“内蒙古农担”)通过介入内蒙古荷马糖业股份有限公司(简称“荷马糖业”)的产业链融资(简称“荷马模式”),利用产业链特有的资金闭环设计、产品市场-信贷、担保市场的互联机制,实现了为甜菜种植户提供担保授信、荷马糖业提供反担保的契约联结,解决了兴安盟地区甜菜种植户融资难、融资贵问题,实现了政策性担保机构“政策支农性”与“市场可持续性”的统一。在农户面临抵押物不足、政策性担保机构授信门槛高、核心企业提供反担保积极性不强的背景下,“荷马模式”何以成功?这种模式具有什么样独特的契约属性?是什么机制在其中发挥作用并实现了政策性担保貸款的自我履约?本文将构建一个互联关系型合约的分析框架,基于声誉理论解释产业链模式下政策性担保贷款自我履约的机理。本文的主旨在于,一方面拓展了契约理论、声誉理论的应用空间,另一方面为政策性担保机构以市场化方式化解违约风险,使“担保支农”能够基于内生机制实现可持续健康发展,提供科学解释,使之具有一定的理论价值与实践意义。

一、文献综述

(一)政策性担保贷款的履约障碍

政策性担保机构可以从抵押品替代、信用风险缓释、信用增级等方面发挥经济功能,实现农户的资金融通,1然而,政策性担保贷款在履约方面却存在天然的弊端。首先,政府“埋单”导致银行预算约束“软化”、信贷扩张,过高的担保比例诱使银行放宽贷前的审查标准,放松贷后的跟踪管理,使政策性担保机构面临道德风险。2其次,当政策性担保机构介入后,“银行—农户”的信息不对称转变为“农担公司—农户”的信息不对称,负面的逆向选择效应处于支配地位。3再次,隐性的政府信用担保会让微观个体形成救助预期,扭曲激励机制,是农业经营主体信用软化的诱因。4最后,政策性担保机构缺乏抵押物处置机制降低了对农户的违约惩罚力度。5

因此,政策性担保机构是否能够解决贷前信息搜寻成本,是否具备还款激励机制、违约惩罚机制、风险分散机制是政策性担保贷款履约的关键。

(二)自我履约与声誉

契约的执行可以分为自我履行机制和第三方强制执行机制,由于现实中的契约大部分是不完备的,因此自我履约是契约执行的重要方式。Klein(1997)认为契约的自我履行主要依赖私人履约资本,履约资本包括在未来期间各种因违约造成的显性和潜在损失的贴现值,并指出终止交易关系、交易者市场声誉贬值等私人惩罚机制,是自我履约的动力来源。6

Kreps和Wilson(1982)建立了声誉模型(KMRW),提出相对于一次性交易引起的机会成本与“非合作博弈均衡”,买卖双方更愿意接受重复博弈的多期契约,因为从中可以获得更大的净收益。7其中,“声誉”从以下两个方面发挥重要作用:第一,信号功能,声誉作为一种信号,在不同交易主体之间传递,可以缓解信息不對称、防止逆向选择与道德风险;8第二,交易与资本增值功能,体现为通过施加可置信的私人惩罚,震慑违约者;9通过增加声誉资本降低未来缔约时的交易成本,以使合作剩余与声誉租金最大化。10声誉发挥作用需要具备一定的前提条件:重复博弈、违约时的信息对称性以及对违约者的有效惩罚。11

(三)互联的关系型合约的契约属性

封闭的农村社会结构和合约形式具有如下两个特点:第一,从时间维度上表现为关系型合约;第二,从空间角度上表现为互联合约。1关系合约(relational contract)的本质是将合同治理结构嵌入在不同质的关系结构中,通过交易各方的关系来弥补合同的不完全。在关系合约中,由于缔约主体相对稳定,社会交往范围固定,部分私人信息只能长期内被合约参与各方观测,不能被第三方观察到,所以只能依赖双方的长期博弈来自我实施。2互联合约(interlinked contract)是将几宗看上去属于不同市场和不同时期的交易联合起来捆绑签约,具有同时性、互为条件性、内部封闭性的特点。3这符合“过程监督管理、欺诈行为处罚、损失结果追踪”的诚信治理原则。4

(四)文献述评

现有研究认识到了政策性担保贷款的履约障碍,并关注到了声誉在契约自我实施中的重要作用以及互联关系型合约的独特属性,前人的研究为本文提供了重要的理论证据。然而,现有研究存在如下几个不足:第一,互联关系型合约表现为时间上的重复博弈以及空间上的跨市场互动,但现有研究仅割裂地分析了关系合约与互联合约,并没有对互联关系型合约的本质特征及时间、空间“双重履约”的内在统一性进行剖析。第二,现有研究关注到了声誉机制可以由产品市场形成,并溢出到信贷市场中,从而抑制信贷违约,但是,忽略了信贷市场也可以形成声誉效应,并再次溢出到产品市场,这一声誉效应的动态、互动机理。因此,声誉效应在互联关系型合约的自我履约机制中具体发挥了什么作用,现有研究既未给以理论阐述,亦未进行逻辑证明。第三,现有研究关注到了政策性担保贷款的履约障碍,但并未找出可以实现其自我履约的路径,也没有给出政策性担保贷款为何会在产业链模式中实现自我履约的科学解释。

基于现有研究“碎片化、空白化”的缺陷,本文试图构建一个互联关系型合约的理论分析框架,考察产业链模式中政策性担保贷款的契约性质,通过剖析声誉效应在该类契约中的作用机理,为产业链模式中政策性担保贷款的自我履约提供内在一致的逻辑证明。最后,针对“荷马模式”的互联关系型合约属性,解释其合理性以及内嵌的契约效率。本文提出加入产业链是政策性担保贷款实现自我履约的基本路径,这不仅有助于加深政界、学界、实践界对政策性担保机制内涵的认识和理解,更为政策性担保机构的可持续健康发展提供了参考建议。

二、声誉与政策性担保贷款的自我履约:一般原理

(一)产业链模式下的政策性担保贷款具备互联关系型合约属性

产业链模式下的政策性担保贷款,是指在产业链中,政策性担保机构为与核心企业签订订单的农户提供担保,核心企业为农户贷款提供反担保的贷款模式。

首先,在产品市场上,由于农户缺乏企业家才能和信息处理能力,面临“小生产”与“大市场”的尴尬局面,处于较低的福利水平,农户的需求为:在风险可控的前提下,提高自身的预期收益。核心企业需要农户提供的农产品,以增加其市场竞争力,因此,核心企业利用自身的信息优势与市场势力,使农户加入产业链经营中,确定其提供的劳动力、资本等生产要素的最佳用途,并给予高于市场的报酬,二者基于需求重合与要素优势互补,达成合作生产契约。

其次,在信贷市场中,金融机构需要“第三方”——政策性担保机构的担保,政策性担保机构为了避免风险,需要核心企业的反担保,因此,核心企业是否愿意提供反担保是政策性担保贷款契约达成的关键。由于产品市场中,核心企业对农户实行准纵向一体化管理,二者之间形成利益锁定关系:第一,农户提供的劳动力、土地和固定资产等生产要素,不仅为核心企业承担了生产风险,还可以为核心企业提供垫付劳动力工资、租赁土地、生产设备等形式的内源融资;第二,农户为核心企业承担了管理、销售与财务等方面的相关费用;第三,生产性融资需求会促使农户为扩大再生产投入更多的专用性资产,产生更大的合作剩余,此时,核心企业是间接的受益者。因此,同样基于双方的需求重合与优势互补,核心企业愿意为农户提供反担保,信贷契约达成。此时,产业链模式下政策性担保贷款的契约属性为互联关系型合约,即生产契约与信贷、担保契约共同镶嵌于农户、核心企业、政策性担保机构以及金融机构的社会关系体系中,通过固定交易主体间的长期重复博弈缓解了逆向选择与道德风险;通过产品市场、信贷担保市场的跨市场捆绑签约,实现了信息的溢出效应,确保了“需求的双重重合”;通过将违约者逐出关联市场的可置信威胁迫使农户信守承诺。这种互联关系型合约中特殊的时间和空间的双重作用机制有效地弥补了政策性担保机构在单一市场、有限期博弈时的履约障碍。

(二)声誉对政策性担保贷款自我履约的作用机理

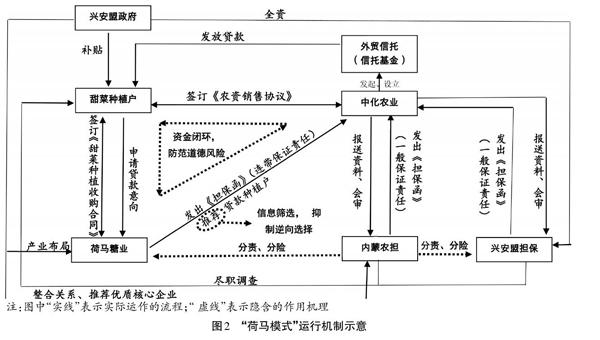

如前所述,本文认为声誉具有信息效应与资本效应两个功能,互联关系型合约时间维度的关系性以及空间维度的互联性特征恰好满足声誉发挥作用的基本条件。因此,本文认为声誉是保证政策性担保贷款自我履约的重要机制。

1.声誉来源于产品市场的长期重复博弈

产品市场中,核心企业将生产契约嵌入与农户的关系体系中,通过长期重复博弈,实现了双方的合作性均衡。为了追求长远利益,高能力的农户比低能力的农户更愿意建立自己的“好声誉”,并积极向核心企业披露,以使自己的内在特征外显化, 形成声誉租金,获得竞争优势。此时,声誉既发挥了信息效应又发挥了资本效应:作为一种信号,声誉显示了农户行为倾向或不可观察的内在特质;作为一种资本积累,高能力的农户更倾向于维持好的声誉,因为声誉租金能带来可预期的超额收益。

2.信息效应使产品市场的声誉溢出到信贷、担保市场

信贷、担保市场中,农户与金融机构签订借款契约,金融机构与政策性擔保机构签订担保契约,政策性担保机构与核心企业签订反担保契约,这一连串的契约之所以可以达成,源于声誉的信息显示机制。农户在产品市场上形成的声誉以信息流的形式传播,并溢出到信贷、担保市场中,高能力的农户更愿意维护自己在产品市场中塑造的高声誉,主动与低能力的农户区别开来,核心企业在接收到这一信号后,识别出既有还款能力又有很高还款意愿的农户,并做出是否进行反担保的决策。因此,在信贷、担保市场中,声誉发挥了信息效应:作为一种信息筛选机制,抑制了逆向选择;作为一种抵押品替代机制,弥补了抵押物不足。

3.声誉的资本效应加大了政策性担保贷款的违约惩罚

声誉的资本效应表现为:声誉具有路径依赖性,农户对声誉的投资越多,他就会更加关注自己的声誉,并为其维持和扩大做进一步投资,积累更高的声誉租金,而这种投资属于沉没成本,越高则意味着丧失声誉的机会成本越高,造成的损失越大。产业链模式的政策性担保贷款中,可以利用声誉的资本效应来防范道德风险,通常表现为违约的农户不仅面临丧失“捆绑收益”的直接损失、增加未来交易成本的间接损失,还面临着积累的声誉租金损失,这种叠加的惩罚机制,使得农户从主观意愿上积极履约。因此,声誉的资本效应越大,可置信的私人惩罚越严厉,农户违约损失越大,自我履约的范围越大。因此,声誉的资本效应是一种激励与约束机制,可以抑制农户的道德风险。

4.声誉跨市场的互动、增值,实现了合作剩余最大化,促进自我履约

至此,我们证明了声誉源于产品市场,通过信息效应溢出到信贷、担保市场中,通过资本效应实现了声誉的增值,使农户违约的成本增加,抑制了道德风险。“故事”并没有完结,信贷、担保市场上增值的声誉又以信号的形式传递到产品市场中,由产品市场的声誉资本效应进行再次增值,并以信号形式又一次传递到信贷、担保市场中,通过资本效应实现了又一次增值……,如此往复,无限循环。因此,在无限期的重复博弈过程中,声誉的信息效应与资本效应在互联关系型合约中发挥了作用,通过跨市场的溢出、互动,使声誉租金、退出市场的可置信威胁以及未来预期捆绑收益现值无限期增加,合作剩余最大化,实现了交易双方的帕累托改进,进一步促进了契约的自我履行,作用机理如图1所示。

三、典型案例分析

(一)资料来源及“荷马模式”实施概况

内蒙古农担于2016年6月组建, 注册资本316568万元,成立至今,企业积极创新担保业务产品,其中,“荷马模式” 取得了贷款覆盖面大,无一笔不良的成绩,是成功运用政策性担保机制化解农户贷款难问题的典型。因此,本文以内蒙古农担授信的荷马糖业产业链政策性担保贷款为样本,解读其契约属性与自我履约机制。本文所用资料通过实地访谈、问卷调查获得。

1.产生背景

内蒙古兴安盟具有种植甜菜的自然资源和地区优势,当地政府致力于将其打造成中国北方糖都。荷马糖业是一家以甜菜制糖为核心的现代产业化龙头企业,在其带动下,兴安盟2017年实现甜菜合同种植面积25万亩,加工甜菜70万吨,产糖5万吨,利税6700万元,拉动1500户农民实现种植甜菜收入3.5亿元,人均增收1000元,为当地经济增长与产业扶贫做出了贡献。然而,种植户生产资金不足导致的参与度不高,是荷马糖业产业化经营中的主要障碍。因此,在当地政府大力推动、荷马糖业积极申报的情况下,2017年,内蒙古农担与荷马糖业、中化集团合作开展“龙头企业+农户+金融机构+担保”的产业链融资担保业务,担保贷款发放情况见上页表1。

2.运行机制

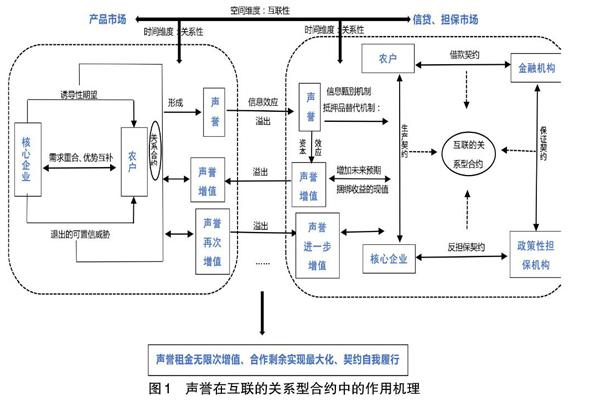

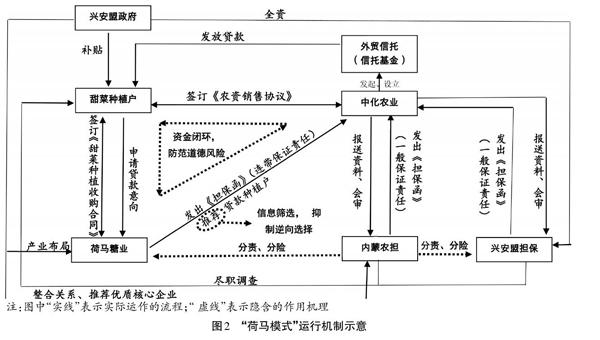

“荷马模式”是以荷马糖业产业链为依托,由兴安盟政府、中化集团旗下中化现代农业有限公司(生产资料供应商,下文简称“中化农业”)、中化集团旗下中国对外经济贸易信托有限公司(负责贷款发放,下文简称“外贸信托”)、内蒙古农担、兴安盟投资担保有限公司(兴安盟政府全额投资,下文简称“兴安盟担保”)共同参与运作的新型农业融资担保模式,其运行过程如图2所示:(1)兴安盟政府通过财政补贴、协调各方关系,进行产业布局。(2)种植户与荷马糖业签订《甜菜种植及收购合同》,与中化农业签订《农资销售协议》。(3)中化农业通过外贸信托发起并设立“中化现代农业有限公司·外贸信托产融结合单一资金信托”(下文简称“信托基金”),对种植户进行放款的信贷业务。(4)符合担保贷款申请条件的客户,经荷马糖业介绍,向中化农业提出申请,中化农业进行尽职调查并作初审评级。(5)相关资料报送至兴安盟担保、内蒙古农担进行会审。(6)兴安盟担保、内蒙古农担作尽职调查,合格项目发出《担保函》。(7)中化农业与种植户签订《借款合同》,收到内蒙古农担、兴安盟担保《放款通知书》后即可放款。(8)农户按标准化生产要求种植甜菜,订单交售给荷马糖业。(9)荷马糖业在甜菜交割款中扣除生产资料款、利息费用、担保费、代理服务费等,并划至中化农业账户。(10)中化农业将代收担保费、代理服务费转存至内蒙古农担、兴安盟担保相关账户。

(二)“荷马模式”存在逻辑与形成机理

1.荷马糖业——甜菜种植户的需求重合

种植甜菜的诱导性收益满足了农户追求利润最大化的经济人理性预期。甜菜属于效益较高的经济作物,与玉米等粮食作物相比,具有比较优势和竞争优势,如下页表2所示。

荷马糖业以订单形式保底收购甜菜,负责农资供应、农机作业、种植培训、贷款担保等一系列服务,使农户种植零风险,极大地节约了交易成本。补贴方面,在国家补贴200—300元/亩的基础上,当地政府对甜菜种植累加补贴20%—40%。因此,农民纯收益最高可达 1600 元/亩。在供给侧改革的背景下,玉米的价格和补贴逐渐失去优势,因此,甜菜是玉米的替代品,不仅效益翻倍,而且在收获和交售环节,成本更低。

穩定的原材料供应是荷马糖业具备竞争优势的前提。内蒙古制糖业中荷马糖业在产能、产量、收益等方面均具有比较优势(见表3)。提糖率高、地块集中、运输成本低、副产品效益补偿等都使荷马糖业可以和南方的甘蔗糖、进口糖直接竞争。然而,这离不开种植户的富余劳动力和场地优势,这使荷马糖业可以对农户生产实行准车间化管理,保证原材料的稳定供应。

2.荷马糖业——内蒙古农担的优势互补

内蒙古农担的优势为通过增信,实现甜菜种植户的资金融通。在此过程中,中化农业通过内蒙古农担的介入外部化了对农户放款的交易费用和风险,使得内蒙古农担成为应对信息不对称和违约风险的主体。因此,在实现政策性导向的前提下,分散风险和降低交易费用是内蒙古农担的诉求。

荷马糖业的优势体现在:第一,长期、重复交易形成的熟人社会网络,不仅可以使荷马糖业有效剔除无还款能力或不守信用的农户,抑制了逆向选择,还可以识别农户的还款困难是否为策略性赖账,防范了道德风险。第二,利益锁定机制使荷马糖业愿意为农户提供反担保,对贷款农户的本息承担连带责任保证,分散了内蒙古农担的风险,并承担了主要的监管责任,减少了内蒙古农担的交易费用。第三,资金闭环设计:贷款打入农户专用账户,且只能购买中化农业提供的生产资料,支付结算都从金融机构走账,从制度上防范农户策略性赖账的道德风险。

2017年共有200户甜菜种植户申请贷款,荷马糖业根据信用良好、无不良嗜好、有种植经验、本地户籍等条件剔除130户,审批合格70户接受内蒙古农担的扶持。70户甜菜种植户均为适度规模主体,共计种植4.7万亩,占到荷马糖业总种植面积的18%,符合国家“双控”1标准的政策性导向。由受灾、丧失劳动力等不可抗力引起的 3笔逾期,金额40万元,已由荷马糖业代偿,内蒙古农担未遭受损失,因不属于策略性赖账,荷马糖业并未将其逐出产业链。

(三)“荷马模式”的自我履约机理

1.产品市场的诱导性期望+内生于熟人社会的社会规范,促使声誉产生

生产契约嵌入熟人社会关系网络中,受同村人对不信守合约“闲言碎语”的影响,一次违约不仅会被逐出甜菜市场、丧失种植甜菜的可预期高额收益(种植收益、政府补贴、贷款担保等),还会损失前期投入的专用性投资。甜菜属于专用程度较高的作物,在兴安盟境内,只有荷马糖业一家甜菜收购企业,违约将损失生产资料投入成本、整理土地成本、育苗保苗成本、安装滴灌设施成本等,如果转卖到其他盟市,则会增加运输成本,降低收益;而且违约的不良声誉会扩展到农户所在的村庄环境下,增加其他交易的成本。因此,农户倾向于在产品市场建立一个良好声誉以保持合作长期稳定。

2.强激励+互联市场的可置信双重惩罚,促使声誉增值,实现合作剩余最大化

借助关系网络的扩散机制,声誉溢出至信贷、担保市场中,若荷马糖业提供反担保,农户将获得互联市场的“捆绑收益”:(1)每亩收益(如表1);(2)低利率的贷款资金,由内蒙古农担授信的综合融资成本低于8%(市场利率10%);(3)贷款投入生产中,规模效应使甜菜的单产、含糖量提高,生产成本降低,收益增加;(4)信贷、担保市场中,积极还贷可在下一期享受内蒙古农担的绿色审批通道,授信额度提高,利率降低,交易成本进一步减少。声誉在产品市场与信贷、担保市场中无限互动、循环,最终实现合作剩余最大化,荷马糖业与农户得到了帕累托改进。另外,守约还可以提高农户的声望与社会地位。

内蒙古农担扶持的70户甜菜种植户,2017年共收甜菜3.87万吨,实现1935万元的销售收入,平均每户收入在27万元左右,福利水平显著高于未接受扶持的农户,同时也在熟人社会网络中建立起“我能做,别人做不了”的社会声望。从荷马糖业角度看,3.87万吨稳定的原材料可使荷马糖业产糖0.58万吨左右,按期货市场上白糖平均价格6300元/吨计算,将带来3654万元的销售收入,间接助力了企业增收,实现了非合作不能产生的“合作剩余”。

这种“捆绑收益”与社会地位提升的强激励,使农户不断增加声誉租金,使自己“好的”信号突显。此时,声誉机制发挥了信息效应(信号、抵押品替代)和资本效应的作用。反之,如果农户违约,将得到互联市场的双重惩罚——丧失“捆绑收益”、社会声望降低的社会惩罚,这种可置信的私人惩罚增加了农户主动履约意愿,促进了产业链模式下政策性担保贷款的自我履约。

四、研究结论与进一步讨论

本文基于对“荷马模式”的案例剖析,得出由政策性担保机构授信的产业链担保贷款具有互联关系型合约属性,在声誉机制的作用下,可以实现自我履约。研究结论如下:

第一,需求重合與优势互补是互联关系型合约的存在逻辑。核心企业的市场势力、信息技术优势,满足了农户追求利润最大化的理性人预期,农户的劳动力、土地等资本供应满足了核心企业准纵向一体化的管理需求,产品市场的关系型契约达成。产业链的资金闭环设计、诱导性“捆绑收益”、可置信的双重惩罚抑制了农户的道德风险,同时基于利益锁定机制、核心企业愿意为农户提供反担保,产品市场与信贷、担保市场的互联关系型合约达成。推荐制度抑制了政策性担保机构的逆向选择,节约了信息成本;核心企业承担连带还款责任,分散了政策性担保机构的风险。

第二,声誉具有信息效应和资本效应两个作用,可以促进互联关系型合约自我履约。声誉产生于产品市场,基于信息效应,溢出到信贷、担保市场中,发挥信号传递与抵押品替代作用;基于交易者的强激励(“捆绑收益”、社会声望)以及可置信双重惩罚,资本效应发挥作用,声誉实现增值。增值的声誉再次以信号形式传递到产品市场中,资本效应再次实现声誉租金增加,又一次以信号形式传递到信贷、担保市场中,实现声誉又一次增值……声誉机制在两个市场中无限传递、互动、循环,实现合作剩余最大化,交易双方达成帕累托改进,契约自我履行。

除以上基本结论,我们还发现:

第一,政策性担保机构缔约的关键在于核心企业是否可以分散风险,因此,核心企业的禀赋、信息与监督优势、风险承担能力以及对产业链掌控程度是其担保授信时需要考虑的问题。第二,产品特性、资产专用性在互联关系型合约自我履行中发挥了重要作用。本案例中,甜菜属于专用性较强的农作物,违约将导致农户资产专用性投资产生损失,这种叠加机制,使私人惩罚的可置信程度增加,声誉效应得到放大,自我履约程度提高。第三,盈利性是各方参与互联关系型合约的前提,政府的补贴是重要的物质基础。

Can Reputation Promote Self-performance of

Policy-backed Loans?

——An analytical framework based on interconnected relational contracts

XU Li-li, CHEN Dong-ping

Abstract: Industrial chain guarantee loans granted by policy-based guarantee institutions can realize self-performance, in which reputation plays the important effect in terms of information and capital. This article constructs an interconnection analysis framework of relational contracts. Based on this framework, it analyzes “Homer model” that the Inner Mongolia Agricultural Credit Guarantee Company provides the credit for sugar beet growers, which has preliminarily verified the following aspects. Firstly, the unique capital closed loop, filtering mechanism and risk dispersing mechanism of the industry chain ease the barriers of contracting and performance from policy guarantee loan; Secondly, policy-based guaranteed loans in the industrial chain model can realize self-performance of the contract because of the contractual attributes of the interconnection relationship contract; Thirdly, reputation is generated in the long-term repeated game of product market, which spills into the credit and guarantee market through information effect, adds value through capital effect, interacts and adds value in the two markets, maximizes cooperation surplus, and further promotes the self-performance of policy-guaranteed loans. This study provides a scientific explanation for policy-based guarantee institutions to solve the default risk in a market-oriented way and make “guarantee supporting agriculture” realize sustainable and healthy development based on the endogenous mechanism.

Key words: policy-based guarantee institutions, reputation, interconnection contract, guarantee support for agriculture, industrial chain