铟

——产业之困与突围之路

孙 旭

(北京安泰科信息股份有限公司,北京 100038)

2019年铟市场整体变现差强人意,出口贸易大幅回落,中国对全球的铟供给作用正在减弱。行业依然面临着多方面的困难和阻力,可以说是内忧与外患并存,而铟市场的良性发展也更需要全行业的自律和共同努力。

1 中国铟产业的现状

铟元素发现迄今,已有近150年的历史,首先被德国物理学家发现。1933年开始少量商业化应用于合金制造。二战期间被大批量使用在飞机发动机齿轮涂层。1985年开始大量应用于电子工业,特别是平板显示的飞速发展开创了铟应用领域的新纪元,铟的消费也随之进入高速增长时代,2006年全球铟的需求跨上千吨级水平。近年来,全球铟消费已接近两千吨。在未来,半导体和光伏领域的应用可能再次将铟需求预期提升到一个新的高度。

中国1955年开始生产铟,起步稍晚,但20世纪90年代后产量增长迅猛。目前我国原生铟产量占全球二分之一,铟金属产量占全球三分之一。下游产业近年发展速度加快,大尺寸靶材实现部分国产化,半导和光伏消费高速增长,基本面稳中向好,贸易活跃度逐年提升,落后产能逐步淘汰,产业结构不断优化。

但与此同时,我国铟产业也面临着有历史以来最大的行业难题——泛亚库存。

如此巨大的库存就像悬在整个铟行业头上的一把利剑,长期阻碍着我国铟行业的平稳发展。

2 中国在全球铟产业中的地位和影响

2.1 资源

到目前为止,世界上并没有发现独立铟矿,铟主要伴生在铅锌矿中,其储量是难以估计的。据美国USGS统计,2008年全球铟储量基础为1.6万吨,储量1.1万吨,其中中国储量8000吨,居世界第一,其次是秘鲁、美国、加拿大、俄罗斯。美国美铟公司公布的数据,全球铟资源量5万吨,其中中国和前原独联体国家2.3万吨。

中国国土资源部最新资料显示,截止2017年底,中国含铟矿区有76处,;查明资源储量为16745.64吨;铟资源量为15357.86吨;基础储量1386.78吨;储量为1067.51吨。

客观讲,资源量和价格有密切关系。随着价格提高,一些低品位资源可以被经济回收,从而提升了资源级别。铟价在低位时,铟资源以中间产品比如冶炼渣、钢厂烟灰等存在的比例增加,金属产品产出比例减少;铟价高位时,铟资源以中间产品存在的比例减少,金属产品产出的比例增加。

此外,铟等小金属的产出与环保要求息息相关。在我国,铟多是来自有色金属冶炼渣和高炉瓦斯灰,根据最新公布的危险废物目录,高炉瓦斯灰属于固体废物,有色金属冶炼渣是危险固废。随着未来环保要求日趋严格,一些历史积存的渣、钢厂低品位烟尘将得到有效的回收和利用,变为宝贵资源。这也是铟资源与供应关系的一个特点。

2.2 生产

铟生产分为原生铟(即直接来自原生矿石的精铟)和再生铟(目前主要指回收靶材废碎料而加工的精铟)。原生铟主要从锌冶炼系统产出,因此目前的主要产铟国也是主要产锌国,主要有中国、韩国、日本、加拿大、比利时、俄罗斯等。再生铟主要产自铟靶材回收,回收量最大的是铟消费最多的日本和韩国,中国再生铟量也在逐步增加,但与日韩相比仍有差距。

原生铟方面,我们主要以锌精矿产量估计原生铟产量分布以及趋势。全球锌精矿生产主要集中在亚洲、美洲和大洋洲,这三个地区是上世纪90年代以来世界地质勘探和采选业发展的中心,近年生产总规模依然增长明显。而我国国内由于环保等原因导致锌精矿产量呈现下降的趋势。因此也导致近年我国原生铟产量有所下滑,但依然占据全球原生铟总产量的二分之一。

再生铟方面,主要是来自ITO废靶的回收,因此ITO靶材的主要生产国也成为了再生铟的主要产生国,全球再生铟的生产基本被日韩瓜分,中国只占到全球再生铟总产量的十分之一。但随着国内ITO靶材技术的突破以及产量的增加,我国再生铟产量和占比会不断提高。

图1 2009-2018年全球再生铟产量(单位:吨)

结合原生铟和再生铟两者的总产量看,全球精铟生产基本形成中日韩三足鼎立的局面,中国以原生铟为主,产量约占全球精铟总产量的三分之一,日本以再生铟为主,韩国是原生再生并存,两国各占全球精铟总产量的三分之一。

2.3 消费

铟作为重要的光电材料,被广泛应用与显示,半导,合金等电子工业中。其中ITO靶材领域应用占总消费量的70%-80%,其他领域用量约占20%-30%,主要包括:半导体、化合物、焊料、合金以及光伏等光电领域。

全球最主要的铟消费国为日本、韩国、中国、美国,其中日、韩在全球总消费中占绝大多数,中美与日韩相比消费量有较大差距。

日韩巨大消费量背后,是其两国在全球ITO靶材市场中的绝对优势。而随着近年国内下游产业的不断进步,特别是国产ITO靶材在一些关键技术上的突破,使得国内消费保持高速增长,但由于基数较小,因此增长的绝对值并不高,目前也只占得全球消费十分之一,但中国增长势头强劲,在未来消费占比会持续提高。

图2-4 2009-2018年全球铟分国别消费结构(单位:吨)

2.4 贸易

我国是全球重要的铟供给国,长期以来一直是全球铟出口第一大国,特别是对美、日、韩三大消费国的出口,三国长期依靠中国铟产品维持国内铟的消费。

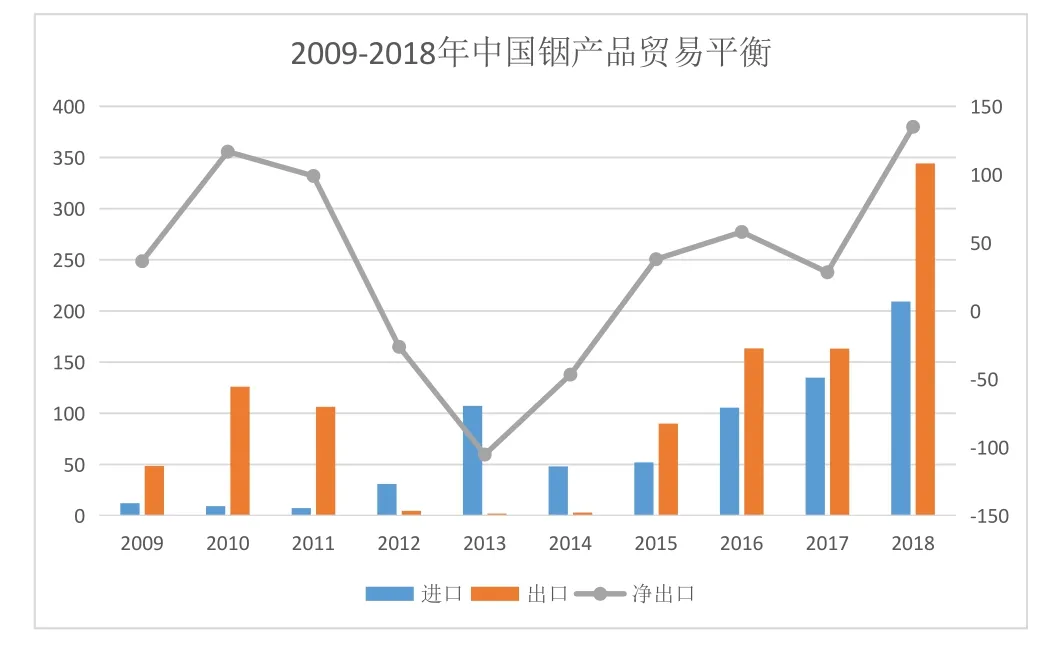

图2-5 2009-2018年中国铟产品贸易平衡(单位:吨)

我国2009-2018十年间,铟产品基本保持净出口的状态,但是在2012-2014三年间,这种情况发生了逆转,主要原因是泛亚交易所吸收了大量现货,国外的部分产量和库存大量流入国内,而这三年间我国铟产品出口几乎为零。2015年后随着泛亚交易所的落幕,中国铟贸易也回归到正常水平,近年贸易活跃度不断提升。但是令人不解的是中国进口铟产品的数量同样巨大,这种现象至今没有得到明确解释。市场中主要的观点认为由于目前国内粗铟原料比较紧缺,国外的粗铟以原料的形式流入国内;另一种观点认为,由于海关编码的不完善造成其他产品结算到了铟产品之中或是一些非常规贸易活动所致,但具体的原因有待继续探究。

值得注意的是,我国铟第一大出口国的地位有所动摇,韩国的出口量从2016年开始超过了中国成为了全球第一大出口国。目前中美贸易摩擦的走向面临着诸多不确定性,加之日趋严苛的环保要求,以及产期低迷的市场环境,可能会使这种情况继续延续。

2.5 产业竞争力

结合我国产销及贸易数据,不难发现发现我国铟产业的发展存在一定的不平衡性,整个产铟产业的国际竞争力相对较弱。

首先,由于我国铟产业产消的不平衡,中国铟产品依赖出口。在供大于求的背景下,无法取得国际定价的话语权;其次,我国下游产业正处于成长阶段,下游产业的高端产品市场依然牢牢掌握在其他先进国家手中;最后,过长的账期和银行贷款的政策也使得我国下游企业在和国外企业的竞争中处于劣势地位。

3 中国铟产业的困境

3.1 小金属生产进入历史高峰

中国是有色金属生产大国,作为副产品的小金属生产进入产量历史高峰是必然的,库存同样会随之接近历史顶峰,这是我国铟产业发展阶段的产物,我们必须正视它。目前我国铟的产出已接近顶峰,而我国对其应用仍然处于起步阶段,库存消化是有一定潜力的,但需要时间。这些是宝贵的战略资源,但在现阶段制约了我国国内产业的良性发展。

3.2 下游相关产业发展滞后,消费水平不足以支撑国内生产

中国铟产业起步稍晚,受政策、技术、环保等因素的制约,我国长期作为产业初级产品生产国,地位尴尬,下游加工技术与世界先进国家相比仍有差距,特别是大尺寸高端ITO靶材以及尖端半导体领域,依然牢牢掌握在日韩手中。目前高端ITO靶材90%的市场被日本日矿、三井和韩国三星、LG控制,高端半导体市场60%的市场份额掌握在日本住友手中。

虽然中国下游产业近年发展迅猛,但是依然与国内的产量不匹配,消费不足以支撑国内生产。以至于长久以来我国没办法取得国际定价的话语权,这种大而不强的局面同样存在于我国其他产业中。

3.3 本质是依赖出口的产业,是净出口型的产业

与部分有色金属情况相同,我国铟产业在国际上长期扮演着初级产品生产国的角色,虽然产量占据全球总产量的较大比例,但始终集中在产业链最前端。由于现阶段的产业结构,产销无法在国内实现循环。我国铟从某种程度上讲是依赖出口的,这也使得我国铟企业长期受制于人。

3.4 由于国内供需的原因,市场中短期陷入困境

由于目前国内产业结构的不平衡,我国国内下游消费企业无法消化目前国内的产量,铟依赖出口,铟价格长期受制于国外下游企业,而目前昆明库存总量几乎等于全球两年的全部铟总消费量,站在供求平衡的角度,如此巨量库存一旦流入市场,很可能对我国的铟企业产生颠覆性的冲击,价格可能会跌落至不可想象的地步。

4 铟产业的脱困之路的思考

4.1 国家收储

现阶段来看,通过国家储备的方式是短时间内有效解决库存问题最行之有效的办法。

一方面,目前铟价格已经到达了历史最低水平,随着环保要求的不断提高,人力成本的不断上涨,企业利润已经被压缩到几乎没有空间,很多国内企业退出市场。从收储成本以及国有资产升值的角度考虑,现已具备了国家收储条件。

另一方面,中国铟产业依然处于起步阶段,特别是下游产业,与日韩等国的差距依然较大。随着未来我国铟产业结构的不断优化,国内铟消费逐年递增,通过国家储备的形式可以更好的保护战略资源,为我国处于成长阶段的铟产业提供关键原材料的资源保障;同时避免资源廉价外流,预防对我国长远资源供求形成潜在威胁。

4.2 大力发展相关应用产业

从产业角度看,想解决历史遗留库存最根本的方法依然是优化产业结构。这可能需要国家政策的支持,大力发展下游应用产业,鼓励下游企业向上游初级原材料延伸发展。企业可通过重组、收购、兼并等方式不断提高产业集中度,实现全产业链覆盖。

4.3 发挥大型国有企业的优势作用

大型国有企业结合自身相关产业优势进行商业收储,或原料储备。实现相关产业与原材料的结合。另外,从商品保值增值的角度看,也是可行的。

4.4 发挥社会资本力量

发挥市场作用,在合乎法律,物权明确的情况下,成立股份制投资公司,实现商业化运营,利用社会资本盘活库存。

5 总结

总体来看,我国铟产业正处于困境与机遇并存的重要阶段。一方面,历史原因积压的库存既是宝贵的资源又严重制约了我国铟产业的良性健康发展;另一方面,国内产业结构的不平衡既让我们看到未来我国铟产业发展的巨大空间又让国内铟行业企业面临巨大压力。

其实如果整个产业链处于非常健康和良性的状态,如此巨大的库存可能根本不会出现,所以最终想要从根本上解决库存问题,终究还是要大力扶植下游产业,依靠国内下游产业的需求,从而进一步利用不断扩大的消费将库存消化。其次,国家收储与商业收储相结合,从而既保护了重要的战略资源又解决了历史的难题,可谓一举两得。最后,通过企业或社会资本在合乎法律的前提下成立股份投资公司,进一步盘活库存。

共同发力,多方分流,在巨大的行业困境中伺机突围,最终实现我国小金属产业的良性、健康、持续的发展。