市场化进程视角下的财务冗余与投资效率

郭小金 袁文

摘 要:企业的投资行为需要大量资金的支持,财务冗余作为企业内部一种易于获取的积存资源,可以让企业对于不确定的投资环境保持一定的预防与缓冲能力,可以缓解企业因资金不足而错失投资机会的问题,从而提升投资效率。已有研究证实,财务冗余对投资效率的作用并不单一。从市场化进程的视角出发,分析财务冗余对投资效率的关系,研究发现,当市场化水平较高时,财务冗余与投资效率呈正相关关系,市场化水平较低时,现金冗余会加剧过度投资,而负债冗余能发挥债权人的监督作用,抑制投资异化。在不同的市场环境下,企业可以采用不同的财务政策,以充分发挥财务冗余对投资效率的积极作用。

关键词:财务冗余;投资效率;市场化进程;代理问题

中图分类号:F275 文献标志码:A 文章编号:1673-291X(2019)20-0167-05

在完全市场化的理想环境中,企业资源配置的供给和交易都完全由市场决定。然而在现实环境中,不同国家、地区的市场化程度各不相同,这就造成了市场信息透明度与资本流通速度的差异。进而导致了资源配置效率也各不相同。在不同的市场环境中,企业获取融资的难易程度与面临的投资机会都有所差异。限于融资方面的约束,如果企业不能及时获取充足的资金用于投资,则很可能丧失投资机会,或是造成投资异化,降低投资效率。因此,企业想要对不确定的投融资环境保持一定的预防与缓冲能力,就有必要保持适当的财务冗余。然而在不同程度的市场化环境中,资源配置效率的不同,必然使得企业对财务冗余这种预防性、缓冲性资源的需求不同。把握在不同市场化程度下财务冗余的角色定位,对于提升企业投资效率具有积极意义。

一、财务冗余的概念界定

(一)冗余资源的界定

在企业的生产与再生产过程中,资源以不同的形式进行转化,而企业也以不同的方式对资源加以利用与整合,资源获取与资源利用的不平衡势必造成企业内部资源的冗余与积存。当前学者对冗余资源的界定通常从作用出发,因而从概念界定上就被划分成了两种观点。一种观点认为冗余资源就是没有用的资源,如Jensen 和Meckling(1976)认为,冗余资源是企业内部没有被充分利用的资源,是一种低效率的表现,不但对企业无益,还会对代理成本和所有权结构产生影响,引发代理问题[1]。另一种观点认为,冗余资源虽然是超出实际需求的资源,但是有助于企业减轻外部冲击和促进企业内部结构、战略调节,如Cyert和March(1963)认为,冗余是需求资源和实际资源之间的差额,留存于企业内部却还没投入使用,可以减轻外部环境的冲击[2]。基于第二种观点,有许多学者认为,冗余资源是超过企业运行所需资源的部分,可以让企业适应外部冲击与进行内部调整。

之后有学者对冗余资源进行了分类,如Nohria和Gulati(1996)将冗余资源分为财务冗余、技术冗余、能力冗余、人力冗余、组织冗余[3]。可以看出,不管冗余资源如何界定、分类,其本质是超出企业最低需求的资源积存。

(二)财务冗余的界定

Myers和Majluf(1984)在融资优序理论中首先提出财务冗余的概念,他们认为,冗余由企业提前预留的现金及其等价物和无风险的负债构成[4],体现企业在获取资金的同时承担较低风险的能力,反映了企业财务的灵活性。Donaldson(1984)进一步将财务冗余概括为现金留存和负债留存[5]。随着研究的深入,学者们对财务冗余做出了更多的细分,如从来源上分为现金冗余和负债冗余,从时间上分为短期财务冗余和长期财务冗余,从性态上分为可恢复财务冗余、可获得财务冗余和潜在财务冗余。

尽管目前没有统一的定义,但学术界广泛认同其特征是过剩的财务资源,具体表现为超额持有的现金和预留负债。

二、财务冗余和投资效率的关系

早期财务冗余的影响往往被企业所忽视。按照20世纪60年代提出的修正后的MM理论的解释,最佳资本结构是100%的负债,显然这是一种偏离正常需要的预留负债能力,过剩的负债冗余势必给企业带来不必要的资本风险,影响企业的经营与投资活动,进而影响企业的绩效。之后“现金为王”的论调又甚嚣尘上,认为企业应该留存大量现金,显然这是一种超额现金持有(现金冗余),留存过量现金企业必然要面对货币贬值、丧失好的投资机会等问题,最终影响企业绩效。因而,关键还是在于如何利用财务冗余。

近年来,由于国内资本市场取得了较大的发展,资源整合与财务冗余资源利用的途径都呈现多元化发展趋势,这也意味着提高企业的投资效率有了更多的方式。越来越多的企业并不局限于创造财务冗余以消极应对外部环境变化带来的冲击,更多的是利用财务冗余提升投资效率、寻求资本增值。从20世纪60年代开始,组织理论和委托代理理论就对冗余资源的作用各持己见,随着国内外学者的积极关注与研究领域的拓展与细分,财务冗余对投资效率的影響作用也逐渐被学者所重视,然而学术界依旧存在多种看法。

(一)财务冗余对投资效率的积极作用观

财务冗余的多少会影响投资效率的高低,投资效率的高低又会影响财务冗余的持有量,二者之间相互作用。在不同的理论指导下,对二者关系的研究也会出现矛盾的结果。

组织理论认为,财务冗余至少有促进创新、抑制冲突、缓和外界环境影响、维持企业稳定这四方面的作用(Tan & Peng,2003)[6]。资源理论也认为财务冗余是企业绩效的重要驱动力量。财务冗余能为企业带来相对稳定的现金流保障,支持研发投资的后续支出与有序进行,具有平滑作用,降低了调整投资行为的成本,提高了预防能力与快速决策反应能力。财务冗余已成为影响投资决策的重要因素[7]。

投资也是企业资本增长的核心驱动力量之一,在当前中小企业融资难、市场体系不完善、信息不对称的背景下,交易成本、市场择机行为都无疑加大了外源融资的难度和成本,特别是当企业面临外部融资约束的时候难以满足投资需要,因此许多企业不得不将目光由外源融资转向内源融资,越来越多的学者也开始关注财务冗余对企业投资效率的影响。企业拥有的现金冗余资源越多,意味着对外部融资的依赖就越小,即受融资约束的影响越小,现金波动性越小,企业则不必因为资金匮乏而放弃或延宕好的投资机会,良好的投资行为能带来资本的增值和绩效的增长,从而为公司带来积极的影响。企业的负债冗余较多也将提升企业的杠杆,由于负债的相机治理机制的存在,高杠杆也能抑制企业的过度投资行为[8],从而提升投资效率。

一些观点认为,财务冗余利于投资扩张,符合股东的利益,能带来投资强度的增强和投资效率的提高,缓解投资异化,即财务冗余与投资效率之间存在正相关关系。财务冗余对投资效率的影响主要来源于两方面:一方面是财务冗余为企业的非正常投资预留了资金,从而提升了投资行为的择机能力,减少丧失投资机会的可能,提升了投资效率,Denis和McKeon(2012)也通过实证研究证实了企业保持财务冗余有助于缓解投资不足[9];另一方面是充足的财务冗余可以避免企业为筹措资金而借款,即降低了投资成本,财务冗余提高了资金的边际价值,形成持续性、积累性的投资优势,从而提升了投资效率。

(二)财务冗余对投资效率的消极作用观

较多的财务冗余能使企业更容易把握投资机会,但是也会造成企业内部有较多的自由现金流,已有研究证实,企业的自由现金流越多,越容易产生代理问题,造成非效率投资(Officer,2011)[10]。

委托代理理论认为,由于经营权和所有权的分离,职业经理人出于自利动机,没有将财务冗余资源用于保障企业的投资和经营活动的稳定性,而是用于增进个人福利,造成资源的低效率与浪费,反而造成了代理成本的提高。管理者也可能因为财务冗余资源较多而盲目乐观,投资决策会偏于过度保守,这是因为在冗余资源较多的情况下,管理者出于维系自身职位的考量,通常不愿也没必要冒风险,而是满足于现状,对市场变化缺乏弹性,创新活动和研发投资都会降低,以降低企业投资失败或者资金周转上的风险,因此也降低了企业提高投资效率的能力。

也有观点认为,财务冗余较少会使战略决策的制定偏于过度激进,过度自信,这是因为在企业冗余资源较少的情况下,管理者为了提高留存收益,不得不冒更大的风险,这种风险既有来自经营上的,也有来自财务上的,会使企业陷入不稳定的状态。由于管理者的报酬通常与公司规模正相关,管理者利用信息不对称,进行多元扩张投资以彰显自我功绩,盲目扩大公司规模,乃至于投资亏损领域,造成非效率投资。拥有较多自由现金流与预留负债能力的企业即财务弹性较大,李沁洋等(2018)通过实证研究证明了财务弹性与投资过度正相关[11],现金冗余、负债冗余越多,就越容易造成投资效率的损失。

冗余的结构不同对投资效率的影响也不同。现金冗余作为流动性最强的资源,同样也是最容易被滥用的资源,现金冗余多则意味着负债冗余少,较少的负债冗余会弱化来自债权人的监督,从而助长管理层的自利动机,其行为更倾向于造成投资异化。短期冗余由于周期性较短,管理者的滥用容易对公司短期内造成负面影响,引起股东的警觉与不满,因此长期冗余资源更利于管理者的掏空与侵蚀行为,其行为具有隐蔽性与积累性,对投资效率的负面影响也更大。

(三)财务冗余对投资效率的双重作用观

在完全有效的市场条件下,企业能迅速从资本市场获取所需资金,冗余资源具有非必要性。但在实际市场环境中,基于战略与环境的一致性,企业预留资源以应对环境的不确定性,预留资源适当则能缓解内外部压力,预留资源不适当则可能产生适得其反的效果。现有研究大多支持现金冗余与投资规模正相关,由于代理问题的存在,这也导致了财务冗余对投资效率的作用并不单一。

自由现金流理论认为,持有超过或低于投资项目所需的自由现金流均会降低投资效率。一些研究认为,预留一定的财务冗余是为了获取更多的投资机会,一定的超额现金持有或是预留负债能力能使企业获得财务灵活性,满足在未来的非正常大额资本支出(Marchica和Mura,2010)[12],过多的财务冗余可能使管理层盲目扩大投资规模,造成过度投资,又或者过于乐观,投资决策趋于保守,造成投资不足,这些都会形成非效率投资。财务冗余与投资效率之间并非单纯的线性关系,而是一种“倒U型”关系。财务冗余保有量不同,对投资效率也会产生不同的影响,既可能造成投资不足,也可能造成投资过度。

那么,企业究竟该有多大的财务冗余保有量以实现投资效率的最大化,这是一个难以量化的标准。财务冗余是超过需求的财务资源,它受到过往财务冗余资源的多少、财务杠杆的高低、市场环境、内部经营和投资需求、融资成本等诸多因素的影响。已有实证研究表明,财务冗余对投资效率存在双重作用,较多的财务冗余一方面会增强企业的乐观心理,企业承担风险的意愿减弱,不利于具有风险性的投资项目开展,投资策略趋于保守,造成投资不足;另一方面也可能增强管理层的自负心理,认为企业处于良好状态,这时由于代理问题的影响,管理层无法克服自利动机,或是为了彰显自我功绩,会想方设法利用信息不对称和剩余控制权优势,追逐短期利益,投资策略趋于激进,比如过度多元投资,造成非效率投资。

关于财务冗余的保有量与财务冗余和投资效率之间的关系,已有的研究得出的结论并不一致,在如此复杂的经济环境下,单一的理论并不能解释财务冗余对投资效率的影响。在不同的市场环境下,如何合理配置资源以提升投资效率,是需要进一步解决的问题。

三、财务冗余、市场化进程与投资效率的关系

在2015年中央经济工作会议中,针对加强供給侧结构性改革提出的五大政策支柱中指出,要营造商品自由流动、平等交换的市场环境,破除市场壁垒和地方保护。在我国供给侧改革和市场转型时期的特殊背景下,各地区外部环境存在差异,发展也不均衡,市场化程度也不尽相同,这种情况可能会影响财务冗余对投资效率的作用。

在完美资本市场理论中,各种融资方式可以互相替代而不存在资源损失,然而市场的信息不对称使得企业存在融资约束和代理成本,融资成本、市场竞争、要素市场的发展等因素都会影响企业的投资水平和投资效率(黄海杰、吕长江等,2016)[13]。因而在不同市场化进程下,企业面临的投资机会、经营效率、治理环境都有所不同,财务冗余的期望保有量可能不同,财务冗余对投资效率的作用也可能会有不同程度的损失。

郭桂花等(2014)认为,市场化进程越高,企业的资源配置和产品供给越符合市场化导向的需要,因此财务冗余资源的程度更契合实际企业运营的需要,更容易保持在一个合理适中的程度[14]。一方面,由于较高的市场化水平会使得内部资本市场的替代作用弱化,影响持有冗余资源的水平和价值,企业会自发调整,促使财务冗余保持在合理的水平,能够在企业资金不足的情况下,满足非正常投资的需要,避免投资不足;另一方面,市场化程度越高,各种制度也愈发完善(程新生、谭有超、刘建梅,2012)[15],监督与制衡机制也防止了管理层使用冗余资源去盲目投资扩大规模,造成过度投资。并且市场化程度较高也就意味着信息不对称程度较低,管理层利用信息优势获取控制权私有收益的途径受限,进而抑制了冗余资源的滥用,这也会影响到财务冗余与投资效率的关系。

已有许多研究证实,市场竞争可以发挥外部治理机制的监督作用,缓解企业内部的代理问题,对管理层利用冗余资源满足私利具有抑制作用。解维敏和魏化倩(2016)发现,市场竞争可以有效缓解信息不对称问题和委托代理问题,促使冗余资源对企业创新产生积极作用,对于外部环境不确定性和内部冲突也具有缓冲平滑作用,从而帮助经营者充分利用冗余资源建立竞争优势[16]。市场化程度越高的地区,市场竞争越为激烈。由于冗余资源存在持有成本,如果不能发挥冗余资源更大的价值,则会削弱企业的经营效率与财务效率,得不偿失。为了保持企业竞争力,管理层有动力提高冗余资源的配置效率,财务冗余的正面作用更容易发挥。

市場环境除了对公司治理环境有影响外,还会影响企业的融资环境。融资环境决定了企业获取外部资金的难易程度,企业持有资金量的多少和能够以低成本获取资金量的多少又会影响企业的投资行为和投资效率。高市场化通常伴随着金融自由化,宽松的金融环境缓解了企业面临的融资约束状况,降低了投资行为对自由现金流的敏感度,使投资行为趋于理性,减少了投资异化出现的概率,从而提升了投资效率。

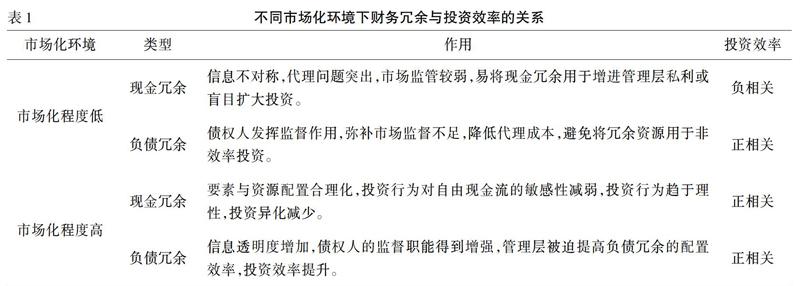

在不同的市场化环境下,不同类型的财务冗余对投资效率也会产生不同的影响。当市场化程度较低,通常信息不对称程度较高,法律监管环境较弱,代理问题较为突出,现金冗余作为一种流动性很强的资源,容易被企业管理层自由支配,用于扩大彰显自我功绩的非效率投资,这时现金冗余与投资效率呈负相关关系;而负债冗余的流动性虽然较低,但是由于债权人的监督作用,在市场化程度较低的时候能起到外部市场监督的替代作用,降低了代理成本,能抑制利用冗余资金进行非效率投资,这时负债冗余与投资效率呈正相关关系。随着市场化程度的加深,各种要素与资源配置趋于合理化,企业监督与治理机制趋于完善,能抑制管理层将现金冗余用于增进个人福利,负债冗余带来的债权人监督效应也会得到放大,现金冗余和负债冗余都能促进投资行为的理性化,从而提升投资效率。

可见,当市场化程度较低的时候,企业应当协调现金冗余与负债冗余的配置关系,一方面发挥负债冗余的监督作用与长期缓冲作用,另一方面应当考虑现金冗余的持有成本和代理问题可能带来的投资效率损失的问题,实现二者的均衡匹配,促进投资效率的提升。市场化程度低通常意味着外部环境变化较慢,竞争较为缓和,这时企业通常可以保存少量的现金冗余,将更多资金用于经营与研发活动,也可避免过量现金冗余带来的代理问题,同时企业应留存适量的负债冗余应对长期环境变化带来的风险,也可充分发挥负债冗余带来的债权人监督作用,抑制非效率投资。

当市场化程度较高的时候,通常意味着外部环境变化快、市场竞争激烈,企业应当保有充足的财务冗余,以现金冗余的流动性优势应对市场竞争与环境变化,提升投资行为的择机能力,投资异化减少。负债冗余的流动性弱但具有长期性的优势,可用于特定用途的长期投资、研发活动,能提供较为稳定的资金保障,来自债权人的监督作用也能迫使管理层提升冗余资源的投资效率。通过对财务冗余的合理利用可以充分发挥其对投资效率的促进作用,实现企业的投资行为与战略目标相匹配,最终达到创造高利润、高价值、增强企业绩效的目标。

四、研究结论

本文从市场化进程的视角研究了财务冗余与投资效率的关系,结果显示,由于代理问题、融资成本、财务杠杆、市场环境等多重因素的共同作用,财务冗余对投资效率的作用并不单一。财务冗余可以提升财务灵活性,满足非正常投资需求,从而避免投资不足;可以提升投资效率,但是也可能伴随着盲目扩张、过度投资的问题,又或者管理层过于乐观使得投资策略趋于保守,从而造成非效率投资。在引入市场化进程的视角后,结果发现,市场化水平较低时,现金冗余会加剧过度投资,而负债冗余能发挥债权人的监督作用,抑制投资异化;市场化程度较高时,财务冗余与投资效率正相关,此时应增加企业内部财务资源的积存,利用现金冗余的流动性优势应对外部环境的变化,利用负债冗余带来的监督作用约束非理性投资行为,从而提升投资效率。

可以看出,财务冗余对投资效率的作用受到了企业所处环境,以及企业如何利用财务冗余的影响,企业需要在不同环境下协调财务冗余的配置关系,才能发挥财务冗余对投资效率的积极作用。

参考文献:

[1] Jensen M.C.,Meckling W.H.Theory of the firm:Managerial behavior agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[2] Cyert R.,March J.A behavioral theory of the firm[M].New Jersey:Prentice Hall,1963:30-31.

[3] Nohria N.,Gulati R.Is slack good or bad for innovation?[J].Academy of Management Journal,1996,39(5):1245-1264.

[4] Myers S.C.,Majluf N.S.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,1984,13(2):187-221.

[5] Donaldson.Corporate Cash Reserves and Acquisitions[J].Journal of Finance,1984,(54):19-25.

[6] Tan J.,Peng M.W.Organizational slack and firm per-formance during economic transitions:Two studies from an emerging economy[J].Strategic Manage-ment Journal,2003,24(13):1249-1263.

[7] 顧乃康,万小勇,陈辉.财务弹性与企业投资的关系研究[J].管理评论,2011,23(6):115-121.

[8] 曾春华,杨兴全.多元化经营、财务杠杆与过度投资[J].审计与经济研究,2012,(6):83-91.

[9] Denis D.,McKeon S.Debt Financing and Financial Flexibility:Evidence from Pro-active Leverage Increases[J].Review of Financial Studies,2012,(25):1897-1929.

[10] Officer M.S.Overinvestment,Corporate Governance,and Dividend Initiations[J].Journal of Corporate Finance,2011,17(3):710-724.

[11] 李沁洋,赵阳,胡琣.董事高管责任保险、财务弹性与企业投资效率[J].浙江工商大学学报,2018,(2):85-98.

[12] Marchica,Mura.Financial Flexibility,Investment Ability and Firm Value:Evidence from Firms with Spare Debt Capacity[J].Financial Management,2010,39(4):1339-1365.

[13] 黄海杰,吕长江,Edward Lee.“四万亿投资”政策对企业投资效率的影响[J].会计研究,2016,(2):51-57,96.

[14] 郭桂花,池玉莲,宋晴.市场化进程、会计信息质量与融资约束的相关性分析——基于最终控制人的视角[J].审计与经济研究,2014,(1):68-76.

[15] 程新生,谭有超,刘建梅.非财务信息、外部融资与投资效率——基于外部制度约束的研究[J].管理世界,2012,(7):137-150.

[16] 解维敏,魏化倩.市场竞争、组织冗余与企业研发投入[J].中国软科学,2016,(8):102-111.