圣阳股份:“小而美”的电池股

本刊研究员 周少鹏

市场方面,近期LPR和深圳改革先行示范区等利好事件催化,A 股迎来久违的反弹行情。国泰君安认为,LPR是信用修复的一剂良药,在利率幅度和时间方面超出市场预期。首先,从年初利率市场化讨论升温到8 月16 日国常会、8 月17 日央行公告,整体而言LPR 改革的推进节奏是超预期的。从企业端看,今年存量规模较大,增量规模有限,LPR 改革带来的融资成本下移对于盈利的影响大概率到2020 年就会有所体现。其次,当前LPR 一直维持在4.31%,结合“降低小微企业贷款综合融资成本1 个百分点”判断,后续LPR 接近当前MLF3.3%概率较大。同时后续伴随OMO 利率下调,幅度有望超预期。

当前,全球20 多个经济体出现预防式/被动式的降息,而我们在此关键时刻推进利率市场化改革进程。此举精准打击了当前的信用分层现象,实体融资利率的下行将带来信用—ERP—盈利的中期拐点。基于4X4 配置体系,建议关注:1)优选风格。看好新型基建发力,通信、计算机等成长风格,看好汽车、家电等低估消费。2)便宜总能产生收益,银行、非银。

与之相反,国信证券对三季度看得比较空,其认为,当前A股总体估值并不高、全球进入新的降息周期、外部摩擦对A股影响渐趋钝化,但市场还存在多个风险点,其中最大的风险点是上市公司业绩超预期下滑。从数据看,规模以上工业企业利润总额同比下滑,PMI连续三个月处于荣枯线下方,金融数据同样偏弱,M2同比增长8.1%,M1 同比增长3.1%,社融同比增长10.7%,均低于上个月。7 月份主要经济数据普遍下行,更重要的信号是PPI 开始负增长,单变量看,PPI 是对A 股上市公司业绩影响最大的宏观变量,两者拐点和方向密切度很高,需要警惕该风险。

每周金股:圣阳股份

本周笔者推荐圣阳股份。公司是国内铅酸蓄电池龙头企业,拥有多项核心技术,产品主要运用于新能源及应急储能、数据机房和基站、以及工业动力车辆。公司的主要看点有以下几个:1)5G 基站和数据中心进入建设高峰期,备用电池业务有望迎来高增长;2)低价揽入光伏资产,双主业运营提高盈利能力;3)今年铅价持续下行,半年报业绩或超预期,同时光伏进入确定性旺季,低位+业绩提升+题材催化或带来投机机会。

5G建设受益标的

圣阳股份有三大产品,储能电池、备用电池和动力电池。根据公司披露的信息,备用电池主要为铅酸蓄电池,运用于数据中心(IDC)和通信基站。而5G 时代,无论是基站还是IDC,都将呈现爆发式增长。

从基站环节看,后备电源需求有望大幅增长。一方面,后备电池在数量上将随5G 基站建设提升。5G 时代基站分为宏基站和微基站,但无论哪一种,都要配备后备电池,以便应急之用。根据三大运营商的规划,中国移动5G 基站数量将为4G 时代的4 倍以上,中国电信和中国联通为2 倍以上,合计需要5G 基站高达1400 多万个,安信证券测算,5G 基站的电源市场总空间就超过300 亿元。另一方面,5G 信号频率高让功耗成倍增加,传统4G 基站单站功耗在780-930W,而5G 基站功耗高达2700W。按此计算,5G 市场需要储备电量在155GWh,单基站的电池容量需求扩大3倍左右。

IDC 对后备电源的拉动逻辑与基站相同,一是数量级,5G 时代更多的数据、全新的网络架构将推动运营商建设更多的数据中心,这一点其实很好理解,一方面,上网数据流量将急剧增加,一部1G 电影10 秒下完的局面可想而知;另一方面,5G 的低延时高可靠性,让云计算和移动边缘计算成为必备技术,这些创新技术都需要独立成立数据中心。二是单机功率。随着数据设备处理能力提升,单机柜功率比以前提高了2-5 倍,能耗越来越大。

公司备用电池绝大部分供应三大运营商和中国铁塔公司,占比超过95%,2018 年公司备用电池业务收入达到5.4 亿元,其中来自三大运营商的订单收入同比继续大幅增长30%,这还是在5G 尚未开建的背景下实现的,未来成长空间巨大。

揽入优质光伏资产

去年公司将控股权转让至中民新能,后者随后发布了并购重组方案,拟以12.39 亿元并购旗下光伏资产新能同心100%股权。2017年新能同心实现收入和净利润分别为2.5 亿元和9036 万元,按该利润估算,纳入时估值约为13 倍,与公司目前的估值相比可谓便宜。公司承诺2019 年归母净利润不低于1.11 亿元,2019年-2022年合计不低于3.45亿元。

本次并购对公司有两个方面的好处:其一是与目前第一大业务新能源储能电池发挥协同作用,公司储能电池已经成功运用在中广核太阳能分公司改造、北京中服大厦储能电站等项目;其二是提高盈利能力,资料显示,本次注入的新能同心旗下拥有约200MW 的地面集中式光伏电站以及88.66MW 共四个分布式光伏电站,由于并网时间早,这些电站的盈利能力都较高,过去三年均保持稳健增长之势,未来光伏政策变动对它们并不会产生重大影响。此外,中民投旗下其他电站将在未来运营成熟后注入,有望形成持续稳定的现金流。

目前该并购方案处于中止状态,后续将在回复反馈意见后重启,中民新能拿下公司控股权后进行资本运作的意图明显,并购肯定会持续推进。

公司中报披露时点临近,2018 年因铅价暴涨导致业绩大幅下滑,而今年铅价显著回调,截止8 月10 日,国内铅锭市场价较年初下降12%,其中二季度降幅约7%。一季度公司净利润同比增长18%,二季度业绩加速回升概率高。二级市场上公司股价已经跌至历史低位,目前流通市值仅有15 亿元,而8-9 月将进入光伏传统销售旺季,低价+题材刺激有望带动股价反弹。

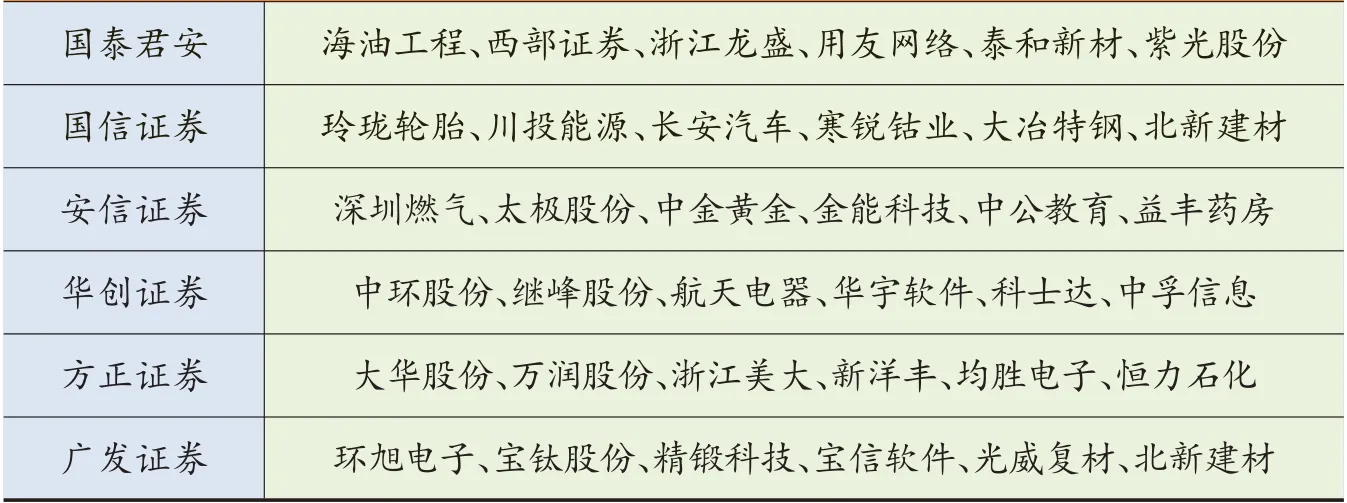

本周券商晨会报告重点推荐个股一览