新加坡电力期货市场的形成与发展

王 鑫,洪周真言,庞靖宇,王佳妮

(浙江华云信息科技有限公司,杭州 310008)

0 引言

2015 年国务院下发了《关于进一步深化电力体制改革的若干意见》,提出待条件成熟时,探索开展电力期货和电力市场外衍生品交易,为发电企业、售电主体和用户提供远期价格基准和风险管理手段。2017 年国家发改委、能源局下发了《关于开展电力现货市场建设试点的通知》。电力市场化改革不断向前推进,在当前电力供大于求的大背景下,电力市场竞争越来越激烈,电力生产、交易方式和消费方式都发生了根本性变化。尤其是现货市场开启后,电价将会剧烈波动,给市场主体带来巨大的风险。

为了规避现货市场价格剧烈波动的风险,保障电力市场的稳定运行,各国电力市场相继引入了电力期货市场。从各国的电力期货市场运行来看,电力金融市场的良好运行,有效规避了现货市场电价剧烈波动的风险,为市场主体提供风险管理的手段。从世界各国电改经验来看,适时引入电力期货是必要的。一个成熟完善的电力市场应包括电力期货市场,这是对现有批发市场和零售市场的有效补充,为提高交易效率提供价格波动管理和减少风险的平台。

2015 年4 月,新加坡推出了电力期货市场,使得新加坡电力现货市场更加平稳地运行。

本文研究新加坡电力市场化改革发展历程,电力期货市场设立的背景、新加坡电力期货产品的设计和新加坡电力期货的运行情况和对电力市场建设产生的积极影响,探讨我国电力期货市场的建设路径,为我国新一轮电力体制改革提供参考和借鉴。

1 新加坡电改历程

1995 年以前,新加坡电力行业的发、输、配由国有企业承担,实行国家垄断的运行模式。1995 年开始进行电力改革,2018 年5 月,全面放开电力市场。目前,新加坡电力市场非常发达,已形成一个监管得力、结构多元、完善且成熟的电力市场。

新加坡电改可以分为3 个阶段:1995—1996年政企分开、1998—1999 年SEP(新加坡电力库)和NEMS(国家电力市场时期)。

1995 年,新加坡开始实施电力体制改革,把电力及天然气从PUB(公共事业管理局)剥离,成立了新加坡电力公司(现为SP 集团),负责新加坡电力及天然气市场运营。1998 年,新加坡电网(SP 集团子公司)是SEP 的运营商和电力系统管理者(PSO/调度)。2000 年,NEMS 开始运营,同时将发电业务从SP 集团剥离,同时市场运营和电力系统管理者(PSO/调度)也从SP 集团剥离。2001 年成立EMA(能源局),电力系统管理者转到EMA,市场运营转到EMA 下属的EMC(能源市场公司)。2003 年电力批发市场开始运行;2004年引入了固定合同,2010 年引入了固定投标,2013 年引入了LNG(采购和销售)固定合同,2015年引入期货市场,2016 年引入需求侧响应,2018年全面放开电力市场。

2 新加坡电力市场

2.1 电力市场构成

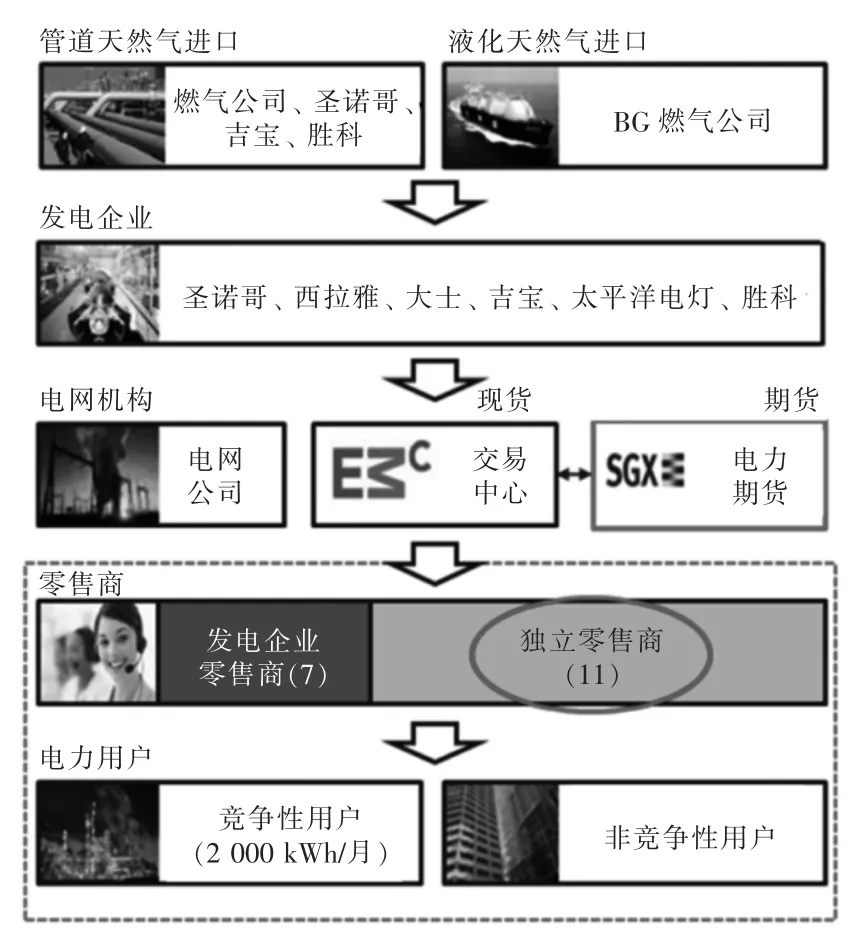

新加坡电力市场由批发电力市场和零售电力市场组成,其具体结构如图1 所示。

(1)批发电力市场

发电企业必须每隔半小时就在电力批发市场出售电力。根据电力供需情况,电力批发市场的电价每半小时变化一次。电力零售商从批发电力市场大量购买电力,并竞争零售电力给消费者。

(2)零售电力市场

符合条件的可竞争性消费者(每月用电量超过2 000 kWh 的用户)以可接受的零售价格选择从零售商购买电力。非竞争性消费者以规定的价格从SP 服务(SP 集团的成员)购买电力。

2.2 新加坡电力市场结构

图1 新加坡电力市场结构

交易机构:EMC(能源市场公司),负责批发市场的运营管理,包括主体注册、竞价上网、资金结算等。

电网公司:SP Grid(新加坡电网)负责输配电网络建设、维护。

期货交易机构:SGX(新加坡交易所)是新加坡的交融交易机构,电力期货是其中的一个交易品种。

发电侧:有3 家大型发电企业分别是圣诺哥发电公司、西拉雅发电公司、大士发电公司。小型发电企业有吉宝、天平洋电灯和胜科。每个发电企业都有自己的电力零售公司,可以直接向大电力用户卖电。

零售商:可以分为有发电资源的零售公司和独立售电公司。

用户:竞争性用户和非竞争性用户。每月用电量超过2 000 kWh 的用户为竞争性用户;每月用电量低于2 000 kWh 的用户为非竞争性用户。

需要指出的是,大的电力用户可以直接从发电企业的零售公司通过长期合约固定价格买电。从2018 年开始,电力市场全面放开,小型电力用户可以在市场上选择电力零售商。

2.3 电力批发市场价格机制

新加坡电力批发市场是采用全电量竞价的实时市场,也称作现货市场。出清方式采用“节点边际电价”模型,节点边际电价是指满足各类设备和资源运行特性和约束条件的情况下,在某一节点增加单位负荷需求时的边际成本。 根据竞价模型,将满足边际电力需求的机组作为“定价机组”,并将其报价作为统一清算价格,所有低于该报价的机组均被调度。边际电价机制鼓励发电商按照机组边际成本报价,从而使低成本的机组总是先于高成本的机组被调度,提高了电力资源的配置效率。

新加坡市场中发电商按并网节点电价结算,用户(零售商)按全网所有负荷节点的加权平均电价,即USEP(新加坡统一能源价格)来结算。新加坡电力批发市场的电能量、调频和备用均采用相同的竞价机制。USEP 是零售市场价格的重要参考,同时也是电力期货产品的基准。

3 新加坡电力期货市场

新加坡自2003 年电力现货开始稳定运行10多年后,EMA 与SGX 及市场主体等合作,于2015 年4 月推出电力期货市场,SGX 也成为亚洲第一个上线电力期货合约的交易所。

3.1 电力期货市场设立背景

首先,新加坡的电力行业集中度很高;其次新加坡国土面积较小,新建电厂的土地限制和选址非常严格;第三,新加坡负荷比较平稳,其原因是新加坡工商业用电比例很高,同时新加坡是热带气候,空调负荷也比较稳定。

在现货市场,电力生产和消费每半个小时平衡。在电力市场运行中,会出现用电尖峰的时段,尖峰可以由以下原因引起:因发电厂停运、电网阻塞引起的供应减少;预期负荷增加;燃料供应短缺和价格冲击。在这种情况下,现货市场的电力价格会波动非常严重,电力期货市场有助于平衡现货市场的波动。

从2015 年4 月开始引入期货合约,这些合约在SGX 的买卖市场进行交易。为了在市场上给这些合约提供流动资金,监管局推出了“期货买卖合约”计划。这些期货合约允许没有发电机组的零售商进入零售市场,通过购买期货合约来对冲提供固定价格零售合同时USEP 的波动。而潜在的电力零售商可以与金融市场参与者合作,来管理其与购买期货合约有关的财务风险。

3.2 电力期货运行情况

目前该交易所的期货合约有2 个品种:USEP季度电力基本负荷期货合约和USEP 月度电力基本负荷期货合约。

USEP 季度基本负荷合约:在3 月、6 月、9月和12 月的最后一天,EMA 要求供应商连续9个季度发布合同的买卖价差。合同的大小是0.5 MWh,每天每半小时。对于90 天的季度,合同规模为1 080 MWh;对于91 天的季度,合同规模是1 092 MWh;对于92 天的季度,合同规模是1 104 MWh。每兆瓦时的报价以新元为单位,买卖双方的最低报价为0.01 新元/MWh。期货合约的最终结算价格是即将到期的合约季度每半小时每股盈利的算术平均数,四舍五入至小数点后两位。合同的最后一个交易日是本季度的最后一个工作日。

USEP 月度基本负荷合约:在每个月的最后一天,EMA 要求供应商每个月发布合同的买卖价差。合同的大小是0.5 MWh,每天每半小时。对于28 天的月份,合同规模为336 MWh;对于29天的月份,合同规模是348 MWh;对于30 天的月份,合同规模是360 MWh;对于31 天的月份,合同规模是372 MW。报价以新元/MWh 为单位,买卖双方的最低报价为0.01 新元/MWh。期货合约的最终结算价格是即将到期的合约月份每半小时每股盈利的算术平均数,四舍五入至小数点后两位。合同的最后一个交易日是本月的最后一个工作日。

3.3 效果评价

新加坡电力期货自2015 年4 月开始运行以来,可竞争电力用户的零售电力合同成本降低了10%以上。期货市场的存在,允许独立零售商通过购买期货合约的方式进入市场,并提供电力零售合同,以此来与当前的零售商竞争。因为有发电资源的零售商很可能是大部分期货合约的对手方,当其也在批发市场提交需求时,这些期货市场销量额增加了供应商以固定价格的远期合约数量。增加的远期市场合约导致供应商提交需求曲线时,接近其边际成本曲线,该曲线低于批发市场价格10%~20%(相当于零售费率的1.1%),相当于5 年内节约4.35 亿新币。

流动性是对市场表现的一种衡量,它是购买或销售产品的能力。在这里指的是电力期货合约不会导致其价格发生重大变化,也不会产生重大交易成本。流动性充足的市场为参与者提供了交易的信心,其典型特征是有大量的买家和卖家愿意随时进行交易。

在大宗商品期货产品的交易中,流动性通常是由做市商创造并维持的,做市商会在预先确定的价差范围内推高买入和卖出价格。对于新加坡电力期货市场而言,流动性是通过让企业作为做市商参与期货市场,以换取FSC(远期销售合同)的分配。FSC 为这些公司提供财务上的确定性,以回报其做市义务和相应的成本,特别是在创业阶段,帮助参与者建立参与电力期货市场的必要能力。

3.3.1 电力期货市场受益者

电力期货市场为电力行业和消费者提供了对冲风险的平台,其结果是一个更有效率和更具竞争力的批发和零售市场,这将为电力市场的利益相关者带来好处。

对发电公司而言,期货市场提供额外的对冲选择,以管理其商业及营运风险。

对消费者而言,期货市场为其多提供了一种锁定长期价格的途径。与此同时,消费者可以利用期货市场提供的透明价格,与电力零售商谈判电力零售套餐。

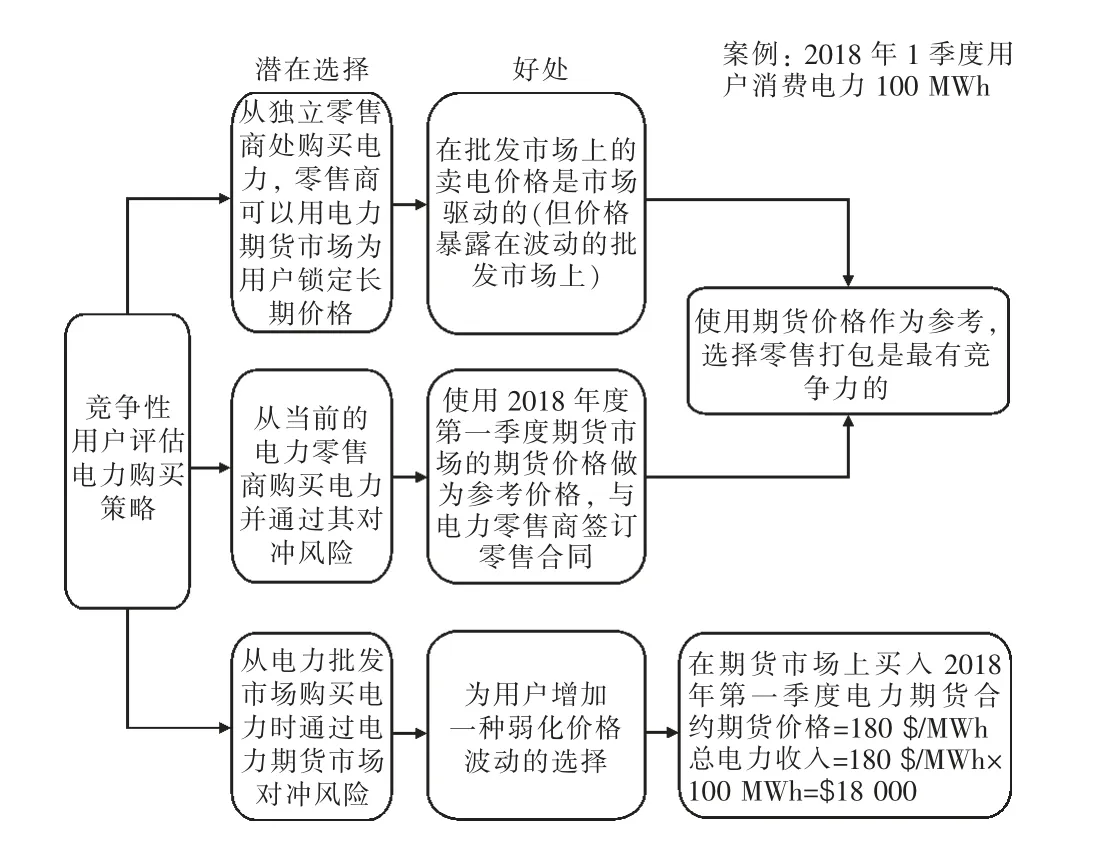

图2 展示了发电公司销售电力的不同策略,以及发电公司如何通过直接参与市场或间接利用市场上的期货价格谈判其商业合同,从而从电力期货市场中获益。

图3 展示了电力消费者购买电力的不同交易策略,以及消费者如何通过直接参与市场或间接利用市场上的期货价格来锁定电价,从而从电力期货市场中获益。

消费者可以参考SGX 的期货价格来评估其电力零售套餐。例如,2018 年1—12 月,消费者就电力零售套餐进行谈判时,可以参考同期的季度电力期货合约价格,评估零售套餐的合理性。

消费者不需要直接参与电力期货市场就能获得好处:独立零售商能够利用期货市场对冲定价风险,为消费者提供更好的产品。

3.3.2 新加坡电力期货市场总结新加坡地电力期货市场有3 个好处:

图2 销售电力的不同策略

图3 购买电力的不同策略

(1)对冲工具

新加坡本土缺少自然资源,几十年来一直依靠进口相对昂贵的天然气。NEMS 是一个批发市场,发电企业通常用天然气作为一次能源来发电,通过NEMS 来买卖电力。

对于消费者而言,电力批发市场最大的缺点就是波动性。电价总是会波动得非常厉害,因此直接从电力市场购买电力的消费者,总是会受到价格变动的影响。

电力期货市场通过使发电企业和消费者在不同时间段去锁定价格,从而为市场主体提供有效的价格管理和风险管理机制。

(2)多样化选择和透明的市场

消费者可以登录SGX 网站来分析未来2 年的电力价格曲线。这样的市场透明化和价格发现促成了价格对比,为电力消费者提供有力的协商工具,可以反过来降低电力成本。

竞争是好的,在降低消费者的购电成本的同时,提高了供应商的生产效率。

(3)清算所保障

在新加坡交易所,所有的合同交易和配对都由新加坡衍生品清算所来保障结算。清算机构的财务完整性由共同债券系统担保,这个机制可以减少对手信用风险,保障交易安全,同时促进流动性和效率。

4 结语

新加坡是亚洲第一个电力市场化改革的国家,也是改革步伐最快的国家。新加坡电力市场依然处在不断完善的过程,其电力改革经验为我国进一步探索电力市场化改革提供了宝贵的实践经验,对我国电力金融市场改革有一定的借鉴意义。

世界各国的金融市场及电力金融市场发展历程不尽一致,但是都符合电力市场的一般规律。一般来说,电力体制改革通常先建立电力现货市场,待现货市场稳定运行后再逐步建立电力期货市场,再从电力期货市场衍生出其他电力交易品种。我国电力市场改革要根据电力改革的发展实际,逐步建立符合中国国情的电力金融市场。

在电力改革进程中,电力期货市场和电力现货市场是独立运行的,但是从本质上来看两者都是电力体制改革的重要组成部分。目前,我国的电力现货市场即将开始运行,待电力现货市场稳定运行后,可以在电力现货试点地区适时推出电力期货市场。