高管激励、内部控制与会计信息披露质量分析

栗娟 张踩峰

摘 要:在两权分离理论的基础上,分别从高管激励和内部控制两个方面来分析对会计信息披露质量的影响。同时选取2008—2017年沪深两市A股非金融类上市公司為样本进行实证检验。研究结果表明,高管激励对会计信息披露质量具有正面影响,并且内部控制在高管激励与会计信息披露质量之间存在中介效应,即高管激励可以通过增强内部控制的权力制衡效果,来达到提升会计信息披露质量的作用。

关键词:高管激励;内部控制;会计信息披露质量

中图分类号:D9 文献标识码:Adoi:10.19311/j.cnki.1672-3198.2019.27.073

1 引言

这些年来,无论在国外还是在国内,都存在财务舞弊的现象。尤其是承兴国际、獐子岛、康得新、抚顺特钢等这些大型企业的财务造假事件引起了大众对会计信息披露质量的关注。究其原因,一方面的原因是在两权分离的情况下,高管与股东的利益取向不一致,导致高管不愿意披露过多真实的财务信息给外部投资者;另一方面,公司内部控制建设只留存于形式,没有切实发挥内部控制的监督制衡作用。那么如何解决会计信息披露质量较差的问题呢?关键是将高管激励、内部控制与会计信息披露质量联系起来。合理的对高管进行激励,使高管与股东的共同利益最大化趋向一致,同时还要发挥内部控制对高管的权力制衡作用,对高管的经营决策和行为进行约束,从而提高财务报告披露的质量,进而改善我国上市公司会计信息披露的整体状况。

2 理论分析与研究假设

2.1 高管激励与内部控制

在资本市场中,由于经营权与所有权分离,高管与所有者利益取向不一致,再加上信息不对称,促使委托代理问题越来越激化。詹森和麦克林(1976)曾对委托代理关系中的代理成本进行研究,他们指出如果代理人是效用最大化的追求者,那么就有理由相信代理人不会总按委托人的利益行事,这时经理人员通常会制定使自己效益最大化的经营决策。因此,上市公司要解决委托代理问题,必须建立健全内部控制制度,通过内部控制的权力制衡与风险防控作用来对管理者的经济决策行为进行约束。然而内部控制制度又是管理者自己制定的,管理者不可能完全按照内部控制制度的要求来约束自己。因此,要想内部控制发挥应有的作用,必须设计必要的薪酬激励措施,对高管进行激励使其能够分享公司的业绩增长,促使其有直接的动力努力工作,制定与公司利益最大化保持一致的决策。朱颐和等(2014)通过对深市主板A 股2012年截面数据进行分析后认为:机构投资者持股比例和股权制衡度越高,上市公司的内部控制越有效。池国华等(2015)在研究内部控制制度的质量与高管薪酬之间的关系时,研究发现企业的内部控制有效性与高管薪酬的规模呈正相关关系。郑辉(2017)通过研究表明对高管进行股权激励可以使得高管有更大的动力去运行好目前的内控制度。于小轩(2018)通过研究发现,企业高管薪酬的提高,对内控体系的完善产生积极影响。鉴于以上对高管激励的理论分析,提出假设1a:

假设1a:在其它条件不变的情况下,高管股权激励与内部控制显著正相关。

假设1b:在其它条件不变的情况下,高管薪酬激励与内部控制显著正相关。

2.2 高管激励、内部控制与会计信息披露质量

高管激励能够增强高管的责任心意识,主动完善内部控制。同时,内部控制可以通过对高管进行权力制衡以及监督来达到对高管的经营决策以及行为进行约束,从而提高会计信息披露质量。但目前为止对内部控制的中介效应研究较少。黄贤环(2015)研究发现内部控制有效性是高管激励程度对公司业绩影响的中介变量,三者之间存在显著的局部中介效应。葛佳伟(2018)通过研究高管激励、内部控制与社会责任的关系,发现内部控制在高管激励与社会责任之间存在中介效应,高管可以通过影响内部控制来间接提高社会责任履行水平。借鉴以前的研究成果,本文认为,高管激励可以在一定程度上通过作用于内部控制来提升会计信息披露质量,提出以下假设:

假设2a:在其它条件不变的情况下,内部控制在高管股权激励与会计信息披露质量之间存在中介效应。

假设2b:在其它条件不变的情况下,内部控制在高管薪酬激励与会计信息披露质量之间存在中介效应。

3 研究设计

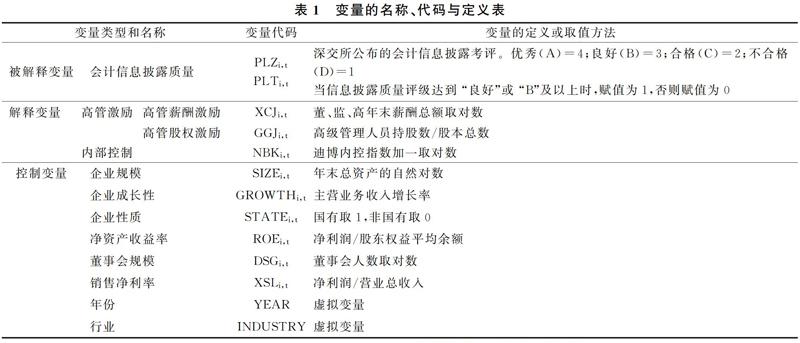

3.1 变量定义

3.1.1 高管激励

本文将高管激励分为高管薪酬激励和高管股权激励。高管薪酬激励用“董、监、高年末薪酬总额取对数”计量,高管股权激励(GGJ)用“年末高级管理人员持股数/股本总数”计量,来表示我国上市公司整体高管激励水平。

3.1.2 内部控制

本文采用迪博数据库“中国上市公司内部控制指数”对内部控制有效性进行计量,其最小值为 0,最大值为 1000,本文采用该指数加1的自然对数来衡量内部控制的有效性水平。

3.1.3 会计信息披露质量

本文采用深圳证券交易所公布的信息披露考评结果,“优秀(A)=4;良好(B)=3;合格(C)=2;不合格(D)=1”对会计信息披露质量进行计量。采用PLT作为信息披露质量(PLZ)的替代变量,当信息披露质量评级达到“良好”或“B”及以上时,赋值为“1”,否则赋值为“0”,进行稳健性检验。

3.1.4 控制变量

借鉴以往文献,本文选择企业规模(SIZE)、企业成长性(GROWTH)、企业性质(STATE)、净资产收益率(ROE)、董事会规模(DSG)、销售净利率(XSL)行业(INDUSTRY)以及年份(YEAR)作为控制变量。

3.2 样本选择与数据来源

本文研究对象为2008—2017年沪深两市A股上市公司。行业分类以2012年最新版的行业分类为准,剔除金融行业。内部控制数据来自迪博数据库,其余数据均来源于国泰安(CSMAR)。并利用EXCEL和STATA13.1对下载的原始数据进行以下处理:(1)导出原始数据后,利用EXCEL计算变量值。(2)剔除缺失各模型必要数据的公司。(3)为减少奇异值的影响,对所有连续变量在5%水平上进行缩尾(Winsor)处理。

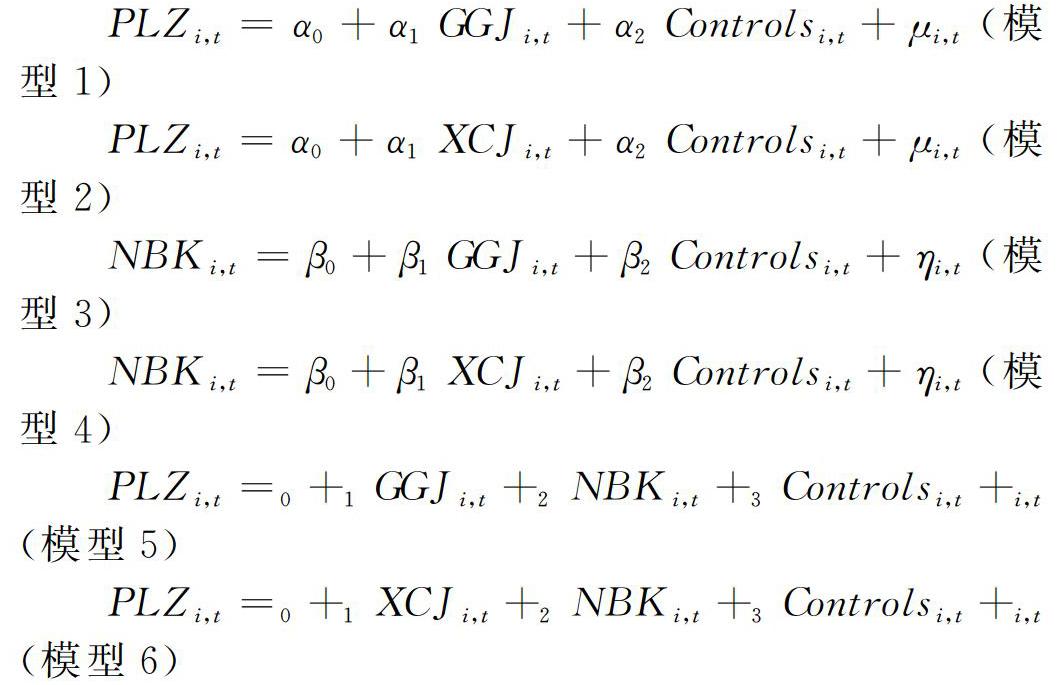

3.3 回归模型

本文建立如下模型,分析高管激励、内部控制是否对会计信息披露质量存在影响。并运用1模型进行回归分析对假设1a、1b和2a进行检验。

模型中变量的类型、代码、定义和取值方法见表1。

4 实证结果与分析

4.1 描述性统计

主要变量的描述性统计分析结果,见表2。

从表2可以发现:(1)被解释变量,会计信息披露质量(PLZ)的均值为3.0320,标准差为0.6217,最大值为4.0000,最小值为1.000,说明企业在会计信息披露质量方面存在较大差异。(2)解释变量,高管薪酬激励(XCJ)的均值为14.1142,标准差为0.7108,最大值为16.0105,最小值为12.1808.说明选取的样本公司薪酬激励差别较小。高管股权激励(GGJ)的均值为01228,标准差为0.1794,最大值为0.6648,最小值为0.0000,说明选取的样本公司股权激励差别较大。内部控制(NBK)的均值为6.3090,标准差为1.081,最大值为6.7633最小值为0.0000,说明选择的样本企业在按照我国相关内控制度规定构建并且实施之后,内部控制质量总体有所提升。

4.2 相关性分析

从表3可以发现(1)高管薪酬激励与会计信息的披露质量的相关系数为0.2563,在1%的显著性水平下显著正相关。(2)高管股权激励与会计信息的披露质量的相关系数为0.0664,在1%的显著性水平下显著正相关。(3)内部控制与会计信息的披露质量的相关系数为0.2632,且在1%的显著性水平上显著正相关。

4.3 内部控制的中介效应分析

从模型1和模型和2的回归分析结果可以发现:

(1)高管薪酬激励(XCJ)的回归系数为0.1193,高管股权激励(GGJ)的回归系数为 0.2687,且都在1%水平上显著正相关。说明高管激励对提升会计信息披露质量具有显著作用。中介效应成立的前提条件得到验证。

(2)从模型3和4的回归结果可以发现:(1)高管薪酬激励(XCJ)的回归系数为0.0296,高管股权激励(GGJ)的回归系数为 0.3749,且都在1%水平上显著正相关。说明高管激励可以明显增强内部控制的管控效果。本文的假设1a与假设1b得到验证。

(3)从模型5回归结果可以发现,再加入内部控制(NBK)变量之后,内部控制(NBK)的回归系数为0.1002,且在1%水平上显著。同时高管薪酬激励(XCJ)与会计信息披露质量(PLZ)在1%水平上显著正相关。说明内部控制在高管薪酬激励与会计信息披露质量之间存在中介效应,假设2a得到驗证。

(4)从模型6回归结果可以发现,再加入内部控制(NBK)变量之后,内部控制(NBK)的回归系数为0.0993,且在1%水平上显著。同时高管股权激励(XCJ)与会计信息披露质量(PLZ)在1%水平上显著正相关。说明内部控制在高管股权激励与会计信息披露质量之间存在中介效应,假设2b 得到验证。

综上,内部控制在高管激励与会计信息披露质量中发挥着中介作用,即高管激励可以通过增强内部控制的权力制衡效果来提升会计信息披露质量。

4.4 稳健性检验

为了有效验证并确保本研究所得出的上述实证结论的稳定可靠性,本研究采用变量替换法进行具体的稳健性分析检验。会计信息披露质量变量,改变会计信息披露质量的衡量方法,当信息披露质量评级达到 “良好”或 “B”及以上时,赋值为1,否则赋值为0,检验结果基本上与前文的研究结论保持一致。

5 结论与启示

本文研究了高管激励、内部控制与会计信息披露质量三者之间的关系,并运用我国上市公司2008—2017年的数据作为观察样本,进一步论证了高管激励与内部控制对会计信息披露质量的作用。经过实证分析得出以下主要结论与启示:

(1)高管激励对会计信息披露质量具有显著正面影响。对高管进行激励可以提升会计信息披露质量。这一结论启示上市公司应采用高管激励措施,且主要是长期高管激励措施,来促使高管利益与公司利益一致,从而更有助于发挥高管在工作上的主观积极性。

(2)内部控制与会计信息披露质量显著正相关。内部控制越完善,对公司管理者的权力制衡效果越好,会计信息披露质量越高。这一结论启示上市公司应当不断加强和完善内部控制,一方面可以加强对高管的权力制衡,避免因高管权力滥用而造成的决策失误;另一方面也可以加强公司经营中的风险防控,及时采取措施防范风险于未然。

(3)内部控制在高管激励与会计信息披露质量之间存在中介效应。表明高管激励可以通过增强内部控制的权力制衡与风险防控效果,从而实现对会计信息披露质量的促进作用。这一结论启示上市公司对高管进行激励,只是解决了所有者和管理者利益取向不同的问题,固然可以让高管有动力为公司的长远利益努力工作,但还必须将工作落到实处,通过切实履行内控建设的职责,不断优化和完善公司的各项内控制度和流程,发挥内控的风险防控作用,保障公司经营合法合规、资产安全完整和会计信息披露的质量。

参考文献

[1]Michael C.Jensen,William H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4).

[2]朱颐和,张娥.股权结构对内部控制有效性影响的实证研究——来自2012年深市主板A股截面数据[J].会计之友,2014,(11):91-95.

[3]池国华,郭菁晶.内部控制质量影响高管薪酬吗?——基于中国A股上市公司的经验证据[J].南京审计学院学报,2015,12(01):21-30.

[4]郑辉.高管激励对内部控制有效性研究[J].经贸实践,2017,(11):186.

[5]于小轩.企业高管薪酬、内部控制与财务绩效[D].南宁:广西大学,2018.

[6]黄贤环.高管薪酬激励、内部控制有效性与公司业绩——来自沪深A股上市公司的经验证据[J].南京审计大学学报,2016,13(03):44-55.

[7]葛佳伟.高管激励、内部控制与企业社会责任[D].杭州:浙江财经大学,2018.

[8]许瑜,库德华.高管激励真的可以提高会计信息质量吗?[J]会计之友,2013,(36):20-24.

[9]陈国欣,吕占甲,何峰.财务报告舞弊识别的实证研究——基于中国上市公司经验数据[J].审计研究,2007,(03):88-93.

[10]李志斌,章铁生.内部控制、产权性质与社会责任信息披露[J].会计研究,2017,(10):86-92.