中小板上市公司董事会特征与控制权私人收益的相关性研究

黄可,万倩倩,周军

摘 要: 上市公司董事会特征与控制权私人收益水平的高低有着密切的联系。以2013-2017年中国中小板上市公司数据为样本测得其控制权私人收益平均值为11.82%,并对影响控制权私人收益的公司董事会特征因素作多变量线性回归分析。实证结果显示:(1)董事长和总经理两职分离对控制权私人收益具有抑制作用;(2)独立董事比例与控制权私人收益负相关,但不显著。同时,探究了管理层激励在公司董事会特征對控制权私人收益影响过程中的中介效应,结果表明,管理层股权激励在两职合一对控制权私人收益的影响过程中具有中介效应。

关键词: 控制权私人收益; 公司治理; 董事会特征; 管理层激励

中图分类号: F272 文献标识码: A DOI: 10.3963/j.issn.1671-6477.2019.06.016

一、 引 言

中国证券市场自1990年建立以来,经过近三十年的快速发展,取得了显著成就。从发展规模上看,根据《中国统计年鉴》,截至2017年底,沪深两市已拥有境内上市公司(A、B股)3485家,总股本53 747亿股,股票市值达567 086亿元。但是,与证券市场成熟的国家相比,中国证券市场尚处于初级阶段,我国立法环境与证券市场监管体系尚不完善,上市公司内部治理机制不健全,导致上市公司大股东利用其控制权掠夺私有收益、侵害中小股东利益的事件日益频繁。如2016年,易事特涉嫌操纵证券市场遭证监会处罚1.66亿元成为股市焦点;2017年,乐视网因庞杂且不透明的关联交易及大股东减持获利而备受关注;2018年,新光圆成被大股东违规担保、占用资金涉及9.6亿等。上述事件反映出我国证券市场普遍存在严重的控制权私人收益行为。

控制权私人收益是控制性股东利用其掌握控制权而获得的为普通股东所无法获得的利益[1]。Johnson and La Porta把控制性股东通过隐蔽方式而获取的控制权私人收益形象地称为“隧道行为”[2]。Dyck and Zingales则指出控制权私人收益是由控制性股东独占的、不在全部股东之间按股权比例进行分配的那部分价值[3]。

学术界采用大宗股权溢价法、投票权溢价法和配对样本法等多种方法对控制权私人收益进行了度量,并尝试从国家层面以及公司层面等多个角度对控制权私人收益的影响因素进行研究。对控制权私人收益的跨国研究表明,国家因素变量可以解释控制权私人收益大部分的跨国差异成因。其中,不同国家对本国中小股东的保护程度(如少数股东权利、信息披露环境、法律实施系统等)被认为是国家层面上最为重要的解释变量。一般而言,英美等发达国家控制权私人收益水平较低,而在一些南美洲或亚洲国家控制权私人收益水平相对较高。唐宗明和蒋位选取1999年到2001年间沪深两市大宗股权转让事件作为样本,测算得控制权的溢价水平为6%[4],虽低于亚洲各国平均溢价水平(7.75%),但远高于日本(-4%)、新加坡(3%)等国家。可见健全的法律制度是制约大股东侵害行为,保护中小投资者利益的一种有效机制[5]。国内学者因对控制权私人收益的测度方法不同,结果也存在较大差异。如杜魁和朱文莉以沪深两市股权转让数据为样本,测得2008-2010年控制权私人收益的规模分别为3.04%、4.69和4.78%[5]。而周怡以2007-2016年沪深两市A股发生非流通股交易的公司为研究对象,测得控制权私人收益的水平平均为65.8%[6]。

从公司治理的角度看,公司外部治理因素如法律制度、资本市场、产品市场[7-8],公司内部治理因素如股东、董事会、管理层的作用等,都会对控制权私人收益产生影响[9]。董事会治理是公司内部治理的核心,是公司经营成功与否的决定性因素之一。关于董事会特征与控制权私人收益相关性的研究成果层出不穷,因为“特征因素”是董事会治理可观察、可计量和可比较的显性指标,首先为学者们所关注并加以研究,其中以“两职兼任状况、独立董事比例如何影响控制权私人收益”为重点的研究较为集中。从董事长与总经理两职设置状况的角度来看,有学者认为董事长与总经理“两职合一”并未发挥其真正的治理作用,反而会减少大股东攫取控制权私人收益的成本[10];也有学者持不同观点,认为董事长或副董事长兼任总经理对控制权私人收益水平具有抑制作用。在独立董事方面,姜毅和刘淑莲研究发现独立董事未能有效发挥抑制控制权私人收益的作用[11]。

纵观国内的研究现状,我国学者对控制权私人收益问题研究的意义已十分了解,现有文献关于控制权私人收益的影响因素大多以法律及其他外部制度背景作为研究的前提,侧重于从公司特征层面考察其对控制权私人收益的影响[12]。我国对控制权私人收益的研究才刚起步,国内学者的研究还仅停留在公司特征这一层面,未能深入到公司内部,而且现有研究也存在着许多问题,尚未达成一致结论。此外,国内学者大多着眼于主板上市公司的经验数据,极少有专门的文献针对中小板上市公司进行深入分析。因此,国内文献对公司内部治理结构以及中小企业大股东侵占程度的考量并不是十分充分,中小板上市公司内部治理与控制权私人收益之间关系的探索仍然有待进一步深入。

二、 理论分析与研究假设

目前,公司治理问题已得到广泛研究,许多国家也在制定或修改各自的公司治理准则。公司治理就本质而言,很大程度上来说是公司控制权的一种安排和配置关系。公司控制权的配置涉及股东大会、董事会、监事会、管理层等之间的关系,而这正是公司治理理论关注和讨论的一个重要问题。Jensen and Meckling认为公司治理的关键在于如何使公司所有者与经营者的利益协调一致[13]。Fama and Jensen进一步指出,公司治理研究的是所有权与经营权分离情况下的委托—代理问题,其核心问题是如何降低公司所有者与经营者之间的代理成本[14]。由此可以看出,公司治理的实质是一系列合同(关系)的有机整合,通过这些合同安排,使公司各利益主体的目标函数趋于一致,从而最大限度地降低代理成本。

传统的公司治理理论认为,现代企业的重要标志是分散的股权结构,因而以往的研究成果主要集中在两权分离所导致的所有者和管理者的代理问题上。但20世纪80年代以来的相关研究表明,在我国资本市场上,特殊的二元股权结构导致国有股“一股独大”,控股股东拥有绝对的控制权,在控制权私有收益的驱使下,大股东通过无偿占用上市公司资金、非公允的关联交易、贷款担保等手段,掠夺中小股东利益的现象层出不穷。

以下從董事长与总经理两职设置状况与独立董事比例两个视角对董事会特征与控制权私人收益的相关性进行分析。

(一) 董事会特征与控制权私人收益

管家学说的观点认为,董事会对总经理具备监管效用,因此如果董事长和总经理二者职位重合由一人担任,则会增强其控制权,削弱董事会的独立性和监督功能[15-16]。考虑到两职合一带来的各种便利可能增强大股东以低成本的控制权攫取私人受益的动机,大股东利用控制权谋求私人收益是追求自身利益最大化的最佳途径。根据以上分析作出假设1。

假设1:董事长与总经理两职合一与控制权私人收益正相关。

委托代理学说的观点认为,独立董事因其更强的客观性,可以更加高效地发挥其监管职能,使股东与董事会间的利益协调更容易进行,进而提升公司的业绩与效益[16]。就理论视角而言,独立董事所占比重越大,则董事会拥有的独立性越强,其对于占据控制地位的大股东的监管就越加高效,可以更好地制约可能出现的大股东“掏空”行为。

假设2:独立董事比例与控制权私人收益负相关。

(二) 管理层激励的中介效应

大股东谋求控制权私人收益的行为受到公司制约,因此公司治理会对大股东的掏空行为产生一定影响,这一影响则是由管理层激励在起中介作用的。

1.股权激励。

根据股权激励理论,股权激励的逻辑起点在于解决股东和经理人之间因信息不对称而产生的“道德风险”问题,目的是让拥有信息优势的管理层与所有者风险共担、利益共享,提高公司对员工的凝聚力和公司自身的市场竞争力。实施股权激励对高管行为存在一定的影响,主要表现为增加要素投入或机会主义行为得到抑制。

一般来说,虽然大股东在上市公司的控制和决策中起主导作用,但管理层会监督主要股东以保护自身利益,这将导致代理成本,反映出制度约束的程度[17]。随着管理层持股比例的升高,代理成本也会随之提高,表现为对大股东的约束能力增强,从而对大股东的掏空行为起到抑制作用。

2.薪酬激励。

根据国内外对管理层激励契约的文献分析可知,管理层的薪酬激励是公司治理机制中解决代理问题的一种重要方式[18]。从理论上来说,当大股东的收益水平较低时,其通过在董事会及监事会等决策和监督机构中的控制权,对上市公司进行利益侵占的动机会更加强烈。当管理者薪酬水平较高时,此时获取控制权私人收益的成本较高,可观的收入也在一定程度上抑制了其攫取私人收益的意愿。因此,在此假设管理层薪酬激励对控制权私人收益具有抑制作用。

因此,根据上述分析,为了进一步补充解释良好的公司治理机制下公司内部治理仍不能有效抑制大股东掏空这一现象的原因,本文引入以下中介变量:管理层持股比例和薪酬水平,分别代表公司制度约束水平与制度激励水平,并提出以下假设:

H1a:两职合一情况越严重,以管理层股权持股比例为代表的制约力度越小,大股东越容易对公司进行掏空。

H1b:管理层薪酬激励水平在两职设置状况对大股东的掏空行为的影响过程中起中介作用。

H2a:在独立董事比例与大股东掏空行为的影响过程中,管理层持股比例越高对控股股东的制约越明显,越有利于抑制控股股东谋取控制权私人收益。

H2b:管理层薪酬激励水平在独立董事比例对大股东谋取控制权私人收益行为的影响过程中不起中介作用。当独立董事比例较高时,独立董事的职能能够得到有效发挥,此时无论管理层薪酬激励是否有效,都可以有效抑制控股股东谋取控制权私人收益行为。

三、 研究设计

(一) 相关变量的度量

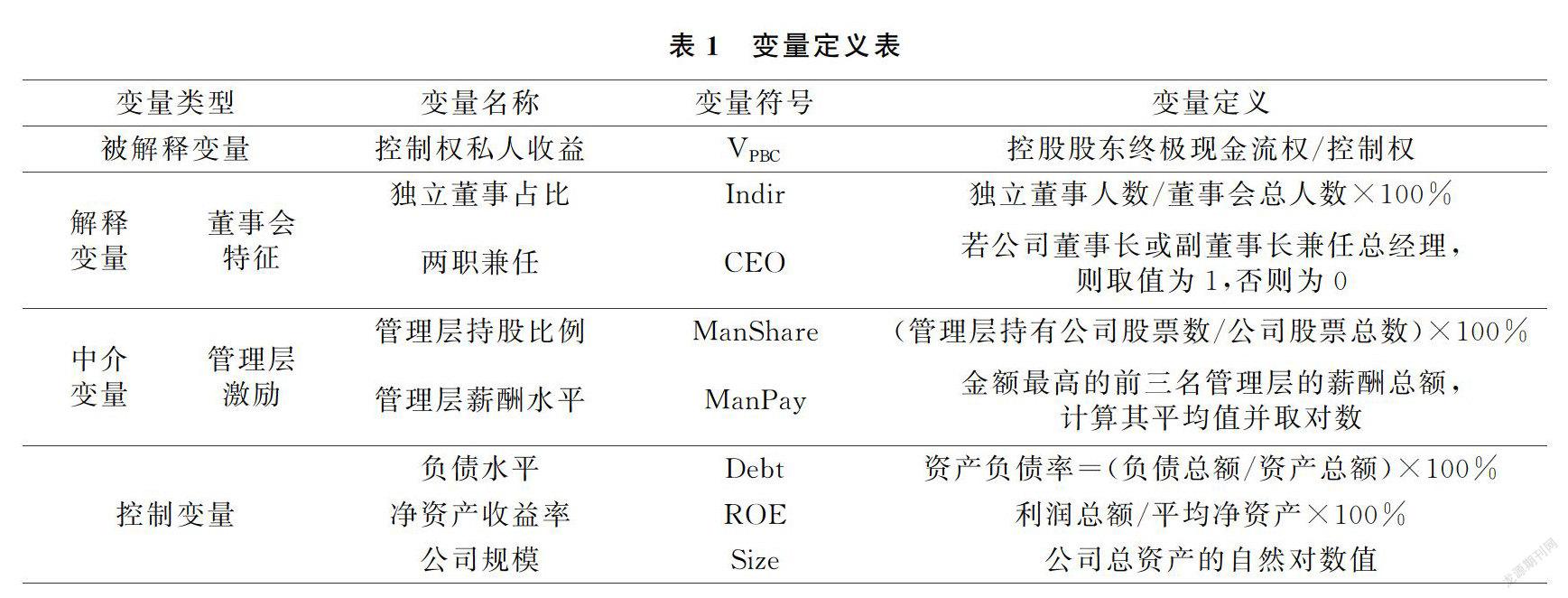

参照郝云宏等提出的控制权私人收益度量方法以及现有文献对董事会特征及管理层激励的定义标准[19],本文对各变量的具体定义如表1所示。

(二) 样本来源与选择

本文选取深交所2013—2017年间所有的中小企业板上市公司作为研究样本并对样本进行以下处理:(1)剔除金融和保险行业,因为金融保险行业在财务报表、财务指标、公司内部治理结构和外部监督机制等方面与其他行业均有显著差异,所以为了保证研究样本的稳定性将其剔除;(2)剔除数据缺省的上市公司,主要指2013—2017年公司年报中没有控制权图谱及图谱不全的、股权分散不存在最终控制人的及公司内部治理相关数据披露不全的上市公司;(3)考虑到大股东攫取控制权私人收益会带来上市公司的亏损,因此本文并没有剔除被ST和PT的公司。

经筛选后,得到291家中小企业板上市公司、1455个观测值为本文的研究样本。本文所使用的研究数据主要来自国泰安CSMAR数据库并手动收集了部分数据。

(三) 研究方法与模型设计

1.研究方法。

由于大股东的“掏空”行为隐蔽且难以识别,特别是难以测定非货币性收益,使得直接对控制权私人收益进行测量是非常困难的。因而,目前的研究大多是通过间接的方法对控制权私人收益进行度量。

研究发现,大多数股东主要通过控制上市公司,从而谋求控制权私人收益,由于大股东行为十分隐蔽并且这方面的数据采集比较困难,难以对中小板上市公司的大股东控制权私人收益水平进行度量。因此,本文考虑以两权分离度作为控制权私人收益水平的度量变量。参考郝云宏的计算方法[20],本文的控制权私人收益计量公式如下:VPBC=CFR/CP

(1) 其中,VPBC代表控制权私人收益,CFR代表股东的现金流权,CP代表股东所拥有的控制权。

2.模型设计。

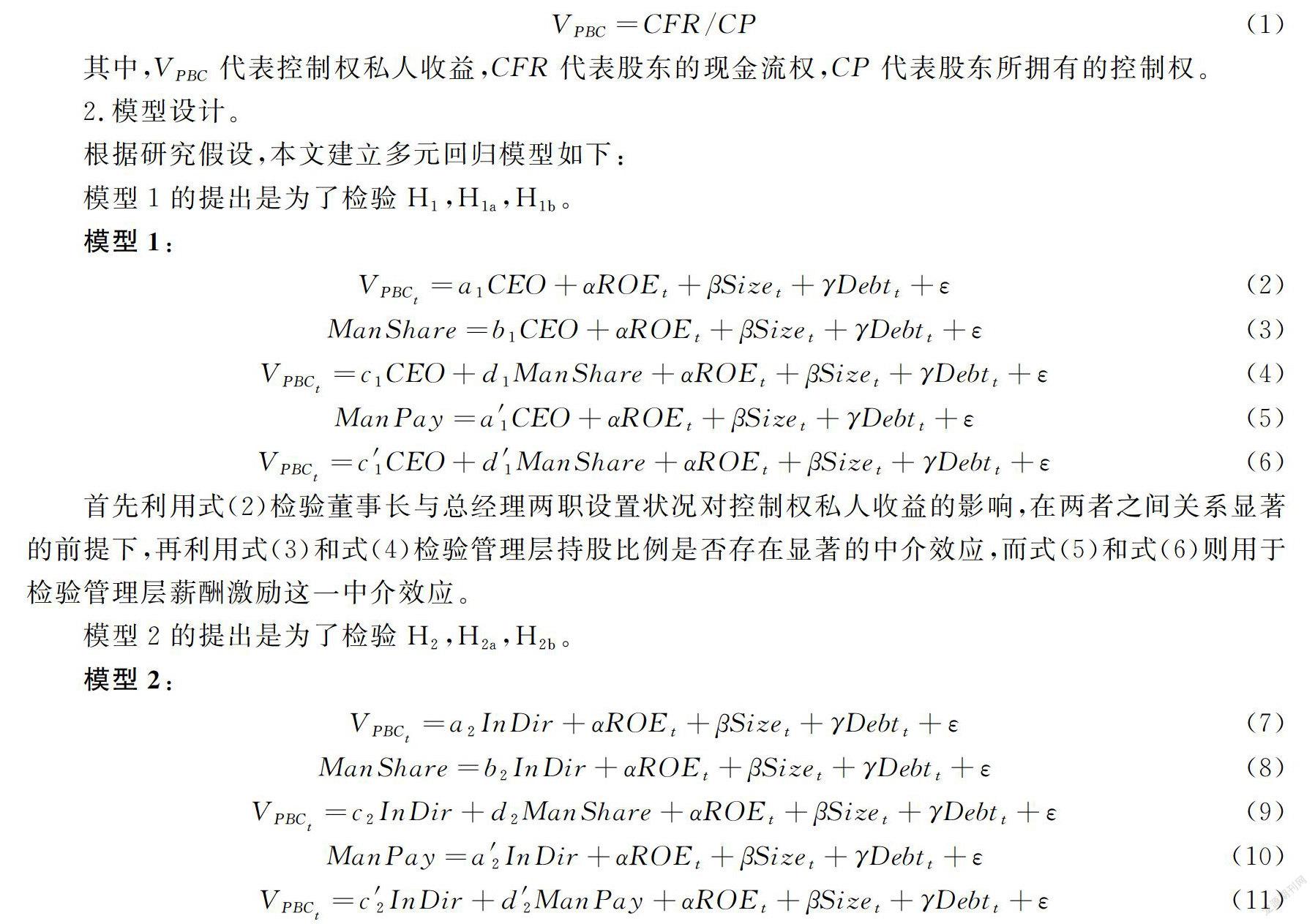

根据研究假设,本文建立多元回归模型如下:

模型1的提出是为了检验H1,H1a,H1b。

模型1: VPBCt=a1CEO+αROEt+βSizet+γDebtt+ε

(2)

ManShare=b1CEO+αROEt+βSizet+γDebtt+ε

(3)

VPBCt=c1CEO+d1ManShare+αROEt+βSizet+γDebtt+ε

(4)

ManPay=a′ 1CEO+αROEt+βSizet+γDebtt+ε

(5)

VPBCt=c′ 1CEO+d′ 1ManShare+αROEt+βSizet+γDebtt+ε

(6) 首先利用式(2)检验董事长与总经理两职设置状况对控制权私人收益的影响,在两者之间关系显著的前提下,再利用式(3)和式(4)检验管理层持股比例是否存在显著的中介效应,而式(5)和式(6)则用于检验管理层薪酬激励这一中介效应。

模型2的提出是为了检验H2,H2a,H2b。

模型2:VPBCt=a2InDir+αROEt+βSizet+γDebtt+ε

(7)

ManShare=b2InDir+αROEt+βSizet+γDebtt+ε

(8)

VPBCt=c2InDir+d2ManShare+αROEt+βSizet+γDebtt+ε

(9)

ManPay=a′ 2InDir+αROEt+βSizet+γDebtt+ε

(10)

VPBCt=c′ 2InDir+d′ 2ManPay+αROEt+βSizet+γDebtt+ε

(11) 首先利用式(7)檢验独立董事比例对控制权私人收益的影响,若显著,再利用式(8)与式(9)检验公司股权激励水平是否存在显著的中介效应,而式(10)与式(11)则用于检验公司薪酬激励水平这一中介效应。

四、 实证结果及分析

(一) 描述性统计

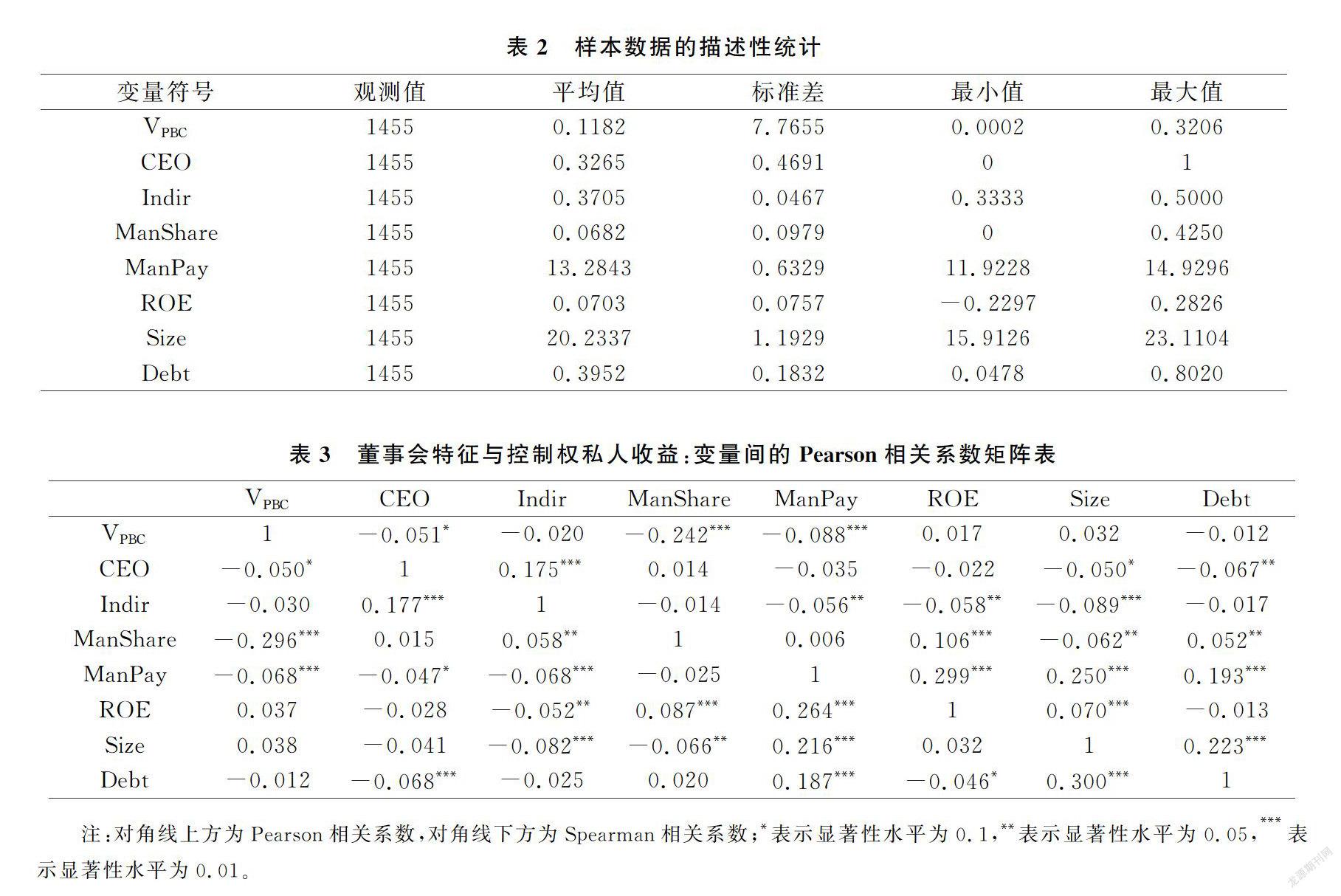

样本数据的描述性统计如表2所示。由此可见,我国上市公司治理结构具备以下特点:(1)大股东控制权私人收益度量变量两权分离度(VPBC)的均值为11.82%,其值分布于0.02%和32.06%之间,可以看出中小板上市公司存在大股东掏空的情况;(2)董事长与总经理两职设置状况(CEO)均值为3265%,意味着中小板上市公司中两职兼任情况不是十分严重;(3)独立董事比例(Indir)的标准差较小,说明中小板上市公司独立董事比例设置合理;(4)管理层持股比例(ManShare)均值为6.82%,且标准差较小,说明在中小板上市公司中,管理层持股比例处于较低水平;(5)管理层薪酬水平(ManPay)均值为13.2843(约每人每年587893元,下同),最大值为14.9296(约为304679元),最小值仅为11.9228(约为150663元),可见中小板上市公司中管理层薪酬差异较大;(6)公司负债水平(Debt)的均值为03952,说明样本上市公司整体财务良好。

(二) 相关性检验

表3列示了控制权私人收益变量及董事会特征相关性检验的结果。

表3表明:各变量间的相关系数都在0.3以下,说明变量间不存在严重的多重共线性。董事长与总经理两职设置状况(CEO)与控制权私人收益具有显著的相关关系,说明对本文的假设可以用前面建立的面板数据回归模型进行分析。另外,运用Stata14.0分别对2个模型进行内生性检验,结果表明均不存在内生性问题。

(三) 回归分析

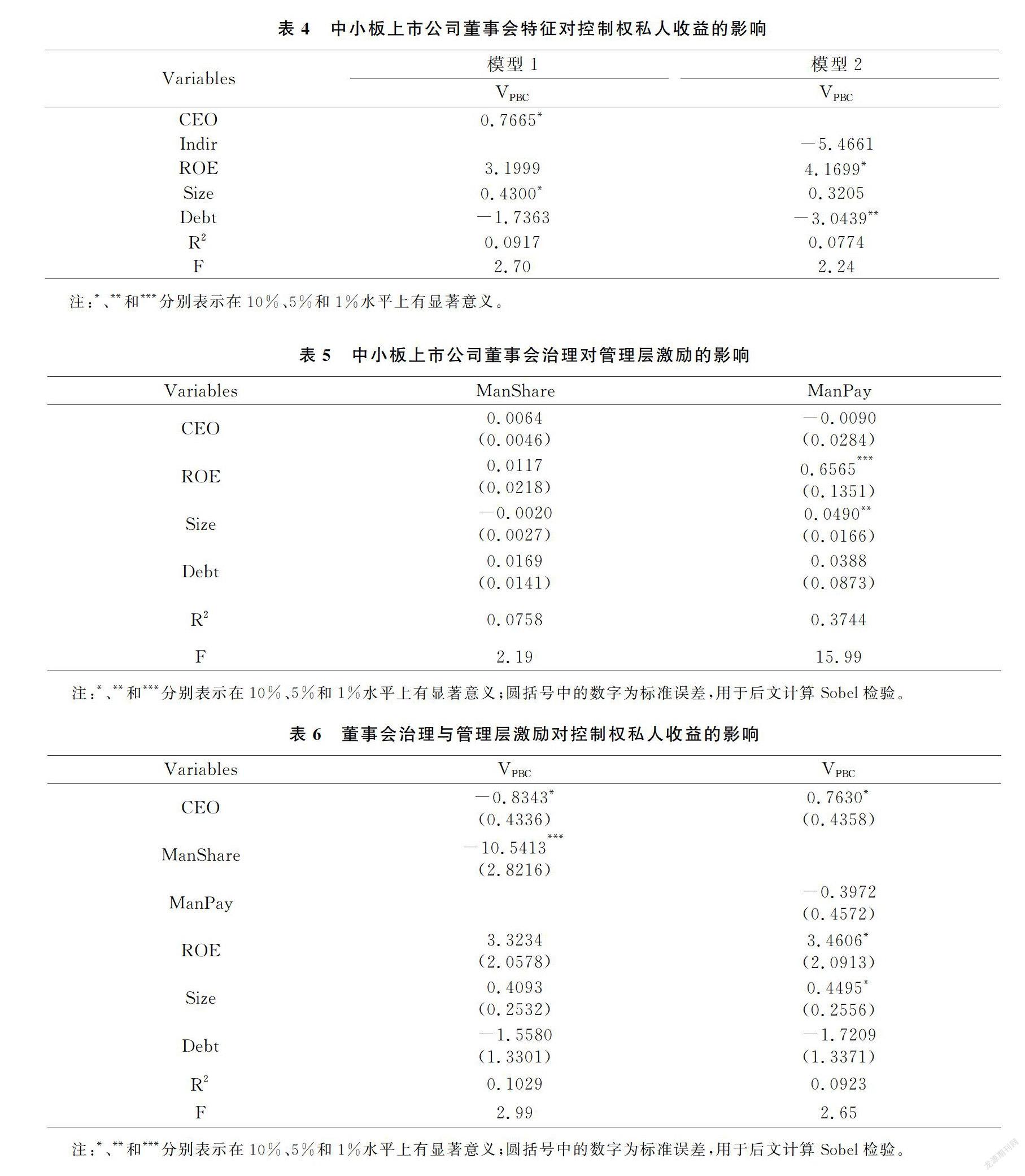

利用Stata14.0对中小板上市公司董事会特征的两职设置状况及独立董事比例分别与控制权私人收益的度量变量两权分离度(VPBC)进行回归分析,表4表明:(1)中小板上市公司的董事长与总经理两职设置状况(CEO)与两权分离度显著正相关,即与控制权私人收益显著正相关,表明在中小板上市公司中,董事长与总经理两职合一会为大股东获取控制权私人收益创造条件,而两职分离则有利于抑制大股东的掏空行为,假设H1成立;(2)中小板上市公司的独立董事比例(Indir)与控制权私人收益呈负相关但不显著,这与大多数学者的研究相符,在独立董事比例更高的上市公司中,大股东的控制权私人收益水平更低,这部分地验证了假设H2,但由于独立董事制度与控制权私人收益间不具有显著的相关性,因此假设H2a、H2b无从验证;(3)公司规模(Size)在模型1的回归结果中与控制权私人收益显著正相关,而在模型2中未通过显著性检验,这可能是由于较大的公司规模会为大股东谋取控制权私人收益提供更大的空间,且由于大规模公司通常与政府关系密切,其“掏空”行为在很大程度上获得了政府的默许,监管部门实施监管时的难度较大。

经过研究发现,董事会治理中对控制权私人收益具有显著影响的因素为董事长与总经理两职设置状况。因此,下面在两职合一与控制权私人收益显著相关的基础上进一步进行中介效应的研究分析。先对两职合一与管理层股权激励与薪酬激励水平进行回归分析得到回归结果如表5所示,再将管理层激励引入两职合一对控制权私人收益影响的过程中,得到回归结果如表6所示。

1.管理层股权激励的中介效应分析。

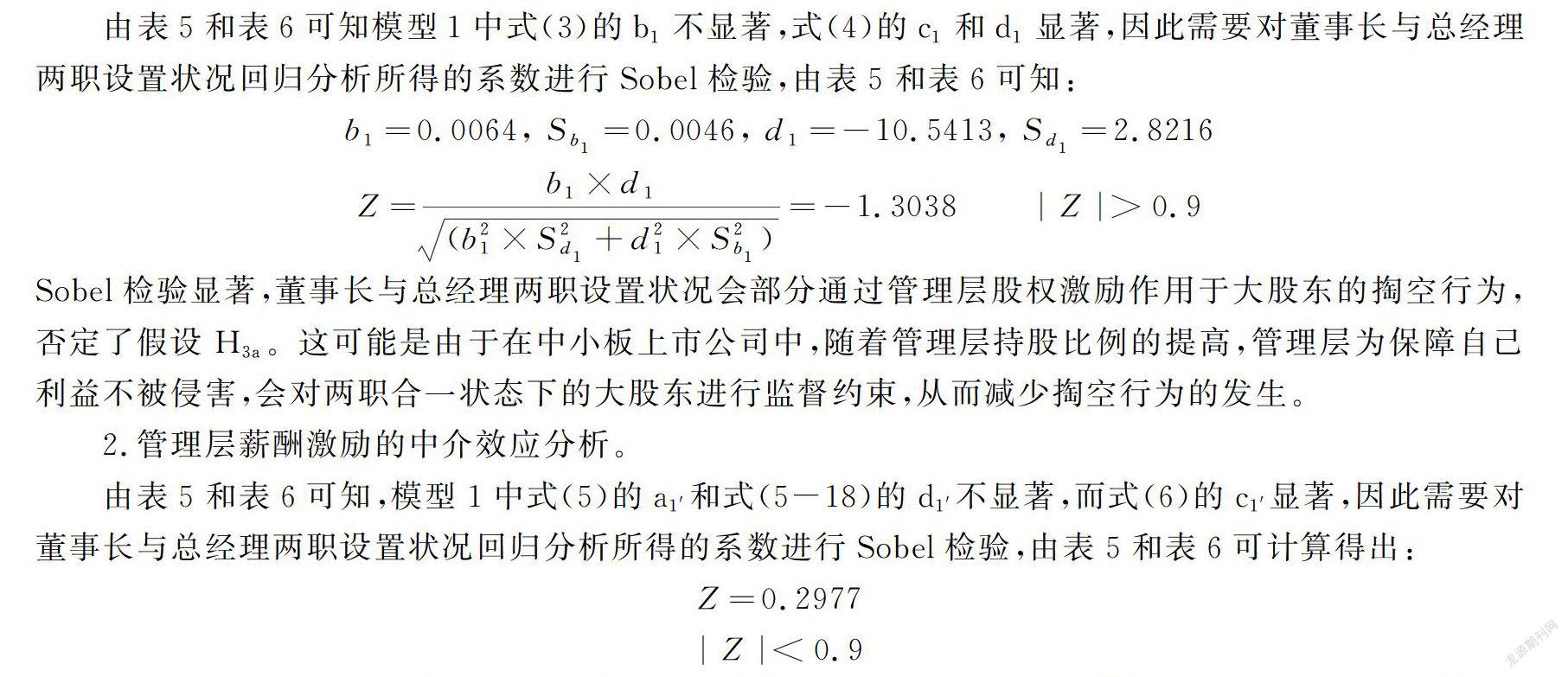

由表5和表6可知模型1中式(3)的b1不显著,式(4)的c1和d1显著,因此需要对董事长与总经理两职设置状况回归分析所得的系数进行Sobel检验,由表5和表6可知:b1=0.0064, Sb1=0.0046, d1=-10.5413, Sd1=2.8216

Z=b1×d1(b21×S2d1+d21×S2b1)=-1.3038 |Z|>0.9Sobel检验显著,董事长与总经理两职设置状况会部分通过管理层股权激励作用于大股东的掏空行为,否定了假设H3a。这可能是由于在中小板上市公司中,随着管理层持股比例的提高,管理层为保障自己利益不被侵害,会对两职合一状态下的大股东进行监督约束,从而减少掏空行为的发生。

2.管理层薪酬激励的中介效应分析。

由表5和表6可知,模型1中式(5)的a1′和式(5-18)的d1′不显著,而式(6)的c1′显著,因此需要对董事长与总经理两职设置状况回归分析所得的系数进行Sobel检验,由表5和表6可计算得出:Z=0.2977

|Z|<0.9 Sobel检验不显著,即管理层薪酬激励水平对公司两职设置状况与控制权私人收益的影响之间的中介效应不显著,即董事长与总经理两职合一不会通过管理层薪酬水平作用于大股东的掏空行为,假设H1b不成立。

五、 结论与政策建议

本文以2013年—2017年中小企业板291家上市公司作为研究样本,探究董事会特征与控制权私人收益之间的相关性,经测算得出我国中小板上市公司控制权私人收益的平均水平为11.82%。在此基础上,进一步探究了管理层激励在董事会特征对控制权私人收益影响过程中的中介效应。以往的研究结论表明,董事会作为公司治理结构的重要组成部分,会对上市公司业绩直接产生重要影响[17]。本文的研究结论表明,董事会特征的公司治理效应不是直接的,而是通过管理层而间接发挥公司治理作用的。因而,本文的研究对于进一步完善我国证券行业改革,健全保护中小股东正当权益制度具有一定的参考价值。

本文得到的基本结论是,在两职合一的中小板上市公司中,控制权私人收益的水平较高。这是由于中小板上市的公司规模相对较小,两职分离使得董事会易于发挥其监督和约束作用,进而实现对大股东攫取控制权私人收益行为的有效抑制。另外,管理层股权激励在两职合一对控制权私人收益的影响过程中起中介作用,而管理层薪酬激励在上述影响过程中不起中介作用。中小板上市公司的独立董事制度与控制权私人收益存在负相关关系但不显著。其未能通过显著性检验的原因可能在于上市公司的实际控制人为更好地控制公司,会选择自己的亲信或有一定利益关联的人担任独立董事。上述情况表明,在我国中小板上市公司中独立董事并未能有效发挥其监督作用,只是流于形式。

本文结论所具有的重要政策含义是,在董事会治理方面,要建立合理的公司治理结构,避免两职合一。由于大股东事实上握有重大决策权并且能对管理层进行强有力的监督,公司中的董事会和管理层处于弱势地位。因此,通过合理安排公司治理结构,能够保证控制权的合理配置和正当行使。同时,还应完善独立董事监督决策机制,充分发挥专门委员会作用。中国的独立董事制度可以从下列几大视角进行改善:其一,确保独立董事同别的董事掌握相同知情权利,主动配合其履职尽责;其二,加速专业人才培养,构建全国性的独立董事协会;其三,探索多种形式的董事薪酬制度,确保独立董事的权责相统一。

另外,根据国内外对管理层激励的理论分析可知,管理层激励是公司治理机制中解决代理问题的一种有效手段。因而在管理层治理方面,要加强股权激励与薪酬激励水平等因素在公司内部治理中的作用,主要有以下措施:一是加强管理层的股权激励政策,使拥有信息优势的管理层能够与所有者风险共担、利益共享,使得管理层有动力监管大股东的机会主义行为;二是提高上市公司管理层薪酬与公司绩效的关联度,将薪酬激励与股权激励相结合,加强对管理层的监管和约束,有利于抑制管理层通过损害公司利益为代价获取私人利益的冲动,保护公司股东权益;三是提高管理層的自我约束力,对管理层任用要高标准、严要求。

[参考文献]

[1] Grossman,Sanford J,Hart,Oliver D.One share-one vote and the market for corporate control[J].Journal of Financial Economics,1988,20:175-202.

[2] Simon Johnson,Rafael La Porta,Florencio Lopez de Silanes.Tunneling[J].American Economic Review,2000,90(2):22-27.

[3] Dyck A,Zingales L.Private Benefits of Control:An International Comparison[J].Journal of Finance,2004,59(2):537-600.

[4] 唐宗明,蒋位.中国上市公司大股东侵害度实证分析[J].经济研究,2002(4):44-50.

[5] 杜魁,朱文莉.中国上市公司控制权私有收益测度及其影响因素[J].财会月刊,2012(18):76-78.

[6] 周怡.中国上市公司控制权私利与公司绩效实证研究[J].财经问题研究,2018(12):124-130.

[7] 陈炜,孔翔,许年行.我国中小投资者法律保护与控制权私利关系实证检验[J].中国工业经济,2008(1):24-31.

[8] 夏鑫,杨金强.非完备市场下控制权私利和公司资本结构[J].中国管理科学,2017,25(10):31-41.

[9] 吴冬梅,庄新田.限售股减持背景下控股股东自利行为研究:基于跨期投资的视角[J].运筹与管理,2018,27(1):138-143.

[10]山峻,夏东.上市公司控制性股东隧道挖掘效应的实证研究[J].管理学刊,2013,26(6):37-42.

[11]陳晓珊,匡贺武.“两职合一”真正起到治理作用了吗·[J].当代经济管理,2018,40(4):22-29.

[12]姜毅,刘淑莲.信息披露质量与控制权私人收益:以股权分置改革为背景[J].财经问题研究,2011(9):50-56.

[13]Jensen M C,Meckling W H .Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[14]Fama E F,Jensen M C .Agency Problems and Residual Claims[J].The Journal of Law and Economics,1983,26(2):327-349.

[15]叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗·[J].金融研究,2015(2):192-206.

[16]Lipton,Martin,Lorsch,Jay W.A Modest Proposal for Improved Corporate Governance[J].Business Lawyer,1992,48(1):59-77.

[17]Fama,Eugene F,Jensen,Michael C.Separation of Ownership and Control[J].Journal of Law & Economics,1983,26(2):301-325.

[18]夏纪军,张晏.控制权与激励的冲突:兼对股权激励有效性的实证分析[J].经济研究,2008(3):89-100.

[19]魏刚.中国上市公司股票股利的实证分析[J].证券市场导报,2000(11):23-27.

[20]郝云宏,曲亮,吴芳颖.中国上市公司控制权私人收益研究[M].杭州:浙江工商大学出版社,2016.

[21]陈仲常,刘佳,林川.中国上市公司董事会特征与公司业绩的实证分析[J].经济与管理研究,2009(11):45-50.

(责任编辑 王婷婷)

Correlation Between Board Characteristics of Listed Small and Medium-Sized Companies and Private Benefits of Control

HUANG Ke, WAN Qian-qian, ZHOU Jun

(School of Economics,WUT,Wuhan 430070,Hubei,China)

Abstract:The characteristics of the board of directors of listed companies are closely related to the level of private income of control.Based on the data of China’s small and medium-sized listed companies from 2013 to 2017,the average private income of control is 11.82%,and the multivariate linear regression analysis is made on the characteristics of the board of directors of the company that affects the private benefits of control.The empirical results show that: (1) the separation of the two positions of chairman and general manager has a restraining effect on the private benefits of control; (2) the proportion of independent directors is negatively correlated with the private benefits of control,but not significant.At the same time,it explores the mediating effect of management incentives in the process of the influence of the company’s board of directors on the private benefits of control.The results show that the management equity incentives have a mediating effect in the process of the two-person joint control private benefits.

Key words:private benefits of control; corporate governance; board characteristics; management incentives