互联网金融背景下我国个人征信体系构建分析

杨亚星

[摘要]

在互联网金融迅速发展的背景下,大数据征信具有的优势得到充分重视,我国个人征信业得到了极大发展。但是,个人征信体系建设中还存在许多阻碍。本文分析了互联网金融背景下我国个人征信体系建设现状及存在的问题,如个人信用信息采集途径复杂困难、个人信用信息评价标准参差不齐等。最后针对这些问题提出了互联网金融背景下我国构建个人征信体系的应对措施。

[关键词]

互联网金融 个人信用 征信体系

互联网金融作为一种以互联网技术和信息通信技术为基础,结合传统金融机构功能的新兴金融服务模式在我国迅速发展,P2P、众筹、第三方支付等新兴业务接连涌现,并且随着普惠金融与互联网消费金融的兴起,市场上各类信用商品层出不穷,以P2P为代表的网络信贷市场蓬勃发展。与此同时,也伴生出许多问题,一方面,平台自身存在的信用问题,比如:平台失联、平台跑路和平台诈骗等;另一方面,平台在对借款人身份信息、借贷信息进行审核的环节存在明显疏漏,因无法确切辨认其提供的信息是否真实合法,结果导致平台出现较大损失。由此可见,加强互联网金融背景下的信用风险控制,构建完善的个人征信体系,促进网络信贷市场安全有序发展,对于我国互联网金融行业稳健发展有重要意义。

1 互联网金融背景下我国个人征信体系现状

1.1 个人征信市场化发展成为趋势

在我国,个人征信业务一直是由中央人民银行通过金融信用信息基础数据库开展的。但是,随着互联网金融的发展,个人征信业务逐渐呈现市场化的特征。目前我国市场上有两种征信模式,一种是向第三方征信机构购买信用信息,如北京安融惠众公司为各类互联网金融公司和小额信贷公司开发的信息共享平台;另一种则是建立以自身业务为基础的封闭式的信息共享平台,如芝麻信用,自身就拥有数据采集及评估的业务平台,依托自身就可以建立一个信息共享平台。另外,央行于2018年1月4日受理了百行征信有限公司(筹)的个人征信业务的申请,并于同年2月22日,正式下发了百行征信的个人征信牌照,个人征信市场化逐渐走上正轨①。我国个人征信体系的发展与构建与发达国家有很大差距,征信体系建设各个方面都不尽完善,所以个人征信市场还有很大的发展空间,并且互联网金融是依托互联网技术与信息通信技术而发展的,其对数据的挖掘、获取、整理也是发展个人征信业务的显著优势。

1.2 市场中各类信贷平台问题频发

目前我国各类网络信贷平台层出不穷,但行业运营状况并不理想,各种问题频繁发生,不利于互联网金融背景下我国个人征信体系的构建与发展。

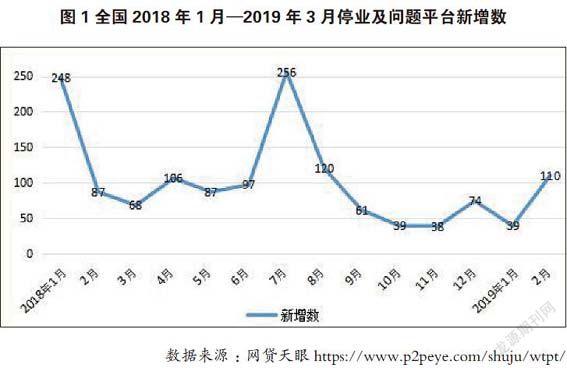

从图1可以看出,2018年1月至2019年3月全国每个月都有问题平台产生,如2018年1月、7月两个月份,问题平台新增数量呈爆发式增长②。

图2以上海地区为例,比较2018年3月至2019年3月运营平台与问题平台的数量,可以看出问题平台的数量在总数量中占比超过50%,且问题平台数量还有增加的趋势③。

1.3 各机构间信息共享难以展开

中国人民银行作为国务院的组成部门主要职能是制定和执行货币政策,维护国家经济稳定发展,同时也对全国各银行、金融机构实施监管。其中包括各类金融机构向央行报送一些个人信用信息,并由央行进行整理和保存,以便于查找信息时央行能够集中为其他金融机构提供帮助。但是这些信息是不对外开放的,只限于一些金融机构和央行之间流转。不仅如此,保险、医疗、交通等一些其他相关机构的信息一般也不对外公布。信息共享工作难以展开,个人征信体系就难以全面建设。

2 互联网金融背景下我国个人征信体系构建中存在的问题

我国个人征信体系建设尚处于起步阶段,发展前景虽然廣阔,但与发达国家的个人征信体系相比还是有不小的差距,在构建我国个人征信体系中还存在一些现实问题:

2.1 个人信用信息采集途径复杂困难

构建互联网金融背景下的个人征信体系,个人用户数据信息的采集是关键。目前在我国,不同的单位系统存有不同的个人信息:银行有用户的资金往来、信贷交易等信息;企业有员工的参保信息、工资信息、住房公积金等信息;国有公共服务行业的企业,如电网、水利、税务等国有企业拥有用户的缴费欠费等信息,但因为大多数信息涉及用户个人隐私一般不对外公布。而且各单位系统的个人信息资源,内容呈多样化、分散化、量大质异的特点,增加了个人信用信息采集和整合的难度。另外,就目前而言,我国还未形成像欧美等国家较为完善的个人征信模式,个人信用信息采集的方式、途径、合法性还没有明确的规定。

2.2 个人信用信息评价标准参差不齐

我国目前的个人征信体系以中国人民银行为主导,由商业银行收集个人信用信息数据,然后进行整理,最后将数据报送到央行,形成金融信用信息基础数据库,由征信中心负责日常管理维护。因为是由商业银行收集数据,所以其数据是以个人信贷信息为核心的,但是由于各个商业银行之间的个人信用信息评价标准不同,所以即使是同一位客户,在不同的商业银行得出的信用评价结果也有很大不同。传统金融机构的个人信用信息评价标准各有不同,市场上层出不穷的各类微小型信贷平台的个人信用信息评价标准更是五花八门,审核准入门槛低,交易环节简单,风险大,没有统一严格的个人信用信息评价标准,使信贷平台和消费者双方的交易安全得不到有力保障。

2.3 对信息主体权益的保护较弱

由于我国在保护公民隐私权方面并没有建立完善合理的法律法规体系,所以在构建个人信用信息体系中,由于涉及到对各类信息的采集、利用、评价,会在不同程度上造成对信息主体个人隐私的侵犯。尤其在互联网金融这种开放式的环境中,如果遭到病毒、黑客的攻击,个人信息极易泄露。再者,由于目前没有制定相关的信息采集标准,除信息主体的正常信用信息外,其他涉及家庭背景、病史等隐私信息也会被搜集出来,对信息主体权益造成极大损害。另外,受到隐私侵犯的信息主体维权难度大,在互联网这种开放式的环境中,个人信息流入到各种机构与平台,信息主体即使发现信息流出也很难一一寻找、举证进行上诉维权,且信息还可能存在于一些未知的机构中,无法找寻,对信息主体重建信誉极为不利。

2.4 相关立法与监管不到位

个人征信体系建设在我国还处于起步阶段,各方面的法律法规都不完善,在有些方面甚至是空白。虽然各级政府也为个人征信体系的建设出台了各种惩处规定,如对失信人限坐高铁、飞机,限制其购买高档消费品等,但是处罚力度小,不涉及根本,且覆盖面也不广泛。另外,现有的监管措施也跟不上互联网金融市场的发展,现行监管方式多用于线下金融活动,对于线上金融活动的监管虽有监管措施,但难以全面把握。

3 互联网金融背景下我国构建个人征信体系的措施

3.1 明确信息采集范围

我国征信机构可以参考国外信用信息采集范围规定:一类为可以不经过信息主体同意而采集公布的信息,如违反交通准则而被处罚,经执法部门、仲裁机构、公安机关等权威部门确认的当事人的不良行为记录等;另一类为需要经过信息主体同意的信息,如家庭背景、宗教信仰、个人收入等以及法律法规明确规定的应当保密的信息。信息采集的对象除了基本信息外,还包括信息主体优劣两方面的信用信息,严禁采集与信用活动无关的个人信息。我国可以规定符合国情的信息采集范围,比如设立个人信用信息等级机制,即按照隐私程度划分等级,按级别采集信息;或者按类别采集信用信息,如日常缴费欠费类、经济纠纷类等形式,建立适合我国当下发展的,权威有效的信息采集模式。

3.2 建立统一的个人信用信息评价标准

完善行业内个人信用信息评价标准,建立以政府为主导的互联网金融背景下个人信用信息统一评价标准。一方面,政府应推出统一标准的网络信贷行业个人信用信息评价准则,提高信贷平台准入门槛,将无法按准则评价个人信用信息的虚假信贷平台淘汰,对合格信贷平台许以准入,建设安全稳定的网络信贷交易环境;另一方面,实施信用信息共享机制,运用互联网技术和编码等信息通信技术,建立传统金融机构与互联网信贷平台个人信用信息共享的端口,利用传统金融机构对个人信用信息审核结果具有准确性与安全性的优势,与互联网金融能够收集整合海量数据的优势相结合,构建更加完善的个人征信体系。

3.3 完善信息主体权益保护机制

完善保护信息主体隐私权的法律法规,明确信息采集范围,对隐私信息受到侵害的信息主体提供维权的通道,使信息主体维权有门。针对互联网开放式环境和数据的无边界性,设立互联网金融信贷行业强制执行准则,对各交易环节实施安全监管,加大对违反准则平台的惩处力度,加强对信息主体权益的保护。征信机构应鼓励引导行业内各平台加强对个人信息的保护,建立健康稳定的信贷交易环境。

3.4 加快征信立法,更新监管措施

征信立法要从不同方面、环节、级次设立并强化奖惩机制。从细节入手,使法律条文更加具体,各环节有法可依,增强法律的权威性与可执行性。加强央行、银保监会等权威机构的协同作用,建立完善的监管机制,创新监管方式,从数据来源到评价模型实施全透明披露机制,保证征信公司的数据合法且真实有效,确保其产品的安全性与准确性,要依据互联网金融市场日新月异的变化与发展作出相应的监管措施。

注释:

①刘国刚.互联网金融背景下我国个人征信行业发展实践及展望[J].金融理论探索,2018,No.178,64-72.

②网贷天眼.数据中心.https://www.p2peye.com/shuju/wtpt/

③网贷天眼.网贷天眼3月上海网贷报告:平台清退仍将持续,存量规模有序降低[2019-4-20].https://www.p2peye.com/shuju/wtpt/

參考文献:

[1]李萍.个人征信体系建设中信息采集存在的问题及对策研究[J].经济视角(下).2011,55+117

[2]姜彦全.互联网金融个人征信体系构建研究[J].商场现代化,2017,118-119.

[3]刘国刚.互联网金融背景下我国个人征信行业发展实践及展望[J].金融理论探索,2018,No.178,64-72.

[4]罗艾筠.互联网金融消费者个人信用信息权分析——以消费者信息安全为视角[J].时代金融,2018,20-22.

[5]丁欣威.互联网金融背景下的个人征信体系建设分析[J].现代商贸工业,2019,145-146