数说

数说互联网保险发展

中国是世界第二大保险市场

2017年,中国保险业保费收入为5414.46亿美元,占全球市场份额的11.07%,仅次于美国成为全球第二大保险市场,但是从保险深度来看,中国这一数据仅为4.4%,与世界平均水平仍有明显差距。

传统保险痛点及其攻克方式

互联网保险的爆发式增长

中国保险行业协会的公开数据显示,互联网保险在2012-2015年4年间经历了爆发式增长,保费收入增长近20倍,互联网保险渗透率于2015年达到9.2%。然而从2016年开始,互联网保险保费规模增长陷入停滞并开始减少,渗透率连年下滑,到2018年渗透率仅有5%,究其主要原因是受保险业政策影响,给互联网保险行业发展带来了短期阵痛。

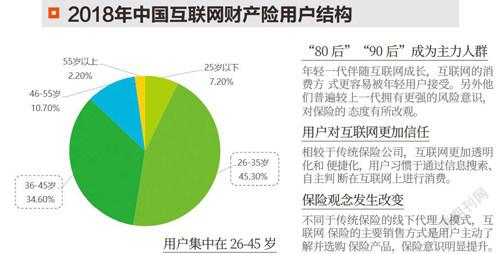

“80后”“90后”是主力人群

随着“80后”“90后”一代成为主力消费群体,用户行为已发生深刻变化,年轻用户伴随着互联网成长,其对互联网更有信任感,并且年轻一代大多有过父母为自己购买保险的经历,是享受过保险保障和理赔的“保二代”群体,相比于上一代往往拥有更强的风险保障意识,因此保险业也需要跟随互联网趋势和用户行为进行改变。调研数据显示,在互联网财产险领域, 26-45岁的保民占近80%,其中“80后”“90后”是主力人群。

互联网车险进入冷静期

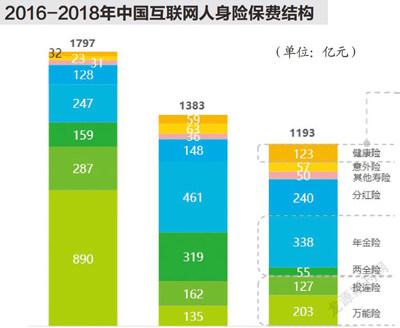

在互联网保险保费规模爆发增长时期,车险和理财型人身险是重要的组成部分,这两类险种标准化程度较高,适宜在互联网渠道进行销售,且保单金额较高,因此占据了互联网保险大部分的收入来源。但随着2016年商车费改政策的落实,网销车险失去了价格优势,同时加强了对第三方车险平台的监管,使得互联网车险的发展进入冷静期。

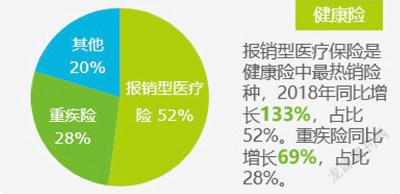

健康险逆势增长

面对行业政策变化,寿险业务2018年保费收入为675亿元,較2016年下降55%,而健康险却逆势高速增长,2018年保费收入同比增长108%,成为互联网保险领域发展的唯一亮点。不过目前健康险发展仍然以短期医疗险为主,终身重疾险、定期寿险等更有利于保险公司发展的长期险却难以在互联网渠道打开市场, 因此如何由短期险转向长期险发展或许是所有保险公司未来最迫切解决的问题。

非车险高速增长

与互联网车险的发展状况截然不同的是,非车险业务保持着快速增长,2018年互联网非车险业务在互联网财产险中的占比已接近50%,这很大程度上得益于互联网财产险向更多场景进行渗透以及意外健康险的高速增长。不过,车险作为财产险中最重要的部分,随着保险科技以及车联网的应用,互联网车险有望迎来新一轮的增长。

2015-2018年中国互联网财产险保费结构

第三方平台是互联网保险保费收入主要来源

互联网保险销售渠道主要分为官方自营渠道和第三方渠道。从渠道侧市场份额来看,第三方渠道占据互联网保险的主要保费收入来源。

特定的互联网场景更有利于开展保险

依托于特定的互联网场景能够一定程度激发用户的保障需求,保险的需求度相对较强,例如在航旅出行场景下用户购买意外险的意愿更强,在众筹平台下用户对健康保障有更直观的认识,健康险的转化率会相对提升。因此,拥有优质场景的第三方平台开展保险经纪代理业务具有天然优势。