管理层能力能够降低股价崩盘风险吗

周松 冉渝

【摘要】管理层能力是企业所拥有的最重要的无形资产之一,同时也是管理层人力资本的外在体现,直接关系到企业的发展前景。以2007~2015年沪深A股上市公司为研究样本,研究管理层能力对股价崩盘风险的影响。研究发现:管理层能力越高,股价崩盘风险越低。稳健性检验结果表明,管理层能力对股价崩盘风险的影响具有长期性、持续性。通过上述结论可知,企业组建一个优良的高层管理团队,对于降低企业股价崩盘风险具有重要的战略意义。

【关键词】管理层能力;股价崩盘风险;公司决策;长期性;持续性

【中图分类号】F830 【文献标识码】A 【文章编号】1004-0994(2019)02-0022-10

一、引言

管理层能力是企业成功运营的重要因素,其原因在于:首先,管理层能力是企业所拥有的最重要的无形资产之一;其次,管理层能力是管理层人力资本的外在体现。管理层能力对企业的政策、企业行为经济后果及股价表现有着重要的影响,越来越多的文献开始检验股价崩盘风险的决定性因素。然而,鲜有文献研究管理层能力对股价崩盘风险的影响,本文将对此展开探讨。

本文以我国2007~2015年A股上市公司为研究样本,实证检验了管理层能力对股价崩盘风险的影响,研究发现:①管理层能力与股价崩盘风险负相关,即管理层能力越强,股价崩盘风险越小;②管理层能力对股价崩盘风险的影响具有长期性、持续性。本文的研究贡献在于:以往文献强调了管理层能力的重要性,并且对管理层行为结果进行了预测,但少有文献从实证方面检验管理层能力对公司的经济后果。本研究有助于加深人们对管理层能力经济后果的认识,进一步丰富管理层能力研究的文献。

二、文献回顾、理论分析及研究假设

(一)文献回顾

新古典主义观点下,经理(特别是高管)之间的特征是同质的,并且经理在公司的整个运营过程中是无私的,经理之间能够互相替代,公司业绩不会受经理之间不同个体特征的影响。在这一观点下,当两个公司面临的经济状况及市场条件相似时,不论两个公司的高管团队能力如何,两个公司都将做出相似的决策。

与新古典主义观点相反,“高阶梯队理论”认为,经理在组织战略及效果影响方面是一个主导因素。Hambrick的研究进一步证实,当经理处理公司业务时是基于个人的理解做出相关决策,经理的个人背景特征与价值观在整个决策过程中起到了重要作用。Bertrand、Schoar研究发现,经理的个人特征(如性别、年龄及学历等)可以解释“相似环境下为什么经理在投资、财务及组织行为上做出不同决策”。

在会计学研究方面,鲜有文献检验管理层特征对公司报告决策的影响。然而,在组织理论下,财务学及经济学文献大量地考虑了管理层特征对公司投资决策和融资决策的影响。经理对公司的决策和经济后果会产生怎样的影响呢?在组织理论文献中,这是一个被持续讨论的问题。Finkehtein、Hambrick认为管理层的自我意识、偏爱及人生经历会影响公司行为。Hannah、Freeman则研究了管理层的选择对公司业绩的影响,他们认为组织和环境的约束限制了管理层的行为。

在财务和经济学文献中,管理层能力是资本市场上一个重要的元素。能力较强的经理能够发现公司潜在的特质,他们能够精准地将公司特有的价值向外部信息使用者传递,这就减少了股票市场中公司与外部信息使用者之间的信息不对称。经理在公司投资、融资、高管薪酬制定及盈余管理的决策上拥有着一定的权利。因此,管理层能力对公司财务、经营及投资战略有着重要的影响。Malmendier、Tate研究发现,当CEO被媒体追捧为“超级明星(Superstars)”时,公司的股票业绩表现不佳,CEO获得了较高的薪酬,但在公司进行了较严重的盈余管理。Chevalier、Ellison研究发现,较年轻以及毕业于重点院校的经理获得了较高的市场回报率。Gra-ham、Harvey通过调查研究发现,有MBA学位的CFO相比较于没有MBA学位的CFO使用的估值技术更加复杂。

也有一些研究检验了CEO特征对公司决策的影响。Chemmanura、Paeglis认为,对于IPO公司,如果管理层的管理质量高,IPO公司的股票溢价较低,就会激发更多机构投资者的兴趣、吸引更多有声誉的承销商以及产生较少的承销费用。管理层声誉(作为管理层能力的替代变量)能够减少代理成本,经理能够获得更多的资金及赚取更多的利润。Chemmanur等研究发现,声誉较好的经理在既定的规模下能够选择更好的项目。这些研究表明,能力强的经理能够降低融资成本、提高公司治理效率、选择较好的投资项目。

国内关于管理层能力研究的文献,主要是借鉴了Demerjian等对管理层能力的度量方式,实证检验了管理层能力对在职消费、现金持有、资本结构调整、审计收费、内部薪酬差距及资本投资效率的影响。

从以上文献梳理可以看出,鲜有文献研究管理层能力与股价崩盘风险之间的关系,因此本文的研究具有重要的现实意义。

(二)理论分析及研究假设

一般认为,管理层出于自身利益的考虑,倾向于在财务报告中暂时隐藏“坏消息”、加速披露“好消息”,从而达到粉饰报表的效果。管理层选择性地披露信息导致“坏消息”在公司内部不断累积,并使得股价被持续高估而产生泡沫。当“坏消息”累积到达某个临界阈值时,最终将集中向市场释放,进而对股价造成极大的负面冲击并引发崩盘。

但对于能力强的经理来说,隐藏“坏消息”可能并不是最优选择。Francis等通过研究认为,声誉较高的经理(管理层能力的替代变量)不会采取一些导致财务报告质量下降的行为。主要的原因在于:对于声誉高的经理来说,较差质量的财务报告会对其在职业经理人市场上产生负面影响,声誉高的经理更看重长期收益,提供高质量的财务报告可以减少资本成本。市场一般预期声誉高的经理会提供质量较好的报告,一旦发现他们提供了質量较差的报告,其将会遭受资本市场更加严厉的处罚(面临更高的资本成本或是资本配给)。因此,有声誉的经理会更加及时地披露信息,以避免来自资本市场的处罚。

Baik等研究发现,能力越强的经理预测频率越高,并且预测的准确性越高,市场对有能力经理的预测也给出了正向的反应。这种及时披露“坏消息”的行为并没有造成股价下跌,从而减少了股价崩盘的风险,因此可以推测能力越强的经理与股价崩盘风险之间的负向关系更加显著。

Demerjian等研究发现,管理层能力越强,其估计的应计利润越准确,管理层在对坏账进行估计时能更好地基于客户条件和宏观经济状况做出合理的估计;管理层能力越强,能更好地理解及运用复杂的准则。随着管理层能力的提高,经理通过在职消费攫取私人利益的现象就会减少。管理层能力越强,越重视职业声誉;管理层能力越强,越倾向于缓解信息的不对称。

通过分析可以看出,能力强的管理层可以提供更多的高质量信息,降低“坏消息”在企业中的累积,缓解由于“坏消息”的释放给股票价格带来的崩盘风险。因此,本文提出以下假设:

管理层能力与股价崩盘风险负相关,即管理层能力越高,股价崩盘风险越低。

三、研究设计

(一)数据来源与样本选择

本文选取2007~2015年沪深A股上市公司为研究样本。之所以选取2007年为研究起点时间,原因在于:在对管理层能力的度量中运用了企业研发支出(R&D)数据,国泰安CSMAR数据库中关于研发支出的数据从2007年开始录入。由于金融行业的财务指标与其他行业有很大差异,因此样本中剔除了金融保险行业样本。本文在1%水平下对公司层面的所有连续变量进行Winsorize处理,最终的研究样本包括9628个公司的年度观测值。

本文使用的上市公司财务数据及行业类别数据来源于国泰安CSMAR数据库,行业划分标准按照2001年证监会颁布的《上市公司行业分类指引》进行,制造业采用前二位代码分类,其他行业以第一位代码分类。公司最终控制人产权性质数据来源色诺芬CCER数据库,换手率数据来源锐思RESSET数据库。

(二)模型设定及变量指标

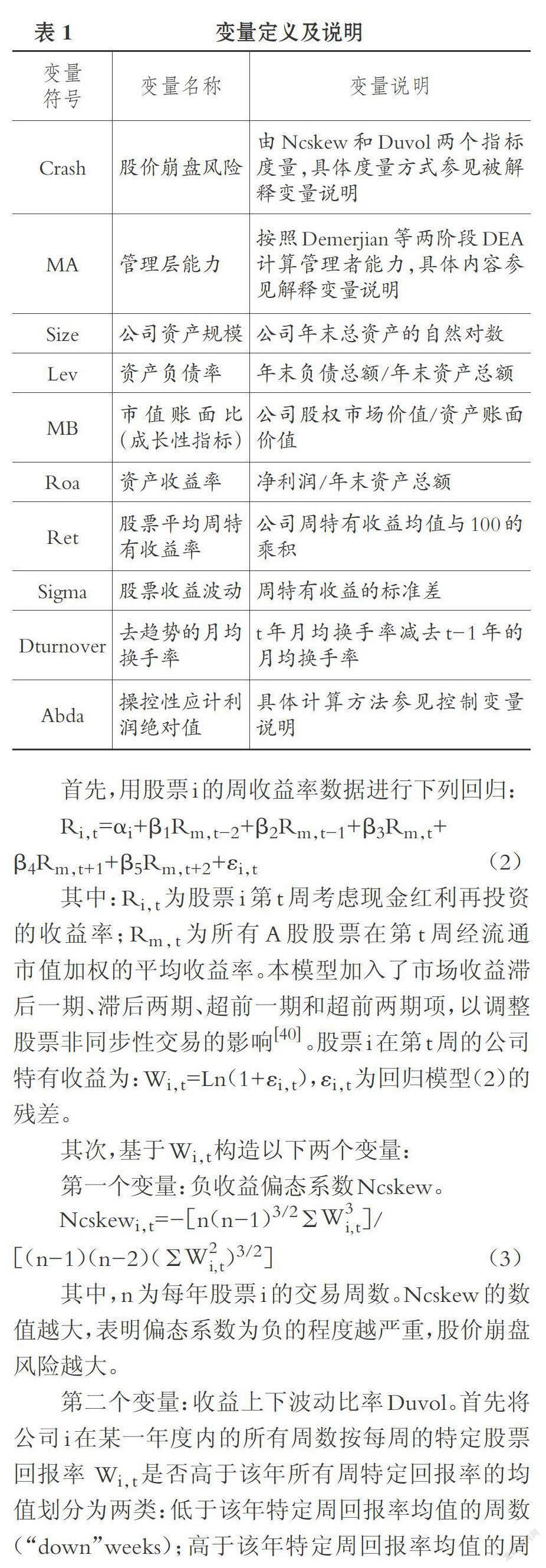

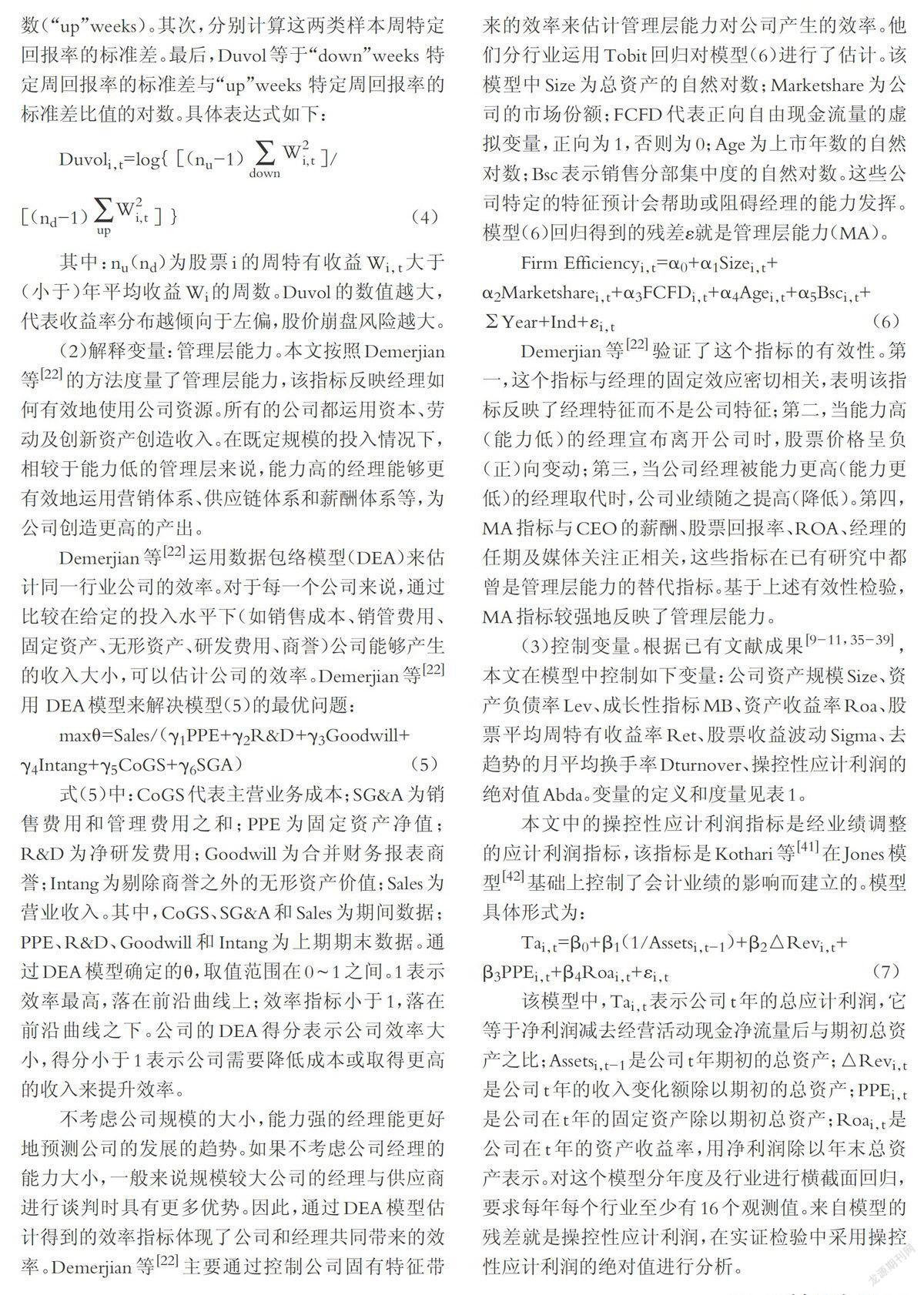

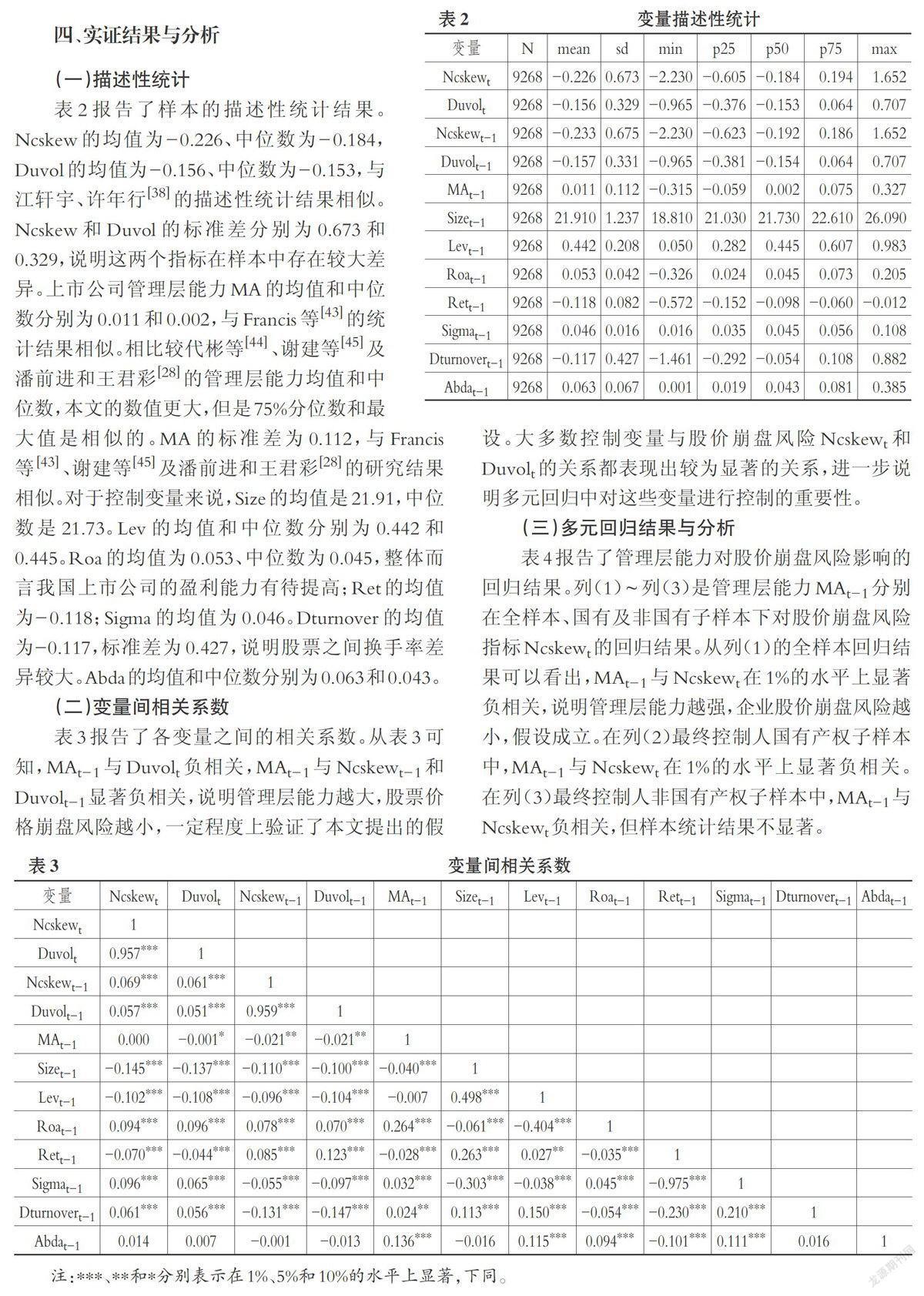

1.模型设定。为了检验假设,本文建立了实证模型(1):