我国上市公司现金持有变化剖析

周颉

【摘要】利用2011~2017年A股非金融上市公司样本数据,考察管理者非理性预期、研发投资与现金持有之间的关系。结果表明,管理者非理性预期和研发投资均对现金持有具有正向作用,并且管理者非理性预期强化了研发投资对现金持有量的驱动作用。通过进一步分类考证发现,当公司获得较多专利时,由于自我归因效应,管理者会对公司前景和研发投资表现出更大的自信,进而更加倾向于通过持有现金来支持研发,以便获得更多成果。上述结论对提高企业研发投入的积极性、建立有效的财务战略体系和管理者监督制度具有一定的借鉴意义。

【关键词】管理者非理性预期;研发投资;现金持有;自我归因偏差

【中图分类号】F275.1【文献标识码】A【文章编号】1004-0994(2019)20-0015-8

【基金项目】国家自然科学基金项目“中国民营企业集团金字塔结构债务融资优势研究——基于内外部资本市场的视角”(项目编号:71572053);湖北省技术创新专项(软科学研究)项目“湖北省企业创新投资对现金持有政策影响”(项目编号:2017ADC037);湖北工业大学高层次人才科研启动基金项目(项目编号:BSQD14061)

一、引言

已有的现金持有决策研究主要从公司财务、治理机制和市场经济状况等方面来讨论影响公司现金持有目标水平的因素[1]。这一目标水平不仅是持有现金的成本和收益之间权衡的结果,而且会随企业增长机会和现金流风险的增加而提高。值得注意的是,从后金融危机时代起,公司现金资产比率中位数一直处于高位,现金持有已呈现出长期增长趋势,使公司流动性增强。鉴于此,学者们纷纷从持有现金的成本降低或收益增加、现金流风险的长期增加以及资本支出减少等方面进行解释[2],但仍然未能完全解释现金持有量增加的原因。

不容置疑,大量的现金储备使公司获得了更多的发展机遇[3],但也对现金持有决策提出了更高的要求。尤其是企业创新带来的现金流不稳定或潜在财务困境[4,5],使得研发需求较高并拥有较少营运资本的公司持有现金的水平显著提高。同时,漫长的创新过程及其巨大的调整成本导致了创新融资可得性成本偏高[6],而企业流动性库存能缓解研发支出所面临的融资约束[7]。He、Wintoki[8]的最新研究也指出,企业现金持有增长的驱动因素之一是现金持有对研发投资敏感度的根本性变化。其研究发现,自1980年以来,在创新过程中美国公司现金需求曲线发生了变化,在1980~2011年间由于公司研发投资不断上升使得其总现金持有量的增加超过20%。可见,成功的创新投资离不开良好的资本运作和管理,内部现金持有对创新融资至关重要。

此外,创新项目的不确定性和动态性使得企业在决策过程中极易受到相关决策者主观判断的影响。高层梯队理论指出,企业管理者心理或背景特征所造成的非理性偏差对公司决策的影响具有普遍性和显著性,并直接影响公司的决策及经济后果。特别是当管理层对自身能力、公司或行业前景的判断认知好于实际情况时,那些富有挑战和风险的创新项目更能成为管理者投资决策的焦点。因此,本文推测管理者非理性判断下的创新投资决策对公司现金持有决策会产生深远的影响。

综上,本文的研究将以企业研发投资和现金持有之间的关联度为中心议题展开讨论,重点讨论管理者非理性判断与企业创新战略互动中形成的现金持有政策,全面认识研发投资和现金持有之间的驱动关系,进而为企业创新融资与经营提供相应的实践和理论支持。

二、理论分析和研究假设

(一)研发投资和现金持有水平的关系

早期的最优现金持有模型更关注持有现金的预防性动机[1],而忽略了流动性管理等其他机制的重要性。由于现金持有是企业确保流动性最常用的方式,现金持有的其他决定因素也逐渐获得学术界的关注。这包括企业关于流动性的决策与当前或未来可能面临的财务约束之间的关系[9,10],以及公司治理机制对企业流动性决策的影响程度[11]等因素,从而确定了公司持有现金的四种动机:交易动机、预防性动机、税收动机和代理动机。

然而,在对各国公司现金持有水平的时间序列趋势进行研究时,越来越多的文献发现尽管现金持有水平的横截面变化可以归因于融资摩擦,却不能完全解释现金持有水平的持久增长趋势[10]。Bates等[2]的证据显示,在过去的30年中,美国工业企业的平均现金资产比率增加了一倍多。他们把这個增长趋势归因于在公司经营过程中,其现金需求曲线发生了变化。其中,现金流不稳定、研发更密集,并拥有较少净营运资本的公司,其持有现金的预防性动机更强,现金持有水平也显著提高。此外,影响现金价值的经济因素也存在大量的异质性变化,使得现金持有变得比以往更有价值,甚至是20世纪70年代的三倍[12]。最后,Falato等[13]基于公司在生产过程中对无形资本的依赖程度,提出无形资本(如知识资本和组织能力)的增加是现金持有长期增长趋势的关键驱动因素,它不仅影响现金持有水平,而且影响现金的调整速度以及公司投资与现金持有量之间的敏感度。Lyandres、Palazzo[14]的数学模型显示,公司在决定是否进行创新投资的同时还面临产品市场结构的不确定性,现金持有量不仅能降低创新型企业对外部融资的依赖性,也能为未来创新投资提供资金保障。Bates等[3]进一步指出,现金持有的价值增长由内外部多种因素驱动,包括投资机会、现金流的波动性、产品市场竞争、信贷市场风险、企业多元化以及投资者情绪。这些研究说明,最优现金持有政策不仅取决于外部资金的成本,而且取决于其预期的未来融资需求,尤其是技术更替和所面临的不确定性等结构性因素。

可见,现金储备作为投资的重要资金来源,对具有较大投资机会和/或难以获得外部融资来源的公司尤为重要[15]。充足的现金储备使公司能够更快地抓住投资机会,继而实现公司价值的增长。对于创新投资而言,企业不可避免地面临创新发展所需的融资成本。当企业面临融资约束时,由于研发资本的有限抵押价值,以及外部融资过程中可能导致的逆向选择和道德风险,甚至企业还需对潜在投资者保留专有信息,从而导致研发投资极易受到资金限制。当外部融资成本较高或收益不确定性较高时,面临较大技术革新或更高商业风险的公司必须依靠内源融资,选择持有较多的预防性现金。基于此,本文提出以下研究假设:

H1a:更多研发投入需求驱动公司持有较高水平的现金。

(二)管理者非理性预期和现金持有水平的关系

近来,行为金融学领域中关于管理者非理性行为的研究已成为公司金融的研究焦点之一。非理性行为有别于传统经济学中理性经济人假设下的代理问题(或道德风险)所造成的管理者的决策偏差,主要是指在不確定的情况下,管理者的行为和决策受到个体异质性认知偏差的影响,无意识地偏离了理性预期或偏离预期的效用最大化[16,17]。这便使得管理者的具体特征和偏好对各种公司决策包括投融资决策的作用,可能比传统的经济权衡和激励机制显得更重要。Brown等[18]和Hribar等[19]基于管理者对市场经济预测的角度,提出了管理者非理性预期的概念,当管理者处于过度乐观(悲观)预期期间,管理者可以选择调整其财务决策(如披露政策),反映他们对公司未来业绩过于乐观(悲观)的看法。

本文引入管理者非理性预期的概念,并从管理者对市场经济预测的角度进行分析,指出管理者非理性预期过高主要表现为管理者偏向于高估公司的经济价值以及自己创造收益的能力。这种非理性偏见具体表现为两种形式:首先,管理者高估了自己可能选择的未来潜在投资的价值[20]。其次,管理者认为现有的资本市场低估了企业应有的内在价值,而错误地认为融资成本偏高,并试图避开风险较高的外部股权资本,保护现有股东的权益不受稀释,从而不愿意使用外源融资方式去满足投资需求,反而更依赖内源融资。因此,当管理者对未来投资环境的预测过度乐观时,他们会更愿意储备较多现金来用于未来的投资。此外,储备现金还能显著提升公司价值[3],这意味着非理性预期过高的管理者对现金可用性的敏感度增加,从而导致其追求更大的现金持有量。由此可见,现金持有水平的确定不但受到信息不对称和委托代理问题产生的公司内外部资金成本差异的影响,而且受到管理者异质性心理特征的驱使,最终导致管理者对不同融资策略的相机配置。根据以上分析,本文提出以下研究假设:

H1b:管理者非理性预期的乐观程度越高,公司持有现金量就越大。

(三)管理者非理性预期、研发投资和现金持有水平的关系

鉴于研发投资在现金持有决策中的战略作用以及非理性管理者对内源融资的偏好,研发投资对公司现金持有政策的驱动力也因管理者非理性预期程度的不同而存在差异。最近的研究表明,管理者的非理性行为也可能产生积极影响。例如,过度自信的管理者能够较好地推动企业创新产业发展,提高公司的盈利能力和市场价值[21]。此外,成功的创新投资不但能展示管理者的卓越管理能力,而且被看作是企业美好前景的展现,管理者会因此而获得巨大的职业回报[22]。由于非理性预期过高的决策者倾向于相信自己掌握的信息比实际掌握的信息多,更确信自己对经济环境的较高领悟力,可能表现出更多的创新创业素质,更愿意追求企业的创新。而当他们在选择竞争创新时,都不可避免地面临外部融资中的潜在困难,所以,拥有相对较多创新投资机会的公司比拥有较少机会的公司更能认识内部现金储备的战略意义,也更可能趋向于积累现金。基于上述分析,本文提出以下研究假设:

H2:管理者非理性预期会强化研发投资对现金持有的驱动作用。

(四)从自我归因角度分析研发成果的进一步影响

心理学文献指出,造成个体非理性行为的根源之一就是自我归因偏差,即个体过于强烈地把成功事件归因于自我能力,而把失败事件归因于其他不稳定的外部因素。自我归因偏差导致个体在对成功经验的自我学习后并未将其转化成对自我的精确评估,而是表现为过度自信。具体而言,Gervais、Odean[23]发现,当分析师成功预测了几期盈利时,会将其成功过多地归因于自身卓越的能力,而不是事件的偶然性。由此导致了分析师对自身能力的过度自信并带来了次优行为,甚至会降低下一次预测的准确性。之后,Billet、Qian[24]通过查看公司合并和收购数据,探讨了并购中管理者的自我归因偏差。他们研究发现,管理层通过收购经历积累的收购专长可能影响其交易序列,即对过去的成功经验自我归因导致管理者未来决策的非理性偏差。其中,有成功收购经验的管理者对公司前景表现出更坚定的信心,会进行购买额更大的交易行为,也更有可能进行再次收购,且未来收购的可能性将随着先前收购表现的优劣而增减。可见,成功的研发经历为管理者形成自我归因偏差提供了前提条件。同时,自我归因偏差并不是一个固定的特征,而是一种反复出现的现象,其强度在本质上是动态的。也就是说,对未来预测过度乐观并获得较好研发成果的管理者,在没有受到其他因素影响时,会对自我创新能力富有信心,也更愿意增加研发投入及现金持有量需求,以期在未来获取更多的研发成果。尽管自我归因偏差对管理决策具有潜在重要性,但很少有实证研究对此进行证明。就此,本文提出以下研究假设:

H3:在取得了较好研发成果的公司中,管理者非理性预期对研发投资与现金持有之间驱动关系的影响显著增强。

三、研究设计

(一)样本选取与数据来源

考虑到研发投资数据的可得性和连续性,本文选取了CSMAR数据库中2011~2017年深沪A股主板上市的非金融公司年度财务数据,保留了连续经营5年以上的公司,剔除了重要财务数据缺失或存在异常值的公司,最终获得1470家A股上市公司共10030个观测值的非平衡面板数据作为样本进行实证研究。其中,主要变量计算方法如下:

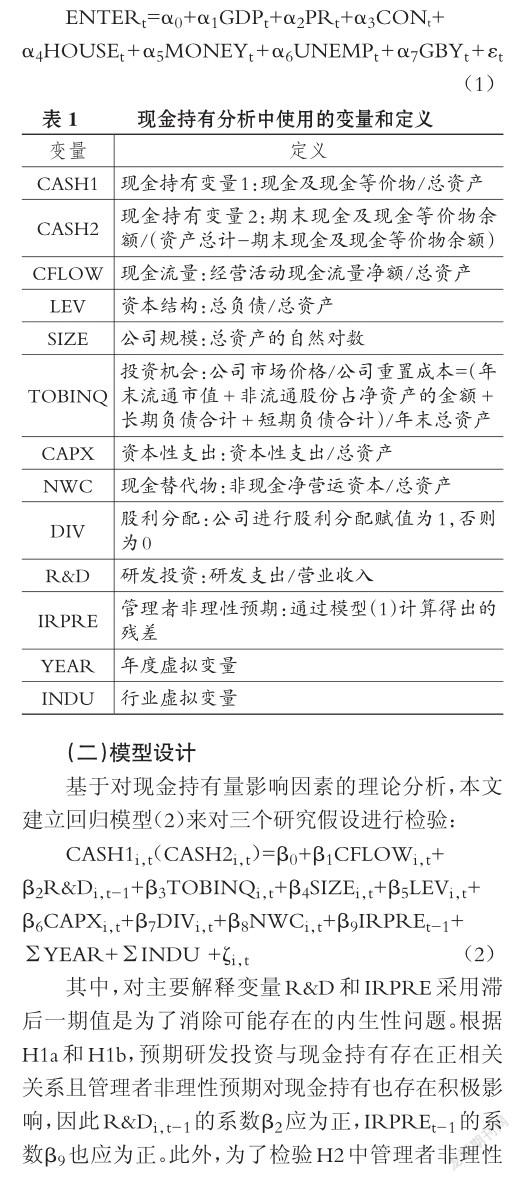

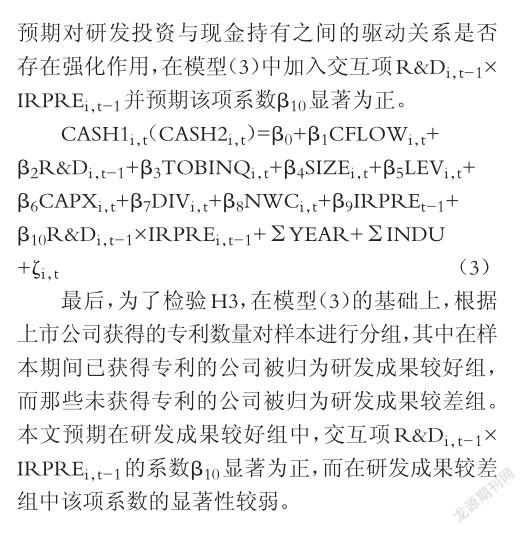

首先,管理者非理性预期的获取采用了残差计算法[19]。即根据中国统计年鉴,采集了包括2006 ~ 2017年国内生产总值GDP、消费价格PR、消费信心CON、货币供应量MONEY、房地产景气指数HOUSE、失业率UNEMP、国债收益GBY等在内的宏观经济数据的季度值变化率,以及企业景气信心(ENTERt)来衡量公司管理者对未来经济形势的总体预期。然后,建立管理者预期指数影响因素模型(1),回归的残差值εt即为管理者非理性预期IRPRE。最后,通过对2011~2017年间A股上市公司财务数据的计算得到相关变量,具体变量定义见表1。

四、实证结果及分析

(一)描述性统计

表2汇总了2011~2017年樣本公司现金持有决策中所有相关变量的统计结果。可以观察到,各家上市公司的现金持有水平CASH1的平均值为0.1530,与美国上市公司0.154的平均水平相近[14]。同时数据显示,A股上市公司之间现金持有水平存在着差异,最小值为0.0008,最大值为0.9239,主要原因可能是各公司的规模、投资机会存在差异。

表3中是对样本进行地区差异化分析的结果,可见作为经济社会发展中心的东部地区,其上市公司的创新能力一直处于上游水平。数据显示,东部地区上市公司的研发投资(R&D)在样本期间的均值为0.034,并呈现逐年扩大、稳步上升的趋势,均值从2011年的0.022升至2017年的0.047,增幅达到两倍多。总体上,东部地区上市公司的研发投资规模已经超过中西部大多数省份,如样本期间中部地区上市公司R&D规模均值为0.029,而西部地区上市公司R&D规模均值为0.022。可见,中西部地区的上市公司还有极大的创新提升空间和创新发展潜力。同时,东部地区上市公司的现金持有也处于最高水平,样本期间CASH1的均值为0.158,超过了总样本的均值0.153。而西部地区上市公司CASH1的均值为0.147,略低于样本均值,中部地区上市公司CASH1的均值为0.138。这一现象也符合创新投资对现金持有具有正向驱动作用的研究假设,东部地区上市公司研发需求高,对现金储备的要求更高。此外,在对不同地区现金持有和R&D水平进行组间差异分析时,发现三个地区的差异较大。另外,A股上市公司高管对经济前景预期存在一定的非理性程度,并随着宏观经济态势的变化而不同。

对各主要变量的相关性进行分析,结果发现变量间相关性关系比较合理,不存在共线性问题。大部分控制变量与现金持有变量(CASH1)的相关性大致符合文中对现金持有量影响因素的理论分析,其中现金流(CFLOW)充裕、投资机会(TOBINQ)较多以及股利分配(DIV)较多的公司,其现金持有水平较高,而资本性支出和债务较多的公司现金持有量反而较少。较特殊的情况是,公司规模(SIZE)与现金持有水平呈现负相关关系,有待进一步的多元回归分析进行考证。而管理者非理性预期(IRPRE)和研发投资(R&D)作为影响现金持有(CASH1)的主要因素中重点讨论的对象,均与现金持有显著正相关,与H1a和H1b相一致。

(二)多元回归分析

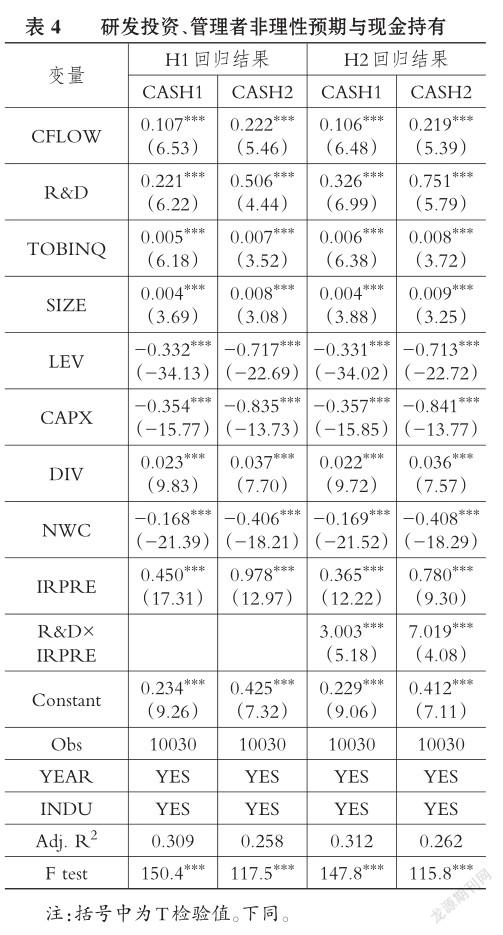

1.研发投资、管理者非理性预期与现金持有的关系。表4的回归结果旨在检验研发投资是否增加了企业的现金持有量以及管理者非理性预期与现金持有是否存在正相关关系。两组回归结果都发现,研发投资(R&D)的系数在1%的水平上显著为正,表明公司通过积累现金来支持研发支出,证实了H1a。此外,管理者非理性预期(IRPRE)与现金持有也存在显著正相关关系,这表明随着管理者对未来非理性预期程度的增强,公司为了获得更多的投资机会而更加偏好于内源融资,现金持有储备也随之提高,这也证实了H1b。此外,表4还显示现金流量(CFLOW)、公司规模(SIZE)以及股利分配(DIV)与现金持有在1%的水平上显著正相关,负债水平(LEV)与现金持有显著负相关,表明当内源融资较充裕时,公司会提高现金持有水平,减少负债,并提高分红。而资本性支出(CAPX)与现金持有显著负相关,也说明了资本性投资会消耗内部资金,导致现金持有水平降低,这也表明我国上市公司易受到融资约束的影响,促使公司进行防御性的现金储备,进而也体现了公司在创新融资中面临资金挑战。

2.管理者非理性预期下的研发投资对现金持有的驱动作用。表4还显示了模型(3)中引入交互项(R&D×IRPRE)的回归结果,即检验管理者非理性预期程度是否进一步促进了研发投资对现金持有的驱动作用。结果发现,管理者非理性预期(IRPRE)和研发投资(R&D)依然分别与现金持有存在显著的正相关关系。此外,管理者非理性预期与研发投资的交互项(R&D×IRPRE)系数在1%的水平上显著为正,支持了H2。这表明当管理者对未来预期非理性偏差越大时,越趋向于放大研发投资的未来回报,也就越倾向对创新投资的追求。同时鉴于研发投资的较高外部融资成本,管理者为了规避研发过程中可能产生的资金短缺问题,对内源融资的需求偏好增加,进而使得公司现金持有的预防性动机增强。

3.自我归因角度下研发成果对现有持有的影响。为了检验研发结果产生的自我归因效应,根据样本期间各上市公司的专利获得数量,把样本分为有获得专利的公司(研发成果较好)和未获得专利的公司(研发成果较差)两个子样本,进行分组回归。表5的回归结果显示,在研发成果较好的子样本中,非理性预期与研发投资的交互项(R&D×IRPRE)系数保持在1%的水平上显著为正,而在研发成果较差的子样本中,交互项系数不显著。这表明,作为公司研发成果衡量标准之一的专利获得数会对管理者行为产生一定的自我归因效应,使得管理者非理性预期在一定程度上加强了研发投资与现金持有之间的相关关系,符合H3。此外,在研发成果较好子样本回归中,公司规模(SIZE)和股利分配(DIV)与现金持有存在显著的正相关关系,这说明研发成果较好、规模较大、股利支付较多的公司更愿意进行现金储备。最后,在两组子样本回归中,研发投资(R&D)和管理者非理性预期(IRPRE)依旧分别对现金持有量具有积极影响,再次佐证了研发投资对现金持有的驱动力。以上结果说明,当企业成功获得专利授予后,管理者会因自我归因效应而坚定对企业研发投资的信心,也更愿意通过储存内源性资本来支撑创新投入、抵御未来的资本短缺危机。而当研发投资并未带来较好的创新成果时,管理者对研发投资的偏好受到抑制,从而削弱了非理性预期对研发投资与公司现金持有之间相关关系的影响。

(三)穩健性检验

1.替代变量的使用。为了保证回归结果的稳健性,本文还选用了中国统计年鉴中的企业家景气指数(ENTER2)及模型(1)的残差值来计算管理者非理性预期的替代变量(IRPRE2)。如表6所示,主要解释变量的回归结果均与前文相似,研究假设都得到了证实。此外,本文还选用投资机会和资本资产的其他替代变量进行检验,研究假设也都得到了印证。

2.地区差异分析。为了检验上市公司所处地区的差异可能对回归结果造成的影响,本文还对东部和中西部地区的上市公司分别进行了子样本回归分析。如表7所示,东部地区和中西部地区样本的回归结果与研究假设基本一致,这说明地区差异并没有显著影响上市公司研发投资对现金持有的驱动作用。此外,在中西部地区研发结果较差的上市公司样本中,研发投资与现金持有间的相关关系并不显著,可能的原因在于样本量骤减以及研发成果较差的中西部地区上市公司创新能力明显不足,有待进一步提升。

五、结论与建议

本文以A股上市公司作为研究样本,考察了研发投资、管理者非理性预期以及企业现金持有之间的关系,发现公司研发投资对现金持有水平发挥了显著正向驱动作用,说明研发投资的增加促使企业采用内源融资方式,以避免潜在的融资约束。在对管理者非理性预期与现金持有关系的研究中,发现管理者非理性预期程度对现金持有量的增加具有积极影响。进一步研究发现,管理者非理性预期强化了研发投资需求提高现金持有水平的积极作用。通过对样本进行分组回归发现,管理者非理性预期对研发投资和现金持有之间关系的促进作用在研发成果较好的公司中更为显著,进一步验证了管理者非理性认知中自我归因偏差的潜在影响。当公司拥有较多研发成果时,管理者会由于自我归因效应而更加倾向于持有更多现金以支持研发投资,以期获得更多的研发成果,实现职业提升。

目前,国内外对现金持有决策的实证研究主要从财务根源、公司治理及市场竞争等角度展开,较少有文献结合研发投资与管理者行为角度来深入分析现金持有问题,本文是对这一领域的有益补充。基于研究结论,本文认为在公司发展过程中,在加大对企业技术创新活动投入的同时,也应认识到管理者的行为偏差对公司财务决策选择的影响。应结合管理者的工作能力和水平,对研发周期较长、前期回报不明显以及融资需求高的研发项目进行重点跟踪,以确保项目可持续发展。对于政府部门来说,应重点扶持那些发展健康的创新型企业,提供适度竞争的创新融资环境,完善专利保护制度,合理运用创新成果,最终促进整个地方经济的良性发展。

主要参考文献:

[1] Opler T.,Pinkowitz L.,Stulz R. M.,Williamson R.. The determinants and implications of cor? porate cash holdings[J]..Journal of Financial Eco? nomics,1999(52):3~46.

[2]Bates T. W.,Kahle K. M.,Stulz R. M.. Why do US firms hold so much more cash than they used to?[J]..Journal of Finance,2009(64):1985~2021.

[3] Bates T. W.,Chang C. H.,Chi J. D.. Why has the value of cash increased over time?[J]..Journal of Financial and Quantitative Analysis,2018(2):749~787.

[4] Gamba A.,A. Triantis. The value of financial flexibility[J]..Journal of Finance,2008(63):2263 ~ 2296.

[5]Bolton P.,Chen H.,Wand N.. A unified theory of Tobin’sq,corporate investment,financing,and risk management[J]..Journal of Finance,2011(5):1545~1578.

[6] Brown J. R.,Petersen B. C.,Cash holdings and R&D smoothing[J]..Journal of Corporate Fi? nance,2011(3):694~709.

[7]贺勇,刘冬荣.融资约束、企业集团内部资金支持与R&D投入——来自民营高科技上市公司的经验证据[J]..科学学研究,2011(11):1685~1695.

[8] He Z.,Wintoki M. B.. The cost of innovation:R&D and high cash holdings in U.S. firms[J].. Journal of Corporate Finance,2016(41):280~303.

[9] Almeida H.,Campello M.,Weisbach M.. The cash flow sensitivity of cash[J]..Journal of Finance,2004(59):1777~1804.

[10] Riddick L. A.,Whited T. M.. The corporate propensity to save[J]..Journal of Finance,2009(4):1729~1766.

[11] Dittmar A.,Mahrt-Smith J.. Corporate governance and the value of cash holdings[J]..Journal of Financial Economics,2007(3):599~634.

[12] Chung J. W.,Jung B.,Park D. Has the value of cash increased over time?[R]..Social Science Electronic Publishing,2012.

[13] Falato A.,Kadyrzhanova,D.,Sim J.. Rising intangible capital,shrinking debt capacity,and the US corporate savings glut[Z]..Social Science Elec? tronic Publishing,2013.

[14]Lyandres E.,Palazzo B.. Cash holdings,competition,and innovation[J]..Journal of Financial & Quantitative Analysis,2016(6):1823~1861.

[15] Denis D. J.,Sibilkov V.. Financial constraints,investment,and the value of cash holdings[J]..Re? view of Financial Studies,2010(1):247~269.

[16] Baker M.,Wurgler J.. Behavioral corporate finance an updated survey[Z]..NBER Working Pa? per No.17333,2011.

[17]Graham J. R.,Harvey C. R.,Puri M.. Managerial attitudes and corporate actions[J]..Journal of Financial Economics,2013(1):103~121

[18]Brown N. C.,Christensen T. E.,Elliott W. B.,Mergenthaler R. D.. Investor sentiment and pro forma earnings disclosures[J]..Journal of Account? ing Research,2012(50):1~40.

[19]Hribar P.,Melessa S. J.,Small R. C.,Wilde J. H.. Does managerial sentiment affect accrual esti? mates?Evidence from the banking industry[J].. Journal of Accounting & Economics,2017(1):26~ 50.

[20]Malmendier U.,Tate G..Behavioral CEOs:The role of managerial overconfidence[J]..The Journal of Economic Perspectives,2015(29):37~60.

[21] Hilary G.,Hsu C.,Segal B.,Wang R.. The bright side of managerial over-optimism[J]..Journal of Accounting and Economics,2016(62):46~64.

[22] Hirshleifer D.,Low A.,Teoh S. H.. Are overconfident CEOs better innovators?[J]..Journal of Finance,2012(67):1457~1498.

[23]Gervais S.,Odean T.. Learning to be overconfident[J]..Review of Financial Studies,2001(1):1~ 27.

[24]Billett M. T.,Qian Y.. Are overconfident CEOs born or made?Evidence of self- attribution bias from frequent acquirers[J]..Management Science,2008(6):1037~1051.

作者單位:湖北工业大学经济与管理学院,武汉430068