引入社会征信对P2P网贷市场交易可能性的影响

宋平 刘湉湉 杨琦峰

[摘要]随着监管的深入和P2P平台信息中介身份的明确,借贷双方之间的信息不对称问题进一步凸显,成为P2P网贷行业发展的桎梏。引入社会征信,建立基于社会征信的P2P网贷模式,根据借款人和投资者参与约束,推导出有无征信参与下P2P网贷市场借款人和投资者的利率极值。结果表明:在无社会征信时,低质量借款人承受利率能力更强;社会征信的引入,通过使低质量借款人承担比高质量借款人超过某一临界值的征信成本,逆转高质量借款人承受利率的能力,并且扩大P2P网贷市场交易可能性集合。最后,利用数值分析验证相关结论。

[关键词]交易可能性;社会征信:P2P网贷;信息不对称

[中图分类号]F832

[文献标识码]A

[文章编号]1004-0994(2019)04-0156-9

一、引言

P2P网贷一方面为中小微企业提供融资途径,另一方面为民间资本拓宽投资渠道,缓解了我国长期存在的“两多两难”问题,即:中小微企业数量多、资金需求多,但融资困难;我国民间资本多,但投资难。如今P2P网络借贷已经成为我国金融市场不可或缺的一个组成部分,而非昙花一现、转瞬即逝的金融现象。作为新兴的金融模式,P2P借贷双方信任关系由“熟人信任”转为“陌生人信任”,信息不对称问题凸显。互联网信息技术的发展解决了借贷双方浅层的信息不对称问题,社会资本、软信息约束、声誉机制等信任机制的建立可以缓解深层次的信息不对称问题。

P2P网贷自2007年正式引入国内,2012年起网贷平台开始承担部分信用中介功能,此后P2P网贷业务出现迅猛增长,投资者对P2P网贷的信任主要是基于对平台的信任。2016年8月银监会发布《网络借贷信息中介机构业务活动管理暂行办法》,明确表明了平臺作为信息中介的地位,投资者以往依靠识别平台信用,取代识别借款人信用的操作将不可行。基于对融资利率的考量,安全型借款人会退出P2P网贷市场,出现逆向选择问题,因借款人真实借款意图、借款用途及风险程度等深层次信息不对称导致的逆向选择问题依然亟待解决。2018年2月我国才正式成立第一家民间征信机构——百行征信,这是互联网金融征信服务的开端。通过征信系统对客户贷款信息的共享并联合激励约束机制进行信用风险管理,可能是P2P网贷的发展之路。

综上所述,学者对P2P网贷信息不对称问题的研究主要从软信息和信任机制方面出发,关于社会征信与P2P网贷的研究较少。随着监管力度的进一步加大,2018年P2P网贷平台出现新一轮暴雷潮,投资者与P2P平台、借款人之间的信任危机升级,社会征信的引入是P2P网贷破解信用风险问题的关键,能保证借款人信用质量,降低借款人违约风险,促使借贷市场有序发展。本文构建基于社会征信机构的P2P网贷模式,并从交易可能性维度分析引入社会征信后P2P网贷市场交易可能性的变化。旨在解决如下问题:引入社会征信后,是否可以解决投资者与借款人之间的信任问题,缓解信息不对称问题,能否扩大P2P交易双方的交易可能性边界。

二、基于征信机构的P2P网贷模式

(一)我国现有征信系统

1.中国人民银行征信中心,即央行征信。中国人民银行征信系统覆盖企业和个人信用信贷记录,可全国联网查询。个人征信信息涵盖个人信息、身份信息、配偶信息、工作信息、居住信息、详细的用户信用卡消费数据、银行贷款数据、信用担保数据、被查记录、违约、电信等结构化数据。受制于监管要求以及征信信息隐私保护等因素,央行征信目前无法直接对接到P2P平台,但拍拍贷等P2P平台支持借款人自己查询央行征信,并上传到P2P平台。

2.官方互联网征信中心,如上海资信和百行征信。上海资信由中国人民银行控股,可为消费金融、网络借款等提供征信解决方案。百行征信,由中国互联网金融协会牵头芝麻信用、腾讯征信、前海征信、考拉征信、鹏元征信、中诚信征信、中智诚征信、华道征信等8家征信机构建立。百行征信专注于个人和企业金融信用的搜集,不局限于电商违约失信信息,还关注纳税信息、产品不合格信息、金融平台的借款信息、履约信息等结构化数据,同时覆盖网络图片、视频、聊天记录等非结构化数据。

3.民间第三方征信服务平台,即大数据分析平台和信用评分企业。与百行征信相比,民间第三方征信服务平台更加注重对用户行为、欺诈等信息的深入研究。不集征信信息于大成,而专注于客户征信信息的某一小类,具有高度专一性。例如,数字联盟专注于用户手机更改EMEI号的欺诈分析;同盾科技侧重于用户行业多头的欺诈和履约行为分析;银联智策注重银行卡消费数据的分析;探知聚焦金融行业借贷短信分析。

4.数据共享平台。目前市场上比较有影响力的数据共享平台为宜信“致诚阿福”平台,专门为P2P网贷提供信用管理。P2P平台通过对接行业共享平台的端口,可以获取借款人在其他P2P平台的借款情况,同时要求平台将自身借款人信息共享到平台,从而使平台初步具备类似征信机构的功能。

本文研究的社会征信机构界定为除央行征信外的官方互联网征信中心、民间第三方征信服务平台、数据共享平台等服务机构。

(二)征信信息在P2P网贷中的输出方式

央行征信输出具有详细的金融数据的征信报告,仅银行(含互联网银行)、消费金融等机构有权查询央行征信。民间第三方征信服务平台和数据共享平台可以自由接入,数据的输出方式必须合法合规,保护用户隐私数据。目前主要有以下三种输出方式:

1.分值类。社会征信机构通过数学建模等量化分析所获数据,得出相应信用分值,例如芝麻信用分。

2.用户类标签。社会征信机构对借款人打上不同标签,例如白/灰/黑名单标签、低/中/高消费标签。一旦进入黑名单,借款人将无法从P2P平台获得借款。

3.征信认证。P2P平台在获取借款人征信信息后,不会公开详细征信信息,仅对通过征信的借款人给予征信认证的标记。

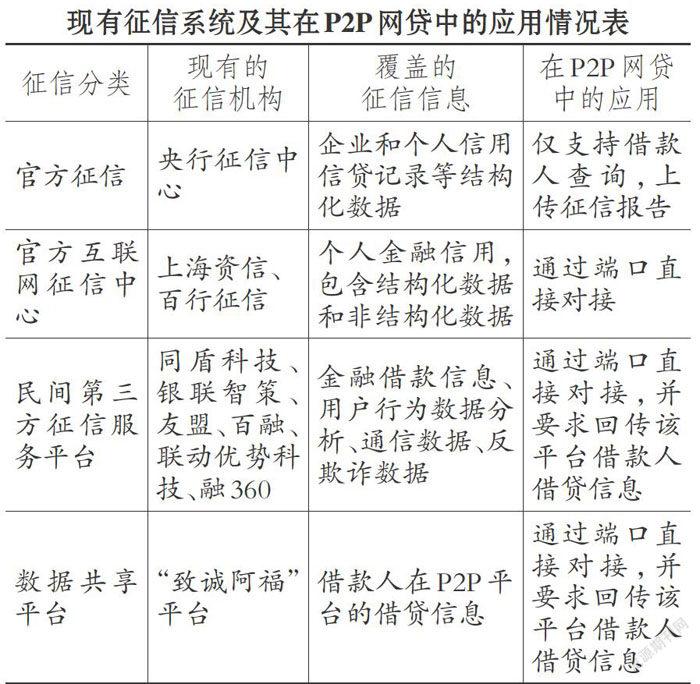

我国现有征信系统及其在P2P网贷中的应用情况如下表所示。

(三)基于社会征信机构的P2P网贷模式构建

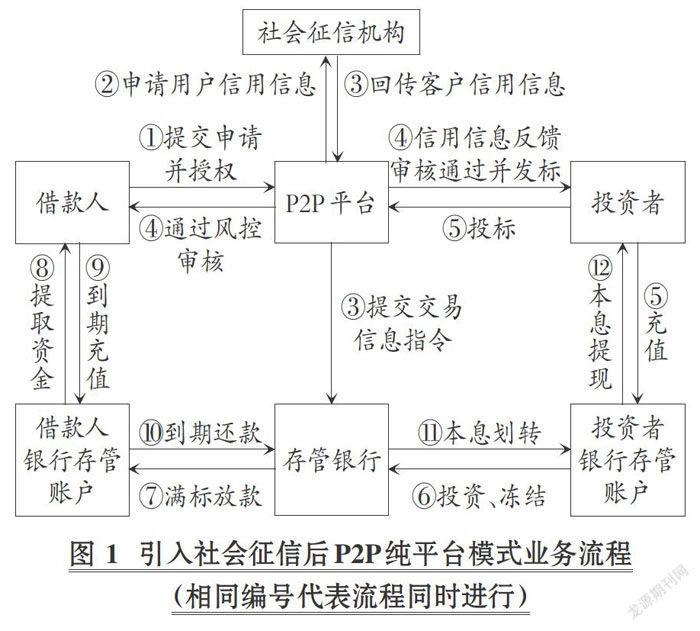

P2P网贷根据平台是否充当信用中介以及充当信用中介的程度,分为以下三种模式:纯平台模式、本金(本息)保障模式和资产证券化模式。符合银监会发布的《网络借贷信息中介机构业务活动管理暂行办法》要求的为纯平台模式,在该模式下,P2P只充当信息中介,不能充当信用中介,P2P投资者风险自担。P2P平台不承担信用中介功能,未经借款人同意不能披露其信用信息,投资者获取借款人信用信息的边际成本高,操作性不强,交易双方面临更加严峻的信息不对称问题,导致市场交易效率不高。本文在纯平台模式基础上引入社会征信机构,以缓解P2P网贷参与者的信息不对称问题,突破P2P网贷业务发展障碍。征信机构引入后,P2P平台经借款人授权获取借款人征信,将征信量化处理后传递给投资者。征信信息包括借款人以前各类型借款情况以及履约状况,可以部分体现借款人的还款意愿和履约能力,具体流程如图1。

1.征信链。借款人发起借款申请并签署授权协议,授权P2P平台查询借款人征信信息。P2P平台接到借款申请后向征信机构发起征信提取申请,征信机构在合法授权和征信数据合法的情况下通过P2P平台接口传输借款人征信信息。P2P平台获取征信信息后,按照风险控制模型进行量化处理,并以标签或信用分形式连同其他借款信息反馈给投资者。

2.利率链。借款人提交借款申请时,需选择可承受(期望)借款利率区间。P2P平台获取借款人信息后,量化借款人风险并进行初步的差别定价,确定基础利率并传递给投资者。而后,投资者获取借款人信用信息和借款利率等借款信息,结合自身风险承受水平和机会成本选择投标或者不投标。若因量化后披露的风险太高或利率太低,导致标的无法满标,则在设定时间内平台将该情况反映给借款人,借款人重新确认利率,双方依此反复协商,直到借款人与投资者均接受该利率;超过设定时间仍未满标的,交易失敗。

P2P网贷交易中,借款人向投资者支付相应的借款利率,但因借款人项目收益率有限,其愿意承担的利率也有限;而投资者因考虑到资金的机会成本,因而借出资金的利率也有最低值。当利率处于借款人和投资者都认可的范畴时,双方才存在交易的可能性。参考谢平、邹传伟对互联网金融交易可能性集合的定义,本文将P2P网贷市场“交易可能性集合”定义为一对或多对借款人和投资者的集合,其中每对借款人和投资者中,借款人能承受的最高贷款利率高于投资者要求的最低投资收益率。交易可能性集合的内涵为:根据借款人和投资者对融资利率的考量,双方的借贷交易在理论上有达成的可能性。

三、引入社会征信前P2P网贷市场交易可能性

(一)P2P借款人承受的利率上限

本文将借款人界定为投资性借款人,在借贷交易中满足以下假设条件:

1.P2P网贷市场存在高质量和低质量两类借款人,高质量借款人占比为α,低质量借款人占比为1-α。所有借款人的集合表示为I,借款人均为风险中性。其中某一借款人i为借款人集合I的一个元素。

2.假设借款人i的自有资金为Bi,在P2P平台借款的金额为Li,借款利率为fi(fHi为高质量借款人利率,fli为低质量借款人利率),则项目投资金额为Bi+Li,需要向平台支付的手续费Ci为贷款金额的函数,Ci=ciLi,ci>0。

3.假设借款人的投资项目有成功和失败两种结果,高质量借款人项目成功的可能性为PH.,项目预期收益率为OHi,低质量借款人项目成功的可能性为PLi,项目预期收益率为OLi,且PHi>PLi。项目成功时获得的收益为:Ri=(1+0i)(Bi+Li)/Pi;项目失败获得的收益为零。

4.若借款人不进行贷款,则无足够资金投资于项目,其财富保持在初始禀赋Bi,且忽略资金的时间价值。只要项目成功,借款人就会选择偿还债款。

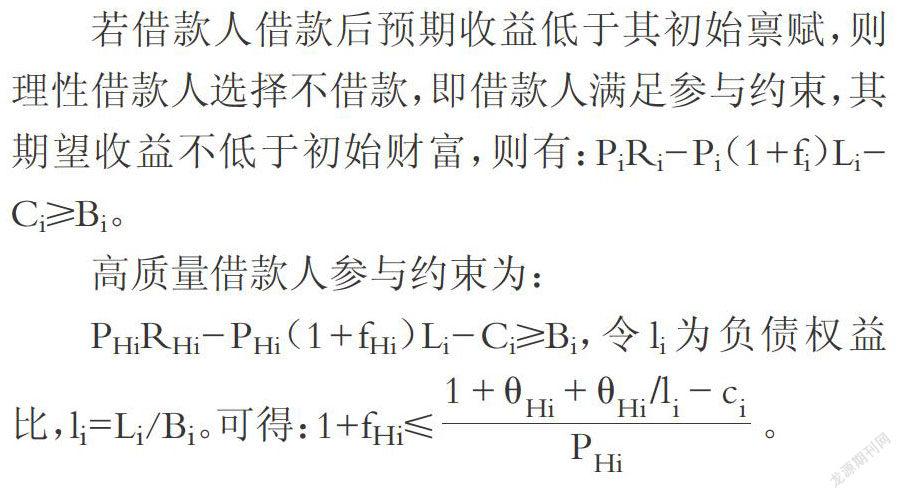

若借款人借款后预期收益低于其初始禀赋,则理性借款人选择不借款,即借款人满足参与约束,其期望收益不低于初始财富,则有:PiRi—Pi(l+fi)Li—Ci>Bi。

高质量借款人参与约束为:

PHiRHi- PHi(l+fHi)Li- Ci>Bi,令1i为负债权益高质量借款人能承受的利率上限fHi满足:1+

命题1:无论质量高低,借款人承受的利率上限£与项目预期收益率0i成正比,与平台手续费Ci和负债权益比Li成反比。P2P网贷平台高质量借款人能承受的利率上限fHi低于低质量借款人能承受的利率上限fLi,高质量借款人承受融资利率的能力弱于低质量借款人。

证明:1+fi=(1+0i+0i/1i—ci)/Pi,af~aθi=(1+li) Pili>0,借款人投资项目收益率越高,其他条件不变时,承受高利率的能力越强;afi+/aci=1/Pi>0,平台手续费越高,在其他因素不变时,投资者实际得到的收益率越小,承受利率的能力越弱。afiali= -θi/12Pi<0,借款人负债权益比越大,自有资金占项目金额越大,借款金额占比就越小,在相同利息承受能力下,借款人能够承受的借款利率就越高。

项目收益在抵偿成本后,还需补偿相应的风险溢价,高质量借款人投资项目成功率高,投资者承担的项目风险小,项目收益率相应较低。低质量借款人投资项目成功率低,承担的项目风险大,项目收益率相应较高。比较θLi和OHi、PLi和PHi,有:OLi>OHi、PLi>PHi,易得:即:fLi> fHi,这说明低质量借款人能承受更高的利率,高质量借款人承受利率的能力弱于低质量借款人。

(二)P2P投资者要求的利率下限

在P2P网贷交易中,P2P投资者行为满足以下假设条件:①假设P2P所有投资者的集合表示为J,投资者均为风险中性。其中某一投资者j为借款人集合J的一个元素。②假设投资者在其他渠道投资能获得收益rj,即机会成本为rj。③投资者j与P2P平台之间存在交易成本,投资者j向平台支付的交易成本Cj为提现金额的正比例函数,函数系数为cj,cj>0。④在P2P网贷交易中,投资者和借款人对信息的掌握程度呈现非对称结构,借款人对项目情况更为熟知,而投资者获知的则是借款人项目信息的平均水平。借款人i和投资者j之间的信息不对称问题具体表现为:投资者j会低估借款人i的项目成功率Pi,高估借款人的违约率,低估系数用λi表示,λi∈(0,1)。

若投资者预期的收益率低于其机会成本,则理性的投资者会选择其他投资渠道,放弃该笔投资,即投资者j满足参与约束,预期收益率不低于机会成本。则有:(1-λi)Pi(1+fi)Li-Cj≥)(l+rj)Li,ci=cj(1-λi)Pi(1+fi)Li,Pi=αPHi+(1-α)PLi。可得:(1+fi)≥

P2P投资者j愿意接受的最低利率‘满足:1+$1+r,,投资者j要求的最低利率需要补偿机会成本rj交易成本1/(1 - cj)、信息不对称溢价1/(1-λi)和风险溢价。

命题2:P2P投资者愿意接受的利率下限fi与机会成本、支付的交易成本和信息不对称成本成正比,与P2P网贷市场中借款人质量成反比,具体关系如下公式所示:

证明:

若af+/arj=i/[Pi(1- cj)(1-λi)]>0,投資者j的最低利率随机会成本递增,机会成本越高,意味着投资者在其他投资渠道能获得的收益越高,此时较高的市场利率才能吸引投资者j参与市场。

若afi'/acj=l+rj/[(1 - cj)(1-λi)Pi]2>o,投资者j的最低利率随交易费用的增加递增,若交易成本增加,为满足参与约束,则投资者要求更高的利率弥补交易费用。

若afj/aλj=l+rj/[(1- cj)Pi(1-λj)]2>0,且信息不对称程度增加,则投资者预期借款人违约率增加,自身面临的风险增大,要求的风险溢价增加。

若afj/aα=(1+rj)(PLi- PHi)/(1- cj)(1-λj)×[α/PLi-(1-α) PHi]2<0,P2P网贷市场中借款人质量越高,高质量借款人占比越高,投资者j预测项目成功率越高,面临风险越小,要求的风险溢价补偿越低。

(三)交易可能性集合

只有在P2P借款人能够承受的最高利率高于投资者愿意接受的最低利率时,主体双方才存在交易的可能性,P2P网贷市场的交易可能性集合区间为:

命题3:当λj<λj<λj,P2P网贷市场出现逆向选择问题,高质量借款人将无法获得贷款;若市场长期处于该信息不对称状态,市场交易可能性集合会进一步缩小。其中:得投资者要求的最低利率高于低质量借款人和高质量借款人承受的利率上限。借款人预期收益低于其初始禀赋,理性借款人选择不进行借款,保留初始财富。此时,P2P网贷市场上投资者j和借款人i的交易可能性为0。的最低利率高于高质量借款人承受的利率上限,但低于低质量借款人承受的最高利率。此时,P2P网贷市场中投资者j与低质量借款人存在交易可能性,而与高质量借款人交易的可能性为零。低质量借款人将高质量借款人挤出市场,出现逆向选择,高质量借款人无法获得贷款。P2P市场借款人违约率变高,投资者感知到的借款人项目成功率慢慢降低,直至(1-λj)PLi,市场投资者与借款人交易可能性集合变为:

在信息不对称程度不变的情况下,投资者要求的最低利率提高,意味着一部分借款人将退出市场,导致P2P网贷市场交易可能性集合进一步缩小。质量借款人和低质量借款人能承受的利率上限均高于投资者要求的利率,此时,P2P网贷市场中投资者j和高质量借款人均存在交易的可能性。

综上所述,P2P网贷市场交易可能性集合与借款人和投资者信息不对称程度相关,不同信息不对称程度的市场,存在不同的交易可能性集合。在其他条件不变的情况下,降低投资者与借款人之间的信息不对称程度,即降低λi,将使得更多的借款人和投资者参与到市场中,从而扩大P2P网贷市场的交易可能性集合。P2P网贷市场交易可能性集合与借款人质量分布有关,增加高质量借款人占比,纯化借贷市场,可以扩大交易可能性集合。

四、引入社会征信后P2P网贷市场交易可能性

(一)P2P借款人承受的利率上限

在风控审核环节,P2P平台对低质量借款人审核要求更严格,流程更复杂,调用的数据和征信信息更丰富,花费的征信成本更高。假设高质量借款人的征信成本为CHt,低质量借款人的征信成本为CLt,则有:CLt>CHt。在现实中借款金额多以万元为单位增加,借款人借款金额上升一个幅度,P2P平台风控审核会更为谨慎,对征信要求更苛刻,借款人需付出更高的征信成本,假设征信成本与借款金额成比例关系,即Cit=citLi,cit>0。假设引入征信后借款利率为fi(fHi为高质量借款人利率,fLi为低质量借款人利率)。

引入征信后高质量借款人期望利润不低于初始禀赋,其参与约束为:

引入怔信后高质量借款人承受的最高利率fHi满足:

命题4:引入征信后,借款人i承受利率的能力减弱,且低质量借款人承受利率能力减弱的程度高于高质量借款人。

证明:引入征信前借款人承受的利率上限fi满足:l+fi=(1+0i+0i/li-ci)/Pi,引入征信后借款人承即引入征信后借款人因承担相应的征信成本,能够承受的利率上限降低,部分投资者丧失进入该市场的兴趣,P2P网贷市场交易可能性集合减小,借款人可能因无法满标而导致借款交易失败。高质量借款人承受利率上限的下降幅度为:△fHi= fHi -fH.-CH。/PHi,低质量借款人承受利率上限的下降幅度为:△fLi= fLi - fLI=CLt/PLi。比较CHt和CLt、PLi和PHi,有:CHt

(二)P2P投资者要求的利率下限

引入征信后,有关借款人i的更多信用信息得到公开,投资者j在获取更多信息后,对借款人i违约率高估程度下降。假设投资者j对低估借款人i履约率(因借款人项目成功就会选择还款,则履约率等于项目成功率)的低估系数提高投资者要求的利率下限降低,且投资者要求的最低利率降低的幅度取决于信息不对称程度降低的幅度。征信的引入使得信息不对称程度降低的幅度越大,则投资者对借款人违约率高估幅度越小,投资者要求的利率就越低,更多借款人能够进入该市场,交易可能性边界趋向扩大。

(三)交易可能性集合

引入社会征信前,低质量借款人能承受更高的利率,P2P网贷市场出现“柠檬市场问题”。征信引入后若要解决逆向选择问题,则要求高质量借款人承受的利率上限高于低质量借款人承受的利率上限:fLi

此时,P2P网贷市场借款人和投资者的交易可能性集合为:人能承受的利率上限,低质量借款人退出市场,P2P网贷市场交易可能性集合包括高质量借款人群体和投资者群体,逆向选择问题得到解决。

在该市场,投资者感知到市场整体违约率降低后,会慢慢调整获知的借款人项目成功率水平,直至(l-λj')PHi,此时P2P网贷市场交易可能性集合与项目成功率无关,P2P网贷市场交易可能性边界为:

一方面,双方信息不对称程度降低使得交易可能性集合扩大;另一方面,借款人征信成本的增加,使得交易可能性集合缩小。

五、数值分析

数值分析中参数的选取需要满足本文所有的假设。首先根据P2P借貸行业实际调研结果确定投资者交易费用,拍拍贷、人人贷等平台对投资者免收交易费用,口袋理财等平台实行签到得积分方式赠予投资者免费交易次数,投资者j的交易成本费用数值可取O,即cj= 0。P2P平台投资期限从一个月到三年不等,2018年2月行业平均借款期限为10.95个月,并呈现上升趋势,因此,投资者的机会成本取1年期中债券近6个月平均收益率3.68‰即rj=3.68%。

对口袋理财进行调研发现,平台收取借款人的交易费用因借款人资信和自身情况而异,各类平台均如此。口袋理财对于投资性借款人收取的交易费用为10%左右,借款人交易成本ci=10%。项目投资收益率浮动较大,一般企业的投资收益率在20%左右,而一些高新技术企业投资收益率可高达100%,甚至200%。通过分析各大P2P平台借款人资金用途,发现投资性借款人资金大多用于资金周转,具体用途为店面装修、业务扩张、临时资金周转等,借款人项目成功率较高,项目风险低。假设高质量借款人项目收益率为18%,低质量借款人项目收益率为20%。本文研究社会征信引入能否解决逆向选择和扩大交易可能性,借款人项目收益率、交易成本的具体取值不会影响研究结果,在合理范围内即可。

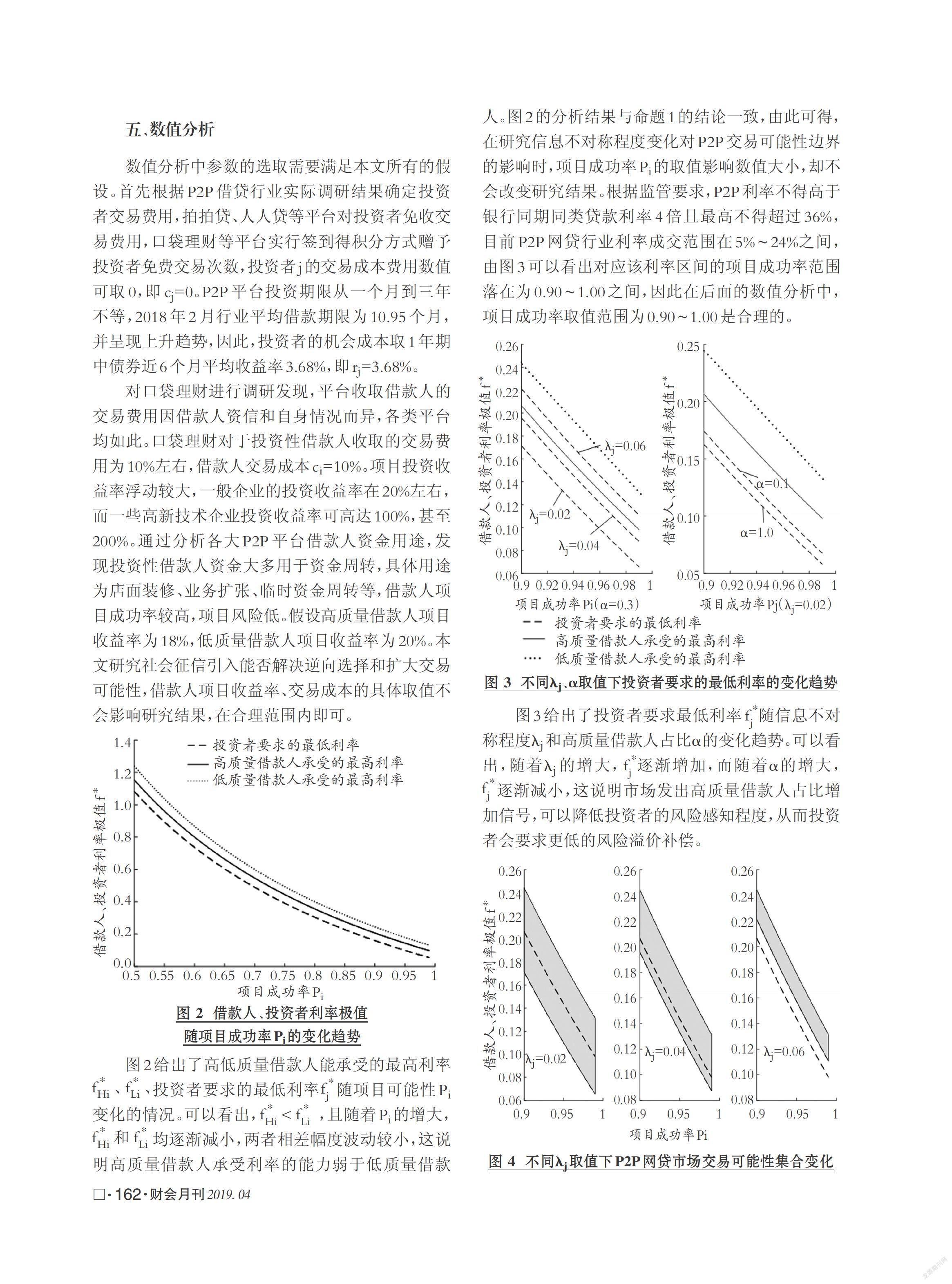

图2给出了高低质量借款人能承受的最高利率fHi、fLi、投资者要求的最低利率fj随项目可能性P变化的情况。可以看出,fHi

图3给出了投资者要求最低利率fi随信息不对称程度入,和高质量借款人占比a的变化趋势。可以看出,随着λi的增大,fi逐渐增加,而随着a的增大,fj逐渐减小,这说明市场发出高质量借款人占比增加信号,可以降低投资者的风险感知程度,从而投资者会要求更低的风险溢价补偿。

图4给出了不同λi取值下P2P网贷市场交易可能性集合(图中阴影区域表示)变化,图中虚线为高质量借款人承受的最高利率。由图4可以看出,投资者要求的最低利率受入i取值的影响,λi(信息不对称程度)取值增加,投资者要求的最低利率提高,P2P网贷交易可能性集合变小(表现为图中阴影边面积变小)。当λi从0.02增加到0.06时,虚线逐渐从阴影区域内部转至外部,这说明当λi=0.06时,高质量借款人从P2P交易可能性集合中退出,高质量借款人会被挤出市场,出现逆向选择。图3和图4的数值分析结果与命题2和命题3的结论一致。

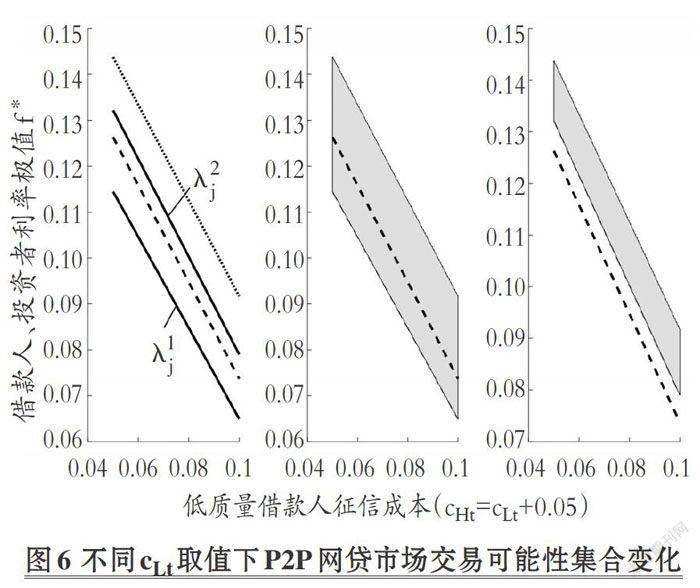

图5给出了不同CLt取值下,高质量借款人承受最高利率fHi随征信成本之差△cit的变化趋势。图中fLi、fLi、fLi3分别是在CLt=0.08、CLt=0.05、CLt=0.02的约束条件下,低质量借款人承受的最高利率。可以看出,高低质量借款人承受的最高利率下降受征信成本的影响,随着征信成本的增大,高低质量借款人承受的最高利率均减小。进一步分析可得,在低质量借款人不同征信成本取值下,高质量借款人与低质量借款人负担的征信成本之差超过某一临界值时,高质量借款人承受的最高利率超过低质量借款人,该临界值变化对征信成本不敏感。增加低质量借款人负担的征信成本,更高程度地降低低质量借款人承受利率的能力,可为解决逆向选择问题提供更大可能性。

不同CLt取值下P2P网贷市场交易可能性集合变化见图6,图中实线为投资者要求的利率下限,点线为高质量借款人承受的利率上限,虚线为低质量借款人承受的利率上限。可以看出,当cLt=cHt+0.05时,高质量借款人承受利率的能力较强。投资者要求的最低利率变化依旧受λj的影响,λj从λ增加到λ2,投资者要求的最低利率增加,虚线从P2P交易可能性集合由内部转至外部,说明当λj=λj时,低质量借款人将无法获得贷款,被挤出市场。图5和图6的数值分析结果与命题4和命题5的结论一致。

六、结论与展望

本文从交易可能性角度出发,分析P2P网贷市场中存在的问题,建立基于社会征信机构的P2P网贷模式,推导出高低质量借款人承受的利率上限和投资者要求的利率下限,分析引入征信前后P2P网贷市场交易可能性的变化。结果表明:

P2P网贷市场交易可能性集合与市场信息不对称程度负相关,这源于投资者要求的最低利率上升的幅度受λi(信息不对称程度)取值的影响敏感,当λi值增加,投资者基于风险考虑会提高对最低利率的要求,P2P网贷市场交易可能性集合变小。当信息不对称程度超过λi时,高质量借款人将不能承受投资者要求的最低利率,意味着高质量借款人能提供的利率不能吸引投资者的参与,投资者们会更青睐低质量借款人付出的更高利率,高质量借款人因未满标而无法达成交易,退出市场。高质量借款人退出市场后,投资者感知到市场风险增加,会进一步要求更高的利率以获得风险补偿,致使市场交易可能性集合进一步缩小。

在引入社会征信后,高低质量借款人承担的征信成本之差超过一定临界值,低质量借款人因承担较高的征信成本,使得其承受的最高利率低于高质量借款人,此时市场上高质量借款人承受利率的能力相对更强,逆向选择问题得到解决。数值模拟分析结果表明,该临界值大小对征信成本不敏感,低质量借款人承担更高的征信成本,高低质量借款人承担征信成本之差越大,高质量借款人承受利率的能力越有可能高于低质量借款人,市场上出现逆向选择的可能性就越低。建议社会征信费用合理化,使征信较差的借款人承担更高的征信费用。

数值模拟分析的结果进一步表明,P2P网贷市场交易可能性集合的变化受λi取值的影响敏感,引入社会征信会降低λi的取值,可降低投资者要求的最低利率,为P2P网贷投资者和借款者达成交易提供助力。建议完善现有征信体系,打破P2P平台不愿接入社会征信的局面,通过相关规范性条文硬性要求平台接入社会征信并更大程度地公开借款人征信信息,实现P2P行业征信有偿共享,提高征信质量,改善信息不透明的现状,更大幅度地降低信息不对称程度。

本文只探讨了社会征信解决逆向选择问题,同时能够扩大交易可能性边界。要更高程度地缓解信息不对称,对征信质量和数据的要求会更严格,引入征信的成本也更大,则借款人能承受的利率上限降低,交易可能性边界趋向缩小。如何在降低信息不对称程度和征信成本中寻求平衡区间,使得市场边际效益达到最高值需进一步研究。此外,以P2P平台为对象,探讨社会征信的引入是否能够甄别出P2P问题平台是进一步研究的方向。