金融社会工作的本质特征与实践框架

方 舒 兰思汗

金融社会工作是专业社会工作的一个新兴学科和实务领域。自资产建设社会政策理论提出,经过二十多年的发展,金融能力与资产建设(Financial Capability and Asset Building)逐渐构成了金融社会工作的基本理论框架,在金融赋能的目标下,金融教育、金融咨询、金融训练、金融治疗和资产建设等构成了金融社会工作的实践手法。本文试图从学术渊源、本质特征和服务体系多维角度,厘清金融社会工作的几个基本问题。

一、金融社会工作的理论演进

资产为本社会政策的提出成为金融社会工作的重要理论背景。20世纪90年代初,美国著名社会政策学家迈克尔·谢若登在反思传统以收入为本的社会福利政策时,提出“资产建设”的理论范式。其中心思想是,要使穷人摆脱贫困,仅仅依靠收入补贴是不够的,而建立稳定的资产账户并促其实施长期储蓄、抵御波动的收入风险才是消除贫困、获得长远发展的有效途径。其后,谢若登教授和他的研究团队积极向美国联邦政府和各州政府倡导,主持并实施了一系列面向个体和家庭的普遍的账户制度,包括“个人发展账户”(IDA)和“儿童发展账户”(CDA)等政策实践。

在一连串的政策实践过程中,研究者对个体金融能力重要性的发现是金融社会工作理论演进的重要步骤。最近二十多年来,资产建设的政策实践在全球范围内逐渐兴起,从美国本土各州到北美的加拿大,从英国、澳大利亚,到亚洲的新加坡和韩国,很多国家都先后制定和实施了普惠性的个人账户制度。例如,谢若登及其团队在美国俄亥俄州面向新生儿实施的“儿童发展账户”项目(SEED OK)政策,就是一种专门为儿童未来教育与长期发展所创建的储蓄和投资账户,所有持有者对该账户的使用均必须符合长期发展的需求,比如支付子女大学的教育费用、家庭购房以及个体创业等需要。类似的资产账户政策在越来越多的国家和地区发展开去。

社会政策的实践是推动专业社会工作发展的良好环境。梳理国外资产建设的政策实践可以发现,各国政府对提出资产建设相关政策和制定政策实践机制积极性很大,但相关研究也证实,如要实现反贫困社会政策现实有效,不仅要从政策层面予以支持,对政策对象来说还必须具备一定的金融能力。仍以美国SEED OK儿童发展账户政策为例,有研究指出,儿童发展账户对参与家庭的父母在账户储蓄积累、财务管理行为、未来眼光和信心等方面都有着积极的影响。①桑德拉·贝福利、玛格丽特·科蓝西、迈克尔·史乐山:《普适性的儿童发展账户:美国SEED OK政策实验的早期研究经验》,《浙江工商大学学报》,2015(6)。可见,个人对钱财的认知、能力和态度与其资产的发展有着深刻的关联性。

金融能力与资产建设两个概念的提出,标志着金融社会工作基本理论框架的形成。近十年来,玛格丽特·谢若登和迈克尔·谢若登夫妇创设性地提出了金融社会工作的核心框架,即金融能力与资产建设,二者是金融社会工作的两大基本概念。金融社会工作视野中的金融能力概念是指,“个体的金融知识、技能和理念与他们所能享有的金融服务与金融产品之间互适互促的一种状态”,是阿玛蒂亚·森提出的“可行能力”概念对个体的金融维度和钱财方面的具体阐释。②Sherraden, M. S., Birkenmaier, J., Collins, J. M. Financial Capability and Asset Building in Vulnerable Households: Theory and Practice. New York: Oxford University Press, 2018, p. 5.因此从这个角度视之,金融能力有两层次的涵义:微观层面上指的是个体的金融素养,主要包括的是个体和家庭的金融知识和技能,宏观层面上指的是普惠金融机会,具体是比传统金融服务更易获得的金融产品与服务,其中资产建设就属于普惠性、社会化的金融政策与服务。

概念的形成促进了金融社会工作实践的发展。现代社会的金融化发展以及金融社会的高流动性、高市场化以及高博弈化,意味着金融能力是金融社会发展必不可少的一部分,也是个人在特定生活方式下实现美好生活的基本素养。但是金融能力必须和可得性的金融服务有机结合起来,否则很多与人们相关的社会功能将会变得低效甚至无法实现,最终将严重影响个体和家庭的经济福祉。在金融社会工作的框架下,社会工作者能够提供最贴近生活的金融服务平台与金融相关服务,并且把这种金融服务与社会工作的专业内容进行有机结合,从而可以增进服务对象的生活福祉和美好目标。

二、金融社会工作的本质特征

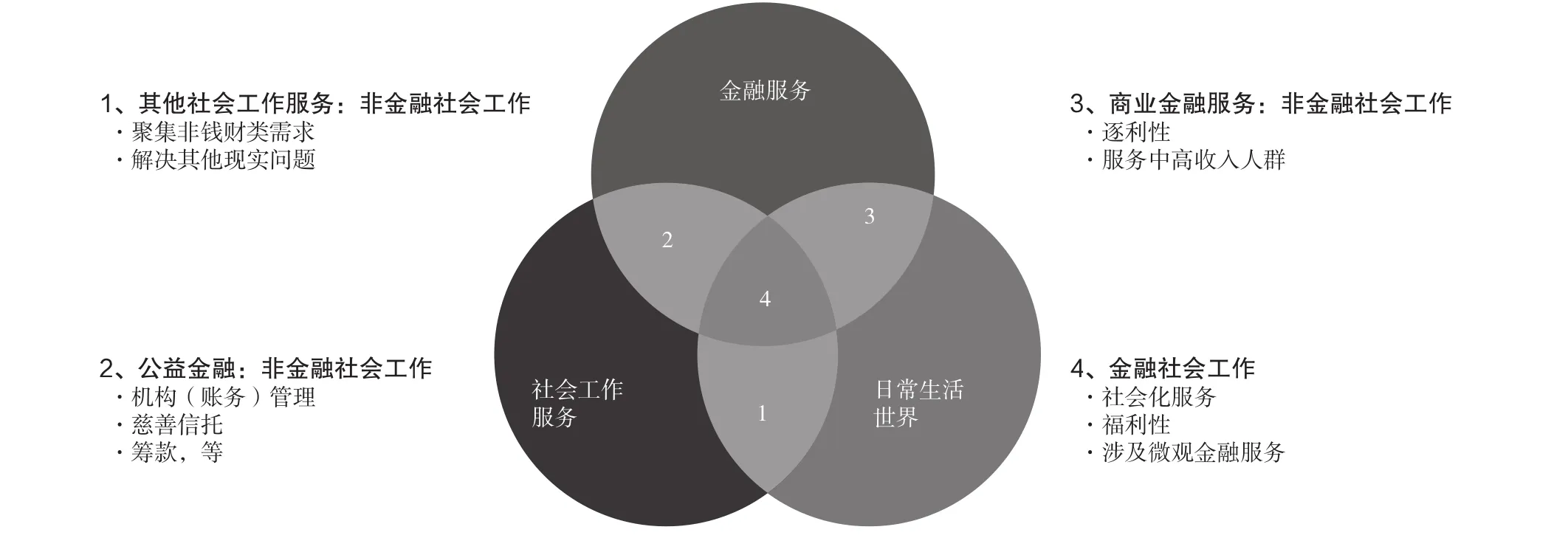

金融社会工作涉及金融、社会和社会工作三大领域,直接指向的是社会工作服务体系、金融服务体系和日常生活世界。社会工作是现代社会一项重要的专业助人事业,拥有一套完整的知识体系,包括理念、理论、方法和技巧,社会工作的本质特征是福利性、社会化和行动取向。①方舒:《论社会工作与社会管理的交互机理——从社会工作的本质属性谈起》,《社会科学》,2013(5)。金融服务是现代社会体系中重要的一个环节,其本质特征是典型的商业化逻辑,为有一定资产、财富的中高收入人群提供有偿的处理钱财方面的服务,主要是以逐利为动机的营利性服务,是私人性、商业化的系统。日常生活世界是个人每天生活于其中并持续感知的生活范围,按照现象学社会学创始人舒茨的观点,“人们在其中生存并进行各种日常活动的具体社会环境——在这个环境中,人们进行沟通、达成协议、彼此影响”,②何林:《许茨的生活世界理论及其当代意义》,《辽宁大学学报(哲学社会科学版)》,2010(6)。是一个包含人所牵连的种种日常事务的总和的范畴。

如果从金融服务、社会工作、日常生活三维向度去划分,就会发现金融社会工作恰好是三个向度交织重合的部分(图1中第4板块)。如图1所示,社会工作与金融服务二者都与人们日常生活世界产生紧密联系和复杂交织,不同的是前者提供的是社会化、公共性的福利服务,后者提供的是私人化、商业性的市场服务,同时社会工作与金融服务在实际中也会产生直接联系。所以考察这三者的交互关系,可以看出金融社会工作是有着其自身特质的。

图1 金融社会工作的三个向度

第一,从社会工作与生活世界的交互关系来看,二者重合的部分需要分为两部分来看。一方面是社会工作介入服务对象日常生活中非钱财方面的事务(图1中第1板块),比如单纯的精神健康、行为偏差、生活照料或亲子关系等;另一方面是介入与服务对象生活中有关钱财的议题(图1中第4板块),比如贫困、教育、退休和金融保护等。如果就这两部分来说,前者并不是金融社会工作的范畴,只有后者才属于金融社会工作的领域。

第二,从社会工作与金融服务的交互关系来看,二者重合部分也需要分为两部分。一方面社会工作专业服务需要金融系统的支持(图1中第2板块),如项目筹资、慈善信托、财务管理等;另一方面当专业社会工作干预服务对象钱财事务时,也需要与金融机构开展合作(图1中第4板块),比如某些防范金融诈骗的公益讲座、普惠金融机会的提供、金融扶贫活动等。如果就这两部分来说,前者并不是金融社会工作的范畴,只有后者才属于金融社会工作的领域。

第三,从金融服务与日常生活的交互关系来看,在现代社会,金融服务已然成为人们日常生活中不可或缺的服务,从储蓄、理财、投资等传统金融服务到微信、支付宝等互联网支付方式,金融服务方式日益多样化,在人们日常生活中的地位也日益凸显。金融服务体系与日常生活世界的重合部分,仍需分为两个部分:一方面是完全商业化的金融服务,包括储蓄、理财、保险、投资等业务,具有逐利性、遵循市场平等交易规则和主要面向中高收入人群的特征,但这部分的服务(图1中第3板块)并不是金融社会工作的范畴;另一方面在企业社会责任、普惠金融政策影响下,不少金融机构与公益组织、社工服务机构合作,开展公益性、普惠性的金融服务(图1中第4板块),则属于金融社会工作的领域。

综上,金融社会工作的本质特征主要有三点,即福利属性、社会化干预和面向钱财议题。具体来说,其一,坚持社会工作的福利属性,这与遵循市场化运作规律的商业金融服务划清界限;其二,反映了社会工作的社会化,即面向公众、整合资源,这与个体的日常生活世界完全不同;其三,涉及钱财议题,这与社会工作的其他实务领域有着根本区别。有学者认为,“关爱服务对象和提供专业化的服务是社会工作的核心要求,人与环境的互动是社会工作的基本逻辑框架”。 以这一准则考察,可以说金融社会工作既坚持了社会工作的专业特性,又积极介入服务对象与钱财有关的议题,通过专业性服务,关爱个体和家庭的金融福祉、协调和促进个体与所处金融环境之间的良好关系。可以说,金融社会工作秉持“人与环境互动”的系统论视角,运用社会工作专业手法介入个人、家庭、群体和社区有关钱财方面的议题,是一项涉及金融议题的福利性社会行动。

三、金融社会工作的服务体系

金融社会工作是社会公众金融福祉的社会化传导机制,是就金融和钱财议题处理服务对象与其生活环境互动关系的服务及其过程。这规定了金融社会工作的现实切入点就是提升人们的金融福祉(Financial Well-being)。按照美国消费者金融保护局(the Consumer Financial Protection Bureau)的界定,金融福祉是指实现了当下和持续的金融责任、金融上对未来感到安全、能够作出金融决策,因而使人们能够享受生活。①Sherraden, M. S.,Birkenmaier, J., Collins, J. M. Financial Capability and Asset Building in Vulnerable Households: Theory and Practice. New York: Oxford University Press, 2018, p. 5.金融福祉的操作化涵义有四方面:一是人们能有效掌控自己的日常财务流水,比如收入和消费的平衡;二是有能力消化金融震动,如借贷的社会支持;三是有计划满足特定的金融目标,如购房、完成高等教育等;四是自由作出决策实现美好生活,比如有经济实力追求个人兴趣和其他更高目标。

提升人们的金融福祉离不开金融社会工作这一特定的社会福利服务体系,这意味着其坚持了社会工作专业性,也表明了其作为金融福利政策体系的传导机制的角色。根据金融社会工作的福利性、社会化、涉及钱财议题的本质特征,作为金融福祉社会化传导机制的金融社会工作服务,在服务主体、服务对象、服务议题和服务手法四个方面,都有着自身的构成。这其中隐含着一个基本逻辑,即需要按照金融社会工作介入哪些现实议题、涉及哪些人群及其需求,确定回应这些议题、满足人群需求的政策职责在哪,才能明确金融社会工作可能有哪些服务主体部门。

第一,从服务对象来看,金融社会工作往往涉及儿童青少年、老年人、残疾人、贫困人群及遭受家庭暴力的受害者等社会群体,类似的人群还比如美国社会中的土著印第安人、边境移民等,①Birkenmaier, J., Sherraden, M. S. & Curley, J. Financial Capability and Asset Development: Research, Education, Policy, and Practice. New York: Oxford University Press, 2013.这些人群具有明显的共同特点。一方面面临着更大的金融脆弱性,他们中的很大一部分人经济状况较差,在社会上处于弱势的地位;另一方面金融失能,他们在处理钱财事务上不具备恰当的技能和合适的机会,足以扭转自身的经济和财务状况。

第二,从服务议题来看,主要包括收入创造与维持、资产的积累与发展、财务收支(及消费)管理、信用管理和金融保护五大类,其中每一类又会细分出诸多的具体事项。比如,收入创造与维持就可能包括就业、社会救助、借贷等;资产的积累与发展可能包括资产建设、小额信贷、投资、创业等;财务收支(及消费)管理可能包括日常财务管理、财务计划和消费行为干预等;信用管理涉及对当事人超前消费、不良借贷等不规范的信用行为的干预和引导;金融保护涉及个人的金融信息安全、反诈骗的金融安全等。

第三,从金融社会工作的服务主体来说,主要分为政府相关部门、银行等金融机构、公益组织、非金融类企业组织四大类。其一,政府很多部门都涉及人们的金融福祉,如社保、民政、扶贫办等。其二,银行等金融机构也可能在履行社会责任、响应普惠金融政策背景下,开展公益性金融服务,比如世界范围内花旗银行面向公众的金融教育、中国建设银行北京分行“金融公益教育进社区、进学校”等做法,就属于此类。其三,公益组织也有一部分致力于推进金融赋能和资产建设,比如诺贝尔奖获得者尤努斯创办的“穷人的银行”、国际“小母牛”组织反贫困项目、中国消费者协会消费保护项目等。其四,非金融类企业,在当前脱贫攻坚决胜阶段,也积极参与到金融扶贫、产业扶贫中去。

第四,从服务手法来看,目前已经形成了较为一致的看法。金融社会工作具体包含有金融教育(Financial Education)、金融咨询(Financial Counseling)、金融训练(Financial Coaching)、金融治疗(Financial Therapy)、资产建设(Asset Building)五大干预手法。其中,金融教育是个体顺利完成金融社会化的重要手段。有不少研究已经证实,接受金融教育的群体其金融方面的知识、行为和态度,以及其金融福祉均能有较大的提升。②Sherraden, M. S. & Grinstein-Weiss, M. Creating Financial Capability in the Next Generation: An Introduction to the Special Issue. The Journal of Consumer Affairs, Spring 2015: 1-12.金融咨询、金融训练和金融治疗主要围绕个人和家庭的财务管理、消费与信贷、金融危机事件等,接受他们常规的咨询和必要时的介入治疗。尤其是金融治疗是国际上新兴的一种专门针对服务对象钱财问题及其衍生问题,比如赌博、非理性消费等而发展出的一套临床干预方法。③Klontz, B. T., Britt, S. L. & Archuleta, K. L. Financial Therapy: Theory, Research, and Practice. Springer, 2015.而如前所述,资产建设就属于普惠性、社会化的金融政策与服务。但值得一提的是,金融社会工作上述五大类干预手法,也只是一种大致的分类法,在实际操作过程中,针对不同服务对象、服务议题,这些形式肯定会有相互交织和重叠的情况。

综上,金融社会工作在坚持社会工作的专业性同时,已然形成了自身独特的服务体系,包括服务对象、服务议题、服务主体和服务手法四大要素上,都已发展出了内容丰富、逻辑完整的体系。当然,金融社会工作如要实现本土化发展,则必须直面当前金融社会化和金融信息化双重交叠时代下的种种现实社会问题,如大学生频频陷入网贷漩涡、老年人无法使用微信和支付宝进行支付结算的金融排斥,以及公众屡屡遭遇传销、虚假保健品兜售和电信诈骗等金融风险,如此种种均是金融社会工作本土发展必须有效回应的社会情境。