投资者关注对沪深300股指期货、现货收益率的影响

田冰 胡俞越

摘要:投资者关注一直是行为金融学重要的研究方向,随着互联网的兴起,百度浏览器被广大网民暖心地称为“度娘”,因而学者对投资者关注代理变量的研究视角也从先前的持仓量、成交额、超额收益率、媒体指数等转变为互联网搜索引擎——百度指数。百度指数客观地反映投资者搜索量的变化,因而能够更加即时、精确地衡量投资者关注。本文通过建立VAR模型,通过分析脉冲响应、方差分解结果,研究百度指数对沪深300股指期货、现货收益率的影响,发现百度指数对于沪深300股指现货收益率的影响程度更大。

关键词:百度指数沪深300股指期货收益率VAR模型

一、引言

金融改革与大数据信息的融合一直是我国学者研究的热点话题之一。金融异象的频频发生,使得许多现有的理论无法对其进行解释,因而学者转向了对投资者关注的研究。中小投资者的决策由于受到自身的精力、时间的限制,往往直接利用互联网搜索引擎获得所需了解的信息,从而将有限的精力进行选择性的分配,百度搜索引擎的出现极大节约了投资者时间,提高了工作效率,同时也记录下了投资者过去的浏览搜索记录,因而能够在一定程度上衡量投资者的有限关注。因此,本文基于百度指数设计的投资者关注作为代理变量,建立百度指数对沪深300股指期货、现货市场收益的关系,试图找到投资者关注程度大小对于收益率的影响程度,从而能够更好地衡量中国证券市场的广大中小投资者的关注度,帮助他们更加理性地进行投资决策,并为监管部门制定更好保护中小投资者利益的方针政策提供理论方面的参考,本文研究对于期货市场的进一步完善具有重要意义。

二、百度指数概况

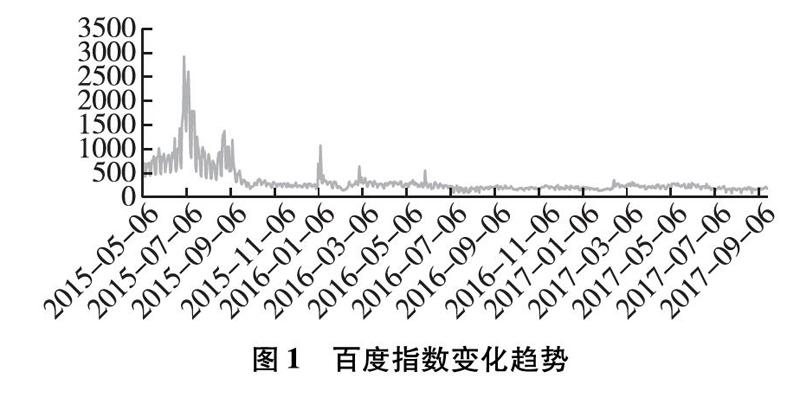

Da,Engellberg和Gao(2011)的研究指出,对投资者关注代理变量的研究,存在着关键性的假设,即以上代理变量有效的前提必须是投资者关注后所造成的,比如持仓量的增加,或者成交额的增加等。但诸如持仓量、成交量、涨停等事件反映的是金融资产本身的交易特性和价格属性,并不是直接对公众注意力的强弱及分布的反映,这些变量的波动也很有可能是由于其他原因的存在所导致的。而媒体报道、广告支出等也不直接反映投资者关注,因为只有当投资者点进去文章、视频,进行下一步的收听或者阅读时,才能够认为是投资者对其进行了关注。综合以上分析,投资者关注作为一个新兴的概念被认为是影响价格的重要因素,但是,投资者关注度自身由于一些固有属性很难被精确衡量,比如,公众关心的主体及普查数据收集的困难使得无法直接获取。在过去的几年,互联网数据,如谷歌搜索指数从Da的研究开始被广泛地应用于金融市场。相比于传统的度量指标来说,网络搜索数据能够较为客观地反映投资者的关注。互联网的普及使得投资者关注的数据能够通过各种各样的平台获得,比如论坛、微博、博客、搜索引擎等,人们可以对文字的积极或消极进行提取分析,也可以对论坛发帖量的多少进行统计,反映关注程度的变化。本文试图从最有说服力的代理变量互联网搜索引擎的角度出发,刻画百度指数对投资者关注的测度(见图1)。

从图1沪深300股指期货的百度指数变化趋势图可以看出,百度指数曲线波动较为剧烈的是2015年,其中不难看出4月至9月期间呈现尖锐的倒V字形,一方面由于受到股灾的影响,投资者关注一直处于不稳定状态,猛然上升后,9月后便呈现断崖式下跌,整体的投资者关注呈现悲观的状态,随后百度指数便稳定维持在200左右。造成这一现象的可能原因是中金所出台的交易限制措施,通过提高交易的手续费、限制持仓手数等方式打压了股指期货市场过度投机的现象。出台如此严格的政策,也在一定程度上限制了股指期货市场的流动性,无法实现股指期货价格发现功能,打压了投资者对股指期货市场的关注积极性。

三、百度指数对沪深300股指期货、现货市场收益率的影响

2015年股市异常波动期间,为防止股指期货的过度投机,中金所于当年9月2日出台了严格限制措施:沪深300、上证50、中证500的股指期货客户,平仓手续费提高至按照平仓成交额的万分之二十三收取,各合约的持仓交易保证金标准提高,且单个产品、单日开仓交易量超过10手认定为“日内开仓交易量较大”异常交易行为。在市场人士的多番呼吁下,股指期货如愿松绑,中金所于2017年9月15日连续发布两则通知宣布,自2017年9月18日起,将各合约平仓交易手续费标准调整为成交金额的万分之六点九。日内的过度交易行为由原来的10手变为20手。此外,沪深300和上证50股指期貨各合约交易保证金标准,由合约价值的20%调整为15%,股指期货保证金、手续费下调,放宽了限仓手数,传递出宽松的信号。因而在区间选择上,选择了2015年9月7日至2017年9月22日的两次政策间的数据,剔除节假日(春节、国庆等)及周末等非交易日的数据,整理得到502个交易日收盘价数据。

对于此次危机形成的原因,学界尚未有统一定论。王健俊(2017)认为是投资者情绪对股市泡沫冲击影响最大,也有学者将其归咎为股指期货的做空机制。究竟投资者关注对收益率产生影响及贡献的程度大小,正是本节所要研究的内容。投资者关注指标百度指数,综合沪深300股指期货收益率y1及股票指数现货收益率y2构建向量自回归(VAR)模型,试图研究股指期货及现货价格中,投资者关注对其影响程度,模型兼具分析功能,如对变量进行格兰杰关系检验及脉冲响应分析,方差分解的分析。

1.变量的基本描述及平稳性检验

为了充分证明百度指数与沪深300股指期货及现货收益的影响,本章主要采用VAR模型探究百度指数的冲击对于沪深300股指期货及现货市场的动态影响关系,试分析百度指数对于收益率的影响大小及贡献程度(见表1)。

为保证数据的平滑化,对百度指数进行对数处理,对沪深300股指期货价格进行对数后差分处理得到收益率的时间序列,同理对沪深300股指现货数据进行同样处理(见表2)。

从以上检验结果来看,百度指数、沪深300股指期货市场、股指现货市场收益率序列,与显著性为1%的临界值水平相比,三者的ADF统计量的都小于临界值,所以拒绝原假设,认为三变量序列是平稳的,可以对变量建立VAR模型。

2.百度指数对沪深300股指期货及现货市场收益率的影响

(1)各变量Granger因果关系检验(见表3)

从表3给出了三变量相互之间的格兰杰关系检验,滞后期为2期和3期。可以看出,在5%的显著性水平下,对于原假设百度指数不是y1的格兰杰原因的滞后2期、3期的p值小于0.05,拒绝原假设,说明百度指数是y1的格兰杰原因,同样对于原假设百度指数不是y2的格兰杰原因同样成立,所以说明百度指数是股指期货及现货收益率的格兰杰原因;对原假设y2不是百度指数的格兰杰原因,滞后3阶的p值小于0.05,滞后2阶的P值大于0.05,约为0.1,说明在10%的显著性水平下,y1是百度指数的格兰杰原因,同理,在10%的显著性水平下,y2是百度指数的格兰杰原因;最后一组可以得到,在5%的显著性水平下,股指期货与现货之间互为格兰杰原因。简言之,百度指数与沪深300股指期货收益率及现货收益率间存在格兰杰原因。

(2)协整检验

协整检验目的是防止回归方程出现的回归是伪回归,用以判断序列之间是否存在长期稳定的均衡关系,因而,我们运用Johansen协整检验方法进行操作,验证百度指数与沪深300股指期货及现货收益率间的关系,判断变量间是否存在协整关系,即是否存在长期的均衡关系。协整检验的前提为同阶单整,上文已经证实符合检验的前提条件。因而对投资者关注与沪深300股指期货、现货收益率协整检验结果如表4、表5:

表4和表5是Johansen协整检验结果,主要包括迹统计量和最大特征根检验统计方法。其中迹检验的假设为:H0至多有r个协整关系;H1有m个协整关系。最大特征根检验的假设:H0至多有r个0协整关系;H1至少有r+1个协整关系。Eviews软件对能够在95%的置信水平上拒绝原假设的检验用*号加以标注。根据上述结果,观察到两种检验方法的P值都远小于0.05,迹检验统计量和最大特征根检验结果均大于5%的临界水平,说明在5%的显著性水平下,拒绝原假设,至少有两个协整向量,可知三个市场间存在长期的协整关系。

(3)VAR模型的建立

接下来构造三个变量间的VAR模型,通过方程式分析各滞后变量对解释变量的影响程度。首先需要确定滞后阶数:VAR选择滞后阶数时,不能过大也不宜过小,确定的方法是根据最小信息准则,一般选择标记星号最多的阶数,表中可以看到,LR、FPE、AIC、HQ的信息准则显示应选择滞后三阶的VAR模型最为合适。

根据上述模型估计结果可以看出,当百度指数作为自变量的时候,滞后三期的百度指数均与之呈现正向关系,与滞后两期的期货收益率呈现正向关系,第三期出现反转效应,对股指现货的滞后一期出现显著负相关,在第二期出现反转。当y1为因变量时,当期的百度指数对其产生正向影响,而在第二期时出现反转,这与百度指数对现货市场收益率的影响类似。

图2为百度指数、沪深300股指期货、现货收益率建立VAR模型的特征根的根的倒数,从图中可以看出,模的根的倒数全部落在圆内,说明上文选择三阶滞后的VAR模型具有稳定性,模型的基本构建合理。

(4)脉冲响应分析

脉冲响应函数分析:脉冲响应函数是指在扰动项的基础上加上一个一次性外在的冲击,分析在一定滞后期数内,对内生变量的当前值和未来值所产生的影响,能够在一定程度上反映冲击所带来的影响程度。从上文知道百度指数与沪深300股指期货、现货收益率之间存在双向的格兰杰原因,因而接下来分析,观察在给百度指数一单位的冲击后,期货及现货收益率的变化情况。

观察图3中横轴代表新的信息冲击作用的滞后阶数,本文选择了滞后10期,纵轴表示解释变量对被解释变量的影响大小,上下的红色虚线表示脉冲响应函数正负两倍的标准差的隔离带。蓝色的线表示估计实际值的走势变化。

在给百度指数一个自身冲击和沪深300股指现货收益率一个基点的冲击后,百度指数对自身的影响在10期内均为正向,在给沪深300股指期货收益率一个基点的百度指数信息冲击后,期货收益率由最初的-0.19%,陆续呈现一负一正的情况,可以看到影响的程度较小,同样对现货收益率一个百度指数的信息冲击后,收益率呈现出与现货收益类似的情况,说明了百度指数对股指期货收益率的影响较为微弱。

单独将百度指数作为信息冲击,研究其对于y1、y2的影响程度,可以看到两者的图像很相近,均在起始为负,第二期时的影响达到最大随后影响由正转负,最终在第六期时,保持稳定x轴负半轴接近于0,影响的程度较为接近。

(5)方差分解结果

方差分解能够衡量各因素的贡献程度,可以看出,方差自身的贡献度随期数的增加而下降,而其他的因素都在第二期后逐渐上升,在十期左右时保持稳定。

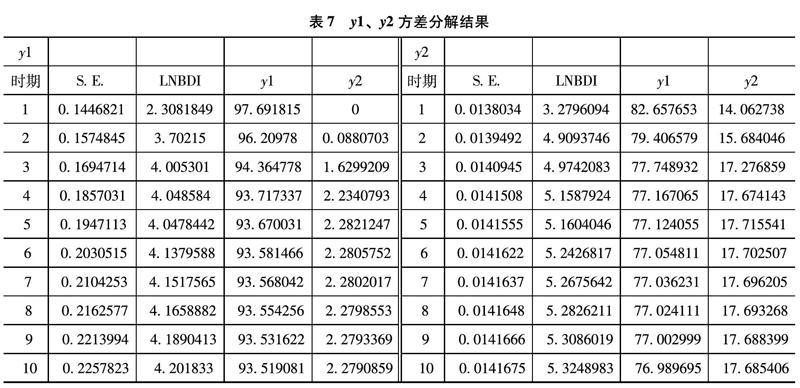

根据方差分解的结果:y1、y2对于百度指数的影响较小,主要的贡献还是其自身的影响,而对沪深300股指期货收益率的分解看到在第十期的时候,百度指数占到4.2%的影响,说明百度指数能够解释部分收益率的变动,即投资者的关注对于沪深300股指期货收益率能够产生一定影响,对沪深300股指现货的影响中,沪深300股指期货在第十期的时候解释到77%,大于现货对自身的贡献率,说明期货收益对现货的影响较大,期货市场发挥了主要的价格发现功能。其对百度指数占到5.2%,其自身占到17.7%,综上可以发现,在以上的研究区间内,百度指数对沪深300期货及现货的收益率贡献相似,但沪深300股指期货、现货收益率对百度指数的贡献很小,且沪深300股指期货收益率对其现货贡献较大,也直观地反映出,投资者关注对于现货市场收益率的影响更大(见图4、表7)。

四、结论及对策

本文通过VAR模型建立百度指数对沪深300股指期货、现货收益率的脉冲响应、方差分解,结果表明百度指数可以作为衡量投资者关注的指标,且百度指数对于现货的影响更大,以百度指數为衡量指标,结合投资者关注与探究沪深300股指期货之间的关系,也为未来调控投资者情绪提供了一种可能的途径。

在限仓政策出台后,投资者的关注对于股指期货、现货市场会产生一定的影响,投资者的积极性受到极大的打压,所以政策的出台对于投资者的影响很大,因而信息的发布必须依据本国的国情,一旦信息偏离其真实的内在价值时,投资者也会对此做出反应,从而在有偏信息的基础上,对其行为产生影响。因此,能够对投资者加以正确引导,形成投资者对市场的客观态度。另外,投资者自身也不能仅将注意力放在一些外在资源报道上,尽管精力有限,但其应该利用、收集现有股指期货价格、收益率的基本面、技术面信息等更多理性的信息,及时地调整投资行为。