我国上市公司当前商誉问题分析及商誉处置方式探讨

(浙报数字文化集团股份有限公司 浙江 杭州 310000)

2019年1月4日,财政部下属会计准则委员会发布《关于咨询委员对会计准则咨询论坛部分议题文件的反馈意见》,对企业商誉的后续会计处理进行讨论,“同意随着企业合并利益的消耗将外购商誉的账面价值减记至零这一商誉的后续会计处理方法”,认为“相较于商誉减值,商誉摊销能够更好地实现将商誉账面价值减记至零的目标,因为商誉摊销能够更加及时、恰当地反映商誉的消耗过程,并且该方法成本低,便于操作,有利于投资者理解,可增强企业之间会计信息的可比性”。反馈意见发布后,引起市场高度关注,特别是导致存在高商誉的国内传媒行业A股上市公司出现恐慌情绪,担心实施摊销会导致未来年度连续亏损,触发三年连续亏损退市的监管红线。虽然后续财政部会计准则委员会说明这些反馈意见仅是咨询委员们针对有关会议文件发表的专家研讨意见,不改变现行减值处理方式,但很多上市公司在2018年度报告中大额计提商誉减值,造成当年度业绩亏损,比如2018年度业绩“爆雷”亏损78亿元的天神娱乐,一次性计提49亿元的巨额商誉减值准备。

为何商誉后续会计处理的变化会引起上市公司这么大的反响,摊销方式对上市公司业绩的影响到底有多大,什么才是合适的商誉会计处理方式呢?这些问题就是本文尝试讨论的内容。

一、企业商誉会计处置的变迁

商誉通常指能在过去期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获利能力的资本化价值,是企业整体价值的组成部分。按形成方式分,商誉包括由内部自创形成和外部企业合并形成两类,企业内部自创形成的商誉指的是诸如优秀的管理、忠诚的客户等自主经营形成的未入账无形资产,而企业外部合并商誉是指购买企业投资成本超过被合并企业净资产公允价值的差额,将超额部分入账,需进行评估。

美国研究企业商誉已有一百多年,在1970年美国会计原则委员会通过第16、17号意见书之前,企业是可以对内部自创商誉进行资本化的,并对外部合并形成的商誉进行记录,在1970年之后则只承认企业外部合并形成的商誉,并要求应在不超过40年的期限内摊销递减收益,一直到2002年美国会计原则委员会颁布新文件,将商誉年度摊销改为年度减值测试,并沿用至今。而我国由于经济发展相较发达国家晚,最初对于商誉处理方法仅进行简单规定,在2006年之前也是要求企业外购商誉按成本入账并在合理使用年限内进行摊销,由于我国经济迅速崛起,企业间合并业务增多的实际需求,迫切需要对商誉的处理方法进行改进,2006年2月,财政部颁发了全新的企业会计准则和注册会计师审计准则两大体系后,对于商誉的会计处理模式改为减值测试,且只确认该商誉的减值,不确认增值,与国际接轨。

至此,我们可以看到,国际国内关于商誉的会计处理都经历了变化的过程,而且最初都有过摊销的会计处理阶段,然后为适应经济和企业发展调整了会计处理方式,但目前来看,由于减值测试的方式使得企业外购商誉不断累积,形成巨大的财务风险,国际国内对于减值测试的适用性开始进行新的探讨。

二、我国上市公司商誉处置现况及存在的问题

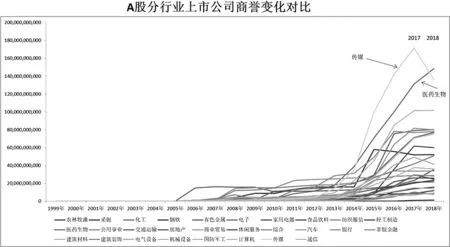

根据同花顺iFind平台统计数据,我国上市公司累积商誉从2004年开始出现,当时有商誉的只有8家上市公司,商誉合计仅1,504.56万元,而2013年开始,伴随国内经济转型和产业升级的现实需求,传统能源、矿产、房地产等传统行业因结构优化、产能调整驱动的并购重组不断涌现,以TMT(Technology,Media,Telecom,即科技、媒体和通信)、生物医药为代表的新兴行业的并购重组也越来越活跃,其中包括互联网、游戏、影视等的传媒行业(申万分类)因并购累积的商誉增长迅速。到2015年底,全部上市公司合计商誉达6,541.57亿元,其中传媒行业累积商誉达997.20亿元,占全部上市公司合计商誉的15.24%,从当年开始到2017年,连续3年在全部28个行业中领先,到2018年全部上市公司合计商誉达到历史峰值13,082.41亿元,是2004年的86,952倍,其中传媒行业商誉累积达1,359.52亿元,占当年全部上市公司合计商誉的10.43%,较2017年略有下降,但仍占比较高。

可以看到,自2016年9月9日证监会《上市公司重大资产重组管理办法》正式实施后,由于监管趋严,并购重组市场持续降温,2018年度延续理性回归态势,并购重组数量和金额均同比2017年度大幅下滑,可以看到2017年度与2018年度商誉基本持平,结束了自2013年以来的逐年高速增长趋势,而2018年度传媒行业商誉占比也较2015年度下降4.81个百分点,被排名第二的医药生物行业商誉超过,但传媒行业上市公司仍保有1,359.52亿元的商誉,仍需持续释放商誉风险。

来源:同花顺iFinD

来源:同花顺iFinD,按照申万行业分类

传媒行业的并购潮集中发生于2014年-2016年间,由于传媒行业轻资产的特点,对应同样轻资产特征的并购标的采取权益法估值,溢价较高,导致商誉迅速累积。但2017年-2018年间,大量上市公司的并购标的业绩对赌到期,但伴随当年度经济下行、资本市场震荡、资金面趋紧等严峻形势,并购标的经营情况出现恶化,业绩承诺无法完成,风险积累,也就出现了本文开始提到财政部会计准则委员会关于商誉处置调整讨论,引起了上市公司大额计提商誉减值准备的激励反应。

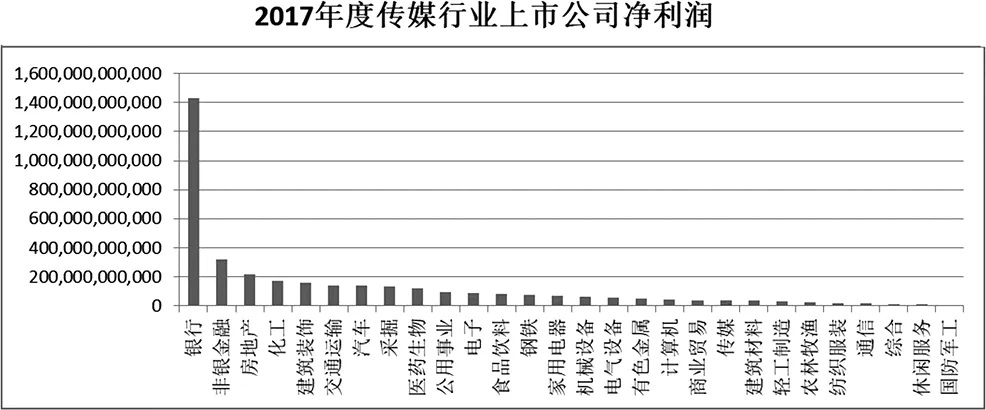

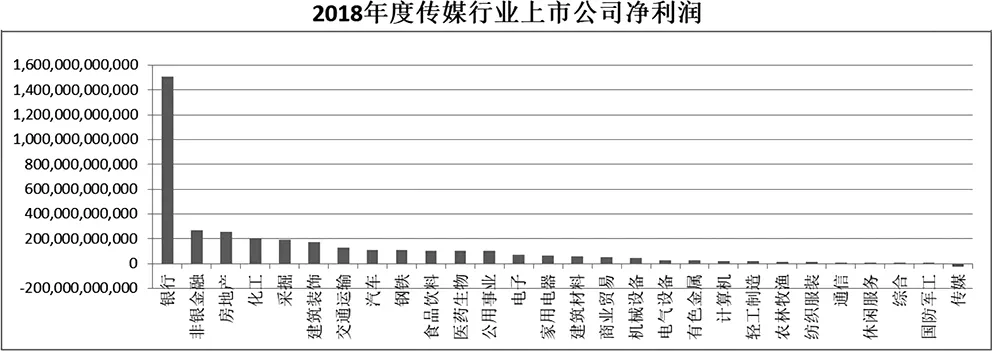

商誉减值处理的结果很惨烈,2018年度传媒行业上市公司业绩垫底,行业合计亏损-256亿元,成为A股上市公司28个行业中唯一净利润为负的行业,而2017年度传媒行业盈利,实现净利润395亿元,排名第20位,可见2018年度商誉减值对业绩的影响的确非常大。

来源:同花顺iFinD

来源:同花顺iFinD

2018年度上市公司累积商誉13,082.41亿元,上市公司净利润合计37,027.95亿元,当年度上市公司累积商誉占合计净利润的三分之一,商誉的处置已经关系到当前国内上市公司经营和经济稳定的大局,稳妥的处理非常重要,所以探讨合适的商誉处置方式十分必要。

三、合适商誉处置方式的探讨

对于商誉如何处置,市场各方有诸多讨论,倾向于摊销或减值测试的都有,我的观点是还是按照目前减值测试的方式,理由如下:

首先,国内从2006年调整为商誉减值测试方式是为了助力上市公司外延式发展,实践中确实有效推进了上市公司通过投资并购进行产业拓展和升级,不能因为当前商誉累积过高就调整回2006年之前摊销的方式,消除对上市公司外延式发展的助力作用,这不利于政策的稳定性。

其次,如再次改回摊销的方式,势必造成商誉累积较高上市公司未来年度连续的亏损局面,并“误杀”并购项目盈利能力持续提升的上市公司,造成A股上市公司业绩波动,甚至在当前股票上市公司规则下出现大面积触及退市的情况,不利于资本市场的平稳发展。

最后,上市公司并购项目如确实存在盈利能力恶化的情况,相应计提商誉减值准备也有利于一次性挤出泡沫,释放风险,如深交所综合研究所于2019年5月5日发布的分析报告显示,创业板部分上市公司2018年报中计提大额减值,导致净利润大幅下滑,但也化解了前期外延式扩张带来的潜在风险。

综上所述,采取合理且稳定的财务标准,强化企业规范治理,是实现上市公司和中国经济长期健康发展的重要方面。因此,保持财务政策的连贯性,使用商誉减值测试方式合理,解决当期短期问题,继续巩固前期实践成果,才是助力企业长期可持续发展的合理选择。