这些年我们到底买了什么?

邓舒夏

没有人会质疑电商促销节的销货能力,刚过去不久的“6·18”再次证明了这点—从2019年6月1日0点到6月18日24点,京东累计下单金额达2015亿元,同比增长26.6%;天猫平台有上百个品牌成交金额超过去年“双11”。过去10年,无数品牌和商家从将信将疑转为积极拥抱电商,甚至兴起了一拨脱离线下渠道的“网红品牌”创业潮,与此同时,百货商场、街边店也经历了愈发艰难的经营时光。

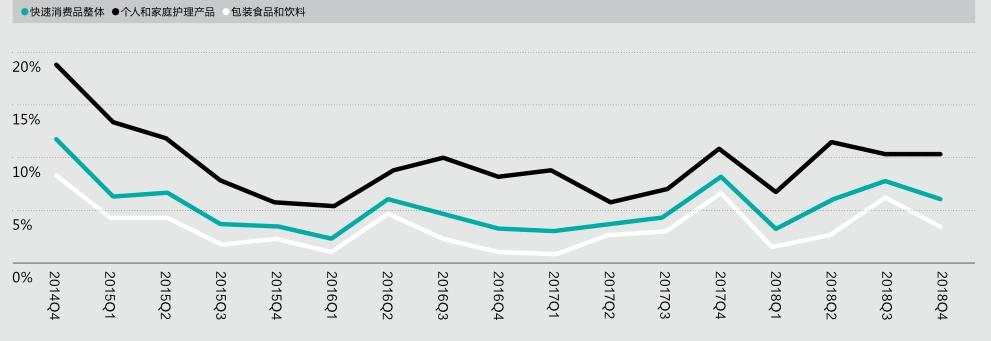

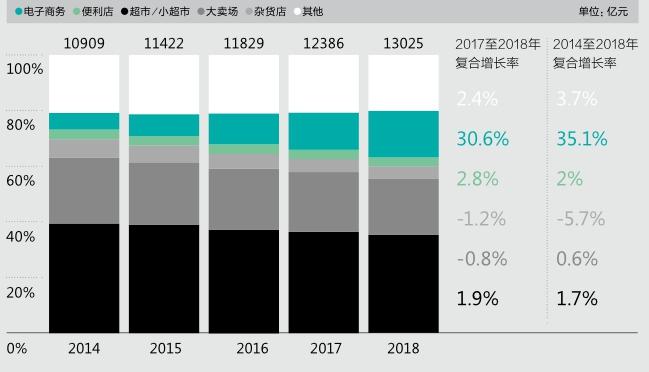

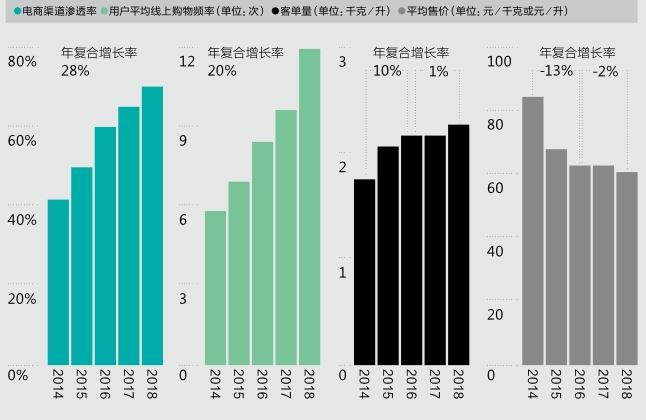

然而,电商带给品牌们的惊喜感或许即将消失。6月20日贝恩公司与凯度消费者指数联合发布发布《中国购物者报告》(系列一),数据显示2018年中国快速消费品消费总额同比增长达到5.2%,略高于2017年的4.7%,但电商渗透率增长首次遭遇天花板—2014年至2018年的年平均增长率为35.1%,但2017年至2018年的增长率为30.6%。

对于线下实体店来说,这或许是一个打翻身仗的好时机。而对于众多品牌商来说,这意味着需要重新审视自己的销售和营销策略。

“李佳琦”们还好吗?

报告指出,目前在一线城市,电商的渗透率已稳定在80%上下,而在低线城市,电商渗透率预计将持续增长至少3至4年,这将成为整体线上渠道的扩张引擎。但即便如此,快消品电商渗透率的整体增长速度已经开始放缓,年复合增长率从2014至2018年间的35.1%,降至2017年至2018年的30.6%。电商红利的衰退使得品牌和商铺不得不思考,这个渠道还能承载多大的想象力。

由于快消品电商渠道的客单量和平均产品售价多年来基本保持稳定,因此“渗透率”和“购物频率”一直是其主要的增长驱动力。从品类上来看,不同品类在电商渠道的遭遇略有不同。过去3年电商渗透率相对较高、渗透率增长较快的品类是婴儿用品和美妆,约占线上总销售额的70%。像个人清洁用品、洗发护发和口腔护理等个人护理品类,其电商渗透率从2016年以来一直保持高增长,这很大程度上归功于电商平台的促销活动,以及品牌商们在电商渠道的巨大投资。数据显示,在所有线上快速消费品的销售中,约有40%是促销带来的,这个占比远高于线下渠道的22%。

另一些品类的处境则相差甚远,比如糖果、巧克力、厨房清洁用品等食品和家庭护理品类的电商渗透率增速较低。至于口香糖、饮料等品类,由于在线上缺乏与线下相近的冲动型购买场景,且网购的配送费用较高,电商渗透率一直很低。

而此前被人津津乐道的精品电商,其增长空间也有待进一步观察。目前中国电商自有品牌的市场占有率仅为个位数,远低于国外的亚马逊等平台。“这是因为中国的品牌已经非常多了,而且覆盖了所有价格区间,但是欧洲市场截然不同,那里的品牌集中度比较高,有一些低价区间和细分并没有被覆盖,这就为自有品牌发展提供了基础。”贝恩公司全球合伙人Bruno Lannes表 示。

电商触顶的另一个信号体现在营销层面—KOL这种随看随买的“高转化”究竟能持续多久?

KOL曾经是众多小美妆品牌上位的推手,如今像欧莱雅这样的大牌也开始重视这个“渠道”,然而一定程度上,越热闹就意味着越平庸。“比如像李佳琦这样的头部KOL,据我们的监测統计,他的投资回报率是逐步下降的。”贝恩公司全球合伙人邓旻表示,“那么KOL将来会不会变成另外一个电商渠道,或者变成贵到只有大品牌才能玩得起的渠道,这是值得探讨的问题。”而随着KOL的“泛滥”,其真实成分也逐渐遭到质疑,消费者对KOL还有多少信任,都是品牌商要考虑的。

与此同时,线下零售业态则开始出现转机。例如在2018年,超市和小超市渠道的市场份额虽然有所下滑,但销售额实现了1.9%的增长,而自2016年以来,便利店在一二线城市的销售额年均增长达到了16%。这样的增长很多源于人们对食品和饮料的“即兴”消费。

个人和家庭护理产品一直是人们快消品支出的“大头”

电商渠道增长乏力,线下渠道正在复苏

2014年以来电商渠道客单量和平均售价趋于稳定,渗透率和购物频率有所上升

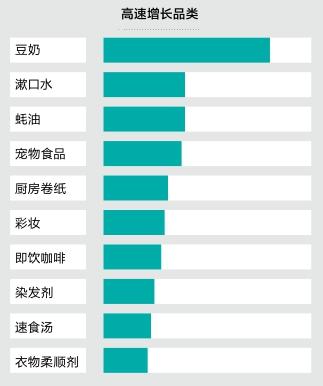

3年来豆奶、蚝油、速食汤等品类保持高增速长,功能饮料、汉堡、味精、洋酒、口香糖等则整体缩水

不过大卖场的处境依然不容乐观,其市场份额由2014年的23.6%,下降到2018年的20.2%,2017至2018年的年复合增长率为-0.8%。但一个可以看到的趋势是,大卖场开始发挥前置仓(在距离消费者较近的地方设置的小型仓库)的作用,并与配送平台合作,为网上订购的商品提供快速的配送服务,大型连锁店也在生鲜食品领域加大投入,推动自身转型。

高端化可以在一定程度上抵消电商渗透率饱和或下降带来的销售额下滑

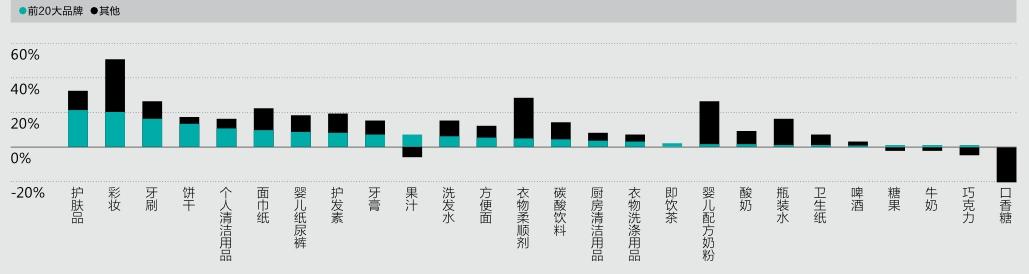

在许多品类中,小品牌对品类销售额增长的贡献超过了前20大品牌

品牌都爱“高端化”

一个明显的趋势是,中国消费者愈发青睐改善健康和生活方式的产 品,这也为相关品类的品牌商们带来新增长点。

从“健康”的角度看,豆奶、蚝油、速食汤等品类的销售额在2016至2018年保持高速增长,其中豆奶的年复合增长率高达49%,功能饮料、汉堡、味精、洋酒、口香糖等品类的销售额则整体缩水。

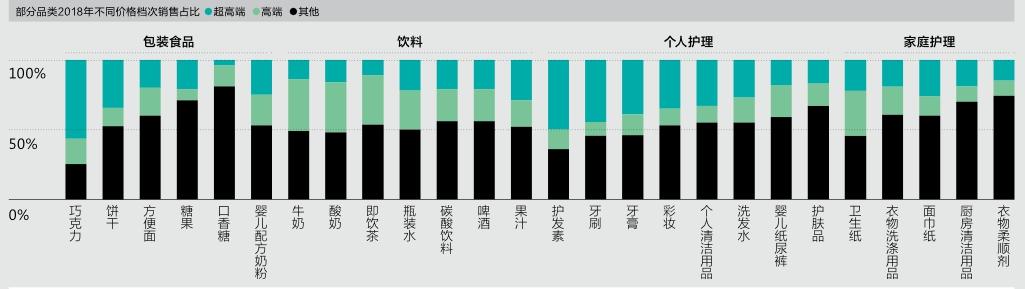

而另外一些品类,其电商渗透率和购物频率或已触顶,但“高端化”的转型仍然会为品牌带来增长空间。这里的“高端化”主要体现在两方面:提高整体产品价格,以及提高高价产品在销售额中的占比。

这样的趋势在个人护理品类中尤为明显。比如大量洗发水、护发素产品在过去两年经历了渗透率和购物频率的双双下跌,其中护发素2018年的销量下降了0.8%,但销售额却增长了7.3%,这背后的原因是其平均售价上涨了8.1%,例如欧莱雅和潘婷的平均售价就分别增长6%和4%。正因如此,许多公司陆续推出高端洗护品牌,如国产品牌阿道夫和滋源2018年的增长率分别为176%和34%,几乎贡献了整个洗发护发品类总体增长的一半。

没有销量增长停滞困扰的品类,也通过推出高端产品实现了销售额的增长,比如彩妆、护肤品、衣物柔顺剂、婴儿配方奶粉和碳酸飲料等。其中婴儿配方奶粉的消费者明显更偏爱高端品牌,较少购买大众品牌;2018年护肤品的销售额增长高达13.7%,这建立在其平均售价上涨7.7%的背景之 上。只不过,部分彩妆和护肤品公司正在建立不同的品牌组合,以吸引不同价格偏好和年龄段的消费者。

不难推测,品类固有的高端化空间也在一定程度上决定了其增长空间。报告中,研究人员将售价为品类均价1.2倍至1.6倍的称为“高端”产品,达到均价在1.6倍以上的称为“超高端”产品。拿3个品类举例,2018年包装食品销售额的增长率为4.7%,饮料增速则停留在1.5%,而个人护理品类的销售额增长能达到10.3%,这是由于后者有更宽的价格区间。

“另一方面,人们对吃喝的需求是有限的,但人可以拥有几十只口红,这个是‘无限的。”凯度消费者指数大中华区总经理虞坚表示。个护类产品的“概念”多,往往新概念的提出可以获得更高的价格。“之前我们只说防晒,现在就会分出日常防晒、海岛防晒等。”

一些新兴餐饮品牌借助品牌营销等方式,在市场上开辟出新的客群。比如以喜茶为代表的新式茶饮,以及瑞幸为代表的网红咖啡,它们在一定程度上蚕食了即饮茶的市场份额—自2017年以来,即饮茶的销售额下降了5.1%。而即饮咖啡这个在中国并不具备根基的饮品,2016年到2018年的年均销售额增长率竟高达17%,跻身十大高速增长品类之列。“新式茶饮和咖啡这两个品类不断有新的破局者进来,给市场带来了活力,而即饮茶一直是大品牌主导,市场格局比较稳定。”虞坚表示。

值得一提的是,“豆奶”在这份报告中的出镜格外多,也是众多“量价”均有提升的品类之一。“以前豆奶的品类比较少,由于是植物性蛋白饮料,很多人认为营养价值不高,但现在出现了越来越多的即饮豆奶品牌,它们提出不一样的概念,比如无添加、有机、更天然。”虞坚告诉《第一财经》杂志。牛奶行业的老队员蒙牛、伊利等也相继进入豆奶市场,电商渠道甚至出现了种类繁多的泰国、马来西亚等地的进口豆奶,这些入局者迅速推升了豆奶品类的量价。

在中国,电商平台对于高端化的推动作用远大于美国电商平台。“从数据来看,高端化趋势中进口产品的比例非常大,中国有很多跨境电商平台,会快速引进一些小众高端进口品牌。”邓旻表示。在他看来,美国已经有相对成熟的高端线下零售渠道,因此对线上高端产品的需求远低于中国。以牙刷品类为例,其在中国的线上平均售价比品类均价高出89%,这是由于两个进口大品牌飞利浦和欧乐B都更专注于中国电商渠道的建 设。

“小”品牌的潜力究竞有多大?

越来越多的中国消费者具有“多品牌偏好”的特征,线上消费者群体更是如此。这让小品牌的灵活和敏捷优势逐渐凸显,在研发和数字营销方面都有不俗的表现。

报告显示,在许多品类中,小品牌对品类销售额增长的贡献甚至超过了前20大品牌。比如护肤品类中前20大品牌仅占品类销售额增长的9%,而小品牌几乎占了23%。个人清洁用品和饼干的情况更为显著—前20大品牌对品类销售额增长的贡献分别为5%和2%,而小品牌分别增长了11%和15%。

“10年前我们就做过一个统计,想看一下中国有多少个洗发水品牌,结果是超过3000个,这多过任何一个国外市场。”虞坚回忆那时多是区域性品牌,价格低质量差,但报告中提到的这些高速增长的小品牌,用的绝不是低价打法,而是小众和个性化,而且往往以“高端”路线切入市场。这些品牌和大品牌相比,通常会定期分析消费者数据,以数据驱动新品研发,并且更善于使用数字化营销和社交媒体技能。此外,更多地采取轻资产商业模式,也使它们在调整品牌打法时更灵 活。

随着市场越发精细化,大品牌必须作出决策—继续专注扩大现有品牌规模,还是建立不同品牌组合以服务不同细分客群。后者意味着要建立以消费者需求为中心的用户分析体系,推出多品牌,这是令每一位快速消费品公司高管头疼的问题。对于市值动辄上亿美元的大公司来说,转型谈何容易。

“其实有些创新并不一定有很高的技术含量,比如以前人们喝的可乐都是500毫升,现在可以有300、200毫升的,价格反而比500毫升要贵很多。”虞坚表示。这是因为有的消费者确实喝不了500毫升的量,但仍然希望享受可乐这款产品,小瓶装就精确捕捉到了这细分消费者的需求。

大小品牌的博弈结果是,在过去3年,大多数品类的前五大品牌几乎都面临市场份额流失的挑战—婴儿纸尿裤流失16%、即饮茶流失7%、果汁流失6%。仅在4个品类中,前五大品牌的市场份额在逐步提高—牙刷、牛奶、瓶装水和彩妆。“以前一个品牌就可以做几亿美元的规模,未来是越来越难了,将来谁能有效推出新品牌,它在投资者眼中的增长潜力就会越大。”邓旻表 示。

从进口品牌和本土品牌的角度看,进口品牌仍占线上销售额较大比例,但已从2016年的41%下降到2018年的37%,电商的发展大大降低了进口小众品牌进入中国市场的门槛,例如来自泰国的蜜丝婷(Mistine)和来自韩国的爱敬(Age 20s)便直接通过电商接触到中国低线城市消费 者。

同时,“新国货”的崛起不容小觑。报告显示,2016年以来本土品牌实现了15%的增长,2018年更是贡献了中国快速消费品市场76%的增长额。相比之下,外资品牌自2016年以来仅增长了9%,2018年也只贡献了24%的增长额。

贝恩在《加码中国消费品市场正当时》中为外资品牌进军中国市场提了4点建议,分别是为中国消费者设计、中国团队自主决策、以中国速度执行和中国业务数字化。这样的建议同样适合Costco这样的进口零售商,它将于今年在上海开出位于中国内地的首家门店,连锁会员制超市在美国已经流行多年,但中国市场是否认同还需检验。

“新零售”中的新机遇

距离阿里巴巴提出的“新零售”口号已经过去两年,这个新兴名词如今已成为众零售商和平台口中的高频词汇,很多人将它看作线上线下融合发展的代名词。比如沃尔玛和大润发等传统实体零售商接连与O2O平台合作,提供线下网点3公里以内的配送服 务。

在电商红利逐渐褪去的背景下,阿里巴巴等传统线上平台正在购入线下渠道,除此之外,互联网公司还会向传统线下店输出“智慧零售”能力,比如升级库存管理平台,打通线上线下会员体系等。这样的融合在新兴的零售业态中尤为明显。比如在盒马鲜生、家乐福Le Marche和永辉超级物种等门店中,人们可以在线上App订购,也可以到店购物甚至现场用餐等。

“新零售的核心并不是说没有实体店,而是实体店扮演完全不同的角色,它不再仅仅是一个销售场所了。”邓旻告诉《第一财经》杂志,他随即舉了一个母婴品类的例子—曾经很多国外母婴品牌都是通过跨境电商进入中国,并取得了惊艳的销售成绩,但如今它们正不断向线下门店渗透。“门店是一个和妈妈社群接触的重要渠道,对获取新客户和维护老客户来说,线下比线上更重 要。”

尽管报告没有把生鲜作为一个单独的品类列出,但虞坚表示,生鲜是吸引人去实体店购物的一个重要因素,因此越来越多的零售商正在增加相应品类的货架。“这是一个高频消费的品类,也可以让消费者对某一零售商形成忠诚度。”生鲜背后更多是对物流和商品回溯的要求,对实体和电商来说挑战是一样的。

不过,现在的新零售业态仅限于一二线城市,渗透率仅为5%,但这些迎合年轻人和高收入购物者的门店具有一些独特优势,比如更高的平均售价,更丰富的食品、饮料和进口产品组合等。鉴于此,传统线下零售商也应调整自身以适应新环境,比如重新设计门店组合,通过AR/VR等新技术让门店体验更有吸引力,同时开展数字化运营,为消费者提供线上线下无缝衔接的购物体验,对收集到的消费者数据加以利用,洞察需求、提高消费者的黏性。