我国股票市场与经济增长产生背离原因分析

张 时 坤

(商丘师范学院 经济管理学院,河南 商丘476000)

迄今为止,中国股市已运行多年,股市对经济增长的影响一直以来是学界关注的焦点问题。中国股票市场与经济增长之间没有太多的相关性,中国股市“晴雨表”失效,不能准确地反映经济发展阶段,一直以来受到不少学者诟病。

一、“股经背离”的典型事实分析

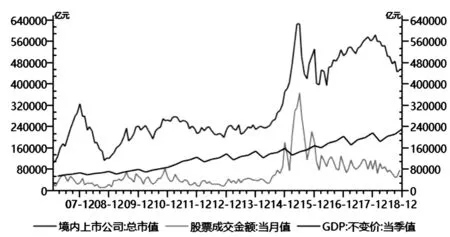

根据传统金融发展理论,股票市场发展与经济增长呈现一种大致平衡的关系。大量证据表明,过去很长一段时间,股市发展与经济增长是呈正相关的。然而,部分学者利用20世纪80年代以来的数据,得出了相反的结论。无论是月度数据、季度数据还是年度数据,股票真实回报率无论与生产率还是GDP增长率,都不存在相关性,甚至出现负相关,这与传统理论相悖。图1为中国股市发展情况与经济增长之间的关系图。从图中我们发现,中国股票与经济增长之间,不论是从总市值角度,还是从股票成交金额来看,均在中国经济高速成长期出现了背离。如2007至2008年间、2014至2018年间,股市均出现了较大波幅,远远超出了经济波动幅度。并且,由于新近股市波动幅度更大,股经背离的趋势也越来越明显,背离持续时间也越来越长。

从上述典型事实中,我们发现股经背离出现在中国经济高速发展的特定时期。为了更为科学地说明股经背离现象,本文采用2001年至2018年的季度数据,分析说明我国确实存在股经背离现象。

二、变量选取与统计说明

(一)变量选取

1.经济增长。本文在选取经济增长变量时,参考苏艳丽和庄新田(2010)的研究采用固定资产投资环比增长率作为衡量股市对经济增长影响的指标[1]。

2.股市发展指标。我们主要从以下三个角度进行衡量:(1)股市规模。股市总市值是反映股市规模的最佳指标,考虑到规模的相对性,本文采用Levine和Zervos(1998)[2]537-558的研究,采用股市总市值/国内生产总值来表示。(2)股市流动性。股市换手率是作为反映股市流动性高低的重要指标,本文采用股市总成交金额占股市总市值的比重来表示。(3)股市融资能力。考虑到股市在筹资方面的重要功能,本文采用融资利用率作为反映股市融资功能的重要指标,采用股市融资金额占国内生产总值的比重来表示。

(二)数据来源与统计描述

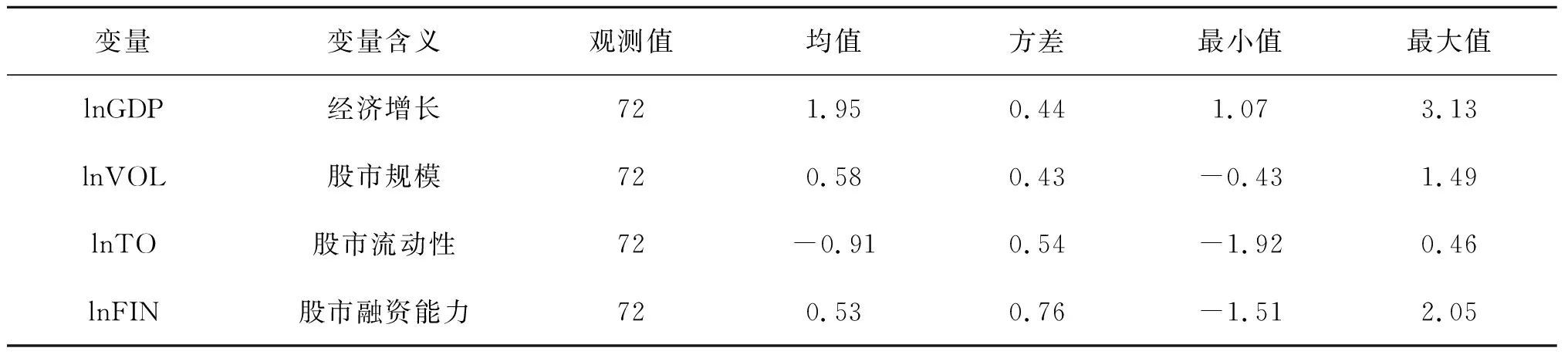

为了检验中国股票市场发展与经济增长之间关系,本文以经济增长变量作为被解释变量,以股市发展相关指标作为解释变量进行回归分析。本文选取的数据为2001年1季度至2018年4季度的季度数据,相关数据均来自wind中国宏观经济数据库。所有的时间序列数据均采用X-12方法进行了季节调整。表1报告了主要变量的统计结果。

图1 股市发展与中国经济增长关系图

变量变量含义观测值均值方差最小值最大值lnGDP经济增长721.950.441.073.13lnVOL股市规模720.580.43-0.431.49lnTO股市流动性72-0.910.54-1.920.46lnFIN股市融资能力720.530.76-1.512.05

三、协整检验与因果分析

本文的核心目的是为了检验股票市场变动对经济发展的影响。具体说,就是以经济增长指标为被解释变量,以股票市场发展指标为解释变量构建了VAR模型,以验证股票市场变动对经济增长的影响。

(一)变量平稳性检验

分析时间序列数据,首先要考虑变量的平稳性和变量之间的协整关系。在对数据进行协整检验之前,要确保数据的平稳性,只有数据平稳才可能进行协整检验,否则,利用非平稳数据分析,可能会导致伪回归问题。根据已有文献的一般作法,本文先对各变量取对数,以缓解异方差性,然后采用ADF方法对各个变量作平稳性检验,检验的结果见表2。

表2 ADF单位根检验结果表

注:(1)检验形式括号中C表示评估方程中的常数项,T表示时间趋势项,第三项表示自回归之后阶数,根据AIC和SC的准则进行评估,选择AIC和SC中最小的检验类型。(2)*表示在10%的水平上显著,**表示在5%的水平上显著,***表示在1%的水平上显著。

由表2可知,在对经济增长(lnGDP)、股市规模(lnVOL)、股市流动性(lnTO)及股市融资能力(lnFIN)等进行检验时,检验的结果表明不能拒绝存在单位根的原假设,说明原数据是非平稳的。当对上述数据进行一阶差分进行检验时,在5%的检验水平下检验结果均拒绝存在单位根的原假设。因此差分之后的数据是平稳的,原数据属于一阶平整过程。

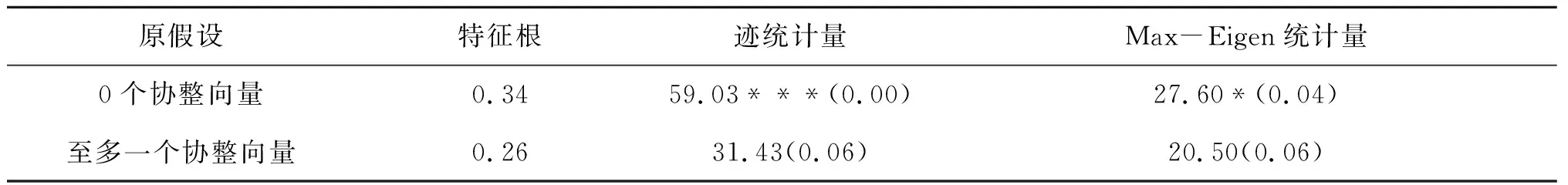

(二)协整检验

我们用Johansen协整检验方法进一步分析股市规模、流动性、融资能力与经济增长之间的协整关系。表3为协整检验结果,从对Johansen协整检验的结果来看,股市与经济增长之间仅存在1个协整方程,根据AIC准则,当模型滞后4期时,AIC值最小,所以模型设定为滞后4期。

表3 序列Johansen协整检验结果表

注:*表示在10%水平上显著,**表示在5%的水平上显著,***表示在1%的水平上显著。

lnGDP=-1.09×lnVOL-2.97×lnTO+1.13×lnFIN+1.29

(0.62) (0.59) (0.42) (0.80)

(1)

从协整方程可以看出,股市规模、股市换手率与经济增长存在显著的负向关系,即股市市值规模越大,股市流动性越高,对于经济增长反而呈现出一种负向的抑制作用。相反,股市融资能力与经济增长存在一定程度上的正相关性,即股市融资能力的增长一定程度上促进了经济的发展。

(三)格兰杰因果关系检验

从格兰杰检验的结果看,股市发展指数与经济增长的因果检验中,均在10%以下的显著性水平拒绝了原假设,即股市规模提高、股市流动性提升以及股市融资能力增长,均为导致经济增长变动的重要格兰杰原因。

表4 格兰杰因果关系检验结果表

注:*表示在10%水平上显著,**表示在5%的水平上显著,***表示在1%的水平上显著。

(四)VAR模型结果与分析

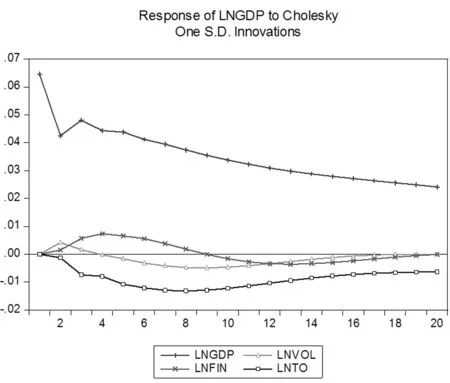

图2反映了经济增长受到来自自身和来自股票市场的一单位冲击后的变动趋势。如经济增长受到来自自身的一单位冲击,指数将呈现显著的正向波动,至20期后这一冲击仍然十分显著。从图中可见,当受到来自股市规模增长以及来自股市换手率增长的冲击时,经济将有一个明显的负向波动,冲击将在20期后逐渐消失;而经济受到来自股市融资能力提升的冲击时,经济增长刚开始仍出现正向波动,但到第9期后,这一正向冲击逐渐被熨平,并且由正转负。

事实上,中国股市从20世纪90年代成立以来,确实经历了这样的过程,股市十年间(1996-2005)零涨幅就是对中国股市真实的写照。而与此同时,在这十年间,我国的GDP平均增长率达到了10%。股票上涨与经济增长产生了背离,从这点说明中国股市还不是宏观经济的“晴雨表”,所以就会产生脉冲相应的经济增长与股票价格之间背离的现象。

图2 一单位冲击对经济增长影响图

四、“股经背离”的原因分析

一般来讲,股票市场经常被人们称为宏观经济的“晴雨表”,其背后的含义是指股票的波动方向与经济的增长方向是一致的。经济快速增长的时候,股票市场也会相应地快速增长,而且是先于经济增长。但近些年来,我国经济一直是在快速的增长,而同期我国的股票市场的增长却不尽人意,为什么宏观经济与股票市场增长背道而驰呢?主要可以从经济增长模式和市场有效性两方面加以解释。

这里的增长模式,主要是指经济增长动力究竟是“自下而上”的还是“自上而下”的[3]。自下而上的增上模式是指:先有微观企业的发展,进而有企业盈利的增加带动宏观经济的增长。比如,大部分企业发展势头良好,企业盈利增加,企业向上交的各种税收和支出增加,国内生产总值自然而然也会上升。同时,由于企业盈利增加,上市公司的分红增加,使得股票表现得更有吸引力,股票的价格也会随着上升。所以,从长期来看,股票价格的运动方向与国内生产总值的运动方向是一致的。所谓自上而下的增长模式,主要是指中央或者当地政府预先为国内生产总值设定一个增长空间,无论发生什么样的变化,国内生产总的波动都会在增长区间内(金融危机除外)。这样各地政府的主要目标是完成政府制定的增长目标,为了目标的实现,各地政府就会加大投资和扩张,而这些投资和扩张往往又是低效率的[3],这样就造成了大量的低水平重建的项目,导致产能过剩和经济结构失衡。增长模式视角从驱动经济增长的背后力量出发,认为中国政策驱动式经济增长使经济宏观运行轨迹脱离了市场的微观基础,导致宏观表现与股市长期趋势之间有巨大背离。这种理论的一个潜在的前提是中国股市是理性的,股市的表现反映了真实的企业活动。然而,欠发达的金融体系、不成熟的资本市场可能有其内在的缺陷。这种与发展水平相联系的不足,可能导致一方面股市不能反映微观实体,另一方面不能有效地对宏观政策作出反应。这就是市场非有效性视角的解释,它可能是引起股经背离另一不可忽视的原因。

根据尤金·法玛(Eugene Fama)提出的市场有效性假说,市场可以被分成三类:弱势有效市场、半强势有效市场和强势有效市场。弱势有效市场是指市场价格已经充分反映了过去一切历史信息,如成交量、成交价格、融资融券情况等。弱势有效市场认为,技术分析是无用的。半强势有效市场是指市场中的价格已经反映所有已公开的市场信息,只有那些未公开的信息才会影响到资产价格的走势。半强势有效市场认为,基本面分析是无用的,只有内幕消息才会获得超额利润。强势有效市场认为,无论是已公开还是未公开的信息都不会影响股票市场的价格,在强势有效市场中,没有任何方法能够帮助投资者获得超额利润,即使内幕消息也一样。

我国证券市场属于弱势有效市场,各种各样的信息都会影响股票价格的走势,而且我国投资者的结构与美国等西方发达国家是不一样的。以美国为首的西方发达国家的主要市场参与者是各种公司和金融机构、信托机构等;而我国的市场参与者主要是散户,散户无论是从信息的获得量还是投资的手法和技巧与机构投资者都不具有可比性。所以,在西方发达国家,投资者秉持价值投资理念,即经济增长好时,企业盈利增加,股票会慢慢地向股票的内在价值靠近;而经济不好时,企业盈利下降,股票下跌。而我国股票市场的主要参与者为散户,他们进入市场的目的就是投机,低买高卖获得资本利差。所以,在我国股票市场经常可以看到炒题材、炒概念等现象的发生,导致我国股票市场价格大起大落,所以有时股票走势与经济增长相符,有时又相反。