固定资产折旧在企业会计准则与政府会计准则中的比较分析

董俏梅

摘 要:《政府会计准则第3号――固定资产》及其应用指南借鉴了《企业会计准则第4号――固定资产》及其应用指南的相关规定,对原行政事业单位固定资产的会计核算和披露进行了较大变革,本文从二者对固定资产折旧的计提范围、计提时间、应计折旧额、折旧年限和折旧方法等方面进行比较分析,并对政府会计主体固定资产折旧的会计处理提出具体建议。

关键词:政府会计准则;企业会计准则;固定资产折旧

财政部于2015年10月颁布了《政府会计准则――基本准则》,2016、2017年相继颁布了《政府会计准则第3号――固定资产》(财会〔2016〕12号)及其应用指南,对原行政事业单位存在的固定资产的不同会计核算和披露进行了统一和明确。上述准则借鉴了财政部2006年颁布的《企业会计准则第4号――固定资产》(财会〔2006〕3号)及其应用指南。

一、两种会计准则下固定资产折旧的比较分析

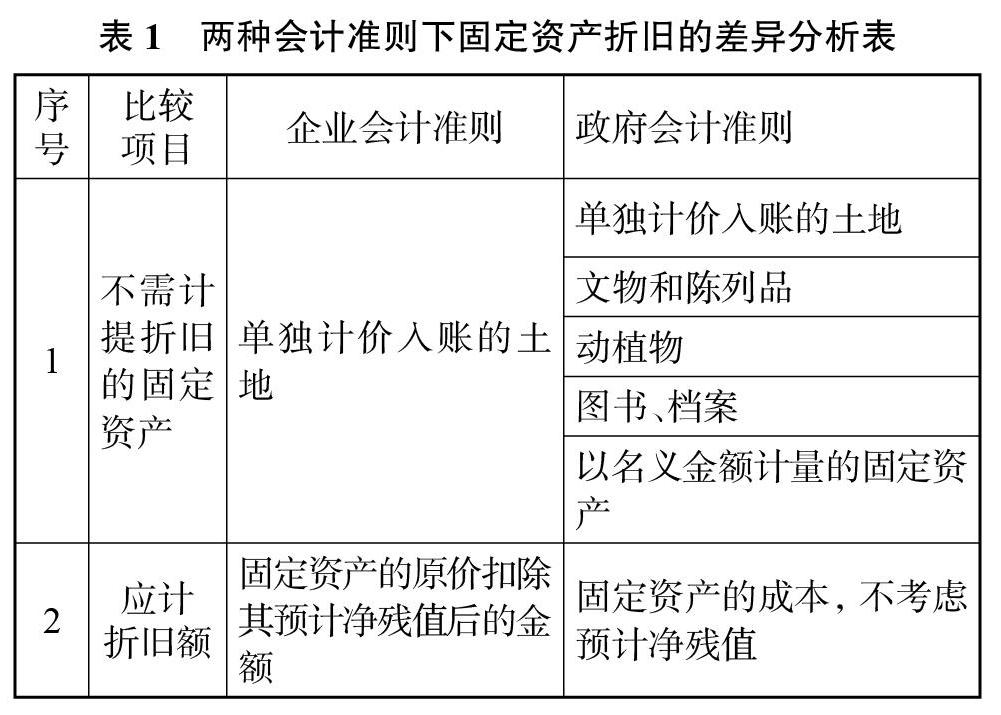

1.不需计提折旧的固定资产范围不同

除了已提足折旧的固定资产、提前报废的固定资产和单独记价入账的土地在两种制度下均不提折旧外,政府会计准则中还规定文物和陈列品、图书和档案、动植物以及以名义金额入账的固定资产均不计提折旧。作出上述规定的主要原因在于这几类资产的特点比较特殊,其中文物和陈列品由于其保值性不符合计提折旧的初衷;图书、档案和动植物由于品类繁多、使用年限很难统一界定等原因也不计提折旧;至于以名义金额入账的固定资产因为原值只有1元,也没有再计提折旧的意义。而企业拥有的有生命的动植物的确认、计量和披露通过《企业会计准则第5号――生物资产》进行规范,对达到预定生产经营目的的生产性生物资产应当按期计提折旧。

2.应计折旧额不同

应计折旧额在企业会计准则下是应当计提折旧的固定资产的原价扣除其预计净残值后的金额。已计提减值准备的固定资产,还应当扣除已计提的固定资产减值准备累计金额。而在政府会计准则下则是固定资产成本且不考虑预计净残值。差异原因主要是行政事业单位国有资产处置收入需按照《行政事业单位国有资产管理办法》的规定属国家所有,在扣除相关税费后及时、足额上缴财政。

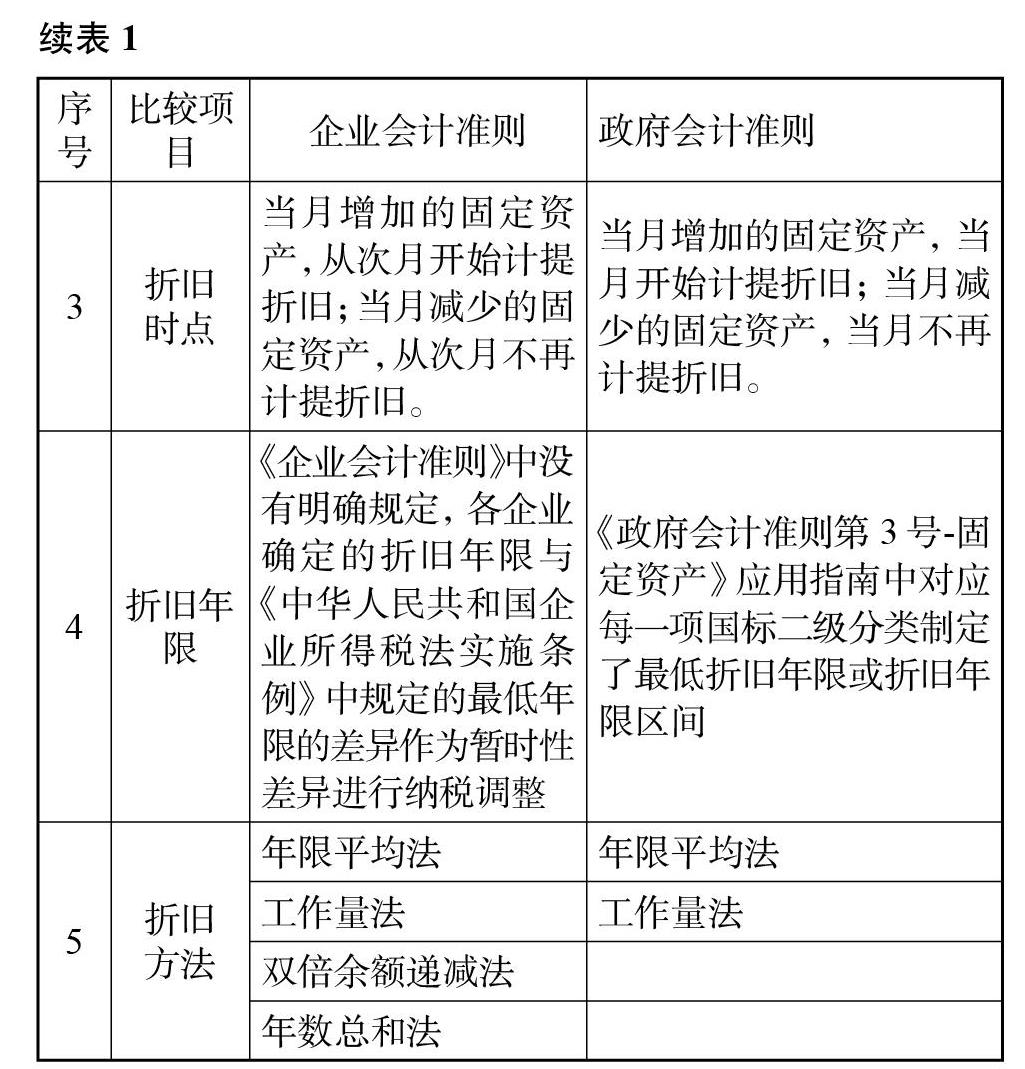

3.折旧开始时点不同

政府会计准则规定固定资产自增加的当月开始计提折旧,自减少的当月不再计提折旧。而企业会计准则则规定固定资产自增加的次月开始计提折旧,当月减少的固定资产,当月仍计提折旧。这也是两者之间显著差异之一,前者与无形资产开始摊销的时间点保持一致,简化了折旧计算。

4.折旧年限的规定不同

企业会计准则中并未对折旧年限进行明确规定,各企业在参考《中华人民共和国企业所得税法实施条例》中最低折旧年限的基础上,结合自身资产使用实际在企业内部的会计制度中确定各类资产折旧年限,而政府会计准则明确规定了各国标二级分类固定资产的最低折旧年限或折旧年限区间,这会有利于政府会计主体折旧计提初期会计处理的规范性。

5.折旧方法不同

目前的政府会计准则下固定资产的折旧方法一般应采用年限平均法和工作量法两种,而企业会计准则还有双倍余额递减法和年限总和法等加速折旧方法。笔者理解以上差异主要是由于政府会计主体固定资产计提折旧改革初期,建议采用和企业所得税法规定一致的折旧计提方法,当然税法将固定资产加速折旧作为一项优惠政策,而政府会计制度中也并没有禁止采用加速折旧方法,只是大多数行政事业单位的固定资产来源为财政资金,收支盈余并不涉及企业所得税,但是笔者认为对业务活动过程中利用率高、损耗严重,尤其是利用非财政资金购置的固定资产可以考虑采用加速折旧的方法,更真实地反映资产损耗及净值情况。

综上所述,两种会计准则下固定资产折旧相关规定的差异可归纳见表1所示。

二、新政府会计制度下固定资产折旧相关财务核算工作建议

1.统一规范固定资产分类口径

以应用指南中折旧年限表为起点,财务部门建立与资产部门资产分类相对统一的固定资产分类口径,确保单位内部信息管理系统中资产分类和折旧数据与财政部固定资产管理信息系统中的资产分类及折旧数据的一致性。

政府会计准则下固定资产应用指南按照国标二级分类确定不同类别资产的折旧年限,实际工作中可以根据单位固定资产实际情况,将固定资产明细科目与固定资产国标分类编码建立一对一或一对多的映射关系。其中一对多的合并原则必须是折旧年限一致,并通过信息系统实现自动匹配,减少人为操作产生的错配。

2.加强固定资产卡片信息的审核

财务人员应加强对固定资产卡片的审核,特别是资产起用时间、国标编码与资产分类的对应结果、折旧年限等要素,确保后续折旧计算的准确性。自新政府会计制度执行后,和资产折旧的相关要素审核显得尤为重要,其准确性将直接关系到折旧计提的准则性,虽然通过信息系统设置了自动对应大大降低了错误概率,但仍需认真审核确认无误后入账,确保固定资产相关数据的准确性。

3.合理选择固定资产折旧方法和折旧年限

新的政府会计准则下通过固定资产折旧费用反应业务活动所消耗的固定资产资源情况,体现了收入成本的配比原则,政府会计主体应当合理确定固定资产折旧年限并选择折旧方法,这两个因素将直接决定每个会计期间固定资产的折旧费用。

政府会计主体确定其固定资产折旧年限时,可以根据应用指南、主管部门有关折旧年限的具体规定,同时参考企业所得税中关于资产折旧的最低年限要求,结合单位资产的性质和实际使用情况,合理确定适合单位实际的资产折旧年限。这里需要注意的是,如果选择低于企业所得税法规定的最低折旧年限,则需要考虑折旧费用的税务和会计差异,例如构筑物如按政府会计制度选择8年折旧,低于所得税实施条例中20年的最低折旧年限,由此造成的差异属于时间性差异,需要进行年度纳税调整并进行相应的所得税会计处理。

政府会计主体可以选择的折旧方法一般是直线法和工作量法,直线法的优点是通俗易懂、简便易行,在折旧期内各期折旧相等,使月度折旧成本与固定资产增减保持相对稳定的对应关系,也便于月度间成本费用数据的比较,缺点是不能客观地反映资产的实际耗用情况,特别是耗用与工作量显著相关的诸如货运车辆等,政府会计主体可以根据实际情况选择更能反映资产损耗情况的工作量法进行折旧,折旧年限和折旧方法一经确定,不得随意变更。

如遇确需变更折旧方法的情况,应当视作会计政策变更,依据《政府会计准则第7号――会计调整》的相关规定,履行会计政策变更的内部报批程序及必要的外部批準或备案程序后,除变更的影响或者累积影响不能合理确定的情形外,需要对折旧方法变更的累积影响按照追溯调整法进行账务处理,对财务报表相关项目进行调整,并在会计报表附注中加以说明。

固定资产折旧年限的变更则属于会计估计变更范畴,与折旧方法变更一样履行相应的报批或备案程序后,按《政府会计准则第7号――会计调整》规定,对会计估计变更采用未来适用法进行处理。

4.提升会计人员业务素质

新政府会计制度下固定资产的核算较以往复杂程度大大提升,需要会计人员合理运用职业判断,建议会计人员除加强对《政府会计准则》和政府会计制度的学习外,还要注意其与《企业会计准则》和企业所得税中相关规定的比较,才能更加准确地把握和运用新准则,并在实践过程中不断完善和改进,提高政府会计主体固定资产核算的准确性和效率。

参考文献

1.蒋莉平.固定资产在企业会计准则与政府会计准则中的比较分析.会计师,2017(11).

2.唐建纲.政府会计准则下固定资产的会计创新及处理.商业会计,2017(1).

3.吴虹兵.新政府会计准则下事业单位固定资产折旧问题探讨.行政事业资产与财务,2018(19).

(责任编辑:刘海琳)