对矿山企业税费筹划与管理的相关研究

张伟

摘 要:随着社会经济的发展,矿山企业作为基础产业在市场经济中占有重要的作用。在企业的发展的战略中,税费的筹划与管理是较为关键的内容。合理的降低企业在运营中税费,有助于企业长期稳定发展。本文以矿山企业的税费筹划与管理为例,简单概述矿山企业税费筹划与管理的意义及内涵,对矿山企业涉及的资源税、增值税、所得税、耕地占用税及林地费、水资源费等税费进行分析。

关键词:矿山企业;税费筹划与管理;资源税;增值税;所得税;耕地占用税;水资源费

伴随中国市场经济的发展,我国税制改革也在不断推进,企业之间的竞争愈来愈激烈,税费成本管控也成为每个企业不容回避的事项。企业为了能够在行业的竞争中保持稳定发展,就必须降低企业运营成本,提高自身经营效益,矿山企业更是急需加强对税费成本的筹划与管理,满足企业管理和竞争的需要。

一、矿山企业税务筹划与管理的意义

税费的筹划与管理对矿山企业的发展有着较为重要的意义。矿山企业整体成本费用中税费成本占比较大,礦山企业需要密切跟踪税费管理制度的改革与发展,根据国家管理要求和政策法规的出台,结合自身的情况合理开展税费筹划与管理,促进企业的良性发展。

(1)降低矿山企业的税费成本

对矿山企业来说,在资源的采集和加工过程中,存在前期投入大、用地征地难、环境保护要求高、生产工序复杂等一系列的特点。随着国家对税收政策的改革和加强,税费成本在矿山企业成本中占了较大的比重,若管控不力将严重影响矿山企业的经济效益。矿山企业对税费的筹划与管理,可以通过提升自身管理水平,合理利用国家税费优惠政策,从而在一定程度上减少企业对相关税费的缴纳,降低企业的税费成本,提高企业的经济效益。

(2)完善优化矿山公司投资和产业结构

在企业管理中,正确的投资方向可以帮助企业夯实合法、长期经营以及良好效益的基础。在矿山公司发展壮大的过程中,为了保证新增加的投资能够得到良好的回报,需要决策者能够及时了解国家促进企业产业结构升级推出的各项政策,避免决策失误,多得政策红利,进而减轻企业税费负担,保障企业长远发展。

(3)提高矿山企业财务管理水平

在矿山企业日常财务管理中,企业的税费筹划工作占有较为重要的地位,对企业合法经营和提高效益有较大影响。矿山企业应结合实际业务做好税费的筹划与管理,通过加强人才培养和法律法规的学习,合理利用法规政策,减少企业税费支出,提高企业财务管理水平,提升企业社会形象。

二、矿山企业税费筹划与管理的内涵

筹划是一种事先的安排活动,是事项发生前的计划和准备。而税费筹划是指在符合国家法律法规的前提下,在生产经营活动开始之前,通过管理的手段对税费缴纳进行筹划,目标是使企业的税费利益最大化。企业可以通过加大科技生产的投入、合理进行生产资源的耗用等管理活动,满足相关税费优惠规定或减少应纳税费的基数,通过主动对税费缴纳进行安排,获得“节税”的税收利益。“节税”是一种寻找最优节税点的行为,不是所说的不交税、不上税并。税费管理在国家宏观角度上来说,是在财经法规制度上,通过税费机关对税收分配进行系统、全面、有效的监督管理,促进国家经济社会发展。

三、矿山企业税费筹划与管理的具体分析

(1)案例简介

某矿山企业,将该公司简称为A矿山企业,公司注册资本为2000万元人民币,为增值税一般纳税人,其经营业务主要包括有色金属开采、选矿、矿产品经销等。该公司贯彻落实“服务一流、用户满意”的经营策略,与国内行业下游企业保持着良好的供应关系。

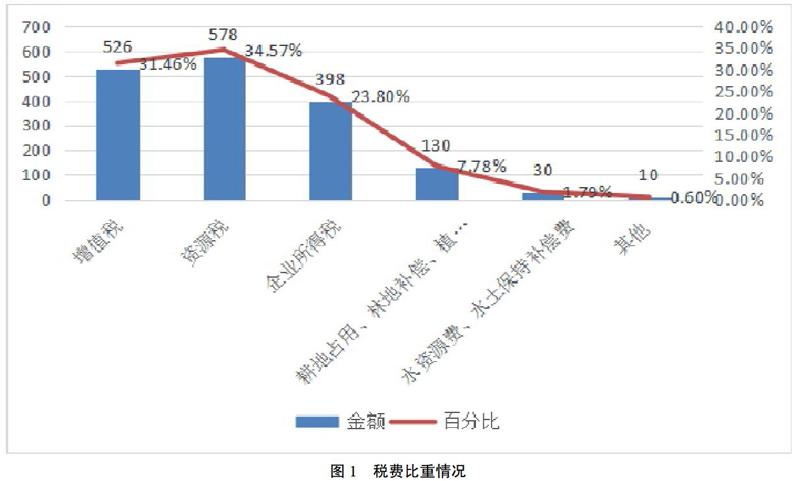

A矿山企业一年内各项税费比重情况如图1所示,税负情况如图2所示。

通过对A矿山企业一年税费情况分析,A企业主要税费为增值税、资源税、企业所得税,占整体税费比重分别为31.46%、34.57%、23.80%,次要税费为耕地占用税、林地费用、水资源费等所占比重为10.17%。从对比销售收入的税负率情况分析,增值税税负率为10.01%,资源税税负率为11%,企业所得税税负率为7.57%,耕地林地等征地费用税负率为2.47%,水资源费、水土保持补偿费税负率为0.57%,其他税费税负率为0.19%,A企业整体税负率为31.81%,税负率偏高。

(2)A矿山企业税负重的原因分析

由于现行缴税制度不完善,企业缺少税费筹划和管理意识,以及矿山行业本身经营特点造成税负较重,下面从实际出发分析A矿山企业税负偏重的原因。

1.增值税

A矿山企业增值税一年的税负率达到10.01%,对比同类企业和其他行业税负较高。企业即使通过购进固定资产的进项税额进行抵扣,也无法的得到有效缓解。A矿山企业本身行业特点造成生产成本中材料费用占比较低,成本消耗税前抵扣较少,探矿权价款、采矿权价款等摊销费用不易获得进项税抵扣。企业在日常购买材料过程中也没有对增值税额度发票问题进行足够的重视,导致税负增加。对于以上情况,可采取的措施包括:加强日常管理本着应收尽收的原则,在生产采购中多开具增值税专用发票;根据旅客运输服务进项税抵扣政策,对费用报销的旅客运输服务进行计算抵扣;通过行业协会,对矿业企业增值税税率高的情况向国家决策机构进行反应,争取税率的调整。

2.资源税

A矿山企业资源税税负率达到11%,相比他矿产资源税负率偏高。主要是由于A矿山企业对资源管理不到位,未能有效利用矿产资源,对伴生矿、低品位矿未充分开发利用,也未进行单独财务核算等原因导致。采取的措施包括:充分利用现行规定中“开采销售共伴生矿并与主矿产品销售额分开核算的暂不计征资源税”和在2020年9月1日即将实施的资源税法规定的“纳税人开采共伴生矿、低品位矿、尾矿可以免征或者减征资源税”等优惠政策。促进企业合理对资源进行开发,对伴生矿和低品位矿单独核算确认收入,降低资源税税负。即将施行资源税法国家对部分矿产的资源税税率进行了调整,A矿山企业涉及的有色金属资源税税率有所下降,这是对企业发展有利的信息。

3.所得税

在企业所得税方面,矿山公司可以通过:取得合法票据避免纳税调增;增加公司科技投入、提升科技水平、提高产品质量,申请认定为高新技术企业享受国家高新技术企业减按15%的税率征收企业所得税的税收优惠;对企业研发支出和科研立项进行梳理,完善研发支出财务核算,夯实研发支出基础资料,享受国家对“研究开发费用在按照规定据实扣除的基础上,按照研究开发费用的75%加计扣除”优惠政策。企业所得税优惠政策还包括:购置符合规定的环境保护、节能节水、安全生产等专用设备的,按投资额的10%从企业应纳税额中抵免等。企业要从基础管理抓起,提高管理水平,满足优惠政策条件,降低企业税负。

4.耕地占用税、林地补偿费、植被恢复费

耕地占用税是对占用耕地建房或从事其他非农业建设的单位或个人征收的一种定额税,占用林地、草地等比照耕地占用税规定。2019年9月《中华人民共和国耕地占用税法》已施行。A矿山企业由于对土地资源管理缺失,导致耕地占用税率较大。采取的措施包括:严格控制企业生产占用耕地面积,对临时占用的耕地在批准临时占用耕地期满之日起一年内依法复垦,申请全额退还已经缴纳的耕地占用税。对于林地补偿费、植被恢复费用,A矿山企业也应合理减少礦山新增占用土地面积,通过建设绿色矿山及时复种植条件对费用进行合理管控。

5.水资源费、水土保持补偿费

水资源费根据矿山企业取水量收费,分地表水和地下水两种类型,地表水征收标准低于地下水。水土保持补偿费是根据矿石开采量计算。对于此类收费,矿山公司可通过加强生产管理,节能减排,提高生产回水的重复利用,减少新水的使用。同时,根据当地气候条件合理规划,多使用地表水,少使用地下水。多措并举,降低综合税费成本。

四、结束语

综上所述,矿山企业的税费筹划与管理是保障企业良好运行的基础,为了企业长期稳定的发展,需要对企业的税费筹划与管理进行合理的掌控。积极响应国家政策的改革,在不偷税不漏税的情况下,促进企业健康发展。

参考文献

[1]王伟.对矿业企业税务筹划与管理的相关研究[J].财会学习,2019(25):175.177.

[2]蒋红伍.分析当前矿业企业税务筹划与管理[J].中国民商,2019(12):76.86.