原油期货套期保值对石油企业经营绩效的影响

——基于中美股市数据

程 安,方娅莛,李国景

1.中国农业大学经济管理学院,北京,100083;2.中国民生银行地产部,北京,100621

引 言

期货市场具有套期保值的基础功能,在市场经济体系中的作用无可取代。企业要进行市场化改革,只有了解期货市场知识,把握价格变化趋势,才能对症下药,利用期货套期保值功能合理对冲市场风险。但是,国内一些行业对套期保值业务的重视程度仍显不足,石油行业就是其中之一。作为曾经为国家创造巨额财政收入的支柱产业,石油行业近年来发展速度较为缓慢,特别是部分企业由于市场化经营意识淡薄,在生产经营过程中不懂得利用期货套期保值功能对冲风险,致使企业经营业绩受到极大影响,甚至导致国有资产遭受重大损失。从国际经验看,外国石油企业已经广泛使用石油期货市场进行套期保值业务,合理对冲了可能存在的价格风险,有效避免了企业遭受不必要的经济损失。但从我国石油企业的实际情况看,仍存在对期货市场认知程度较低、套保参与度不足的问题。实际上,在国内一些产业(如玉米、大豆、棉花、铜等)中,期货的套期保值业务已普遍受到重视。近年来针对国内不同品种市场套期保值效果的研究逐渐增多,并得出了许多极具参考价值的结论。

1 文献综述

魏振祥和高勇研究了棉花和豆一期货主力及近月合约的套期保值效果,发现棉花和豆一期货近月合约套期保值效果明显优于主力合约套期保值效果,但与发达国家市场相同品种的套期保值效果相距甚远[1]。王骏等对中国硬麦和大豆期货品种进行了套期保值绩效分析,发现对硬麦和大豆进行套期保值能够有效地规避价格波动风险[2]。刘宏从基差角度解释了钢材期货的套期保值效果,认为决定套期保值效果的唯一因素是套期保值开始和套期保值结束时的基差变化,现货企业选择合理基差时机进行套期保值至关重要[3]。祝合良和许贵阳分别使用ECHM、EC-GARCH、OLS和B-VAR模型检验了我国黄金期货市场套期保值功能的发挥效果,结果均证实企业依据自身情况和预期效果选择合理套保价位与时限长度进行套保时,我国黄金期货合约能够有效满足企业的避险需求[4]。彭红枫和陈奕采用马尔科夫区制转移GARCH模型对中国铜期货市场的最优套期保值比率进行了估计,发现引入区制转移效应能够更准确地反应收益率的波动规律,从而更有效地衡量期货的套期保值绩效。上述研究结果反映出套期保值业务在国内一些行业的开展已经初具规模,期货市场对冲风险的功能得到了较好发挥[5]。

同时,有文献对不同行业企业的套期保值效果进行了横向比较,并对影响因素进行了讨论。张倩和冯芸使用中国A股市场上进行商品期货交易的111家公司为研究对象,采用2004—2013年的年度报告数据进行分析,发现相对于民营企业而言,国有企业参与套期保值业务的比例较低[6]。张瑞君和程玲莎研究了管理者薪酬激励对企业套期保值的影响,发现在企业的薪酬激励中,管理者与股东之间的利益越接近,管理者越倾向于使用衍生金融工具对冲市场风险,企业套期保值效果越显著[7]。罗斯琦通过构建Logistic回归模型,研究了决定公司套期保值行为的主要因素,发现公司规模大小、预期税收、降低财务困境成本是公司套期保值行为的主要影响因素[8]。戴致光基于有色金属行业的数据对企业套期保值的决定因素进行了研究,发现除降低财务困境成本外,流动性需求也是公司进行套期保值行为的重要因素之一[9]。上述研究均从不同角度对国内企业套期保值效果进行了对比,虽然得到了有意义的结论,但尚显不足。相比中国企业,欧美发达国家企业参与期货套期保值的历史更为悠久,经验更为丰富,但对比分析中外企业套期保值差异的文献仍较为缺乏。因此,需要进一步研究中外企业的套期保值对企业经营绩效的影响,找出我国企业在生产经营过程中存在的问题和不足。

2 研究假设、变量选取与模型设定

2.1 研究假设

已有研究认为,企业参与套期保值能够有效降低绩效波动,提升自身估值[10-12]。企业的还本付息额受资产负债率影响较大,因而当资产负债水平一定时,企业营收能力对其是否会发生财务危机具有决定作用。套保工具的使用则为企业提供了规避风险、平抑收益的选择,对稳定企业经营效果与营收水平有不可替代的作用。因此,笔者将实证检验原油期货套期保值业务参与度对中外石油企业经营绩效的影响,为此提出如下假设:

假设1:参与套期保值业务能够提升外国石油企业的经营绩效;

假设2:参与套期保值业务能够提升中国石油企业的经营绩效。

2.2 变量选取与模型设定

笔者选取净资产收益率为被解释变量进行研究。为保证检验结果的稳健性,同时选取每股收益作为被解释变量进行对比分析。其中,净资产收益率描述了公司对自有资本的使用效率,该指标值水平与自有资本收益水平成正相关性。每股收益是企业利润与股本总额的比值,反映了企业的经营成果。净资产收益率和每股收益二者均能够衡量企业整体的经营绩效变动情况。套期保值情况对企业经营绩效的影响是本研究的重点,因此笔者选择石油企业是否参与套期保值作为核心解释变量,具体研究过程中采用虚拟变量进行分析,参与套期保值设为1,不参与套期保值设为0。

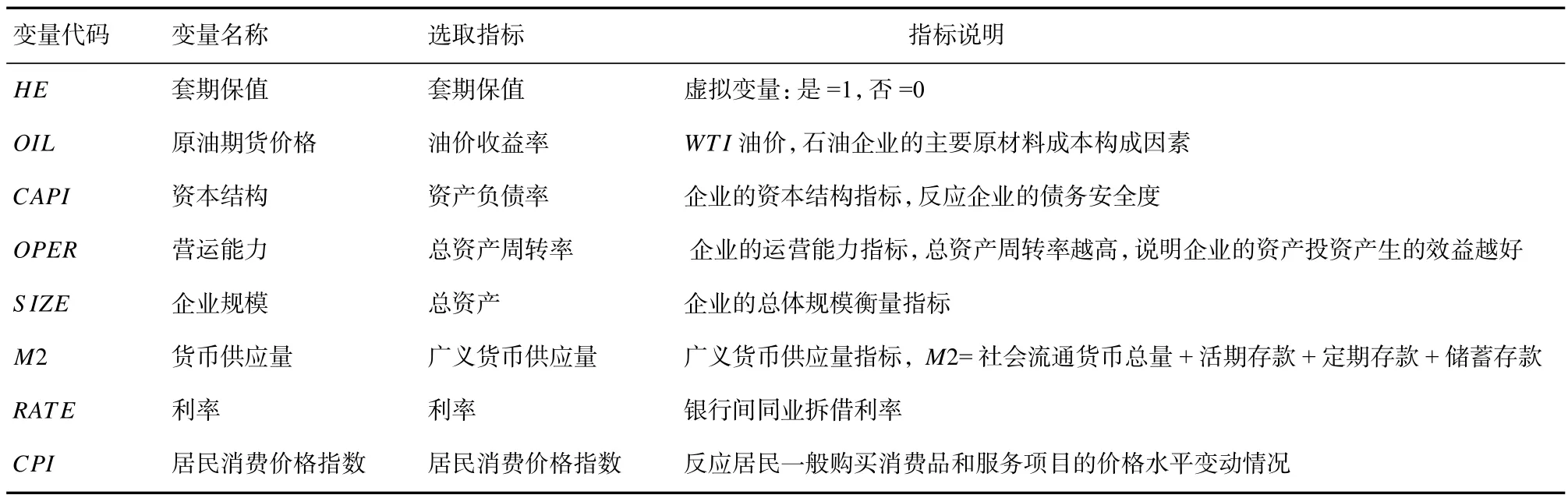

企业自身因素是其经营绩效的主要影响因素。企业经营绩效是用于衡量企业经营效益与业绩的指标,该指标反应了企业在一个时间段内通过内部资源整合、合理安排生产、调整人员配置等方式所达到的经营效果。选取资本结构、营运能力和企业规模3个企业自身因素为可能影响石油企业经营绩效的内部控制变量进行分析。同时,企业的经营绩效也不可避免地受到宏观经济因素的影响[13]。这是因为当宏观经济处于繁荣时期,市场需求相对较为旺盛,企业更容易实现稳定甚至超额的盈利,表现为企业平均经营绩效水平更高;而当宏观经济处于低迷时期时,情况则正好相反。为了控制宏观经济变量的影响,依据石油企业的自身特点,选取原油期货价格、货币供应量、利率和居民消费价格指数4个宏观经济因素为外部控制变量进行研究。上述解释变量的选取说明见表1所示。

表1 解释变量的选取情况

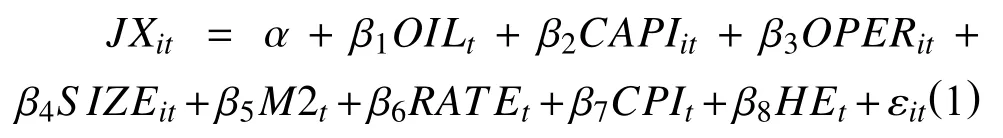

在此基础上,建立线性回归模型方程如下:

其中,JXit指i公司在第t年的经营绩效水平;

α是常数项;

β1,β2...β8为待估参数;

OIL为WTI油价收益率;

CAPI为企业的资产负债率;

OPER为企业的总资产周转率;

SIZE为企业总资产;

M2为该国家的年度货币供应量;

RATE为该国家的年利率水平;

CPI为该国家年度居民消费价格指数;

HE是虚拟变量,若该企业参与了套期保值业务则显示为1,未参与则显示为0;

εit是误差项。

3 实证结果分析

3.1 描述性统计

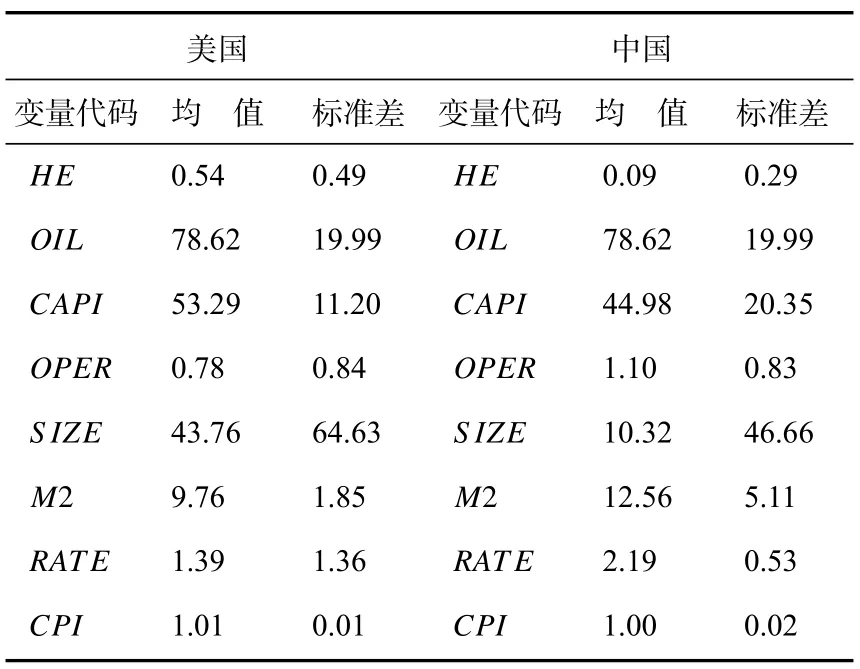

为尽可能获得充分详实的数据,笔者共选取了78家中外石油企业2007—2016年间的年度数据为研究对象,其中包含在我国A股上市的石油企业47家,以及在美股上市的欧美石油企业31家。数据均来自于WIND资源数据库与企业年报。

对表1中各解释变量的中国和美国数据分别进行描述性统计,所得结果如表2所示。从描述性统计结果看,第一,在美国上市的石油企业的套期保值参与度更高,其均值达到了0.54;相对而言,中国石油企业套期保值参与度均值仅为0.09,距离外国石油企业的套保参与度尚存较大差距。第二,外国石油企业的规模明显高于中国石油企业,其总资产水平约为中国石油企业的4倍。第三,外国石油企业的资产负债率略高于中国石油企业。第四,外国石油企业的总资产周转率略低于中国石油企业。

表2 变量的描述性统计结果

3.2 实证检验过程

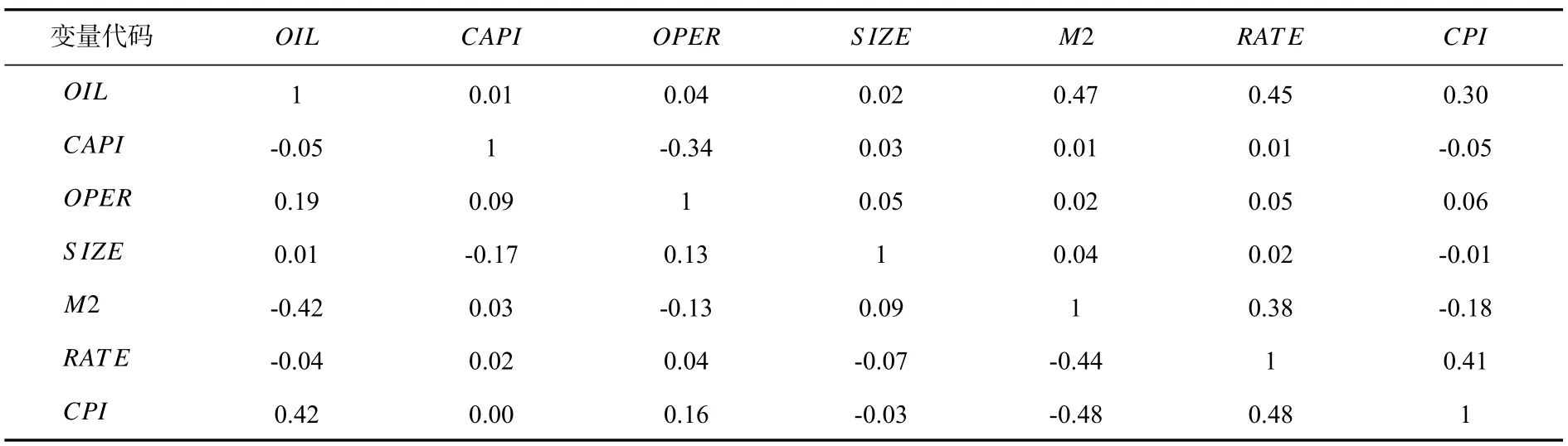

解释变量之间存在的多重共线性问题可能会导致模型估计失真,但通过相关系数检验能够避免回归过程中的多重共线性问题。将中美石油企业各项指标分别进行多重共线性检验,表3显示了各解释变量之间的相关系数值。可以看到,所有解释变量之间相关系数的绝对值均低于0.5,说明变量间不存在多重共线性问题,可使用方程(1)继续进行回归检验。

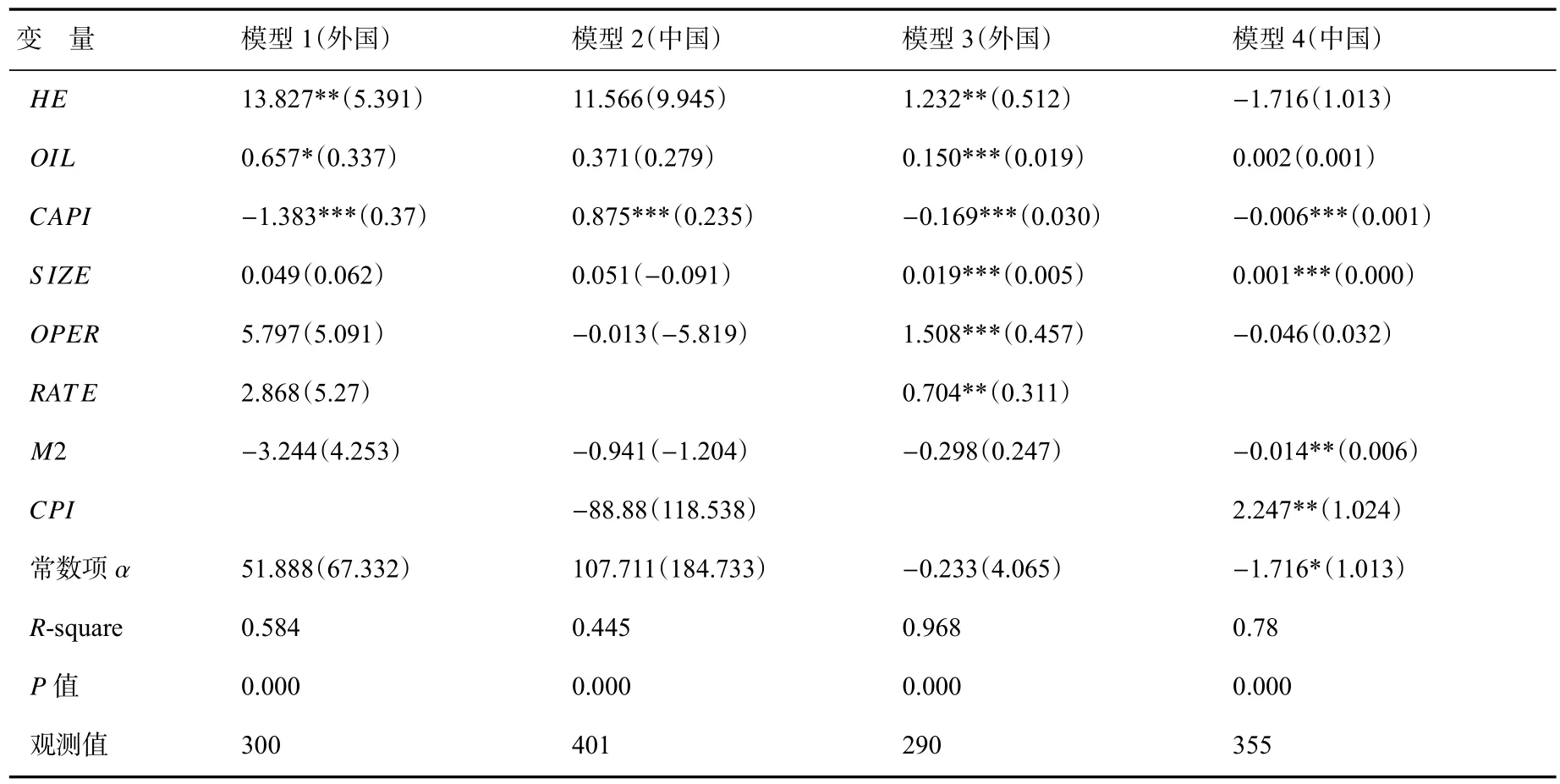

接下来,笔者分别对中美石油企业进行混合OLS回归估计,表4显示了回归分析的结果:模型1与模型2的被解释变量为净资产收益率;模型3与模型4的被解释变量为每股收益,用以对比分析模型1和模型2中检验结果的稳健性。模型1与模型3的检验对象为外国石油企业;模型2与模型4的检验对象为中国石油企业。

根据模型1的回归结果,可以看到,参与套保与否对外国石油企业净资产收益率影响显著为正,表明参与套期保值业务能够提升外国石油企业的经营绩效水平。同时,油价与企业自身的资本结构也能够对外国石油企业的经营绩效产生显著影响。

根据模型2的回归结果,发现是否参与套期保值对中国石油企业的净资产收益率影响并不显著,表明中国石油企业是否参与套期保值对企业经营绩效无明显影响。从回归结果看,企业自身的资本结构是影响中国石油企业经营绩效的主要因素。

3.3 稳健性检验

模型3与模型4使用每股收益为被解释变量对模型1和模型2的回归结果进行稳健性检验。

模型3的检验结果表明,套期保值业务参与度、油价、资本结构、企业规模、企业营运能力和年利率均对外国石油企业的经营绩效有显著影响。

模型4的检验结果表明,套期保值参与度对中国石油企业的经营绩效无显著影响,资本结构、企业规模、货币供应量和消费价格指数是中国石油企业经营绩效的主要影响因素。

上述结果均增强了模型1和模型2中所获结果的稳健性。

表3 多重共线性检验结果

表4 回归估计结果

3.4 主要结果

通过实证检验可得以下回归结果:

第一,参与套期保值业务对外国石油企业的经营绩效具有显著提升作用,假设1成立。模型1和3的回归检验结果表明,是否参与套期保值业务对净资产收益率和每股收益的影响效果均显著。即参与了套期保值的外国石油企业,能够有效对冲可能存在的价格波动风险,改善了企业的经营绩效,提升了企业资金使用效率和整体收益水平。

第二,参与套期保值业务与否对中国石油企业经营绩效的变化影响不明显,假设2不成立。模型2和4的回归检验结果表明,是否参与套期保值业务无论对被解释变量净资产收益率还是每股收益的影响效果均不显著。

4 结论与建议

笔者使用2007—2016年的宏观及企业数据为研究样本,对比分析了中美石油企业套期保值参与度对其经营绩效的影响。实证检验结果表明:在美国上市的欧美主要石油企业能够充分利用期货套期保值功能安排生产、对冲风险,表现为参与套期保值业务能够提升外国石油企业的经营绩效,稳定其收益。相较而言,我国石油企业是否参与套期保值与企业经营绩效并无明显关联。导致中国和欧美石油企业存在套期保值差异的主要原因包括:

第一,我国石油企业的套期保值参与度较低。从表2的描述性统计结果可知,外国石油企业是否参与套期保值的虚拟变量均值为0.54,而我国石油企业仅有0.09,表明我国仅有少数企业参与了套期保值业务,这很可能无法有效反映出我国企业套期保值对其经营绩效的实质影响如何。

第二,套期保值的效果较差。理论上,套期保值具有降低企业绩效波动、提升自身估值的作用。实际上,套期保值业务参与度对我国石油企业的经营绩效并无显著影响。

上述情况说明我国石油企业可能存在套期保值形式化的问题,也反映出部分企业对套期保值的认识仍显不足,将套期保值融于企业具体运营时经验尚浅,以至无法达到预期效果。针对上述结论,笔者特提出如下建议:

第一,加大对期货市场功能和作用的宣传力度。石油期货市场已有超过40年的发展历史,其重要地位与发挥的作用无可取代。然而,时至今日我国众多石油企业对期货市场功能仍不够重视。这有可能会使企业资源发生错配,不仅导致企业经营绩效受损,更易造成国有资产的大量损失。因此,必须进一步强化对期货市场功能与作用的宣传力度,吸引更多国内实体企业进入期货市场,并合理有效利用期货市场对冲风险。

第二,积极推进我国石油企业向市场化经营方式转型升级。我国石油企业套期保值业务发展落后,正反映出其市场化程度低的问题。我国国有大型石油公司在全球各类能源公司综合排名中均已位居前列,然而企业人均生产力排名仍然较低。因此,必须积极推进企业向市场化经营方式转型升级,建立起现代企业经营制度,提升企业的风险管理能力,进一步提升企业整体竞争力。

第三,强化期货行业人才队伍建设。国内企业参与套期保值业务积极性低、效果差,根本原因在于相关专业人才的匮乏。相较而言,国外期货市场发展历史悠久,对参与套期保值对冲风险的需求较高,因而在金融业与实体企业中均有一批具备相当实力的专业人才。面对日趋激烈的国际化竞争局势,我国石油企业更应重视期货人才队伍的培养,建立专业化的分析团队,完善人才储备,为石油企业充分利用期货市场提供必要的支持。