2018年中药材市场盘点及2019年市场趋势展望

贾海彬

天地云图医药信息(广州)公司,广东 广州 510000

2018年,在全球农副产品价格走低背景下,国内中药材连续盲目生成造成的恶果凸显,中药材价格综合200指数进入近20年来最长下行周期。由于质量标准提升,税票管理及辅料、包装材料涨价等因素,国内中药饮片及中成药价格出现明显涨幅,与中药材行情下行态势相背离。

2019年,极端天气发生概率加大、《中华人民共和国药典》(2020版)标准修订以及中成药管控政策大幅调整等因素,都将深刻影响到相关中药材原料供需格局。

1 中药材原料价格下滑与后端制造品涨价并行

1.1 2018年全球农副产品价格再次下行

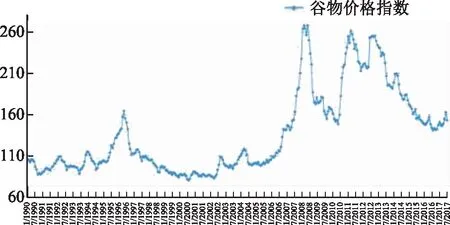

根据联合国粮农组织发布数据[1],受石油价格下降及全球经济增速放缓影响,2011—2018年,全球粮价经历了长达8年的下行,2018年同比再回落3.17%,创下近30年最长下行周期(见图1)。这一波降幅已超过1996年1月—2002年1月上一轮下行期。根据联合国粮农组织预测,2019年全球谷物价格指数理论上应会小幅反弹,但难有大涨。

图1 1990—2017年全球谷物价格指数运行态势

通过多项指数模拟,发现反映国内中药材市场行情运行的中药材天地网中药材价格综合200指数运行情况与全球粮价紧密关联(见图2)。通过等比例缩放,二者保持错峰相关性,即中药材价格下行,多在粮价下行6个月后发生。其原因是在药粮比作用下,粮价过低会刺激各地加强中药材种植积极性,从而导致中药材跌价;反之亦然。王伽伯等[2]发现“药粮价变化比差值”指标可以较好地扣除粮价波动对指标的影响,从而得到修正的中药材价格相对变化趋势。

图2 2008年1月—2018年1月全球药粮价格指数运行对比模拟图

1.2 2018年国内中药材整体价格走势

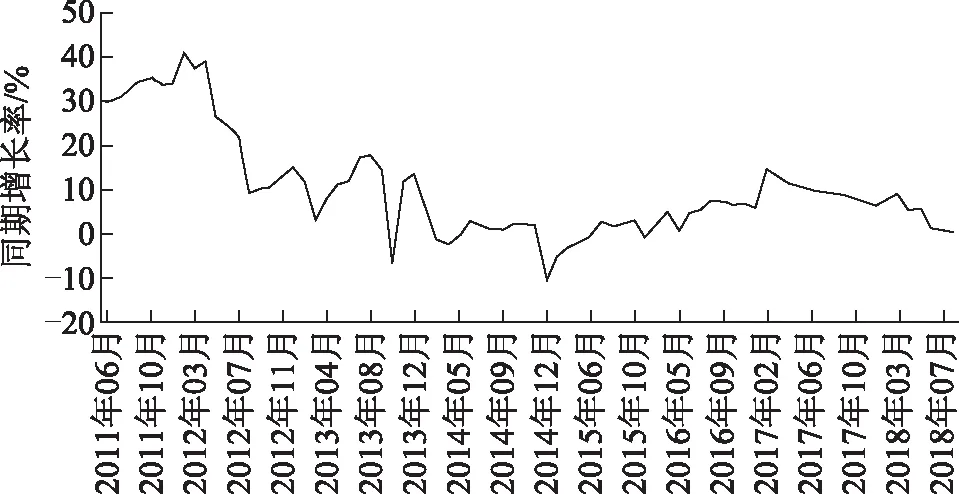

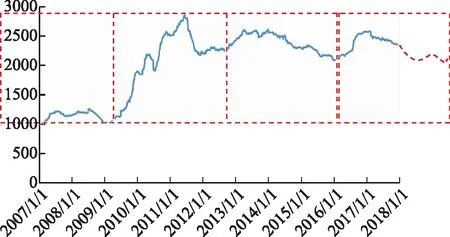

根据中药材天地网中药材价格综合200指数显示,最近一波中药材下行大周期从2011年7月开始持续至今,持续时间长达7.5年。因中药材生产的周期性特点,中药材价格综合200指数在2013年、2016年出现过两波反弹,符合中药材行情9年一个大周期、3年一个小周期的特征。

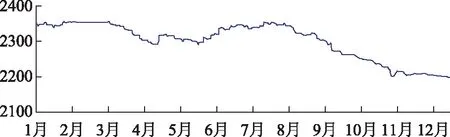

2018年中药材价格综合200指数开盘点位2 349.17点,12月31日收盘点位2 199.60点,下降149.57点,环比下降6.3%[3],较2017年持续下跌,但跌速放缓(见图3)。

图3 国内中药材价格综合200指数2018年走势

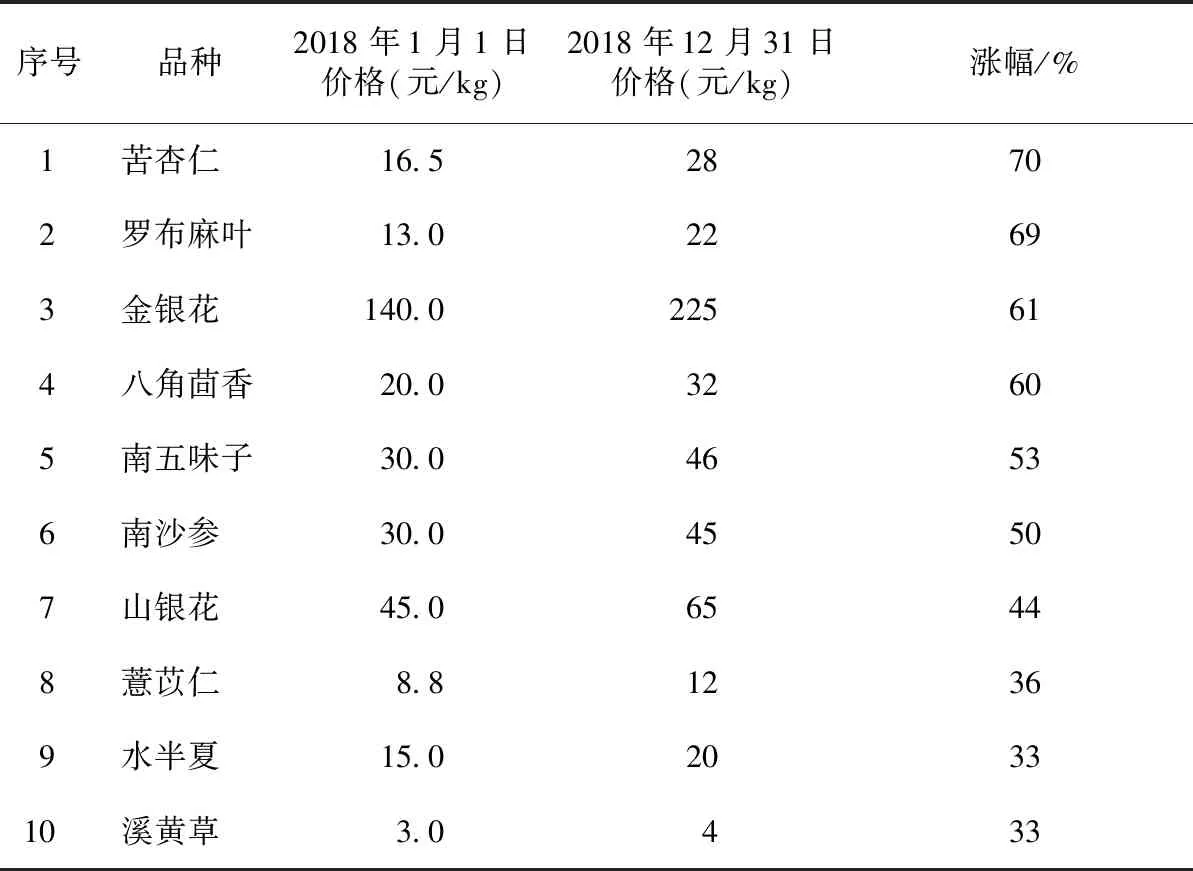

在2018年的中药材价格综合200指数构成品种中,涨幅前10位中没有价格翻倍的品种出现(见表1),而在2017年,价格翻倍的构成品种有2个,2016年有9个[3]。

表1 2018年中药材价格综合200指数构成品种涨幅前10位

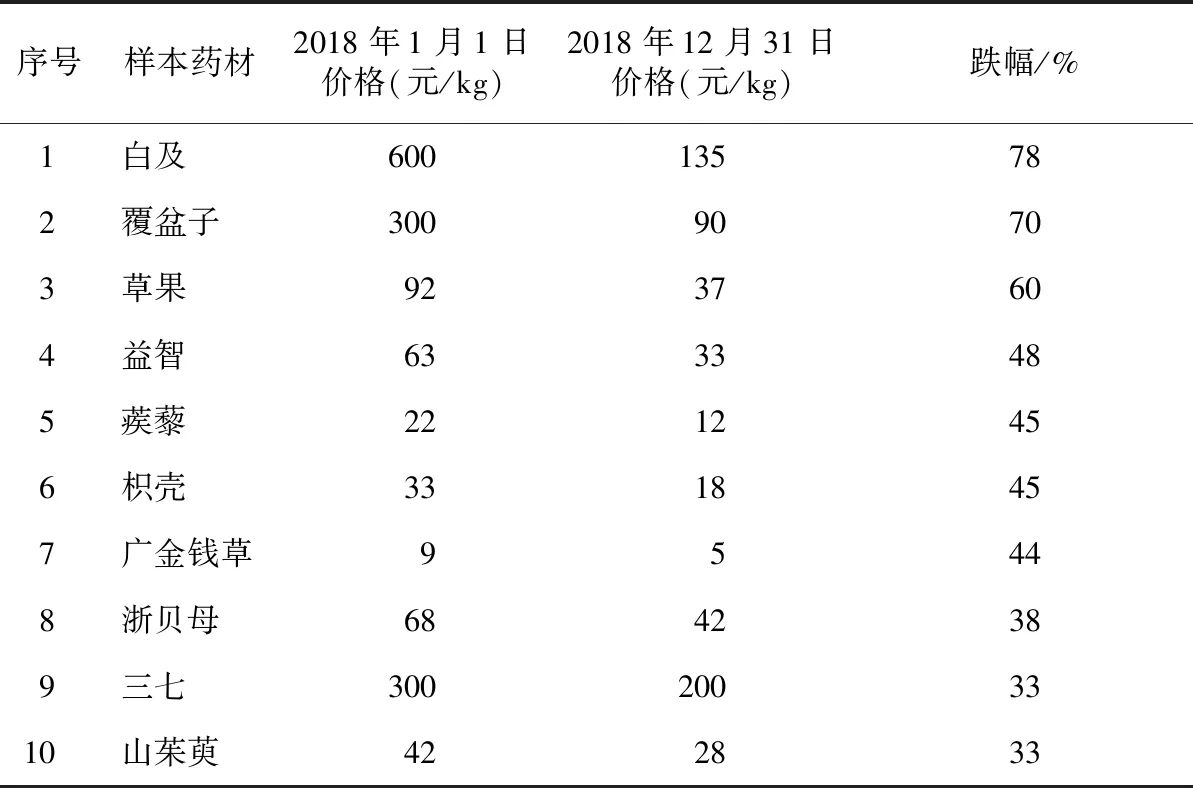

2018年的中药材价格综合200指数构成品种跌幅前10位中(见表2),白及、覆盆子和草果三个品种跌幅超过50%[3];而浙贝母、三七、山茱萸等常用中药材行情下行,也引起行业关注。

表2 2018年中药材价格综合200指数构成品种跌幅前10位

1.3 中药材原料降价与中药饮片及中成药涨价对比明显

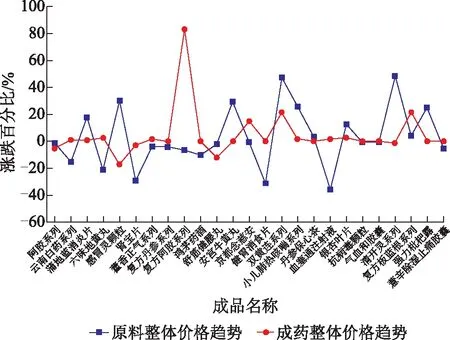

通过对2018年国内OTC市场销售前25位中成药品种的原料及产品价格分析发现,25个样本的中药投料平均涨幅只有2.98%,除了金银花、苦地丁等原药材涨价因素外,还有人工牛黄、人工冰片、薄荷脑、熊云氧胆酸等中药工业品涨价所致,见图4。

图4 2018年中成药OTC市场销量前25个成品及其原料价格对比

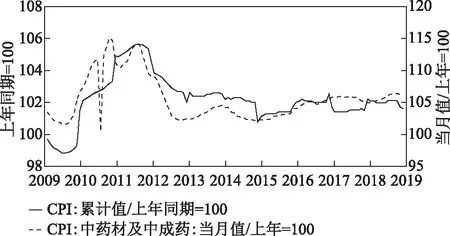

据国家统计局发布数据显示[4],2018年国内中成药CPI指数整体上行2.1%,主要出现在2018年3月份,12月即出现回调。然而,经过对数据的统计分析发现,25个代表性中成药平均市场零售价格涨幅高达25.66%,明显超过整体CPI指数,引起社会高度关注,见图5。

图5 2009—2019年4月国内中药材及中成药CPI指数运行走势

2 反常现象背后的原因分析

2018年,国内中药材原料价格继续下行与后端工业品涨价形成强烈反差,本文通过大量数据分析和市场调研,认为原因主要在以下几方面[5]。

2.1 家种生产快速发展,供给明显过剩

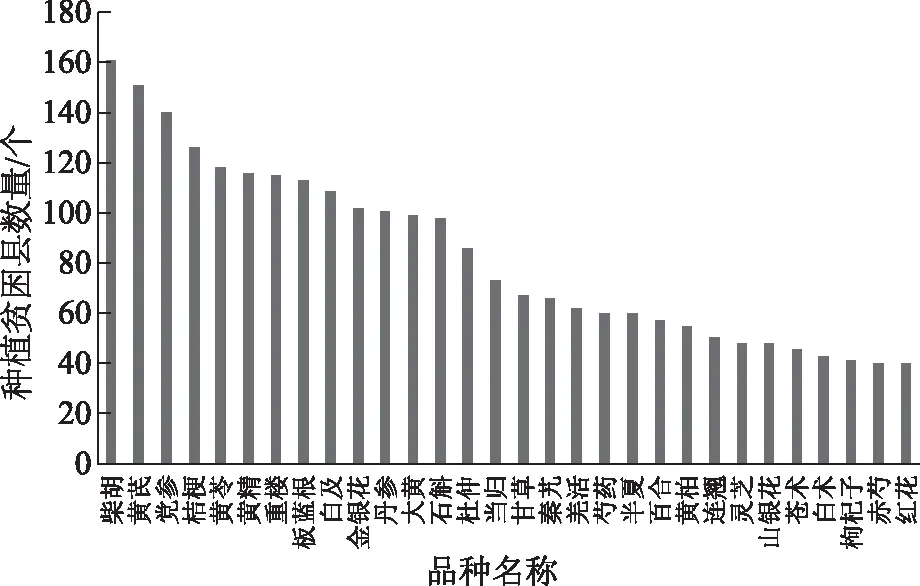

在大健康及中医药产业快速发展背景下,发展中药材生产成为供给侧改革和精准扶贫的热点。据天地云图大数据统计及抽样调研,2018年全国585个贫困县中,几乎全在发展中药材种植,扩张前10位品种分别是柴胡、黄芪、党参、桔梗、黄芩、黄精、重楼、板蓝根、白及和金银花,见图6。

图6 2018年国内中药材扶贫热点品种统计

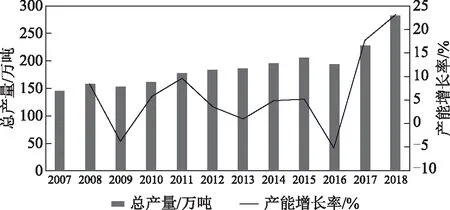

据分析,2004—2017年,中药材价格综合200指数品种产能从1 047 300 t,增长到2 021 600 t,增长了93.03%,年均增速6.65%。2018年,数据统计中药材价格综合200指数品种产能突破2 826 800 t,同比增速达到23.30%,超过需求增速10.02%,出现严重产能过剩(见图7)。

图7 2007—2018年中药材价格综合200指数品种产能增长示意图

2.2 优质优价趋势明显,高品质中药材供不应求

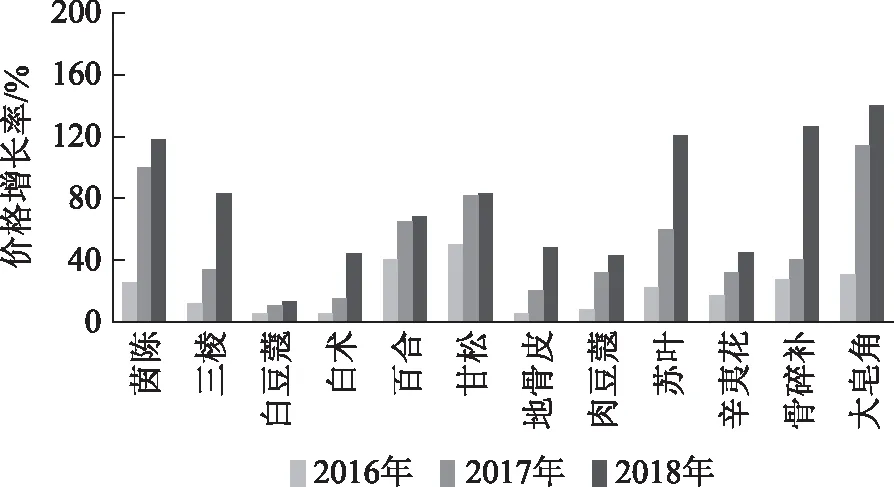

本来,国内大部分中药企业在质量标准上有历史欠账,正通过加强检测、质量追溯和经典名方开发等手段提升质量门槛。然而,生产端的盲目低水平的重复,导致大量不合格中药材流入市场,严重拉低了市场整体价格和质量水平,造成高、低品质中药材价差明显(图8)。如河北家种防风价格下跌到10元/kg以下,出现烂市;内蒙野生防风价格暴涨

图8 2016—2018年不同品质的原药材价格增长率

至360元/kg以上,出现多市场断货;类似的还有农药低残留与高残留人参、大皂角与猪牙皂、黄枣仁与酸枣仁、软紫草和硬紫草、道地多年生黄芪和普通家种黄芪价格差异等。

2.3 中药材需求结构发生重大变化

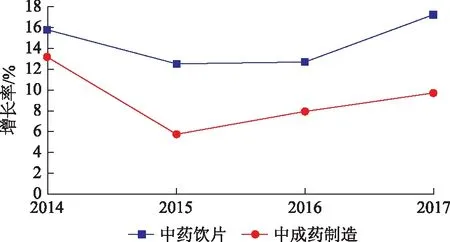

2.3.1 中药饮片需求高速增长 根据国家工信部发布的数据显示,医药工业连续4年领跑22个工业门类。与表现优异的中药饮片板块相比,中成药制造持续低迷,2014—2017年主营业务收入平均增速只有9.1%;而同时期,中药饮片工业的增速高达14.52%(见图9)。预计2019年,国内中药饮片工业营收水平增速将超过18%,占整个中药工业比重也将从2018年的28.3%上升到30%左右,并带动中药饮片渠道原料需求快速增长。据统计,2018年中药饮片板块增加的需求量可直接拉动原药材销售量增长200 000 t,销售额76亿元左右。

图9 2014—2017年中药工业主营收入增长幅度

2.3.2 中成药工业原料需求连续下行 虽然中成药制造工业营收水平略有上涨,但这是在其销售价不断提升前提下带来的影响。图10反映了中成药原料需求的中成药产能趋势,已连续8年振荡下行。2015年和2018年下半年甚至出现负增长,直接影响到非药食两用中药材品种的需求量(成药需求量占非药食两用中药材的70%以上,但逐年下降),进而影响到这些中药材的市场行情。

图10 2011年6月—2018年7月中成药产能增长示意图

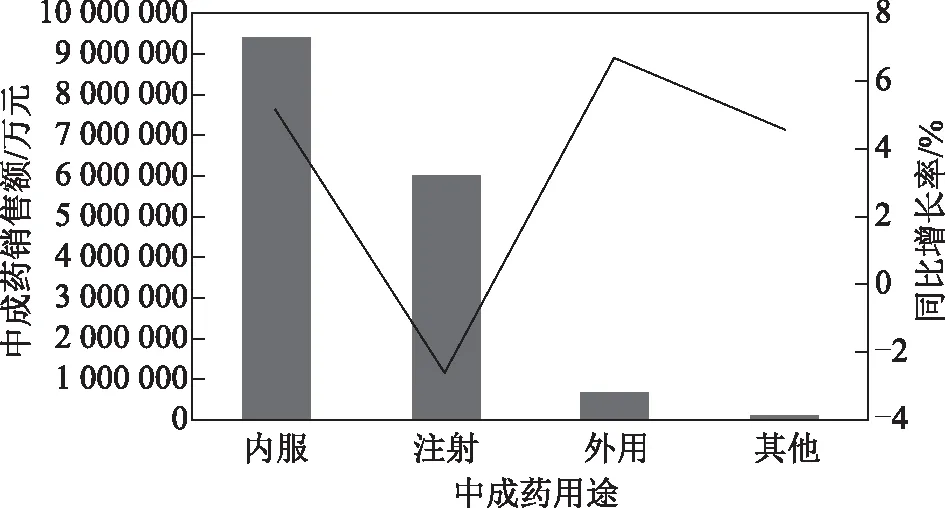

特别是中药注射剂在临床医疗机构需求连续下降,2017年降幅达到2.64%;其在城市公立医疗机构中成药剂型结构占比也从2013年的40.6%,下滑到2017年的35.86%(见图11)。2019年预计仍将加速下行,从而影响到相关中药材投料需求量和价格。例如,水蛭虽然生产萎缩,价格接近生产成本,但由于黑龙江某注射剂企业等需求大户近3年水蛭采购量逐年下降,导致水蛭行情持续低迷。

图11 2017年国内城市公立医疗机构中成药需求结构

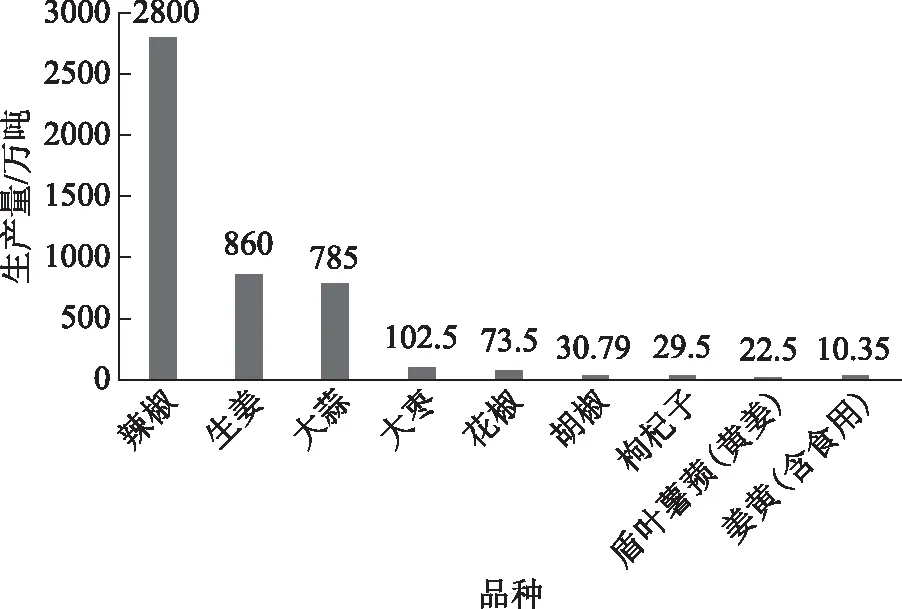

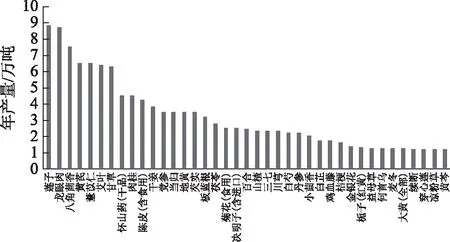

2.3.3 药食两用品种需求量快速增长 随着民众“治未病”、大健康和保健理念的不断增强,药食两用类产品消费活跃,需求增速显著高于非药食同源品类。据天地云图大数据分析,2008—2018年,药食两用品种贡献了80.06%以上的中药材需求增长份额;其中,万吨以上品种产能占整体中药材产能超过80%。例如,艾草需求由21世纪初4500 t增长到80 000 t以上,枸杞子需求由20 000 t增长到300 000 t以上;黄芪需求从25 000 t增长到65 000 t以上,都充分说明了药食两用品种的广阔发展空间(见图12、13)。

图12 2017年产量超过10万吨的药食两用大品种

通过上述分析得出,针对目前中药材市场行情连年下跌的情况,一方是生产过热;一方是需求结构变化,产能萎缩,产需对接呈现明显盲目性。面对民众和需求端日益增长的优质中药原料需求,供给侧却继续低端重复建设,订单农业和个性化定制严重缺失,中药材行情随之下降。中成药涨价的核心原因是原料质量要求提高。此外,环保、辅料、劳力成本等投入增加,“两票制”促使企业刻意提高原料账面价格,转嫁高额的临床销售费用等也是中成药涨价的影响因素。

图13 2017年产量1万吨~10万吨的药食两用品种

3 2019年国内中药材行业趋势分析

3.1 中药材价格综合200指数预期在盘整后上行

理论上,无论是9年大周期还是3年小周期,这一波下行周期都应在2019年7月前后结束并开始进入上行通道(见图14)。然而,2018年的中药材市场运行,包括政策、股市、极端天气等变量明显增多,给行情预判带来极大难度。本文通过对中药材价格综合200指数品种进行压力测试,分析今年的药市行情会出现以下变动。

注:图中虚线部分为2019年中药材价格综合200指数预测趋势。图14 2007—2018年中药材价格综合200指数运行图

2019年2月后,一是由于2018年医药板块整体低迷造成的原料采购放缓会随着股市暴涨重新激活;二是《中华人民共和国药典》(2020版)标准尚未明了,导致市场和企业普遍库存空虚;三是劣质药材退市腾挪出来的需求,加上当前半数家种中药材已跌无可跌,最终会刺激中药材价格综合200指数在2019年上半年出现行情提前反弹。

只是,过度政策扶持等非市场行为会在一定程度是扰乱市场经济规律。2016—2018年各地特别是贫困地区的盲目扩种产能,预计在2019年继续释放。故到2019年6月前后,随着大批家种中药材上市,中药材价格综合200指数下行压力会明显加大。

由此可以判断,2019年的中药材市场行情整体上应在振荡中盘整,为2020年前后的行情反弹蓄能,成为新一轮行情周期的前奏。

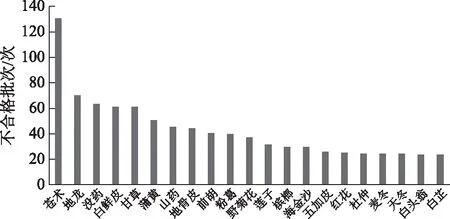

3.2 中药材质量门槛继续提高,价格两极分化更为明显

一方面,中药材原料供给远不能适应国内日益成熟的优质优价迫切需求,苍术、地龙、没药等品种成为屡次抽检“重灾区”(见图15);另一方面,一致性评价、经典名方开发以及实战派中医的崛起都将提高对中药原料的品质要求。这种高要求预计在即将颁布的《中华人民共和国药典》(2020版)以及企业采购行为上得到集中体现。

图15 2018年抽检中药材质量不合格品种前20位

由此,假冒伪劣、低质中药材和地方习用品的生存空间更加逼仄;而道地、高品质中药材价格将持续上升。2018年酸枣仁、白头翁、野生防风、合格柴胡等品种价格上涨,与伪品及习用品价差加大,就与这种新趋势有直接关系。

3.3 中药现代化遭遇瓶颈,中药工业回归传统纵深发展

经历了30多年“中药西化”发展,所谓的“中药现代化”已遭遇瓶颈。2017年,通过注册的中药新药只有1个。2018年,国家食品药品监督管理总局先后批准了48个新药上市,但没有一个是中药。这种趋势会大大降低企业中药类新药研发积极性,而转向经典名方制剂、保健食品开发以及名牌产品的多样化、多渠道纵深开发,从而带来相关中药材原料需求增长。如2018年销售额增速靠前的阿胶、蒲地蓝、藿香正气、连花清瘟、云南白药等系列产品,必然会带动驴皮、蒲公英、地丁、板蓝根、藿香、茯苓、连翘、重楼等原料的需求量增长。

3.4 中成药流通结构转型,导致原料需求变化

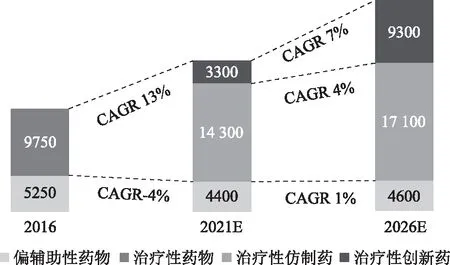

据前瞻数据库预测[6],治疗性仿制药和治疗性创新药将在医药消费结构中占较大比重(见图16)。一方面,中成药不断借机涨价;另一方面,则是医保支出不堪重负。国家势必会通过医保目录调整、推出辅助用药目录重点监控等手段,对一大批非刚性需求中成药“开刀”。中成药销售结构,将从公立医疗机构主导型改变为OTC渠道主导型,二者市场份额也会此消彼长。

注:E为预测值。图16 2016—2026年国内医药消费结构变化趋势及预测

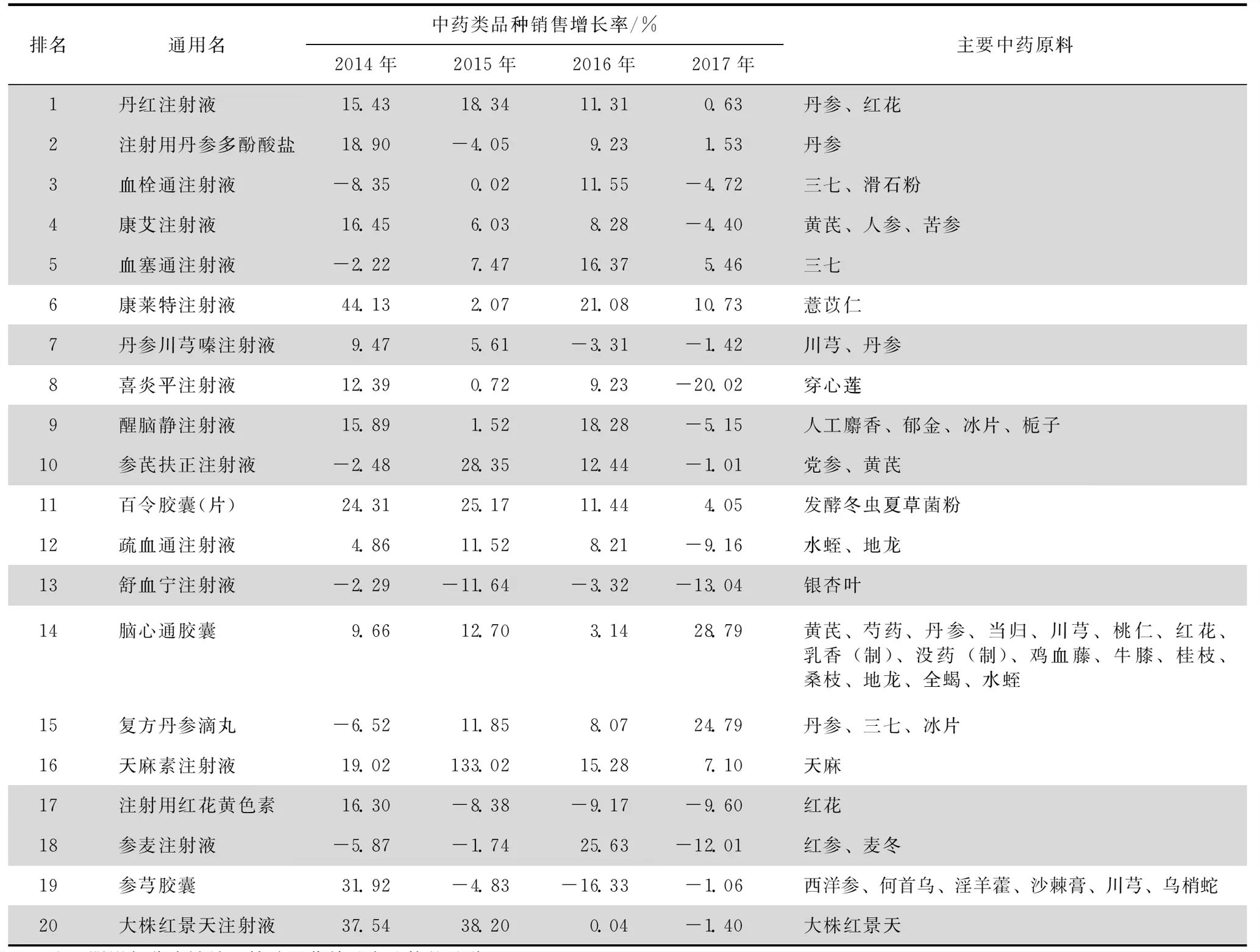

如表3所示,在国内公立医疗机构销量前20位品种中,阴影标注的部分是已被纳入辅助用药并重点监控品种,基本都是在医疗机构销售占比过高的中药注射剂。被重点监控后,其临床销售量预计会出现较大幅度下滑,从而影响到丹参、红花、三七、人参等热点中药材需求量。

表3 2018年国内公立医疗机构中药类品种销售前20位统计

注:阴影部分为被纳入辅助用药并重点监控的品种。

3.5 中药材订单农业和综合开发体迎来机遇

随着经典名方开发,以及传统中医对用药质量关注,道地药材溯源已势在必行。这将给订制药园、基地众筹等新型中药材订单农业带来巨大机遇。但实践证明,传统中药材生产基地建设方式入不敷出,难以良性发展,其根本原因就在于维护成本过高。在这种背景下,中药材基地与林业、旅游和康养等相结合,从而实现循环经济、立体经济,将成为中药材生产的创新模式。

据统计,2017年中药材价格综合200指数品种内(排除大枣、花椒),林业类中药材80种,占比40%,合计产能971 140 t,占中药材价格综合200指数品种产能的48.47%。2017年,全国常用林业类中药材产出面积约28.22万hm2(不计算野生中药材面积),蕴藏面积超过286.67万hm2以上。因此,未来中药材林业经济发展前景广阔。

3.6 中药材“传统押货”时代终结,类金融服务登上舞台

进入市场经济以来,中药材预期性储备甚至“囤积炒作”应运而生,俗称为“押货”。“押货”行为从20世纪80年代初的散兵游勇,到21世纪初的如火如荼,一度成为河北安国等药商主要盈利模式。自2010年以来,随着内外资本和大量企业参与,中药材的金融属性日益增强,中药材“押货”动辄以亿元计,导致多数中药材涨价背后,都会有资本的影子。

但随着信息传播速度加快、需求企业与原产地对接加强,中药材行情波动频率明显加快,无论是探底时间还是登顶时间都明显缩短,从而造成整体中药材行情波动的振幅降低[7]。这种小范围的振幅会导致“押货商”预期收入大大降低,考虑到资金周转率,多数盲目囤货行为会得不偿失

在这种态势下,以亳州药商为代表的“流水生意”模式,以及需求企业根据自身消费能力进行原料合理规划,收益将更稳定和可持续。基于透明平台、透明标准和规范化仓储的现代中药材金融服务体系,也将迎来重大机遇。这种配套服务会给内外投资寻找合理合法进出通道,通过市场之手调节中药材价格健康运行。

4 总结

长期以来,中药原料供给根本无法满足民众和行业日益增长的绿色、道地、闭环流通需求,而需求新动向又引发了六大行业新趋势[8]。无论是中药材、中药饮片还是中成药领域,都面临着关键洗牌期。对于剧烈变革,悲观者看到绝望,乐观者看到机遇。

政策、资本和行业的合力正加速改变中药产业散乱落后状态,逐步将中药生产流通纳入良性运转的生态圏运营,资源共享从未像今天如此重要。在个过程中,大数据引导下的行业服务平台,更将起到串联产业链、整合优势资源重大作用,可谓“得平台者得天下”。