金融创新与监管的演化博弈分析以P2P网贷平台激励监管为例

沈诗淼

【摘 要】 过去中国的金融业一直是垄断性最强、准入门槛最高、政府管制最严的行业之一。金融供给侧的匮乏与高债务额、高货币发行量形成了鲜明的对比,很多中小企业及个人的融资或消费金融服务得不到满足。如今互联网金融的快速发展在一定程度上缓解了我国金融体系的资金配置效率低下的问题,国家鼓励金融创新的同时随之而来的P2P平台爆雷事件日渐增多。本文基于演化博弈的思想并考虑P2P网贷平台与政府监管三大博弈群体的特征,建立不完全信息非对称演化博弈的动态复制系统,分析系统在不同情形下的演化稳定状态,以探讨如何运用激励性监管的方法为P2P网贷行业运营与政府监管体系进行规范和设计

【关键词】 金融创新 激励性监管 演化博弈

一、引 言

2015年7月,中国人民银行等十部委联合发布纲领性文件《关于促进互联网金融健康发展的指导意见》,首次明确了网贷平台的信息中介角色定位。在供给侧结构性改革的背景下,P2P网络借贷作为互联网金融领域中的重要组成部分,也越来越多地受到了国家和政府的关注。与传统金融媒介相比,P2P平台推动了金融、信息、技术、产品的融合,优化了社会闲置资金的配置,创造了良好的经济效益。然而在互联网金融飞速发展的同时,由于行业自律性较差并缺乏严格监管,也积聚了诸多风险和问题。网贷之家数据显示,截至2018年11月,全国累计平台数量达到6428家,其中有2578家问题平台出现延期兑付、提先困难、跑路等问题,正常运营平台仅占总数的18.43%。总体问题主要集中在一下几个方面:一是网络借贷中广泛存在信息不对称现象,容易导致逆向选择和道德风险问题;二是P2P网贷平台是一个新兴的互联网行业,面临着外部性、竞争性、市场性等风险;三是P2P网贷平台大多缺乏成熟的运营管理机制以及相应的监管、扶持政策,容易陷入发展的“困惑”和“瓶颈”。

二、文献综述

国内学者多借鉴外国成熟的监管机制研究我国金融监管。20世纪80年代让·梯若尔首次将新规制经济学引用到金融领域研究。90年代激励性金融规制将激励理论融入金融监管问题中,对金融机构与监管机构的行为进行最优机制设计,内生地解决了监管中出现的问题。彭红枫(2016)等运用演化博弈理论来分析监管部门与金融机构的策略选择及其影响因素,结论表明激励型监管可以引导金融机构策略演化为 “合规创新”。本文基于演化博弈理论,分别构建P2P平台与监管部门之间的演化博弈模型,通过动态复制方程来分析网络借贷多方参与人行为策略进化规律及演化稳定状态分析,以期为促进创新金融风险控制提供新的监管思路。

三、金融创新与金融监管的演化博弈模型

(一)基本假定

两个参与主体金融创新机构和金融监管机构,满足有限理性且信息是非对称的。P2P平台的创新行为策略有两种:合规创新和违规创新。监管机构有两种策略选择:加强监管和维持原有监管。P2P合规创新的收益为P成本为C,合规创新政府机构会给予一定激励α违规创新获得的额外收益为△P,而金融机构违规创新遭受的处罚为β。假定监管机构加强监管产生的额外成本为γ,维持原有监管的额外成本为0,但当金融机构合规创新而降低系统性风险,监管机构得到δ的收益。

P2P平台与监管机构的演化博弈模型

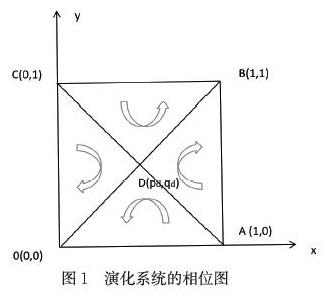

假设P2P平台采取合规创新策略的比例为p(0≤p≤1),违规创新的P2P平台比例为q(0≤q≤1)。在2x2的非对称重复博弈中,其阶段博弈的支付矩阵如表1所示。

四、结论与建议

2017年4月,习近平在中央政治局会议中提出维护国家金融安全的6项任务,并强调“要加大对市场违法违规行为打击力度,重点针对金融市场和互联网金融开展全面摸排”。整个P2P行业正在进行着大洗牌,市场正逐渐回归理性。上述P2P网贷金融创新与监管的动态发展过程,从实践角度进一步验证了金融机构采取违规创新的比例与违规创新的处罚力度成反比。违规创新使系统性风险加大,为了保持金融市场的合理有效发展则监管机构会加强监管,使得金融违规创新的超额收益减小。由此,监管机构与P2P网贷平台的行为策略在上述一系列因素的影响下,经过反复的动态调整后博弈双方会产生某种均衡策略,即监管机构进行加强监管,而P2P网贷平台以某种概率选择创新并接受监管。基于上述两个演化博弈的研究结论给予以下政策建议:

1.加快健全信用征信体制,提高借款人违约时的信用损失

完善的征信体系有助于提高借款人的违约成本,减少借款人大规模违约行为的发生,个人违规信用损失的提高,同时促进多行业、多系统征信体系之间的对接,增加了借款人的违规成本,从根本上减少违规情况的发生。

2.适时转变监管理念,由单一型监管逐步发展为激励性规制

激励型监管理论要求监管者主动寻求激励的手段间接引导行业行为,必要时通过调整监管方式以激励行业发展。从P2P网贷行业来看,在行业发展的早期,为了平台的规范化运作,监管机构应当加大对违规金融创新的惩罚力度以维护金融市场的有序运行;到行业发展趋于成熟后,监管机构可以采用一些优惠政策来鼓励业务创新,避免误导性宣传、明确风险警示、完善清盘退出方案,进而规范和引导利益相关方的行为。

3.明确P2P平台的地位,发挥自身优势盘活金融系统

国外P2P网贷平台主要起到信息中介和撮合交易的作用。我国可以借鉴英国直接向平台投资资金支持中小企业发展的做法,政府也可直接通过P2P平台向企业发放贷款,在提高贷款效率的同时也为金融市场注入活力。P2P网贷应加强与其他互联网金融机构的合作,取长补短,发挥各自风险管控的优势。

【参考文献】

[1] Sufi A. Information asymmetry and financing arrangements: Evidence from syndicated loans[J].Journal of Finance,2007.

[2] 古定威,丁嵐,骆品亮.P2P网贷平台信用风险控制的演化博弈分析[J].研究与发展管理,2018.

[3] 韩景倜,陈群.不确定条件下P2P网贷平台运营与政府监管演化博弈稳定性分析[J].商业研究,2016.

[4] 纪海,蔡余杰.互联网+大金融新常态下的互联网金融革命[M]北京:当代世界出版社,2016.

[5] 吕守军,徐海霞.金融创新与金融监管的动态博弈及对我国金融监管改革的启示[J].新疆社会科学,2017.

[6] 彭红枫,杨柳明,王黎雪.基于演化博弈的金融创新与激励型监管关系研究[J].中央财经大学学报,2016.

[7] 谢平,邹传伟.互联网金融模式研究[J].金融研究,2012.

[8] 张致宁,张戡.P2P网络贷款利益相关方决策行为研究[J].统计与决策,2018.