三大产业借款人在P2P网贷市场中的融资可得性研究

孙庆蓉 合肥工业大学经济学院

一、引言

P2P网络借贷在中国已经发展了11个年头,截止2018年年底,中国P2P网贷历史累积成交金额已经突破了8万亿①,P2P网络借贷在一定程度上实现了资金适配,拓宽融资渠道的作用,其存在和发展丰富了我国金融市场的多样性。

但是,P2P网络借贷市场中也存在许多问题,例如金融排斥、金融歧视的现象。根据信息不对称理论 ,由于我国P2P融资市场尚未成为弱式有效市场[1],投资人不具备完全的信息和风险识别能力,只能更多地依照自己的经验和偏好进行投资,因此造成许多信用良好的借款人无法获得贷款或融资成本增高。而很多资信状况较差的借款人为了提高借款可能性会虚构自己的信息,进而造成逆向选择、信用风险和道德风险提升、资金配置效率下降等诸多问题。

在此背景下,本文选择借款人的行业信息作为研究对象,探究分属三大产业的借款人在P2P网贷市场中进行融资活动时是否受到来自投资人的歧视。中国在古代是典型的身份社会,“士农工商”的划分深入国民思想;在世界范围内,人们对于个人所从事的职业、所属行业也广泛存在偏见。因此,关注不同产业类型划分下的借款人的网贷融资情况具有重要意义。

二、文献综述

首先,学界对于P2P网络借贷中信贷歧视现象已经有了多方面的研究。结果发现投资人对于借款人在年龄、地域、性别、收入、学历、婚姻状态等诸多方面都存在非理性歧视。高收入地区借款人更容易获得贷款而低收入地区借款人则倾向于设置更高的借款利率[2],已婚人士相较于离异的借款人的借款成功率显著为高[3],低收入群体并没有更差的履约表现,但是更难获得资金且融资成本更高,说明存在对于低收入借款人的非理性歧视[4]。

其次,在传统金融领域,针对于企业或个人借款人的行业(产业)信息也存在着信贷歧视,传统银行偏好贷款给房地产、重化工产业这样能够提供固定资产抵押的行业。而信贷歧视会导致金融资源高度集中于部分行业,造成产业多样化降低,经济体风险增加[5]。因此,本文基于借款人行业(产业)信息的角度研究其在网贷市场中的受歧视程度和融资可得性,丰富了这一研究领域的内容。

三、实证研究

(一)研究假设和模型构建

本文将“人人贷”网贷平台中的借款人按照其工作行业划分为从事第一产业、第二产业和第三产业②,将其作为核心变量。借款成功与否和违约与否作为被解释变量,前者反映借款人的融资可得性,后者反映违约可能性。其余信息作为控制变量,具体设置如下。

核心变量为是否为第几产业,primary/secondary/ tertiary分别为是否是第一、第二、第三产业,是取1,不是取0。

成功与否和违约与否作为被解释变量。订单成功/违约取1,不是取0。

订单信息包括:ln_amount借款人借款数额取对数处理;rate借款人利率;term 借款期限,分别在3-36个月;level 借款人信用评级,AA、A、B、C、D、E、HR分别取7-1。

借款人基础信息包括:age 借款人借款时年龄;gender 借款人性别,男性取1,女性取0;edu 借款人学历。高中或以下、大专、本科、研究生或以上分别取1-4;marry 借款人婚姻状况,未婚取0,其他为1;region 借款人所在地域。根据省份分为东部、中部、西部和东北部。

借款人财产信息包括:income 借款人收入,1千元以下、1千-2千元、2千-5千元、5千-1万元、1万-2万元、2万-5万元、5万元以上分别取1-7;experience 借款人参加工作时间,1年(含)以下、1-3年(含)、3-5年(含)、5年(含)以上分别取1-4;companysize 借款人供职公司规模,10人以下、10-100人、100-500人、500人以上分别取1-4;workiden 借款人工作类型,私营企业主和网络商家取1,工薪阶层取0;car/card 有车产/车贷取1,没有取0;house/housed 有房产/房贷取1,没有取0。

借款人所处的产业类型与借款成功率和违约率之间的回归系数能够展现它们的关系。第一产业、第二产业和第三产业在性质、结构、投入产出比、垄断程度等方面均存在较大不同,其从业人员也在经济收入、社会地位、工作环境等方面存在较大差异。因此本文希望检测P2P网贷平台上是否存在对于借款人所处产业的歧视性投资行为,模型设定为:

以第三产业作为对照组进行Logit回归,若primary或secondary与success的系数显著为负,则说明处于第一或第二产业的借款人融资可得性更低,若与default系数为正,则说明第一或第二产业的借款人的违约率更高,投资人的决策理性,若与default系数为负或不相关,则说明第一或第二产业的借款人的违约率更低,或借款人违约与否与借款人处于哪一类产业无关,但由于其借款成功率更低,说明投资人存在非理性歧视。

(二)数据选取和描述性统计

本文选取2014-2015年“人人贷”网贷平台中“信用认证标”(纯信用借款,无实物或机构担保)的交易数据,经删除选取变量中有残缺的订单信息后整理得到141299条有效数据。进行描述性统计后得到以下结论③:(1)“人人贷”平台的借款成功率约为5.89%,借款成功率较低,而成功借款的违约率约为18.45%,说明网络借贷中的信用借款确实面临较大的信用风险;(2)总样本中借款人信用等级仅为1.09,而成功样本中的信用等级为1.86,说明信用等级较高的借款人更容易获得贷款;(3)借款的平均利率约为12.32%,男性借款人居多占到了86.56%,借款人的平均学历约为大专水平,44.81%和25.95%的借款人拥有房产和车产;(4)经过计算,第一、第二和第三产业的借款人借款成功率分别为3.67%、5.55%和6.11%,违约率分别为31.07%、19.56%和17.74%。说明来自不同产业借款人的借款成功率和违约率确实存在差异。

(三)实证结果

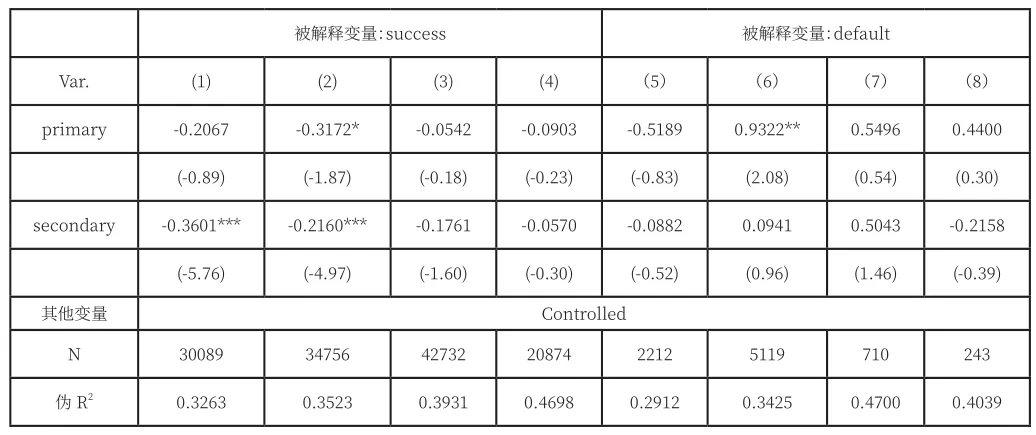

使用模型(1)和模型(2)进行回归,得到结果如表1所示。

表1 借款人产业信息对其融资可得性影响的检验

表3表明:(1)第一产业的借款人的产业信息只在10%的水平上与成功率显著,与违约率不显著,但是该结果的显著性水平不高,不足以直接得出结论,因此将在后续进行进一步的分析。(2)第二产业的借款人的产业信息在1%的水平上与成功率负相关,与违约率无关,说明第二产业的借款人并没有更高的违约率,借款成功率却更低,说明投资人对其存在非理性歧视的投资行为。(3)其他控制变量的回归结果表明,借款金额越高成功率越低,借款人身为男性借款成功率下降;借款利率、信用等级、收入水平、学历越高,年龄越大,借款成功率越高;有房贷或车贷能够提升借款成功率。

为进一步检验借款人所属产业与融资可得性的关系,本文选取10万元以下的订单(网络借贷主要功能仍为提供小额信贷为主),并将其分为1万元及以下、1-3万、3-5万、5-10万元(右侧均为闭区间)四个细分样本,使用模型(1)和模型(2)进行回归。结果如表4所示。

表4 按借款金额细分样本中借款成功率和违约率的检验

表4显示从事第二产业的借款人借款金额在3万元以下时成功率与行业信息负相关,但无论金额多少违约率与行业信息无关,说明投资人对于来自第二产业的借款人的投资行为存在非理性歧视,对于较高额的借款订单则不会存在针对产业(行业)信息的歧视。第一产业借款人只在1-3万元样本中与成功率系数在10%的水平上显著为负,与违约率在5%的水平上显著为正,说明投资人对于借款1-3万元的第一行业借款人的投资行为是理性的,且对于其他借款金额借款人也不存在歧视性投资行为。

为确保结果的稳健性,本文重新采取OLS线性模型再次对以上内容进行了回归,结果一致,说明本文实证检验的设计和结果稳健。④

四、政策建议

基于“人人贷”网贷平台的交易数据所作的检验结果表明,P2P网贷平台中的投资者对于从事第二产业的借款人存在非理性歧视,对于从事第一产业的借款人不存在歧视性投资行为。说明对于借款人工作的行业(产业)信息是存在非理性歧视的。这是由于借款人的信息披露不全面、借款人无法准确识别信息背后的风险、平台难以做到完全审查等原因共同造成的。

基于实证研究的结果,本文提出以下建议:首先,网贷平台应加强对于借款人信息的审核和披露,以缓解市场中的逆向选择;其次,投资人在选择投资标的的时候,应该去除偏见,理性选择,同时,网贷平台应加强投资者教育,帮助投资者更好地理解市场和风险;最后,国家和相关网络借贷行业应该努力建设和完善良好的征信体系,一个全面、有效、具有公信力的信用评级机制能够有效减缓或消除金融市场中的信贷歧视,提高拥有良好资信状况借款人的融资可得性。

注释:

①数据来源:网贷之家发布的《2018年中国网络借贷行业年报》

②依据国家统计局《三次产业分类》划分。

③由于篇幅限制,描述性统计表未在文中展示。

④由于篇幅限制,稳健性回归结果未在文中展示。