泰康调换多只公募产品基金经理 平安国寿两大巨头挡路突围不易

张桔

随着近年来公募基金牌照的放开,券商系、PE系、保险系公募都在竞相扩容之中。就其中的保险系公募来说,《红周刊》记者注意到,平安、国寿、泰康、人保等几家保险巨头先后成立了保险系公募(其中有的只是资管公司开始运作公募业务),但是随之而来的问题也逐渐显现。

我们以其中的泰康资管为例,本月公司连发多则公告调换基金经理,涉及到了旗下的泰康均衡优选、泰康策略优选、泰康宏泰回报、泰康年年红纯债等四只基金。就其中前两只权益类基金而言,实际上是精简了基金经理的队伍,而它们留任的基金经理中都有昔日新华基金的明星基金经理桂跃强,但值得注意的是,桂跃强目前所管的基金已经达到了10只;形成鲜明对比的是,昔日前海开源的知名基金经理薛小波如今在泰康却只有1只产品在管。

同时,根据《红周刊》记者的统计,泰康旗下的权益类基金今年整体业绩表现中庸,其中表现最好的产品涨幅仅约25%左右。对此,长量基金分析师王骅指出,从稍早的季报来看,泰康系的持股充分体现出了险资的防御心态,虽然也抓住了普利医药、中信证券等少数热门股,但其明显更侧重配置蓝筹板块,因此表现一般。“保险系的公募似乎更强调净值相对平稳,如果净值起伏较大,险资客户通常难以接受。”他进一步强调。

基金经理大幅调整 桂跃强领衔新人当道

来自于Wind资讯的数据显示,泰康资产管理公司成立于2006年(但是其正式进军公募领域、获得公募牌照在2015年5月),公司目前排在第52位;值得注意的是,虽然公司所管理的公募规模已经达到了约434亿,同时旗下基金的数量达到了32只,但是公司目前的基金经理仅有10人,平均每位基金经理要管理大约3只基金产品。

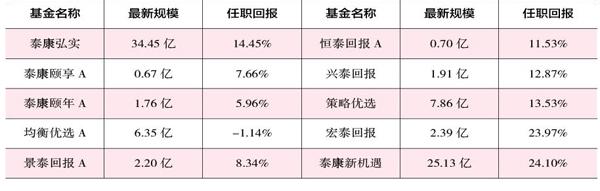

具体从旗下10位基金经理的情况来看,其中除去任翀只管固收类产品、黄成扬和刘伟只管指数类基金和沪港深基金外,剩余的7位基金经理大多都是股债全能型人才:在他们所参与管理的主动基金中,不仅包括了权益类产品,而且也包括了固收类产品。即便是公司旗下名气最大的权益老将桂跃强,在其目前所管辖的10只基金产品中,实际上也包括了泰康景泰、泰康颐享、泰康颐年三只偏债类的混基产品。

就这7位基金经理而言,有趣的是,虽然整体体现为一拖多,但是实际上7人“贫富不均”。除去桂跃强“一拖10”之外,女将蒋利娟更是“一拖11”,这两位基金经理也是唯一管辖产品数量超过两位数的掌门人。对比来看,薛小波和金宏伟目前所管辖的基金产品却分别只有1只。

据《红周刊》了解,很长一段时间里,泰康资管的偏股型产品基本就是依靠桂跃强一人独撑场面;目前,这一局面有望被改写,2018年6月,曾任前海开源执行投资总监的薛小波转投泰康基金旗下,并且他在泰康所管理的首只产品泰康产业升级混合已经运作了超过1个月的时间。从两人目前所担任的职务来看,我们也能窥见其中的端倪:桂跃强现任公司公募事业部权益投资负责人,而薛小波现任公司公募事业部投资部股票投资执行总监。

但是,从桂跃强所管理的泰康系基金来看,净值回报率、同类排名并未体现出过人之处。具体分析,他当年赖以成名的代表作是在新华基金掌舵行业周期轮换,牛市中一年左右的时间缔造了净值翻倍的传奇;对比目前在泰康的几只产品,它们普遍在2018年净值亏损约20%,而2019年迄今的净值增长率在20%一线,表现中规中矩。

形成对照的是,薛小波的过往业绩似乎尚不及桂跃强。昔日在前海开源任职期间,他虽然管理过多只基金产品,但是任职回报最好的战绩仅仅是在前海开源高端装备制造上取得的27.90%,彼时其掌舵该产品却已经达到了3年的时间。

对此,上海某基金分析师指出,就桂跃强来说,他当年在新华管理的几只产品都很大程度上参与周期性板块的轮动机会;后来跳槽到泰康后,他的投资风格整体上向蓝筹转变,而A股常常会有主题投资风起云涌的高光时段,因此他的业绩表现不如当年显赫。“当年在新华基金任职期间,桂跃强最多同时管理两只主动权益类基金,如今其在泰康则同时管理多只产品,这可能是其没有发挥好的主因。”天相投顾基金分析师贾志指出。

除桂跃强外,实际上在泰康资管任职超过三年的基金经理并不多,事实上2016年5月15日前任职的权益类基金经理就只有桂跃强一位。“一位基金经理没有在一家基金公司任职超过3年,我们认为很难判断该基金经理是否真正拥有超额收益获取能力的。”爱方财富总经理庄正如是指出。

多只产品规模袖珍 保险系公募“炒股”不易

进一步从泰康基金的不同类产品规模来看,股债的跷跷板似乎有些失衡:来自于Wind资讯的数据显示,公司旗下目前拥有2只货基和8只债基,两者合计的规模超过了300亿,占公司公募资产规模超过了75%。

同时,公司目前拥有的股基和混基的合计规模仅约105亿元,其中5只股票型基金的合计规模仅约1.18亿;需要注意的是,公司的混基中实际还包括了多只偏债型的产品,如果将这一部分的规模剔除,实际上公司的权益团队实力更加微弱。

首先看公司旗下“根红苗正”的股票型基金,《红周刊》记者统计发现,公司旗下的股票型基金均为指数型产品,但皆非A股市场的主流指数,每只产品均为中证港股通旗下的主题指数型产品,同时每只产品均分为A、C两级;然而,其中规模最大的一类份额也不过是0.19亿元,某种程度上似乎也折射出这类指数的优势并不为人所熟知。

对此,庄正分析指出,以其中的泰康中证港股通TMT主题指数型发起式基金为例,基金的最新规模僅约3600万元;这实际上可能和产品的成立时间较短、细分市场较小、投资者对产品的风险收益特征不熟悉有关。综合记者的采访,实际上这类产品主要是吃了成立时间的亏,其中部分是在去年年底成立的,彼时港股出现大幅调整;另外一些是今年一季度成立的,但彼时A股的热度明显高过港股。

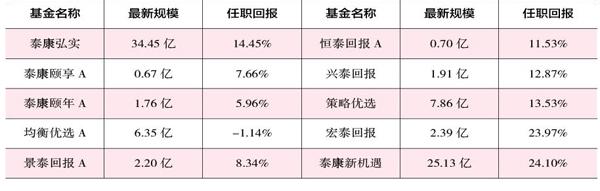

继续看公司的混合型基金阵营,在全部的17只产品当中,除去泰康新机遇和泰康弘实3个月定开之外,其余基金产品的规模均未能上双(突破10亿),其中泰康新回报的规模数值最低,首季度末约为0.64亿;而规模介于1亿—2亿之间的混基还包括了泰康恒泰回报、泰康沪港深价值优选、泰康兴泰回报沪港深、泰康恒泰回报、泰康金泰回报三个月等。

我们以其中规模数值最低的泰康新回报为例,或许能分析出问题的症结所在。公开的资料显示,该产品是泰康较早发行的公募产品,其成立于2015年9月23日,当初成立时两类份额合计首募约为2.64亿,经过不到四年的牛熊洗礼,今年一季度末的规模仅剩下约0.64亿,恰好流失了大约两个亿。同时,一季报中也提示当季出现过连续二十个工作日基金资产净值低于5000万元的情形,可谓是敲响了清盘的警钟。

值得注意的是,该基金的现任基金经理是两位女将的组合—陈怡和蒋利娟,放眼公募圈,这样的搭配方式实际上都不常见,其中陈怡更是最新的基金经理调整中,卸任了两只产品的基金经理职务。同时,《红周刊》记者查阅两人所辖产品,发现似乎两位女将均以固收类见长,权益投资的功力深浅似乎不好判断。

从季报总结中,我们也可以看到这一比较清晰的痕迹。基金经理坦言,报告期内减持了高股息的稳定类品种,增配了非银、农业、计算机、医药等板块;同时,基金接下来会重点配置穿越周期的成长型板块。从后续的A股板块表现来印证,两位女将存在着一定的失誤。

对比来看,泰康沪港深价值优选所存在的问题则是另一番景象。当初成立时,该基金的首募金额约为2.23亿,但一季度末仅存1.22亿,份额将近流失了一半。《红周刊》记者注意到,相比上一只产品任用两位擅长固收的女将,这只沪港深基金的两位基金经理刘伟和黄成杨似乎更擅长指数投资,因为从两人所管理的公司基金来看,除去两只沪港深基金(另一只是泰康沪港深精选)外,他们所管辖的其余产品皆为指数型基金和量化类基金。

在当季的季报总结中,基金经理坦言,板块布局层面以估值仍然很低且多数细分行业景气度提升的金融地产为基础,注意把握有望受益于经济企稳的大消费板块,及符合国家经济转型的TMT板块。但一个突出的问题随之显现,尽管整体配置的思路问题不大,然而或多或少是受到规模的束缚,基金在十大重仓股的配置比例上较为平均,其中配置比最高的约为2.17%,而配置比最低的也达到了1.58%。

在较为平均的配置思路下,继去年全年净值亏损22.18%后,今年开年迄今泰康沪港深价值优选的净值增长率仅为15.53%,在同类产品中排名位居中游。

保险系公募两强争霸后来者如何打破壁垒?

其实,泰康资管在发展公募业务上所遭遇到的种种问题,偶然之中有其必然性。据一位业内人士透露,实际上长期以来,泰康资产的公募业务就深耕固收,固收产品也是公司的一张名片,在2018年的债券牛市中排名同类前四分之一;相比之下,权益部分逊色许多。

桂跃强所管泰康系基金情况一览

来自于Wind资讯的数据也表明,平安基金目前的排名已经高居第15位,而国寿安保基金的最新排名也达到了第27位;对比来看,泰康资管的排名暂居第52位,而中国人保资管的排名更是排到了第67位。至少从目前的排名分析,保险系内部形成了两个小的阵营。

就分类型基金对比来看,天相投顾基金分析师贾志指出,在规模上,泰康资管的债基和货基规模远低于国寿安保和平安基金;从产品线来看,泰康资管目前没有主动股票型基金,尤其在今年,这对其规模造成了影响;不过,泰康资管的混基规模要超过另两家,未来其应该抓住优势,继续将混基做大做强。

接受《红周刊》记者采访时,王骅则如是分析,泰康资产几乎由泰康保险一家持有,同时泰康资产的主要业务也是保险资管,公募业务仅是其资产管理的一环,而平安基金和国寿安保或多或少有外资机构参与,也是纯粹的公募基金管理公司,它们的发展路径就和泰康资产不同。

“虽然2018年泰康资产净利润和营业收入同比都出现大幅下滑,但其仍是国内第二大的保险资管机构,公募业务可能并不是其发展重心;在保险资管规模大幅下降后,泰康可能会发力公募业务,继而在各条产品线上发力而不是目前主要发力于固收资产。”他强调指出。

未来,保险系公募基金公司的权益产品业绩之争,或许会演化为几大明星基金经理之间的斗法。如果从这个意义上看,虽然平安基金坐拥前嘉实旗下的明星人物李化松,但是同时坐拥桂跃强和薛小波的泰康资管或许更值得期待!