房地产企业以股权转让实现土地使用权转让的税务成本研究

张津

【摘要】 伴随着国家对房地产行业政策的出台,以及“去库存”政策的引导,房地产企业通过股权转让方式来回笼资金,实现去库存化,增加收益,但这种操作方式存在一定的涉税风险。为了能够了解其操作模式和税务成本、税务风险,文章结合我国房地产企业股权转让方式的现实背景,找寻法律依据和涉税案例、股权转让的注意事项、相关流程、税种和税率以及案例分析,最后对该股权转让行为提出了相关意见和建议。

【关键词】 房企;股权转让;土地转让;税务成本

【中图分类号】 F234 【文献标识码】 A 【文章编号】 1002-5812(2019)04-0061-02

土地使用权转让是土地使用权在公民或法人之间的转移,房地产企业在拿地后,会出现将土地使用权转让的情况,其中不乏采用股权转让方式,而国家为了杜绝非法囤地的行为,出让方在转让土地时会受到法律法规的诸多限制,除此之外还需缴纳较高的税费,涉及增值税、城市维护建设税和教育费附加、土地增值税、企业所得税和印花税等多项税费内容,因此,研究股权转让方式实现土地使用权转让的税务成本问题具有较强的实践价值和理论意义。

一、我国房地产企业以股权转让方式实现土地使用权转让的现实背景

由于近年来我国整体经济转型,房地产行业投资增速放缓,以及在“去库存”的政策引导下,房地产企业想尽办法去库存。同时也由于房地产公司自身闲置了摘牌的土地,或者进行了道路、景观、水电等相关基础设施建设,投入达到项目投资总额的25%,以及投入未达到项目投资总额的25%,后期缺乏相关开发经验、资金链紧张,想及时回笼资金,就将自己所拥有的土地、在建工程、项目公司整体打包进行股权转让。

综合以上因素,该方式逐渐受到了房地产开发企业的青睐,成为了目前房地产公司较为常用的库存去化方法,但税务部门对这种方式实质的认定上存在一定的涉税风险。下文我们将对这种方式所涉及的相关法律规定、股权转让流程和税务风险进行分析,使房地产公司更好地把握转让公司股权的相关规定,获得收益的同时也不违反税法的规定。

二、房地产企业以股权转让方式实现土地使用权转让的法律依据

就股权转让而言,目前只有《公司法》就有限责任公司及其股东转让股权做出了规定,从规定内容来看,没有特殊的限制性规定。但在讨论股权转让协议效力时,《城市房地产管理法》对以出让方式取得土地使用权的,转让房地产时要求按照出让合同约定已经支付全部土地使用权出让金,并取得土地使用权证书。

从《公司法》和《城市房地产管理法》的相关规定可以看出,除了投入要完成开发投资总额的25%以上,没有其他特殊的限制性规定。但该模式除了被税务部门认定为转让公司股权的行为,也有可能被税务部门认定为转让土地使用权的行为。

“营改增”之前,国家税务总局对于以股权转让名义转让房地产案例发布了一个公开的批复;但“营改增”后对于以股权转让名义转让房地产的增值税问题,国家税务总局及各省税务机关如何认定,目前尚无案例可循。

总体看来,房地产企业以股权转让方式进行土地使用权转让是有一定法律支撑的,但其转让过程中可能会存在被税务机关认定为直接转让土地使用权的行为,而涉及增值税和土地增值税。本文从公司股权转让所涉及的全部税种入手,通过案例的方式,来计算分析企业的税收成本,然后针对此行为的涉税风险提出一些建议。

三、房地产企业以股权转让方式实现土地使用权转让事项及涉税分析

(一)以股权转让方式实现土地使用权转让的注意事项

1.以土地使用权作价入股阶段,评估公司虽然是对土地进行资产评估,但应出具《资产评估报告》,而不是《土地评估报告》。

2.在标的公司召开董事会后即可同步提供资料至产权交易所进行项目的信息预披露。

3.股权转让过程中的所有文件应注意时间逻辑并注意把控整体时间节奏。

4.在审计单位及评估单位出具回复的《审计报告》(送审稿)及《评估报告》(送审稿)的修改意见时,经办部门应审核意见回复的合理性及准确性。

5.设置受让方报名资格条件时,尽量不设除常规条件外的报名资格条件。

6.股权比例尽可能精确计算,并保证过程文件上股权比例的一致性。

7.填写项目《信息预披露表格》及《产权交易申请书》时务必保证数据的准确,最好的做法就是多人多次检查。

8.流程涉及集团公司召开总裁办公会和发协会,会议的召开时间无法预计,应提前和集团公司做好沟通。

9.省国资委的评估备案是整个流程中最关键的环节,应提前和省国资委做好沟通。

10.《資产评估报告》在省国资委未同意备案以前评估机构只能出具电子版以便修改,省国资委同意备案后方可出具正式报告。

11.挂牌价不低于省国资委的评估备案价。

(二)以股权转让方式实现土地使用权转让的具体流程

房地产企业以股权转让方式实现土地使用权转让流程包括三级公司通过相关决议和审计评估将相关资料上报二级公司,然后二级公司通过召开相关会议形成决议和书面请示上报集团公司,集团公司召开相关会议和形成相关文件上报国资委,国资委进行评审和备案后批准,最后在产交所挂牌交易等几个阶段,主要涉及公司审计评估和相关决议、集团公司批准、国资委备案和产权交易所挂牌交易等内容。

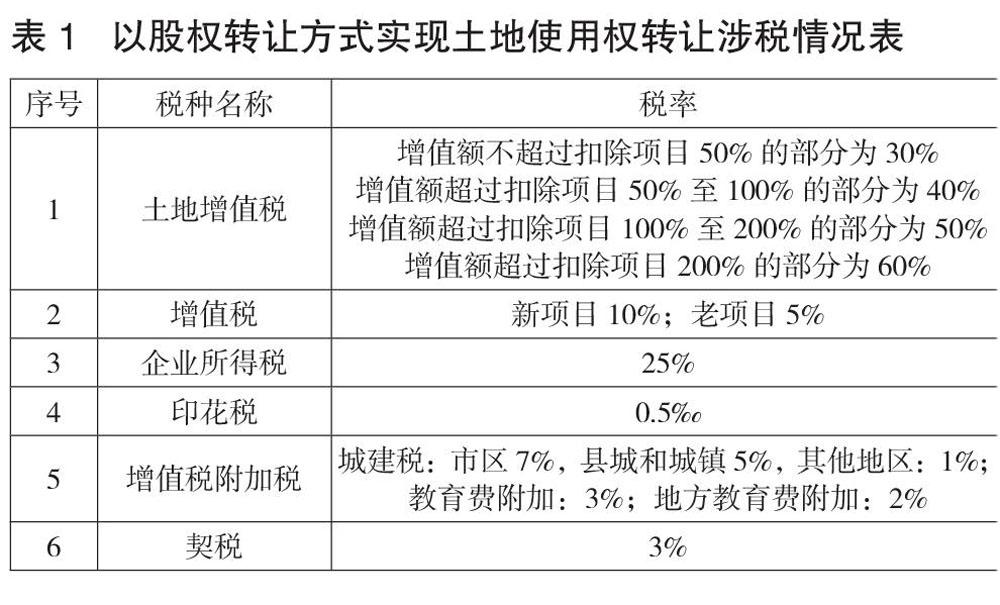

(三)以股权转让方式实现土地使用权转让涉及的相关税种、税率

房地产企业以股权转让方式实现土地使用权转让涉及的相关税种和税率见表1。

四、G集团对A公司以股权转让方式实现土地使用权转让的案例分析

(一)背景介绍

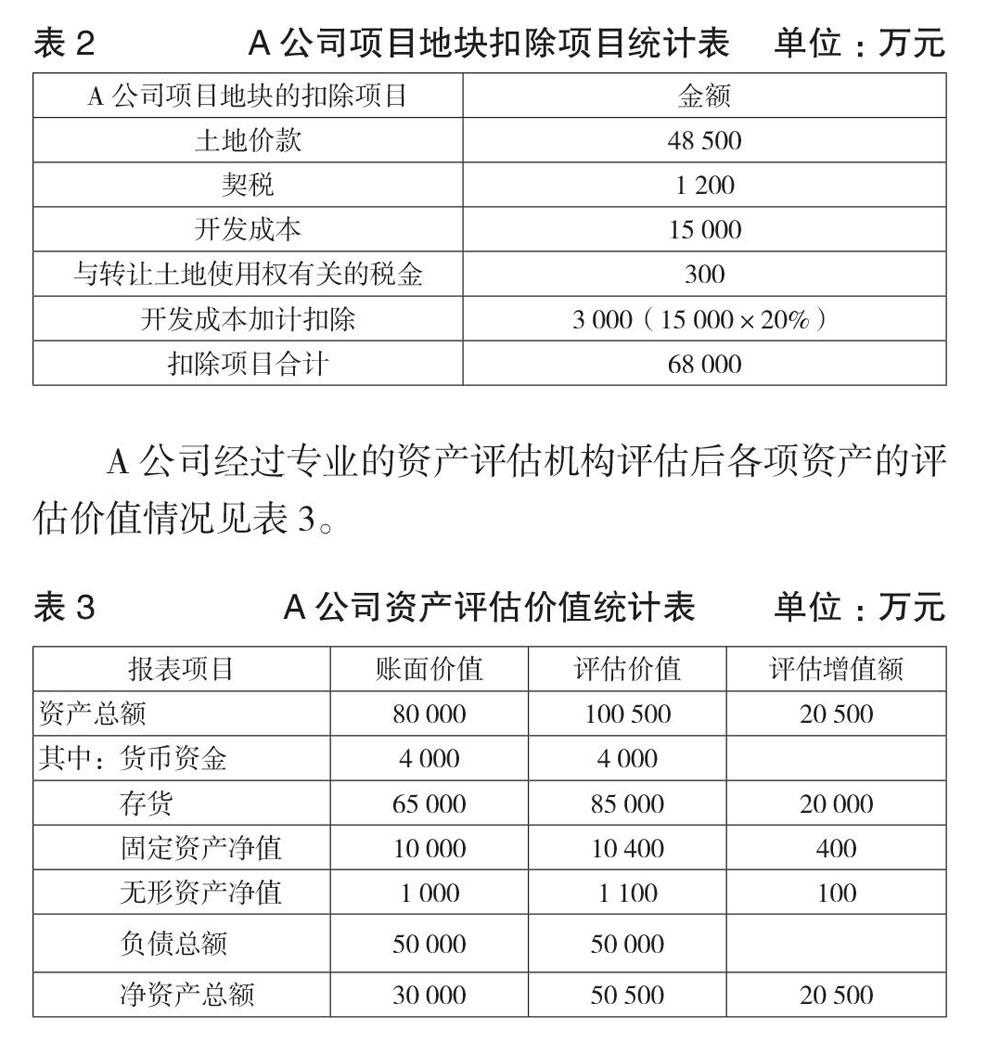

G集团为房地产开发企业,其资产主要为24块土地,土地使用权面积共计800 000平方米,用地性质有商住用地、商业用地及工业用地;目前G集团拟将其子公司A进行股权转让,以实现A公司内土地资产使用权的转让,A公司内地块已经进行了开发,投入资金占到地块投资总额的25%以上,购买方购买后A公司保留,仅进行公司法人名称变更, A公司进行100%股权转让;G集团对A公司股权转让价以评估价100 500万元为准,购买方须承担债务50 000万元,净资产部分的股权交易价格为50 500万元;对A公司股本为30 000万元, A公司的所有开发项目都在税务部门进行了老项目备案,增值税税率为5%;此次股权转让仅引起公司法人名称变更,而且在进行相应土地、房屋权属人名称变更登记的过程中,土地、房屋权属并未发生转移,因此,我们认为本次股权转让不会涉及契税。A公司在计算土地增值税时可以扣除的项目金额合计为68 000万元,具体项目和金额情况见表2。

A公司经过专业的资产评估机构评估后各项资产的评估价值情况见表3。

其中增值部分为存货,是已经开发至25%以上的土地项目,还有固定资产和无形资产,在计算税务部门认定为转让土地使用权时的增值税时仅考虑存货增值(土地增值部分)。

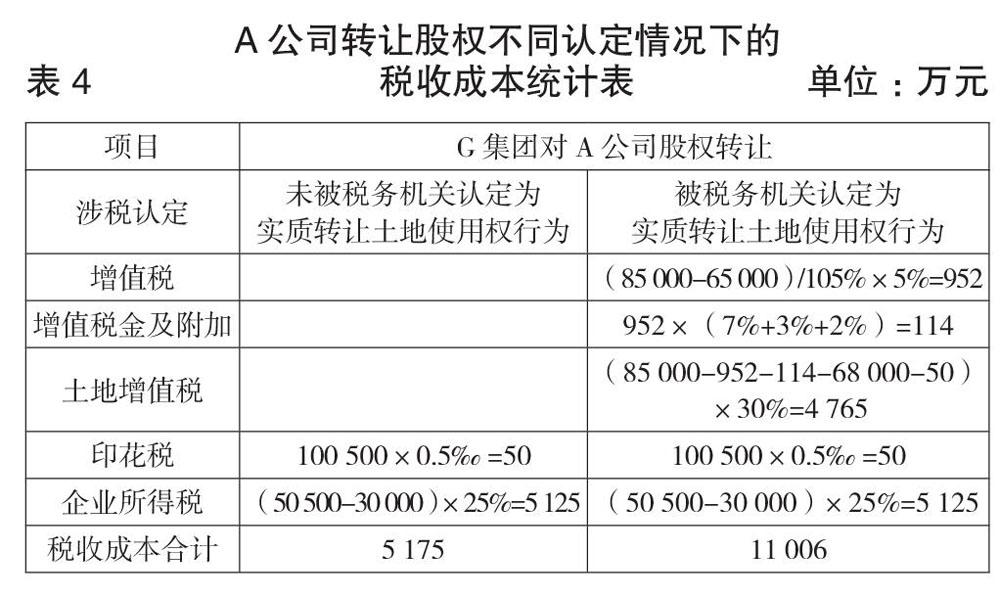

(二)税务部门不同认定下的税收成本计算

如果是土地使用权的直接转让,即应相应交纳增值税和土地增值税,而股权的转让则不需交纳增值税和土地增值税。从G集团的角度计算转让A公司股权未被税务机关认定为实质转让房地产行为和被税务机关认定为实质转让土地使用权行为的不同认定下的税收成本计算如下页表4所示。

1.如果G集团对A公司的股权转让行为未被税务机关认定为实质转让房地产行为,则此次股权转让可能涉及的税收总成本为:印花税50万元+企业所得税5 125万元=5 175(万元)。

2.如果G集团对A公司的股权转让行为被税务机关认定为实质转让土地使用权,则此次股权转让可能涉及的税收总成本为:增值税952万元+增值税金及附加114万元+土地增值税4 765万元+印花稅50万元+企业所得税5 125万元=11 006(万元)。

由此看来房地产企业以股权转让方式实现土地使用权转让未被税务部门认定为实质转让土地使用权行为涉及税种较少,税务处理也较为简单,税收总成本也较少,就以转让公司股权的方式来考虑税收问题就行;而如果被税务部门认定为实质转让土地使用权行为则涉及税种较多,税务处理较为复杂,税收总成本也较多。

五、以股权转让方式实现土地使用权转让的意见及建议

为了使公司通过股权转让方式实现土地使用权转让的方式实现去库存、回笼资金、增加收益和降低涉税成本的目的,应当采取稳健型政策,即在遵循相关法规的前提下,按照房地产企业进行项目公司股权转让的流程进行股权转让,把握关键环节,使土地转让权的转让能够顺利进行。同时为了房地产企业以股权转让方式实现土地使用权转让的税收成本降低可以采取以下措施:

1.将项目开发至投资总额的25%时再进行转让,被转让的标的公司要有实质的经营业务、项目建设业务,即进行项目公司土地一级开发,比如三通一平、景观绿化、道路等基础设施的建设投入达到项目总投入的25%;同时项目公司应该有必要的人工成本支出和前期工程投入。

2.标的公司股权可以逐次转让、分期转让,股权可以分次转让,可以按照公司的实际逐次转让股权,而不是出售土地使用权将公司股权全部转让。

3.购买方可以先以增资扩股方式进入股权转让的标的公司,然后公司再将自己的股权转让给购买方,因为股东对此股权有优先购买权。Z

【主要参考文献】

[1] 黄凤羽,黄晶.股权式资产转让的避税与反避税行为研究[J].税务研究,2013,(10).

[2] 陈春梅.房地产企业自然人股东股权转让个人所得税政策存在的问题及对策[J].财会月刊,2015,(14).

[3] 张作玲.“营改增”后以股权交易方式买卖房地产还会节税吗[J].财会月刊,2017,(34).

[4] 王继晨.“营改增”后房地产业土地增值税相关政策梳理[J].财会月刊,2017,(19).