股权激励对我国上市公司盈利影响的研究

摘要:股权激励使得公司高管获得了公司代理人和股东的双重角色,使高管的利益和公司其他股东的利益趋向一致。以我国2012年公布实施股权激励计划的上市公司为样本,以样本公司实施股权激励前一年与实施后一年的财务数据为研究对象,运用配对样本T检验、多元线性回归的研究方法,探讨股权激励对公司盈利的影响以及不同股权激励模式下的激励效果。研究发现,股权激励可以提高我国上市公司的盈利水平;股票期权模式的激励效果优于限制性股票模式。

关键词:股权激励;上市公司;盈利

一、引言

股权激励是一种促使公司高管及优秀员工努力为公司工作的激励方法,它通过授予管理层一定数量的股票,激励他们以公司股东的身份参与公司经营决策过程并分享公司利润。2016年7月,中国证监会公布《上市公司股权激励管理办法》,股权激励相关规则更加适应市场发展。

所有权与控制权分离是现代企业的重要特征,理想的公司治理通过控制权配置与激励安排这两个工具促使公司取得良好的绩效。决策经营专业化与剩余风险承担的分离导致了代理人与享有剩余要求权者之间的代理问题,可以通过分离决策的认可和监督(决策控制)与提议和贯彻(决策经营)来解决,管理者激励计划是缓解股东和经营者之间利益冲突、减少代理冲突带来的管理者逆向选择和道德风险问题的有效方式。

二、文献回顾

1.股权激励与盈利水平

国外学者自20世纪70年代起就对股权激励对企业盈利的影响进行了详尽研究,对该项研究的结论具体可分为两个方面的成果:第一,股权激励与公司盈利具有相关关系。Mehran(1995)通过对153家美国制造业企业进行实证分析发现管理层持股比例越高,公司盈利水平越好。国内对于股权激励的研究较晚,2006年股权分置改革后才逐渐形成规模。宋玉臣和李连伟(2017)对2007—2013年间宣告并实施股权激励计划的251家A股上市公司进行检验,发现股权激励能显著提高上市公司的绩效水平。相反,有学者认为股权激励会对上市公司的绩效起反作用。

2.股权激励模式的选择

股权激励模式是上市公司股权激励计划的重要内容之一,国外的研究主要包括对于股权激励最优方式的理论推演和不同特征企业的模式比较,如Feltham和Wu(2001)构造CEO期望效用函数,发现限制性股票模式在一定条件下由于股票期权。李曜(2008)发现上市公司偏好选择股票期权方式,该方式的公告效应十分显著,但是他认为限制性股票由于股票期权,应该在政策上引导和鼓励上市公司选择限制性股票的激励方式;但是杨慧辉(2008)、刘广生和马悦(2013)认为股票期权的激励效果好于限制性股票。

通过国内外文献回顾,我们发现,由于不同文献在变量、方法和样本数据等方面存在较大差异,大多数学者的研究结论存在较大出入,甚至得出相反的研究结论。目前,以我国股权分置改革后公布实施股权激励计划的上市公司为样本进行研究的不多,对于股权激励方式的选择缺乏系统的经验数据的支持。本文试图对我国上市公司股权激励是否可以提高我国上市公司的盈利水平及不同股权激励模式的激励效果是否存在显著差异等问题进行实证研究。

三、理论分析与研究假设

1.股权激励与盈利水平

控制权配置与激励安排是公司治理的两个重要工具,Jensen和Meckling(1976)认为管理层拥有剩余索取权,使得股东与管理者的目标函数趋于一致,有效的激励安排有利于提高公司高管与股东目标函数的一致性,激励高管努力工作,实现公司绩效的提升。因此,本文提出假设1。

H1:股权激励有利于提高公司的盈利水平。

2.不同股权激励模式下的盈利水平

授予经理人股票期权和授予限制性股票是股权激励的主要方式,在股票期权模式下,公司股价的下跌只是使激励对象放弃其可能获得的一部分收入,通过提高期权数量可以产生更大程度的杠杆激励作用;在限制性股票模式下,公司高管按照规定条件获得受到一定限制的公司股票,权利义务对称且具有一定的惩罚性,相对于股票期权模式更有利于留住人才,但是在激励员工努力工作方面效果不如股票期权。因此,本文提出假设2。

H2:股票期权模式的激励效果优于限制性股票模式

四、研究设计

1.数据搜集及样本选取

自2006年股权分置改革以来,我国上市公司已开展了大规模的股权激励计划。由于股权激励对公司盈利水平的作用具有滯后性,滞后期约为实施后的1-2年,因此,本文以2012年沪深两市公布实施股权激励的上市公司为研究样本,分析实施股权激励计划前一年(2011年)和实施后一年(2013)年的财务数据,以确定其盈利水平。其中,具体数据均来源于上市公司年报、国泰安数据库,样本选取剔除了风险数据,借助SPSS19.0软件进行数据处理工作。

在沪深两市的所有上市公司中,2012年共有130家公司发布实施股权激励计划的公告,经过数据筛选,共有94家公司符合上述条件。其中,60家公司选择股票期权的激励模式, 34家选择限制性股票激励模式。

2.变量选择

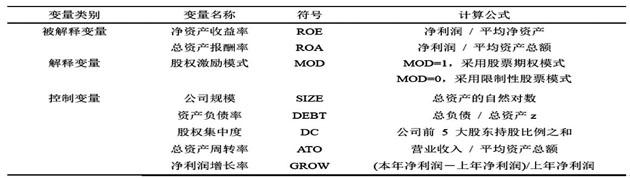

本文拟设置被解释变量、解释变量、控制变量构建多元线性回归模型,现对各变量解释如下:

(1)被解释变量

本文借鉴刘广生和马悦(2013)的衡量指标,选用净资产收益率(ROE)和总资产报酬率(ROA)两项指标综合分析上市公司的盈利水平。

(2)解释变量

本文通过构建多元回归模型来研究股票期权和限制性股票两种模式的激励效果,由于激励模式是一种定性数据,因此用虚拟变量MOD来替代。其中,当公司采用股票期权模式时,MOD=1;当公司采用限制性股票模式时,MOD=0。

(3)控制变量

在进行研究时,除股权激励外,为了避免公司规模、资产负债状况、股权集中度等给研究结果带来误差,本文采用公司规模、资产负债率、股权集中度、总资产周转率、净利润增长率五个指标作为研究的控制变量。相关变量定义如表1:

3.模型构建

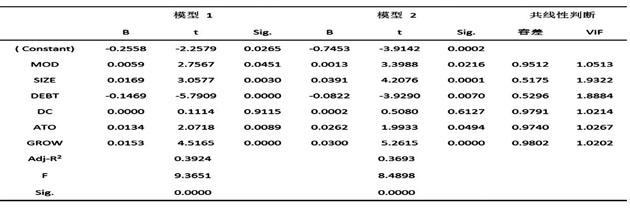

本文借鉴刘广生(2013)等人的研究方法,构建如下两个多元线性回归模型用以检验本文提出的研究假设:

模型1: ROE=a0+a1MOD+a2SIZE+a3DEBT+a4DC+a5ATO+a6GROW+ε (1)

模型2: ROA=b0+b1MOD+b2SIZE+b3DEBT+b4DC+b5ATO+b6GROW+ε (2)

其中,a0和b0是常数项,a1~ a6、b1~ b6為系数,ε为误差项。

五、实证结果及分析

1.实施股权激励对公司盈利的影响分析

针对假设1,为分析我国上市公司的股权激励效果,本文运用配对样本T检验,对上市公司实施股权激励计划前一年与后一年的业绩相比较,判断其盈利变化情况以及股权激励实施前后公司盈利水平的差异是否显著。通过成对样本检验,股权激励计划实施后一年(2013年)与前一年(2011年)上市公司的ROA均值之差为0.0145,其t值为3.3735,对应的Sig.值为0.0011,小于0.05,因此通过了0.05 的显著性水平检验。同理,通过比较股权激励实施前后上市公司的ROE值,2013年样本公司ROE的均值比2011年高0.0193,由于其Sig.值为0.02,小于0.05,因此同样通过0.05 的显著性水平检验。

综上所述,股权激励计划实施前一年与后一年样本公司的ROA 和 ROE值存在一定的差异,实施后的均值略大于实施以前,且这种差异是显著的。因此,实施股权激励有利于提高公司的盈利水平。

2.不同股权激励方式对公司盈利的影响分析

对于假设2,为分析股票期权和限制性股票这两种激励模式对公司盈利水平的影响,本文构建多元回归模型进行回归分析,试图研究不同的股权激励方式是否会对上市公司产生不同的激励效果。

3.回归分析

通过对模型1进行回归分析,模型1的调整R2为0.3924,说明模型1的拟合度比较好;F统计量为9.3651,相伴概率Sig.F为0.000,小于0.05,说明该模型在整体上是显著的。对于共线性,所有变量的方差膨胀因子(VIF)都小于2,表明模型1的各变量间不存在严重的多重共线关系。因此,采用股票期权激励模式的上市公司的ROE值要高于选取限制性股票激励模式的上市公司,且二者的激励效果的差异是显著的。

同理,对于模型2,其调整R2为0.3693,表示该模型的拟合度较好。模型2的F统计量为8.4898,相伴概率Sig.F为0.000,小于0.05,说明该模型在整体上是显著的。其中,所有变量的方差膨胀因子(VIF)都小于2,表明模型2的各变量间不存在严重的多重共线关系,其结果是有效可信的。虚拟变量MOD(股权激励模式)和ROA间的标准回归系数为0.0013,系数大于0,其t值为3.3988,相伴概率为0.0216,小于0.05的显著性水平。因此,采用股票期权激励模式的上市公司的ROA值要高于选取限制性股票激励模式的上市公司,且二者的激励效果的差异是显著的。

综上所述,在对模型1和模型2的回归分析后可得,上市公司在进行股权激励时,股票期权模式的激励效果优于限制性股票模式,且二者间的差异是显著的。

六、结论及政策建议

基于2012年我国已实施股权激励的上市公司的2011年与2013年的财务数据,本文探讨了股权激励对上市公司盈利水平的影响,验证了第三章提出的两大假设,得到结论如下:第一,实施股权激励的公司在实施后一年的盈利水平高于实施前一年,且股权激励对盈利水平的影响是显著的;第二,股票期权模式的激励效果优于限制性股票模式。股票期权模式下公司的盈利水平要高于限制性股票模式,且二者间的差异是显著的。

根据上述研究结论,为促进股权激励计划能在我国充分发挥作用,本文提出以下政策建议:(1)加强资本市场建设,健全各类法律法规。加大对上市公司的监管力度,坚决打击内幕交易、操作股价等违法行为,同时强化上市公司股权激励相关信息的披露制度。(2)完善公司内部治理结构。公司内部,要建立健全上市公司的内部控制流程;于公司股东,要采取积极措施提高中小股东参与股东大会的积极性。(3)建立科学合理的业绩评价体系。对公司高管的工作业绩进行评价时,将一些非财务指标如客户满意度、市场占有率等纳入考核体系。(4)健全经理人市场。引入竞争机制,提高公司高管的职业素质与工作水平,依照经理人队伍市场化、职业化的目标塑造并完善经理人市场,推动股权激励计划实现预期目标。

参考文献:

[1]Billett M T, Mauer D C, Zhang Y. Stockholder and bondholder wealth effects of CEO incentive grants[J]. Financial Management,2010,39(2):463-487.

[2]贾生华,陈文强.国有控股、市场竞争与股权激励效应——基于倾向得分匹配法的实证研究[J].浙江大学学报(人文社会科学版), 2015,45(5):101-118.

[3]宋玉臣,李连伟.股权激励对上市公司绩效的作用路径——基于结构方程模型(SEM)的实证研究[J].东北大学学报(社会科学版), 2017,19(2):133-139.

作者简介:

程蓉,江南大学,硕士在读。