上海银行间同业拆放利率Shibor的波动性研究

李响

摘要:随着我国利率市场化进程不断推进,上海银行间同业拆放利率(Shibor)已经成为我国认可度较高、应用范围较广的货币市场基准利率之一。Shibor作为推进利率市场化改革的重要抓手,研究其波动性无疑是市场关注的焦点。本文构建AR(1)-GARCH(1,1)-t复合模型来分析Shibor的波动性特征。实证结果表明Shibor利率的波动呈现明显的聚集效应,当期Shibor利率波动显著地受到前一期波动的“冲击”,且“冲击”具有较强的持久性。最后给出深入推进Shibor建设的相关建议。

关键词:Shibor 复合模型 利率波动 聚集效应

一、引言

为推进利率市场化改革,中国人民银行于2006年推出了上海银行间同业拆借利率(Shibor)。Shibor是由机制建设比较完善、交易比较活跃、综合实力比较强的商业银行组成报价团,自主报出的人民币同业拆借利率算术平均值。由于具有同业拆借利率的属性,所以Shibor是单利、无担保、批发性的利率。目前Shibor的期限涵盖了一年以内的多个期限,具体包括隔夜、1周、2周、1个月、3个月、6个月、9个月和1年。从2007年运行至今的十几年中,Shibor不断吸收借鉴Libor等国际货币市场基准利的改革经验和教训,同时根据我国自身金融市场发展状况,不断发展和完善。其与实体经济联系也日趋紧密,越来越多地发挥了传导货币政策和优化资源配置的作用。

目前,在对Shibor利率的研究上,各界分析的重点是利率水平,但往往忽视对其波动性的研究。事实上,作为最基础的金融变量,利率的波动性也是影响金融产品投资价值、资本市场情绪甚至宏观经济稳定的重要方面,研究Shibor利率的波动性具有很重要的现实意义。高岳(2009)在运用极值理论描述利率波动性的基础上,进行风险值(VaR)的度量,结果表明该模型很好地度量了Shibor的波动性和风险值。吴林华(2011)建立了跳跃-扩散-机制转换模型对Shibor利率进行动态研究,得出Shibor利率的动态过程是非连续跳跃的特征。陈红(2018)建立GARCH模型对Shibor利率的短期波动进行了研究,研究表明在我国建立利率走廊之后,Shibor利率短期波动明显下降。本文分别在正态分布、t分布、广义误差分(ged)分布情形下,构建AR(1)-GARCH(1,1)模型来分析Shibor的波动情况,实证表明它的波动呈现明显的聚集效应,当期利率波动显著地受到前一期波动的“冲击”,且“冲击”具有较强的持久性。

二、理论介绍

自回归滑动平均模型(ARMA模型),是研究时间序列的重要方法,其表达式为:。

广义自回归条件异方差模型(GARCH模型)是Bollerslev在ARCH模型的基础之上提出来的,它能够很好地刻画波动聚集效应。目前,最常用的是标准模型GARCH(1,1)。结合ARMA(k,m)模型的ARMA(k,m)-GARCH(p,q)模型表达式为:

三、实证分析

(一)数据描述

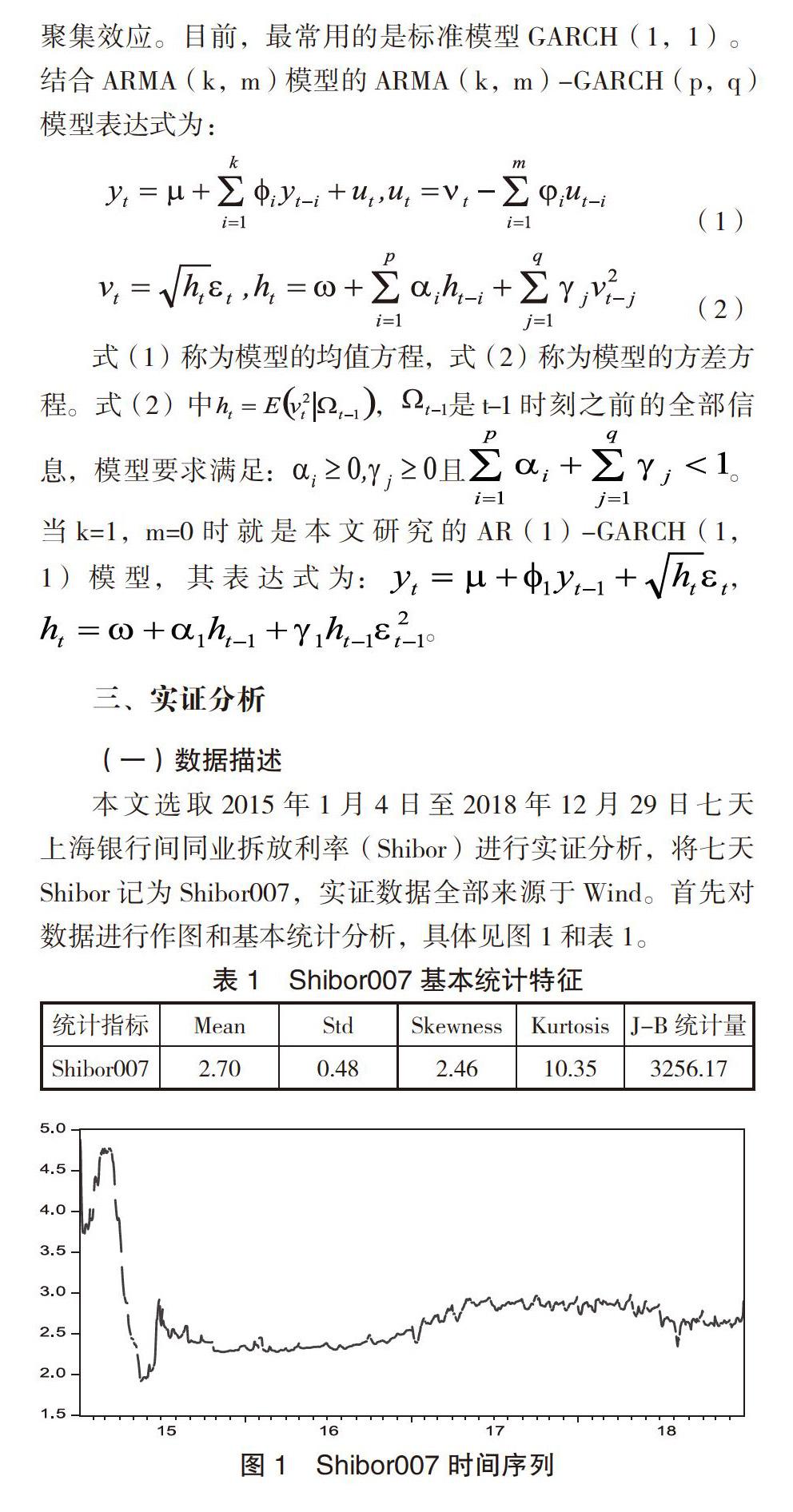

本文选取2015年1月4日至2018年12月29日七天上海银行间同业拆放利率(Shibor)进行实证分析,将七天Shibor记为Shibor007,实证数据全部来源于Wind。首先对数据进行作图和基本统计分析,具体见图1和表1。

从表1可以得到,Shibor007序列的偏度2.46>0,峰度10.35>3,正态性检验J-B统计量为3256.17,对应的P值显著小于0.5,拒绝正态分布的原假设。综上,Shibor007分布是尖峰厚尾的非正态分布。为避免建模过程中出现伪回归的情况,下面利用单位根(ADF)检验的三种形式分别对Shibor007序列进行平稳性检验,检验结果见如表2。

(二)模型选取

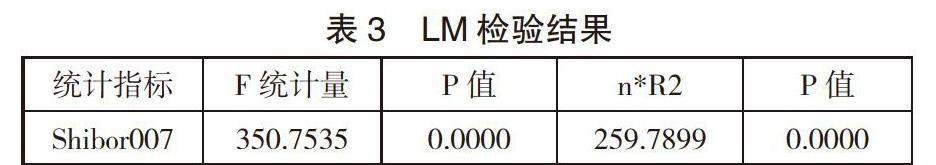

下面对Shibor007的波动性进行检验,采取常用的LM检验方法,检验结果见表3。

其中ν是广义误差分布的参数,df是t分布的自由度。

由表4结果可知,三个模型的β系数均显著,进一步验证了Shibor007的波动具有显著地聚集效应。根据AIC值最小原则,选用AR(1)-GARCH(1,1)-t模型来拟合Shibor007。

模型的均值方程:

模型的方差方程:

从模型的均值方程可以看出,φ的系数为0.99,表明當期利率的波动对前期的利率波动有很强的依赖性。从方差方程可以看出:α系数估计值0.57和β系数估计值0.33都比较大,且二者所对应的P值均显著小于0.05,这表明Shibor007利率波动存在聚集效应。最后给出模型的拟合效果图和条件异方差时间序列图。

(三)结论

1.复合模型AR(1)-GARCH(1,1)-t对Shibor007序列的拟合效果较好,从图2中可以看出绝大多数时刻符合模型的拟合误差都控制在5%区间内,尤其是近三年模型的精确度较高,比较适合刻画序列的特征。

2.Shibor007的分布呈现尖峰厚尾的分布特征,由复合模型AR(1)-GARCH(1,1)-t的方程系数可知,当期Shibor007的利率波动受到前一期波动的持续“冲击”,且“冲击”具有较强的持久性,波动性呈现显著地聚集效应。

3.近年来Shibor007的波动有所加大,从图3可以看出2018年Shibor007的条件标准差(波动值)显著大于2017年Shibor007的条件标准差(波动值)。

四、深入推进Shibor建设的建议

Shibor是我国基准利率体系的重要组成部分,它的培育与发展关系到进一步推进利率市场化改革。因此,要深入推进Shibor建设,营造利率市场化改革良好的“环境”。

一是完善利率走廊,保持Shibor等市场利率合理稳定。完善利率走廊机制,切实发挥好常备借贷便利(SLF)作为利率走廊上限、超额准备金率作为利率走廊下限的作用,增强利率调控能力,进一步降低Shibor波动性。同时,加强对商业银行的预期引导,健全常态化沟通机制,保持Shibor利率的合理稳定。避免商业银行在短端Shibor利率波动较大的情况下,为了规避利率波动风险,大量囤积流动性,进而阻碍不同期限之间的利率传导,削弱了货币政策的效力。

二是发挥制度优势,加强Shibor报价监督管理和引导引导报价行提高Shibor报价质量。围绕全国银行间同业拆借中心等核心基础设施打造的统一集中的银行间市场,是我国相比于国际上其他场外市场的独特优势。因此要充分发挥优势,第一,在人民银行的指导下,全国银行间同业拆借中心作为Shibor 指定发布人,要密切监测Shibor走势与报价情况,加强对Shibor 报价的监督管理。第二,优化报价形成机制,择优扩大Shibor 报价行数量,科学调整计算方式以及相应权重赋值,进一步扩大Shibor的代表性和公允性。

三是开展Shibor产品创新,增强金融机构以Shibor为基础的定价能力。随着我国金融市场向纵深发展,要继续开展Shibor产品创新,不断拓展和夯实Shibor的交易基础。同时,根据我国自身的金融发展状况,引导金融机构依据 Shibor、短期回购利率、国债收益率等市场利率构建内部资金转移定价(FTP)收益率曲线,建立健全内部资金转移定价(FTP)机制,统一存贷款和市场化业务内部资金转移定价(FTP)基准曲线,不断提升以Shibor为基础的定价能力,疏通央行政策利率到货币市场利率和存贷款利率的传导,推动利率市场化改革向纵深发展。

参考文献:

[1]高岳,朱宪辰.基于极值理论的同业拆借利率风险度量——基于AR-GARCH-POT方法的VaR值比较研究[J].数量经济技术经济研究,2009(8):135-147.

[2]梁琪,张孝岩,过新伟.中国金融市场基准利率的培育——基于构建完整基准收益率曲线的实证分析[J].金融研究,2010(9):81-98.

[3]吴吉林,张二华.我国银行间同业拆借利率的动态研究——基于跳跃-扩散-机制转换模型的实证分析[J].管理科学学报,2011,14(11).

[4]陈汉鹏,戴金平.Shibor作为中国基准利率的可行性研究[J].管理世界,2014(10).

[5]陈红,石政.利率走廊能否降低短期市场利率波动?[J].当代经济研究,2018,278(10):85-93.

(作者供职于中国人民银行银川中心支行)