生猪保险的“是与非”

孙华伟,张小飞*

(江苏省农业科学院兽医诊断检测重点实验室,江苏 南京 210014)

随着非洲猪瘟疫情的肆虐,2019年初国内基础母猪存栏量已快速降至3000万头以下,因疫情的扑杀给生猪养殖企业造成了严重的经济损失。在现阶段,生猪保险仍远不能弥补养猪企业的损失。生猪保险建立的初衷是为了规避“猪周期”和猪疫病的困扰,但我们应清醒地认识到生猪保险在国内仍有较长的路要走。

1 生猪保险的前世今生

1.1 国外生猪保险现状

欧美养猪业发达国家对生猪保险的研究开始于20世纪30年代,较早由成本保险转向收入保险,美国作为全球第二大生猪生产国,是世界上最早实行生猪价格保险的国家,生猪价格保险制度最为成熟、完善。除生猪价格保险外,生猪期货、期权、农产品关税及配额和汇率等多种金融工具都在国外的农产品市场风险管理中广泛应用[1]。

1.2 我国生猪保险现状

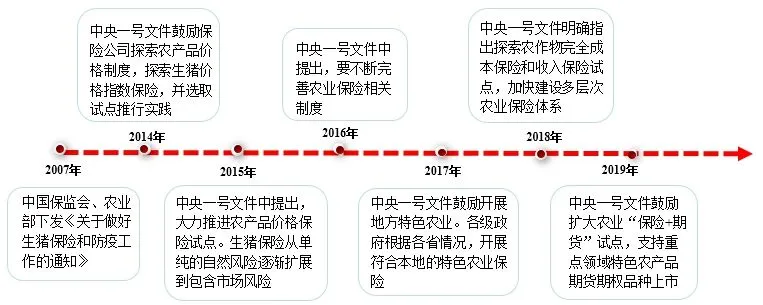

图1 中央出台的相关文件

我国生猪保险当前处于由成本保险向收入保险的转变期,是国家为鼓励生猪生产,稳定生猪价格,保障生猪供给而实施的一项重要“菜篮子”工程。是政府为了稳定猪肉市场价格,均衡市场需求和供给关系,弥补市场机制的缺陷,改善生猪产业的发展条件,促进生猪产业的发展提出的一项政府进行对保费实施补贴的政策。自2007年7月,国务院决定对生猪保险实施保费补贴以来,我国生猪保险得到了一定程度的发展(见图1)。

2 非洲猪瘟侵袭下的生猪保险

2.1 非洲猪瘟“攻城略地”近况

截止2019年2月底,全国28个省(市、区)的80个地市(盟)发生非洲猪瘟疫情110起,其中,辽宁19起,安徽9起,湖南8起,内蒙古和黑龙江各6起,四川、山西和云南各5起,北京、吉林、湖北和贵州各4起,江苏、江西、陕西、广东和福建各3起,河南、浙江、天津、重庆和甘肃各2起,上海、青海、宁夏、广西、山东和河北各1起。据不完全统计,累计扑杀数量接近100万头(见图2)。

图2 全国各阶段生猪累计扑杀量

2.2 生猪保险到底保了谁

扑杀给养殖企业造成了严重的经济损失,从这次的非洲猪瘟疫防控可以看出,生猪保险并未成为养殖企业的“护身符”。目前国家生猪保险的保费补贴政策为,在地方财政至少补贴30%的基础上,中央财政对中西部地区补贴50%,对东部地区补贴40%。可以说,在养猪业最先起步发展的时候,国家的宏观调控起了很大的作用,但是随着养猪行业的发展和整个经济大环境的变化,其作用就在逐步地减弱,甚至成了发展阻碍。我们应该清醒地看到,到目前为止生猪保险仍不能帮助养殖企业抵御行情的低迷和面临疫情的需要,而保险公司也没有找到利益平衡点,因为生猪保险是政策性险种,所以保险公司出于社会责任感才一直在积极参与,但险种的丰富程度和保费标准都有待完善。

3 生猪保险推广不佳的深层次原因分析

3.1 对保险实现双赢的思考

俗话说得好“赔钱的买卖没人做”,生猪保险之所以“平波缓进”,主要原因还是买卖双方都认为不划算。那为什么对人的疫病保险近些年做得“风声水起”呢?2018年《财富》世界500强排行榜,保险公司占比高达11%,2018年9月支付宝推出的“相互宝”,不到半年的时间,投保人数已突破3600万。2018年国内主要保险公司上半年(全年的年报尚未公布)净利润见表1。

双赢的实质是买卖双方“对付出甘愿,对所得知足”,对比生猪保险与人的疫病险,不难发现人的疫病险的一大特点是“保费低,保额高”,以支付宝推出的“相互宝”为例,保费每年不超过188元,而保额为30万元,保额/保费大于1500。对于参保人来说,每年188元的保费对自己的生活质量几乎没有影响,而30万元的保额对自己遇到的风险能起到很好的保障。对于保险公司来说,由于总的“出险率”低,即每年赔付的金额数少,所以,保险公司的盈利也是丰厚的,就这样,买卖双方愉快地实现了双赢。这对生猪保险的发展有很好的借鉴意义。

3.2 生猪保险保险公司亏损

生猪保险具有“高风险、高成本、高赔付”的特点,历史上长期处于“大保大赔、小保小赔”的困境。以人保财险为例,仅2013—2017年能繁母猪保险就累计亏损20亿元。一方面,由于国内整体的养殖水平低,出险率一直居高不下;另一方面,由于保险公司不是防疫执法主体,实际操作中常常存着溯源耳标难佩戴、标的信息难判断、无害化处理难执行。此外,保险公司作为承保方,由于生猪保险点多面广,在经营管理中需投入大量的人力物力资源,保险公司还得承担高昂的成本支出。

表1 国内主要保险公司2018年上半年净利润 亿元

3.2.1 养殖水平低,出险率高

由全国的基础母猪总存栏量和生猪年总出栏量,能推算出国内总的PSY低于18头,再加上能繁母猪及公猪有较高的淘汰率,致使各地的生猪保险出险率一直居高不下。

3.2.2 承保数量难核实

除正常死亡理赔损失外,生猪保险关键是核定应参保数和实际参保数。在正常死亡率情况下,参保50头和100头是一样的,但死亡的数量存在较大差异,保险公司即按死亡数量进行理赔,而非按死亡率。在实际工作中发现,有些养猪企业没有按实际数参保,仍每月入保50头,实际上就是参保50头,把所有需参保的猪都入保了,无形中保险公司要为此多支付保费。对养猪小户存在交替参保的情况,即每月参保50头不变,但保费由2个养猪户交替支付,结果是参保的50头猪,但为2个养殖户所有的猪都入保了。

3.2.3 存在道德风险

未入保的养猪户将死猪放到参保户中,保险公司并不清楚其中关系,还会按程序进行理赔,存在虚报、谎报死亡数量的现象。还有部分农户防疫工作不到位,饲养管理不规范,增加了投保生猪出险概率。当市场行情不好时,部分农户对病猪施救不积极主动,甚至任其死亡或人为致使死亡,从而通过保险理赔获得补偿,导致道德风险和逆选择而难以有效控制。

4 展望

“为山九仞,非一日之功”,任何事物的发展都是一个螺旋上升的过程,只有坚持“一张蓝图抓到底”,以夸父逐日的执著、水滴石穿的坚守,才能破解生猪保险发展中的顽瘴痼疾。

4.1 养猪户应学习专业技能,科学养猪

2019年1月13日,据中央电视台焦点访谈节目报道,目前我国有2600万的养猪户,其中,年出栏500头以上的有25万户,占比不到1%。也就是说,有99%以上都是中小散户,而这些散户普遍存在防疫意识薄弱,生物安全防护水平差的现象。养猪户是生猪养殖的第一责任人,应努力学习专业知识和技能,科学养猪,进而降低生猪死亡率,促进生猪保险的整体发展。养殖户应认识到保险是进行风险转移的一种方式,而不是牟取利益的工具[2]。

4.2 保险理赔运用“互联网+”模式

生猪保险能够在一定程度上提高养猪企业抵御市场风险的能力,但是只有得到使用者“认可”并且真正觉得“好用”,才能发挥出生猪保险应有的作用和价值。互联网发展已深入到生活中各个细节。保险业应拥抱互联网,提升自身工作效率,当今时代,不发展互联网技术,便会被淘汰[3]。

4.3 形成“政府主导、企业运作、保险联动”的联动机制

政策性生猪保险应充分发挥润滑剂和粘合剂的功能,达到“以点带面,四两拨千斤”的效果,形成“养猪户得实惠、保险公司得市场、无害化处理得效益、地方政府得政绩”多方受益的生态网络格局。