管理者过度自信、分析师关注与并购溢价

路 苗

(山西财经大学会计学院,山西太原030006)

一、引言

随着资本市场的不断发展,上市公司为了扩大市场份额、获得规模效应、提升自身业绩,通过并购重组实现资源有效配置,产生协同效应,增进社会福利。在并购重组过程中,并购溢价的现象普遍存在 (Jensen,1993)[1],且其波动空间很大(Haunschild,1993;Baker et al.,2012)[2,3],如西方国家公司支付并购溢价的平均水平达到50%左右(Varaiya and Ferris,1987)[4]。在我国,尽管被并者多为效益不良的公司,但支付并购溢价并不少见。并购溢价越高,主并方公司从并购中获益的难度就越大(Mandelker,1974)[5]。因此,并购溢价对并购交易能否成功具有重要的作用,研究并购溢价产生的原因也具有重要的实践意义。

在公司的经营过程中,管理者是公司的主体,掌握着重要的投资决策权。基于理性假说的委托代理理论,有研究者发现,管理者存在“自利”的行为(李云鹤和李湛,2012)[6],在并购交易过程中,委托代理问题的存在使得管理者可能会追求个人私利,进而盲目并购,最终导致并购业绩不佳(王培林等,2007;李善民等,2009;刘孟晖和高友才,2015)[7-9]。同时,管理者盲目行事有时并不仅仅是因为“自利”,其行为还会受到非理性因素的影响,过度自信便是最典型的非理性行为。学者们就管理者过度自信等非理性因素对企业投资决策的影响进行了大量研究(余明桂等,2006;余明桂等,2013;孙光国和赵健宇,2014)[10-12],发现过度自信的管理者会使并购溢价提高(潘爱玲等,2018)[13]。作为资本市场上专业的信息服务中介,证券分析师通过搜集、解读、加工和传递信息,可以帮助主并方的外部股东了解并监督公司管理层的并购决策,发挥外部治理作用(Chen et al.,2015;Fich et al.,2017)[14,15]。

本文研究了并购交易过程中主并方公司管理者过度自信与支付并购溢价的相关关系,以及分析师关注对二者关系的调节作用。本文的主要贡献在于:一是从分析师关注的调节效应视角进行研究,拓宽了管理者过度自信与并购溢价关系的研究边界;二是丰富了分析师关注及其对并购决策影响的相关研究。

二、文献综述

(一)管理者过度自信与企业投资决策

起初,研究者是在心理学领域发现人们普遍存在过度自信。随后,研究者对管理者的过度自信特征进行了大量研究。Roll(1986)[16]最早将管理者过度自信概念应用于并购领域,开创性地提出管理者“自以为是假说”,研究了管理者过度自信对企业并购行为的影响。Malmendier等(2008)[17]研究发现,过度自信的管理者往往会高估自己的能力而低估未来的风险,从而高估其投资决策所带来的未来收益。Heaton(2002)[18]提出了一个基于管理者过度自信的投资异化模型,将管理者过度自信与自由现金流相结合,证明了在不同的自由现金流下管理者过度自信会导致过度投资或投资不足(汪德华和周晓艳,2007)[19]。Lin 等(2005)[20]也利用我国台湾地区的数据,检验了管理者过度自信与企业投资之间的关系。该类研究显示,管理者的过度自信程度越高,其越容易进行过度投资(李婉丽等,2014;吕兆德和徐晓薇,2016)[21,22],实施扩张行为。

(二)分析师的外部治理作用

作为资本市场上的信息中介(沈红波和潘飞,2008)[23],分析师发挥着外部治理作用。Jensen和Meckling(1976)[24]在其奠定委托代理理论的经典文献中指出:“我们期待机构和个人投资者在监督公司失范行为上有着更为专业的作为。这其中,那些受雇于机构投资者、经纪人和投资咨询机构的分析师扮演着十分重要的角色。”Fama(1980)[25]通过理论建模与逻辑演绎,重述了分析师在制约代理冲突中的重要作用。Moyer等(1989)[26]首次采用实证研究方法,证实了分析师的治理角色假说。Miller(2006)[27]强调了分析师在会计丑闻揭露中的信息发现功能。Dyck等(2010)[28]进一步肯定了分析师在信息搜集方面的专业优势,认为分析师比监管部门更容易发现公司的财务舞弊问题。Yu(2008)[29]、Hong 等(2014)[30]、李春涛等(2014)[31]将分析师关注与管理者行为联系起来,认为分析师关注会提高管理层实施机会主义行为的成本,抑制其盈余管理动机。这些研究为分析师的公司治理效应提供了较为直接的证据。Derrien等(2016)[32]发现,分析师减少会导致债务成本增加,说明分析师具有融资约束与监督作用。综上所述,分析师能够有效监督公司决策行为,在公司治理中发挥了积极作用(游家兴和张哲远,2016)[33]。

三、理论分析与研究假设

(一)管理者过度自信对并购溢价的影响

Varaiya(1987)[4]认为,并购溢价的产生有两方面的原因。一是并购后的收益预期。如果主并方认为并购可以带来较好的收益,其就愿意支付一定程度的并购溢价。其中,预期的收益主要源于标的企业被低估的价值以及合并后产生的协同效应等。二是并购所导致的控制权转移。为了弥补目标企业丧失控制权所造成的损失,主并企业会支付一定的并购溢价。从心理学的角度来看,过度自信是一种普遍存在的认知偏差问题,与委托代理理论的“自利假说”相反,它是基于“理性假说”提出来的。过度自信主要表现为人们对自身能力的高估以及对事件风险的低估,进而导致其对未来预期收益的高估以及对事件潜在风险的低估。

作为企业投资决策的主体,管理者的认知偏差会对企业并购溢价产生显著的影响。首先,管理者的过度自信主要表现为对自身能力的高估,认为其卓越的能力有助于并购双方协同效应的发挥,并进一步高估未来的预期收益。同时,过度自信的管理者普遍认为市场低估了目标企业的价值,其卓越的能力有助于目标企业实现其真实价值。因此,过度自信的管理者会促使企业并购溢价水平提升。其次,管理者的过度自信主要表现为对未来风险的低估,其会忽略并购交易过程中的潜在风险,导致企业支付更高的并购溢价。基于此,本文提出研究假设1。

H1:管理者过度自信与并购溢价水平正相关,即管理者过度自信的企业,其并购溢价水平会更高。

(二)分析师的外部治理作用

作为资本市场上的信息中介,分析师发挥着外部治理作用(赵玉洁,2013;肖虹和李少轩,2017;黄波和王满,2018)[34-36]。首先,分析师通过研究企业的财务报表或在盈余宣告电话会议上提问,直接与企业高管进行面对面的交流,此为直接监督。Dyck等(2010)[28]的研究表明,在公司舞弊的揭露中,分析师比SEC和审计师的作用更大,分析师直接参与了Compaq、Gateway、Motorola和 PeopleSoft等公司财务舞弊的检测。其次,分析师通过发布研究报告,利用报纸、电视等媒体向机构投资者和个人投资者传播公开或私人信息,帮助投资者发现管理层的错误行为,此为间接监督。由此,“监督假说”提出,分析师通过直接和间接监督发挥了治理作用。分析师在并购决策中的作用可以归纳为,通过直接监督和间接监督,帮助投资者发现管理层的过度自信行为,进而抑制其支付较高的并购溢价。基于此,本文提出研究假设2。

H2:分析师关注能够弱化管理者过度自信与并购溢价水平之间的正相关关系。

四、研究设计

(一)样本选择与数据来源

本文选取2004—2017年我国沪深A股上市公司中发生并购重组且重组类型为股权转让的主并方上市公司作为研究对象,初始样本(“企业-年份-并购事件日”)有8 099个。在剔除259个ST样本、99个金融保险类样本、532个管理者过度自信存在缺失值的样本、964个控制变量存在缺失值的样本、274个并购交易最终失败的样本后,本文得到5 971个“企业-年度-事件日”并购事件样本。从表1的年度样本分布来看,股权转让的样本数逐年增加,2015年达到最大值,占到总样本的17%,其后占比有所回落。本文使用STATA 14对数据进行处理和分析,并对所有连续变量在1%和99%的水平上进行Winsorize处理,研究数据均来自于国泰安数据库(CSMAR)。

表1 样本分布

(二)变量定义

1.并购溢价(Premium)。本文的被解释变量是股权转让过程中主并方公司支付的并购溢价,根据我国资本市场的特殊情况,净资产可以作为溢价的测量基准(唐宗明和蒋位,2002)[37],即并购溢价Premium=(股权并购交易总价-净资产*被收购股权占比)/(净资产*被收购股权占比)。Premium的值越大,说明主并方公司支付的并购溢价越高。

2.管理者过度自信(OverConfidence)。本文的解释变量是主并方上市公司的管理者过度自信,姜付秀等(2009)[38]采用高管相对薪酬法衡量了管理者过度自信,即OverConfidence=薪酬最高的前三名高管薪酬之和/所有高管的薪酬之和。

3.分析师关注(AnaCover)。本文的调节变量是分析师关注主并方公司,用股权转让过程中主并方上市公司是否有分析师发布盈余预测(AnaDummy)、分析师发布盈余预测的总次数(AnaTimes)、发布盈余预测的分析师总人数(AnaNum)三个指标来衡量。假如主并方公司并购宣告日前的360天内至少有1名分析师针对主并方公司发布盈余预测,AnaDummy=1,否则,AnaDummy=0。AnaTimes是主并方公司并购宣告日前360天内分析师发布盈余预测的总次数,AnaNum是主并方公司并购宣告日前360天内发布盈余预测的分析师总人数。

4.控制变量。借鉴以往文献,本文选取了如下控制变量:并购交易层面的控制变量包括支付方式(CashPay)、关联交易(Relevance)、交易比例(Proportion)、财务顾问(Consultant);企业层面的控制变量包括企业规模(LnAsset)、资产负债率(Leverage)、 企 业 成 长 性 (Growth)、 现 金 流(Cashflow)、第一大股东持股比例(Share)、净资产收益率(Roe)、资产回报率(ROA)、股权性质(China)、 两 职 合 一 (Duality)、 董 事 会 规 模(Director)、独立董事比例(IndepRatio)。另外,本文还设置了行业哑变量和年度哑变量,变量的具体定义如表2所示。

(三)模型设计

1.管理者过度自信与并购溢价。借鉴已有研究,本文构建了模型(1)进行 OLS回归。如果假设1成立,我们预期模型(1)回归中的系数β1显著为正。

2.分析师的外部治理作用。为了检验分析师的作用,本文在模型(1)中加入分析师关注及其与管理者过度自信的交乘项,得到模型(2),并进行 OLS回归。如果假设2成立,我们预期模型(2)回归中的系数β2显著为负。

表2 变量定义

其中,分析师关注AnaCover分别用股权转让过程中主并方上市公司是否有分析师发布盈余预测AnaDummy、分析师发布盈余预测的总次数AnaTimes、发布盈余预测的分析师总人数AnaNum三个指标来衡量。

五、实证结果与分析

(一)描述性统计分析

从表3的描述性统计结果来看,并购溢价Premium的均值为5.702 4,说明并购溢价现象在我国普遍存在,且主并方支付的价格是标的账面价值的6倍多。最小值为-0.837 9,最大值为165.283 9,标准差为19.421 3,说明主并方支付的并购溢价差异较大。管理者过度自信OverConfidence的均值为0.582 8,说明管理者过度自信程度较高。分析师关注程度 AnaDummy、AnaTimes、AnaNum 的均值分别为0.797 2、14.952 1、7.678 3,说明超过 3/4的主并方上市公司有分析师关注,且主并方上市公司平均有8位分析师关注,收到大约15份分析师盈余预测报告。控制变量的统计结果显示,整体统计特征较为稳定。

(二)单变量分析

为了验证管理者过度自信对并购溢价的影响,本文进行了独立样本的 T检验,并根据管理者过度自信均值,将其分为管理者过度自信程度高的子样本和管理者过度自信程度低的子样本,表4列示了T检验结果。从差异性检验结果来看,管理者过度自信程度高的样本组的并购溢价均值显著高于管理者过度自信程度低的样本组,二者的差异在5%的水平上显著,说明管理者过度自信程度越高,公司支付的并购溢价就越高,这初步验证了假设1的合理性。

表3 描述性统计结果

表4 单变量分析

(三)回归结果分析

1.管理者过度自信对并购溢价的影响。表5列(1)管理者过度自信与并购溢价的回归结果显示,管理者过度自信与并购溢价的回归系数为3.112 3,且在5%的水平上显著,说明管理者过度自信程度越高,公司的并购溢价水平就越高。其原因在于,过度自信导致了管理者对并购预期收益的高估和对并购潜在风险的低估,从而使主并方支付较高的并购溢价,这就验证了研究假设1。

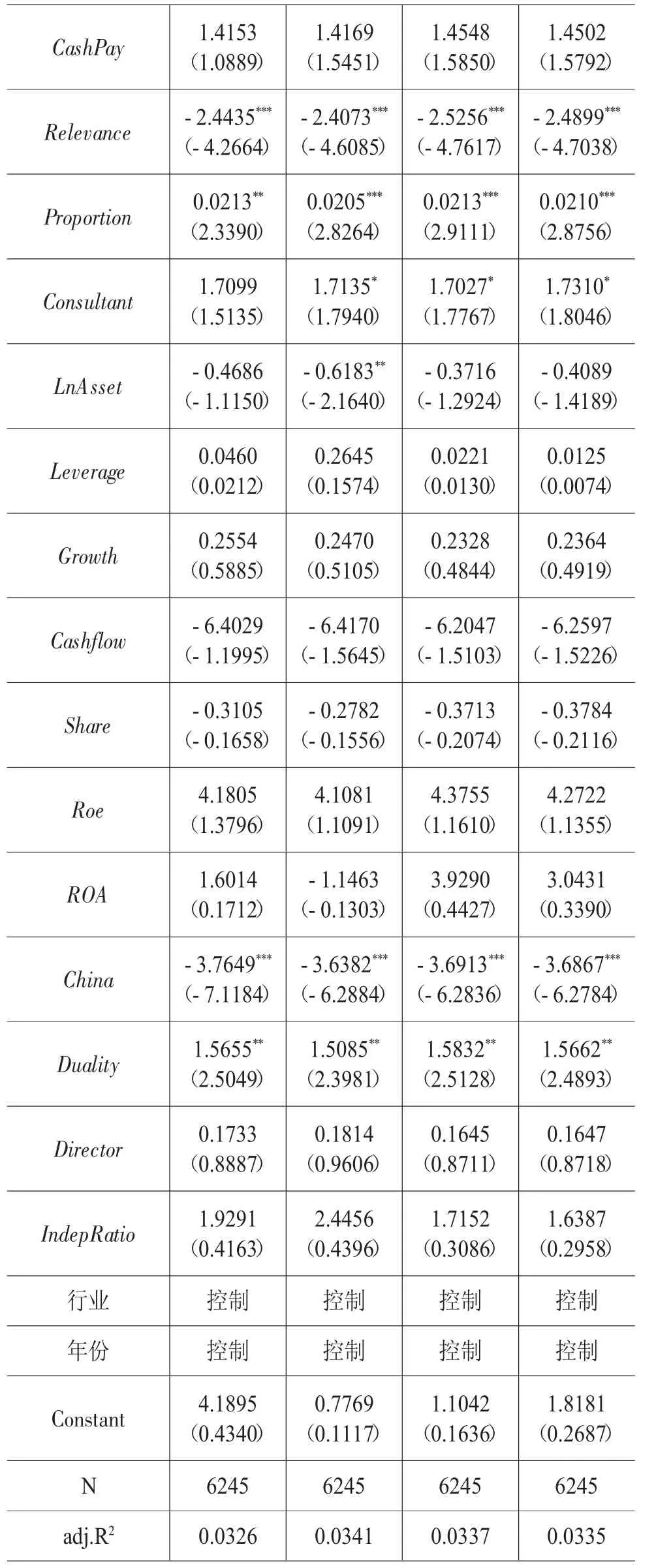

2.分析师的外部治理作用。表 5 的列(2)、(3)、(4)加入了分析师关注,分析师关注变量分别为AnaDummy、AnaTimes、AnaNum。回归结果显示,管理者过度自信与并购溢价的回归系数分别为9.938 0、5.887 4、6.187 9,且在 1%的水平上显著正相关,而交乘项OverConfidence*AnaCover的系数分别为-8.322 0、-0.195 1、-0.410 6,且在 5%和1%的水平上显著负相关,这说明分析师关注能够弱化管理者过度自信与并购溢价之间的关系,即分析师关注降低了管理者过度自信与并购溢价之间的正相关性,证明分析师具有外部治理作用,这就验证了研究假设2。

表5 回归结果

注:*、**、***分别表示 10%、5%、1%的显著性水平,括号内为经年度和行业聚类的双尾检验t值

(四)稳健性检验

为了使研究结果准确、可靠,本文对各模型进行了稳健性检验。一是调整样本进行稳健性检验。基准回归仅包括并购交易成功的样本,本文在稳健性检验中加入并购交易失败的样本重新进行回归。二是剔除表5回归结果中不显著的控制变量进行稳健性检验。从表6、表7调整样本和变量后的回归结果来看,管理者过度自信OverConfidence及其交乘项OverConfidence*AnaCover的系数和方向未发生明显改变,说明研究结论是较为稳健的。

表6 稳健性检验(1)

(续表6)

表7 稳健性检验(2)

注:同表5

六、研究结论与启示

近年来,并购重组成为上市公司扩大市场份额、获得规模效应、提升自身业绩的重要手段。在并购重组中,并购溢价的现象普遍存在,而并购溢价高低对并购是否成功具有十分重要的作用。本文以 2004—2017年沪深A股上市公司中发生并购重组且重组类型为股权转让的主并方上市公司为研究对象,分析了管理者过度自信对并购溢价的影响,探究了分析师的治理作用。研究发现,管理者过度自信与并购溢价呈现显著的正相关关系。进一步的研究显示,分析师能够发挥外部治理作用,弱化管理者过度自信与并购溢价的正相关关系。本文的研究不仅丰富了管理者行为、分析师作用及企业并购方面的相关文献,而且具有一定的现实意义。一是企业应逐步完善治理结构和治理机制,吸引更多的利益相关者参与公司治理,加强对管理者行为决策的事前评估、事中控制和事后监督,防止管理者过度自信所引致的非理性并购行为。二是企业应充分利用分析师的外部治理作用,完善分析师对管理者决策行为的监督机制。