越南 :纺企全球化布局的跳板

文/赵颖 丁杨惠勤

中国企业投资越南,更多的是基于企业全球化布局的考虑,寄希望通过越南进入东盟乃至全球市场

越南是东南亚崛起的新星,近年来,随着“一带一路”的大力推进,越南已成为中国在东盟的第二大贸易伙伴,同时也是我国企业实施“走出去”战略,探索并实现产业链跨国提升的热土之一。就纺织服装业而言,劳动力成本低,工业原料低廉以及给予外国投资者优惠的税收政策等优势使越南成为中国纺企进入国际舞台的跳板。今年1月14日,《全面与进步跨太平洋伙伴关系协定》(简称“CPTPP”)在越南正式生效,将有助于促进越南对亚洲、美洲、大洋洲等市场的出口,凭借不断扩大的贸易“朋友圈”,越南正激发着投资者的热情。

1 产业发展概况

越南的纺织服装产业在该国加入世界贸易组织(WTO)后发展迅速,2013年、2014年,越南纺织品服装出口经历了高速的增长,年出口规模迅速突破200亿美元。据越南统计局数据,2013年、2014年越南纺织品服装出口额分别为179.47亿美元、209.49亿美元,同比分别猛增了24.49%、16.73%。如今,纺织服装产业已逐步成为越南的支柱产业之一。2018年,越南出口纺织品服装304.47亿美元,同比增长17.43%(见图1);纺织品服装出口额占越南商品出口总额的12.44%。

据越南纺织服装协会介绍,该行业大约有4000家企业,年营业额为200亿美元,产品主要出口到世界上180个国家和地区。越南是亚洲近些年纺纱产能加速扩大的国家之一,该国纱线产能可达700万纱锭左右,其中82%的纱线出口至印度尼西亚、中国等国,纱线是越南纺织业的主营产品。另外,越南成衣出口额也以30%的增长率逐年上升,主要销往美国、韩国和日本。从出口市场来看,美国是越南纺织品和服装的最大出口市场。

2 政策利好

近年来,越南日益向深度和广度融入国际经济,大量包括中国企业在内的纺织企业到越南投资。统计数据显示,2000年~2013年越南纺织服装领域吸引的外资为82亿美元,在2014~2015两年,纺织服装领域的外资金额为52.4亿美元,其中有35亿美元投在了织布领域。越南引资能力的提升主要得益于该国与世界多个国家和地区签署了双边和多边合作协议,使纺织服装业能从各项自贸协定的税惠条款中受益。迄今为止,越南与其他国家和地区之间签署了16个自由贸易协定(FTA),尤其是与欧盟、日本、韩国等发达国家之间均签署了FTA。越南与欧盟签订的《越南与欧盟自由贸易协定》(EVFTA)或将于今年生效。根据协定,欧盟将免除越南输往欧盟85.6%税项货品关税,并在后续7年期间将废除税项比例提升到99%。这将为越南出口,尤其是鞋服产品出口注入强大的活力。

(数据来源:越南统计局)

在税收政策方面,越南国内的产品增值税仅需10%;越南企业的所得税税率为20%,且部分工业区可以在抵消其过往亏损后第一个获利年度起,享受4年免税待遇,之后的9年还可以享受税率减半的优惠,并在其业务产生收入的第一个年度起享受15年的所得税税率10%。在生产要素成本方面,越南水费价格为 1.8~2.4元/吨,电费为0.42元/度;越南人工成本平均仅需要2250元/月。在越南的投资成本也具有比较明显的优势,除了享有低廉的水电费,投资一个中型企业所需资金仅为100万~150万美元,小型企业所需资金最多只要100万美元,其土地价格也是众多东南亚国家中性价比最高的,这些都凸显了投资越南的无限潜力。除了人工、电费、厂房成本等都比同区域的其他国家低的优势外,连接各工业和服装纺织中心、港口的基础设施由于得到了越南政府的积极投资,也成为吸引外资赴越投资的一大因素。

3 经营风险

3.1 产业链发展不配套

尽管纺企赴越南投资能享受到多方面的利好,但是在经营管理的过程中,仍面临着许多现实问题。越南纺织业所存在的最大的一个问题就是行业整体的供应链体系发展落后,纺纱、织造、服装、染整各方面的产业体系也不完善,国内只有孤零零的生产车间,生产效率低下。越南工贸部相关资料显示,越南纺织企业在国内采购的原料仅占10%,而越南本国生产的纺织辅料也只仅仅能满足该国纺织业30%的生产需求,大多数纺织原料辅料都依赖于进口,以面料进口为例,越南纺织业每年需要各种面料68亿米,国内年产量仅有8亿米,并多以普通面料为主,该行业的自足率远低于中国和印度。所以如果对越南纺织业情况没有充分掌握,盲目投资建厂,越南工厂只能充当距离企业较远的生产车间的这一角色,企业并不能最大发挥越南低廉成本的优势。

3.2 外汇风险

我国纺企在越南投资时,还面临着越南盾、人民币、美元之间汇兑的风险,如果越南盾升值,则对在越南投资的纺织企业资金流动造成不利影响。相关研究显示,越南盾每升值1%,纺织企业的盈利下降 2%~6%,如果越南盾升值5%,纺织行业的利润率则至少下降 10%,可见,汇率的变动直接影响到纺织企业的盈利。

3.3 通货膨胀风险

过去十几年,越南经济高速发展的同时也伴随着高通胀,如2008年8月,越南通货膨胀率创17年新高达到28.3%,高通胀带来物价的大幅度波动,间接提高了外国企业生产管理的运营成本,也严重影响了该国宏观经济环境。以越南纺织服装业为例,国内自给纺织原料供应是阻碍越南纺织业发展的硬伤,而棉花属于纺织品的主要来源,由于高通货膨胀使种植棉花的成本很高,加上生产效率低下,产出少,造成越南棉花在市场上缺乏价格竞争力,所以越南民众并不是很喜欢种植棉花。目前,越南物价指数与通货膨胀率虽属于可控范围,但也应引起投资者的重视。

4 投资案例

4.1 天虹集团

天虹集团是中国纺织行业里最早在越南进行产能布局并走向成功的企业之一,天虹集团首次在越南的投资总共分为三期,第一期、第二期和第三期的总投资额分别为 4000万美元、7000万美元和9000万美元,三期建设完毕后所得产能规模高达35万纱锭。2006年10月,天虹纺织股份有限公司在越南正式成立,主营产业为氨纶包芯纱。如今,天虹集团在越南的子公司已发展成了一个比较成熟的生产基地,其所创造的营业收入甚至比国内公司还高。投资越南,是天虹纺织集团发展史中的一个里程碑。该集团施行“越南生产规模扩张计划”的同时,恰逢人民币升值,以及国家海外融资平台建立,这加速了天虹集团投资越南的进程,天虹集团也因此成为纺织行业首个海外产能比国内产能还高的企业。如今,天虹集团在越南一共设有3个生产基地,它们分别是海河工业园区、广宁省的天虹银龙以及同奈省的天虹仁泽。

4.2 申洲针织有限公司

总部位于浙江宁波的申洲针织有限公司是具备垂直供应链体系的针织品制造企业,主要以OEM的方式为下游客户提供针织品,主要客户包括优衣库、阿迪达斯、耐克、彪马等国际知名品牌,产品远销亚太、欧美市场。申洲在越南设有面料和成衣生产工厂,预计海外员工(柬埔寨、越南)占总员工数量将超过1/3。然而越南工厂的人均产量仍然低于申洲的中国工厂,因此未来仍有一定的提升空间。申洲计划2019年下半年在越南增加5000名工人(目前当地工人总数超过11000人),通过持续的自动化来提高工人效率。

4.3 华孚时尚股份有限公司

2018年年底,我国知名色纺供应商和制造商——华孚时尚股份有限公司宣布拟通过下属子公司投资华孚在越南隆安省兴建的新型纱线项目,该项目产能50万锭,总投资额25亿元人民币。项目系企业规划中的100万锭新型纱线项目第一期。此前,越南华孚工业园开园仪式暨“浙商绿尚小镇”项目签约仪式在越南举行。华孚时尚董事长孙伟挺认为,越南已成为华孚在东南亚的快速反应生产基地,投资越南可有效降低主要原料境内外价差对成本的影响,充分利用当地政策、劳动力成本及区位优势,减少国际物流费用,规避关税壁垒,提高产品竞争力。

5 投资机会

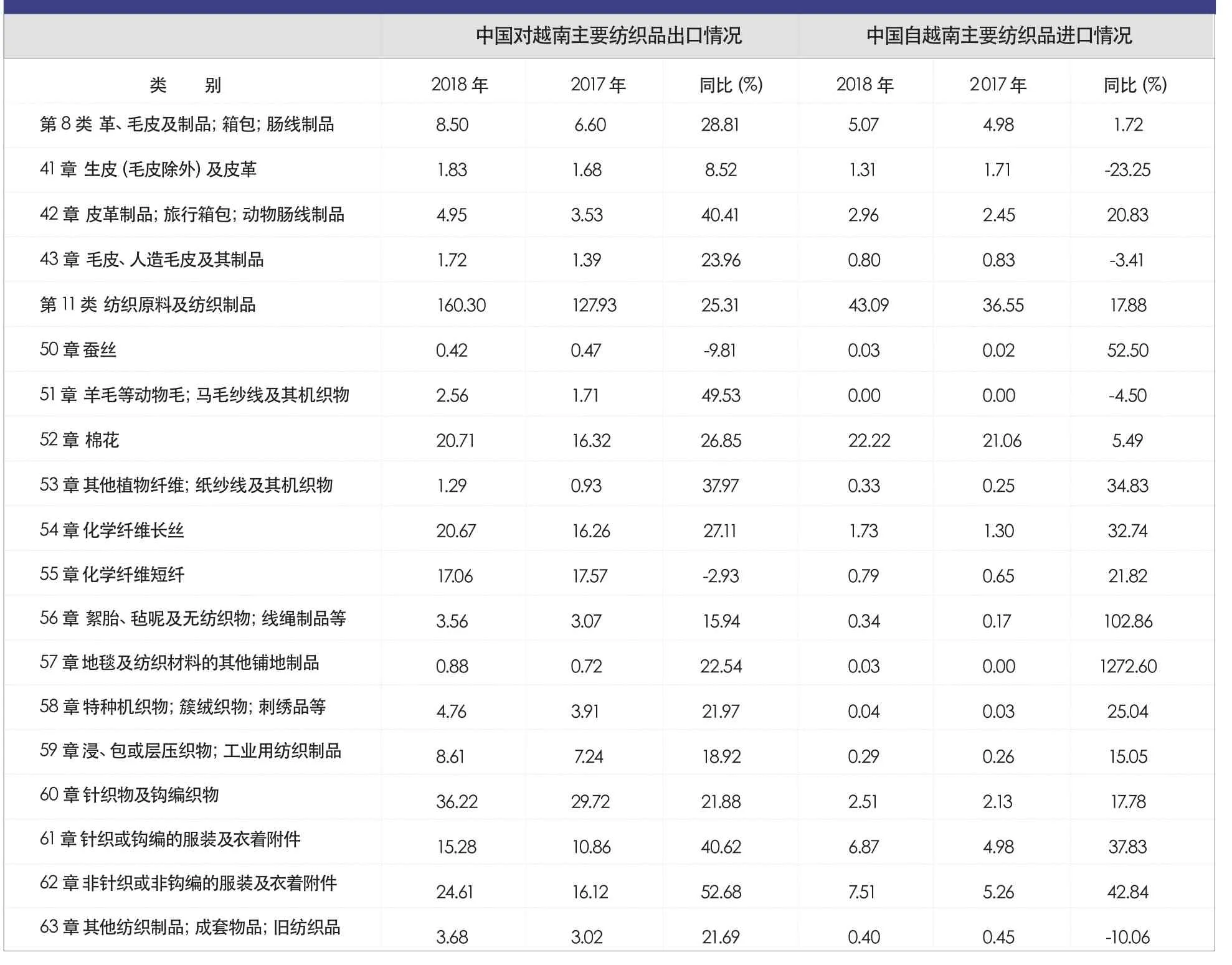

目前,越南和中国正在推动“两廊一圈”规划和“一带一路”建设有效对接,这将有助于扩大两国之间的贸易投资,不断开拓市场。从两国贸易往来情况看,2018年,中国与越南两国纺织品贸易增势迅猛,且进出口商品形成优势互补,中国主要对越南出口针织物及钩编织物,以及非针织或非钩编的服装及衣着附件;越南主要对中国出口棉花等产品。据中国海关统计,2018年,中国对越南纺织原料及纺织制品出口额为160.30亿美元,同比增长25.31%;中国自越南纺织原料及纺织制品进口额为43.09亿美元,同比增长17.88%;从比重来看,2018年,中国对越南纺织品出口额占商品出口总额的19.11%,比2017年提升了1.09个百分点;2018年,中国自越南纺织品进口额占商品进口总额的6.74%,比2017年减少了0.53个百分点(见表1)。在中国对越南主要出口纺织品类别中,羊毛等动物毛、马毛纱线及其机织物增幅达49.53%;而在中国自越南主要进口纺织品类别中,地毯及纺织材料的其他铺地制品增长迅猛。

近年来,受人工成本和良好的贸易环境所吸引,越来越多的中国纺织服装企业已将部分新增产能落址越南。同奈省是越南吸引外资最多、工业发展最快的地区,该省31个工业园区共有超过1000个外商直接投资项目,其中,天虹、百隆和申洲等国内纺织业的多家龙头企业在此建厂。中国企业投资越南,更多的是基于企业全球化布局的考虑,寄希望通过越南进入东盟乃至全球市场。今年年初生效的CPTPP是一个多边贸易协定,其中11个成员国承诺将降低成员国逾98%关税,在遵循所在国法律法规的基础上实现经营投资自由化,为成员国企业创造许多经营机会,为成员国消费者提供便利。对于在越南投资的企业来说,这是提高竞争能力、优化商品和服务质量以及与世界发展趋势相接轨,进而更有效的参与到全球供应链中来的良好机会。

表1 中国与越南纺织品贸易统计表 (单位:亿美元)

越南毗邻中国,从文化到制度、从思维到行为,与中国有着众多相似之处,地域与资源的优势使越南成为中国企业“走出去”的前沿阵地,成为中国企业国际化的实践课堂。虽然投资越南展现出了诸多利好,但是中国纺企仍应该正确评估自身财政情况、市场份额、原辅料生产能力、劳动力和设备等的现状,只有做到“知己知彼”,中国纺织服装企业才能拥抱“走出去”的“春天”。