金融综合经营的风险效应研究

王向楠

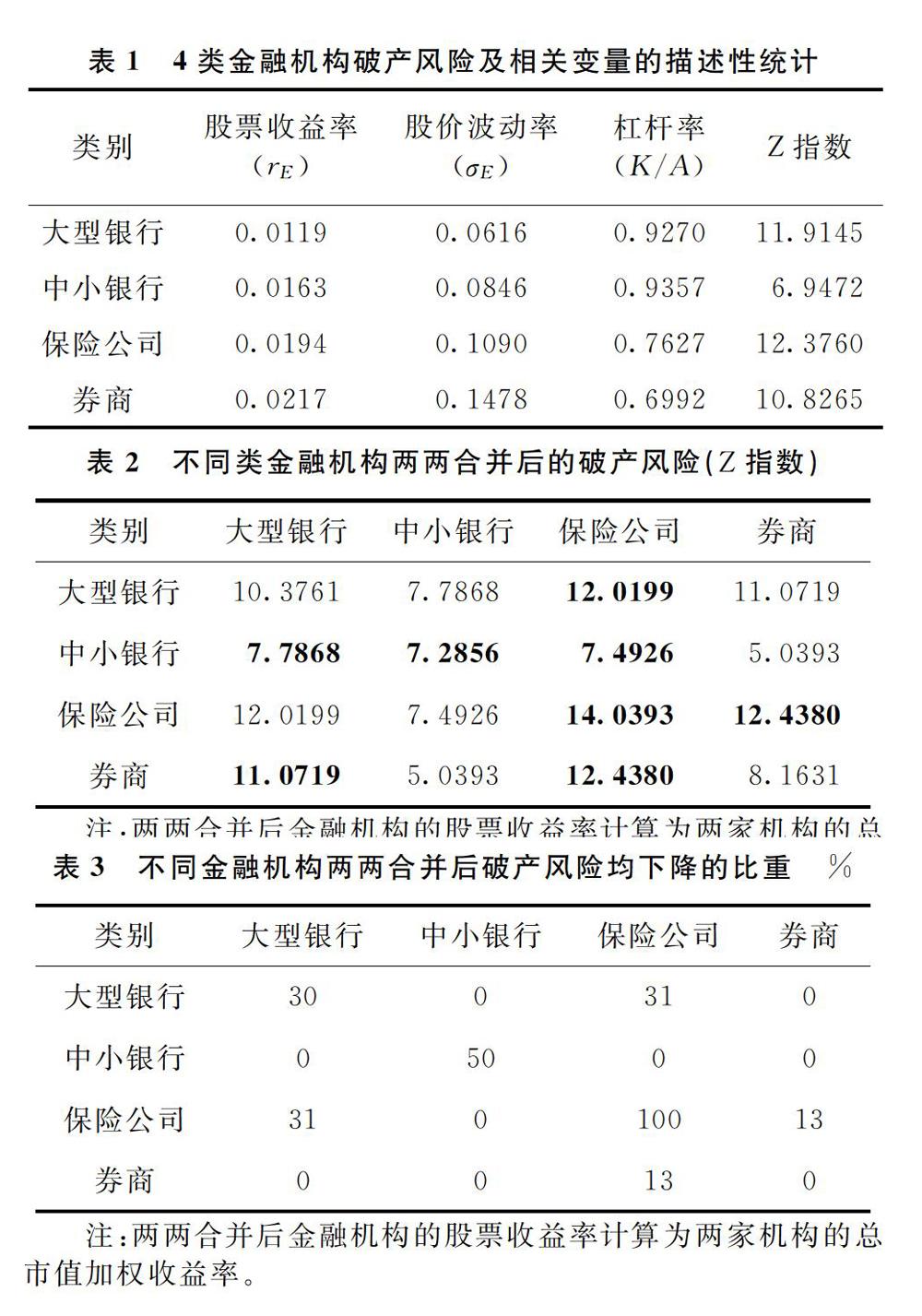

摘要:梳理国内外文献中识别金融综合经营风险效应的7种方法,基于2012—2017年大型银行、中小银行、保险公司和券商企业这4类上市金融机构的相关数据,比较了单个机构和两两合成机构的破产风险(由Black-Scholes模型估计),研究发现:4类金融机构的破产风险均非常低,其中中小银行的破产风险相对高;对于降低破产风险,保险业务最有吸引力,中小银行和证券业务的吸引力较低;保险业务与证券业务有较好的风险对冲效果。关于系统性风险,通过对合成的全能银行样本的两阶段和三阶段回归分析发现:商业银行兼营保险业务会降低对股市风险、利率风险和汇率风险的暴露,兼营证券业务会增加股市风险暴露和利率风险暴露,兼营房地产业务会降低股市风险暴露和利率风险暴露,但会增加汇率风险暴露;整体而言,股票市场没有对综合经营改变3种系统性风险的单位溢价要求,仅对综合经营中房地产业务的利率风险有所担心。

关键词:金融机构;金融业;综合经营;破产风险;系统性风险

文献标识码:A

文章编号:1002-2848-2019(02)-0039-12

1993年12月,国务院出台《关于金融体制改革的决定》,确定了金融业分业经营的方针。1995年《中华人民共和国人民银行法》《中华人民共和国商业银行法》《中华人民共和国保险法》的颁布,奠定了中国金融业分业经营和监管的格局。从20世纪90年代中后期开始,中国的银行、保险公司和券商开始试水各自边缘业务。国家“十一五”规划(2006—2010年)和“十二五”规划(2010—2015年)分别提出“稳步”和“积极稳妥”推进金融业综合经营试点。2017年7月召开的全国金融工作会议宣布设立国务院金融稳定发展委员会。2018年3月召开的第十三届全国人大第一次会议审议通过了国务院机构改革方案,中国银行业监督管理委员会和中国保险监督管理委员会合并组建中国银行保险监督管理委员会。近二十年来,中国与20世纪80年代末以来的国际主流趋势一样①,金融业出现了综合经营和监管的趋势。

金融业综合经营和分业经营的利弊仍在讨论中②。各金融机构在业务选择上,除“效率”因素外,“风险”是另一个重要的考量因素。一方面,金融综合经营常被认为是积累风险和扩散损失的重要原因之一[3],所以经济金融危机爆发后金融综合经营常常被限制,例如:1929年世界经济危机后,美国于1933年出台了格拉斯-斯蒂格尔(Glass-Steagall)银行法案;2007年的“次贷”危机爆发后,时任美国总统奥巴马于2010年签署了多德-弗兰克(Dodd-Frank)法案;2008年欧债危机爆发后,欧盟委员会采纳了由欧盟相关专家组提出的利卡宁(Liikanen)报告。另一方面,理论上讲,金融综合经营能通过风险分散效应降低总风险水平,通过各部门之间的资源共享、取长补短提高风险管理能力,通过扩大规模提高应对外部冲击的能力;有的学者认为,金融危机的风险根源不是综合经营,而是落后的碎片化监管,而限制综合经营不可能消除风险,只会产生新的风险[4]。因此,金融综合经营的风险效应问题是有重要现实意义且结论尚不明确的话题,在新时期进行相关研究非常重要。

本文基于股票市场数据实证研究中国金融综合经营的风险效应,定量研究综合经营会如何影响中国金融机构的破产风险(个体层面)和对系统性风险(整体层面)的影响。本文关注4类金融机构(大型银行、中小银行、保险公司和券商)和4类业务(银行业务、保险业务和证券业务的基础上加上房地产业务),既研究破产风险,又研究3种系统性风险(股市風险、利率风险和汇率风险),以期通过较为全面的考察为中国金融机构的业务选择和监管部门的政策制定提供参考。

一、文献综述

要研究综合经营的风险效应,在不同的金融业制度环境下或基于不同的分析视角,需要采取不同的识别方法。梳理这些方法,本文将已有文献分为以下7类。

(1)比较综合经营金融机构的某类业务与专门经营该类业务的金融机构的风险。1987年起美国的银行可以有限度地经营证券业务,Fields等[5]比较了1991—2000年美国的银行和券商进行的多项首次公开募股(IPO)发现:二者的IPO错误定价风险难分高下,股票市场对二者IPO错误定价的反应也没有显著差异。张涤新等[6]比较了中国的银行控股公司与独立银行的收益和风险状况,[JP2]发现前者的收益(由资产收益率和权益收益率度量)和风险(由不良贷款增长率和Beta系数度量)均优于后者,所以认为金融综合经营的风险更小。

(2)比较金融控股公司(金融集团、银行控股公司)中不同金融模块的风险。Litan[7]基于1978—1983年美国的31家银行控股公司的会计数据发现:有近半数金融控股公司的银行模块比其他模块的资产收益率更低,且资产收益率的变异系数更高,从而认为非银行业务在收益和风险上均占优。Wall[8]基于1973—1983年美国的200多家金融控股公司的会计数据发现:非银行子公司的破产风险在大部分时期低于银行子公司,从而认为银行控股公司应该更多地经营非银行业务。Kwast[9]基于1976—1985年美国的银行控股公司的会计数据发现:开展证券交易业务的收益率及其波动率远大于其他业务,所以认为综合经营将提高银行的风险。Nurullah等[10]基于1990—1999年欧洲国家的金融集团下属子公司的数据发现:寿险公司和非寿险公司的风险(由资产收益率的标准差和资不抵债的概率度量)较银行更高,但保险经纪公司与银行的风险没有显著差异。

(3)分析不同类别金融机构之间收益的相关性。Rose[11]基于1966—1985年美国的银行、非银行金融机构和非金融机构的会计数据研究发现:银行与保险公司、数据处理公司在收益率和现金流上的相关性均很低,所以银行进入这两个周期性弱的领域会降低风险。Kuritzkes等[12]分析了美国的银行、财产保险、人身保险和其他金融业的收益率的相关性,认为风险分散效果在单个因子内部最强,这纯粹归因于“大数法则”的作用;风险分散效果在因子之间、行业内部次之;风险分散效果在行业之间最弱。王培辉[13]基于2001—2015年中国上市金融机构的股价数据研究发现,银行、保险、证券和信托这4类机构的股价存在尾部相依和联动现象,并发现金融危机期间这种关联性增强了。

(4)分析银行控股公司(或金融控股公司、金融集团、综合集团)中某项业务的风险效应。Brewer[14-15]基于1978—1986年美国100多家上市银行控股公司的股票市场数据和会计数据,通过回归分析发现:其他条件不变时,非银行子公司的资产占比更高的控股公司有更低的资产收益率波动率和破产风险。DeYoung等[16]分析了次贷危机期间美国经营失败的银行,发现收取手续费业务(如证券经纪、保险销售)越多的银行经营失败的概率越低,改变资产结构业务(如资产证券化、风险投资)越多的银行经营失败的概率越高。李志辉等[17]以中信集团和光大集团为例,采用Shapley值法估计银行、证券、保险和信托子公司对整个集团的风险(定义为资产小于负债的概率)的影响,发现规模因子最为重要。Davidson[18]基于2001—2014年美国的银行控股公司的会计数据发现:持有寿险公司将提高银行控股公司的流动性风险、信用风险和利率风险,这是由于银行控股公司对寿险业务存在投资过度或投资不足、利用寿险业务进行避税以及寿险业务有更严重的资产负债错配问题。

(5)分析不同类别金融机构之间收购前后的股价或会计指标的变化。该类研究采用事件分析法。Fields等[19]整理了1997—2002年全球129例银行和保险公司之间的收购案例,研究发现:收购方股价的标准差、Beta系数和资产收益率的变异系数在收购前后均没有显著变化,从而认为综合经营没有显著影响风险。Casu等[20]整理了1991—2012年全球272例银行收购保险公司或券商的案例,研究发现:银行收购券商会显著提高总风险(由股价收益率的标准差度量)、系统性风险(由股价的Beta系数度量)和特异风险(由总风险扣除系统性风险后的残差度量)。Elyasiani等[21]整理了1991—2012年全球银行和保险公司之间的收购案例,研究发现:银行收购保险公司(66例)后的系统性风险提高了而特异风险降低了,保险公司收购银行(16例)后的系统性风险稍有下降而特异风险几乎没有变化。

(6)模拟分析不同类别金融机构合并对风险指标的影响。Boyd等[22]采用合并两两机构的方法分析了銀行兼营非银行业务对其破产风险的影响。该文基于1971—1987年美国上市企业的股票市场数据发现:兼营保险业务将降低银行风险,但兼营证券业务和房地产业务将提高银行风险。Allen等[23]基于1986—1994年美国的27家上市金融机构(银行、保险公司和券商各9家)的月度数据,在模拟合并3类金融机构的基础上,采用多阶段回归模型发现:兼营证券业务和保险业务增加了银行的系统性风险暴露,但对系统性风险单位溢价的影响不大。Estrella[24]基于1989—1998年美国的70家上市公司的季度数据,测算单个机构的破产风险和机构两两合并后的破产风险,研究发现:银行为降低风险应当兼营保险业务而不是证券业务或非金融业务;保险公司的风险已经很分散了,通过兼营其他业务来降低风险的空间很小。

(7)比较处于不同综合经营制度环境下的金融机构的风险状况。Barth等[25]评价了60多个国家(地区)对金融综合经营的管制政策,在银行从事证券业务、从事保险业务、从事房地产业务、持有非金融企业股权等维度上,将这些国家(地区)划入“无禁止”“许可”“有限制”或“禁止”这4个等级之一,并认为整体而言,金融综合政策越宽松的国家,银行业的绩效越高,发生银行或金融危机的可能性越低。基于Barth等[25]的划分结果,王艺明等[26]以1995—1999年46个国家(地区)的800多家银行为样本,研究发现:银行从事保险业务、从事房地产业务和持有非金融企业股权均不会显著影响自身的破产风险,但是从事证券业务对银行的风险可能有积极影响,也可能有消极影响。

在以上7种识别方法中,前3类方法由于不能控制很多因素的影响已经较少用于研究本文的话题。由于无法获得相关数据,本文不采用第四种方法。由于中国不同类别金融机构之间跨界收购的案例不多,且企业集团的数据披露很有限,所以本文不采用第五种方法。基于国际比较视角的文献所进行的研究已经较为全面,所以本文不采用第七种方法。本文将采用第六种识别方法,相对于已有研究,主要采用股票市场数据,通过因子模型解释综合经营的破产风险效应和宏观决策者更为关心的系统性风险。

二、数据说明

本文的样本主要是在上海证券交易所和深圳证券交易所A股上市交易的4类金融机构:大型银行、中小银行、保险公司和券商。由于信托、基金、金融租赁等金融子行业的上市机构数目过少,无法获取本文样本期间需要的数据,故不纳入这3个行业。考虑到中国的四大行与其他商业银行在历史、现实经营和监管的多个方面存在显著区别,本文将银行按规模分为两类;大量文献发现大银行和小银行的风险状况有显著差异[18,20,23]。考虑到有的国家或地区允许金融机构经营房地产业务[24-26],“次贷”危机和日本经济金融衰退中房地产是最重要的风险因素之一,中国金融监管部门[27]和国际货币基金组织(International Monetary Fund,IMF)[28]、欧洲系统性风险委员会(European Systemic Risk Board,ESRB)[29]等国际组织均很关注房地产业务在金融系统性风险中的作用,本文在分析系统性风险时将房地产做为合成全能银行的一类业务。

本文的数据为2012年1月—2017年12月的月度数据。数据始于2012年1月是因为更早时期上市的“保险公司”的数目仅有3家。每个样本期,样本机构的股票一直处于上市交易状态,所以本文研究结论不受“生存偏倚”问题的影响。

考虑到上市保险公司的数目较少,对于每个类别选择4家机构,确定依据主要是2017年年末各家机构的资产规模。各类机构的构成如下:

(1)大型银行,包括中国工商银行、中国农业银行、中国银行和中国建设银行;

(2)中小银行,包括华夏银行、北京银行、南京银行和宁波银行,它们是2012年1月已经上市且在2017年年末资产最少的4家银行;

(3)保险公司,包括中国人寿保险、中国平安保险、中国太平洋保险、新华保险,它们是样本期间仅有的4家上市保险公司,均为保险业的龙头公司;

(4)券商,包括中信证券、海通证券、华夏证券和广发证券,它们是2017年年末资产规模最大的4家上市券商;

(5)房地产企业,包括保利地产、华夏幸福、华侨城和首开股份,它们是满足样本期间没有任何一个完整自然月停牌条件的、在2017年年末资产规模最大的4家上市房地产企业。

本文主要采用股票市场数据而非会计数据,减少研究结果受机构变更会计标准、盈余管理的影响,也能够较及时、全面地反映机构状况。研究需要的变量包括如下3类。

(1)各家机构股票的月度收益数据,其来自上海证劵交易所和深圳证劵交易所。

(2)用于度量机构“规模”的总市值和资产,总市值的数据来自上海证劵交易所和深圳证劵交易所,资产的数据来自上市公司的季报,通过线性拟合方法得到月度值。

(3)3个系统性因子。股市因子,采用“沪深300指数”的涨跌幅度量,股市因子取值上升,表示股价整体上升,数据由上海证劵交易所和深圳证劵交易所联合编制发布;利率因子,采用“中证国债指数”涨跌幅的相反数度量,利率因子取值上升,表示利率水平上升,数据来自中央国债登记结算有限责任公司;汇率因子,采用“人民币实际有效汇率指数”涨跌幅的相反数度量,汇率因子上升,表示人民币升值,数据来自国际清算银行(Bank for International Settlements)。

五、结论和启示

在综合经营的利弊分析中,风险是一个重要考量因素,所以本文实证研究综合经营将如何影响中国金融机构的风险。本文收集了2012—2017年相关上市机构的股价数据和财务数据,基于中国金融业的制度环境,在研究破产风险时,采用大型银行、中小银行、保险公司和券商这4类金融机构的“两两合并法”和因子分析;在研究系统性风险时,基于对银行业务、保险业务、证券业务和房地产业务组成的合成全能银行样本进行两阶段和三阶段回归分析。

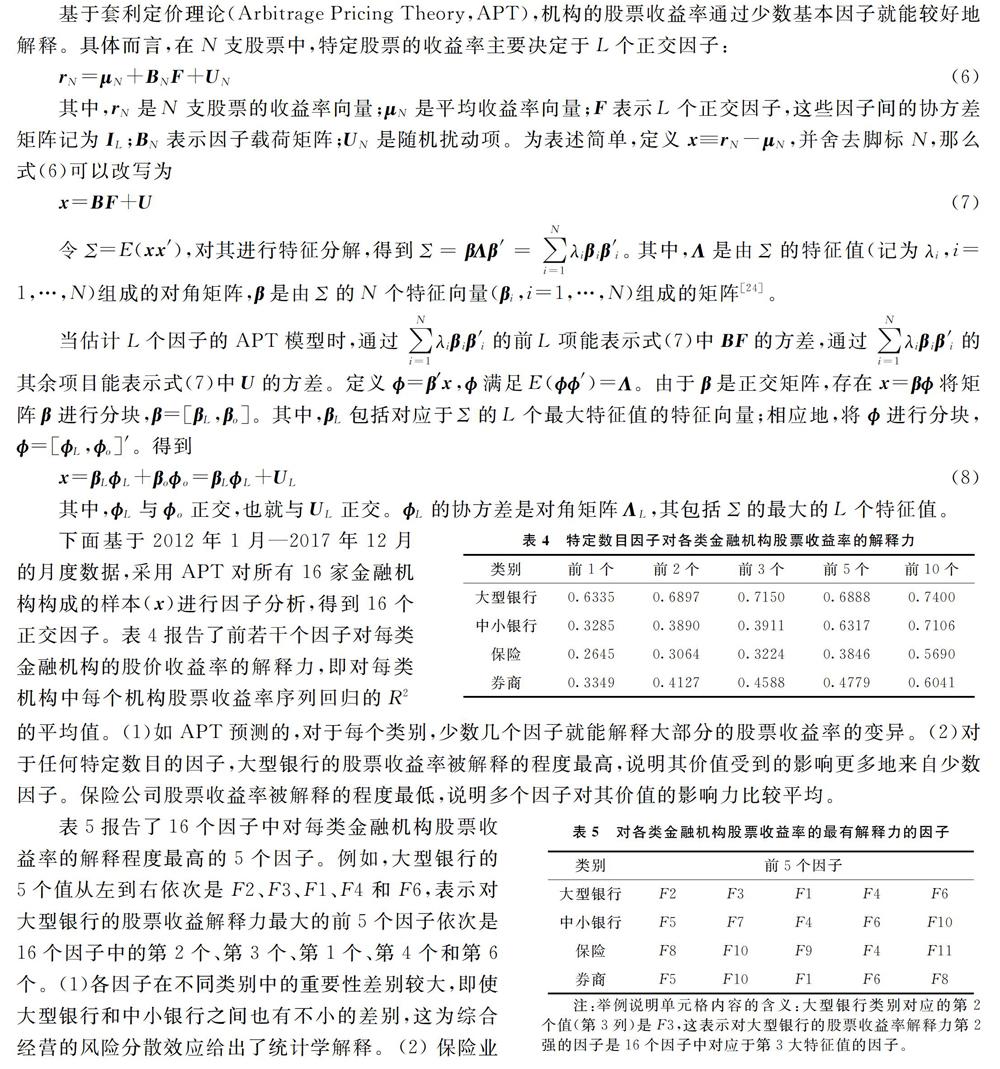

对于破产风险。本文基于Black-Scholes期权定价模型,计算和比较了4类金融机构的破产概率以及这些类别机构中两两合并后的破产概率,主要发现:大型银行和保险公司的破产风险非常低,中小银行的破产风险相对高;对于降低破产风险,保险业务最有吸引力,大型银行的业务也很不错,中小银行和证券业务的吸引力低;保险业务与证券业务会产生较好的风险对冲效果。为进一步验证和解释这些结果,本文将样本金融机构的股票收益率进行因子分析,主要发现:在这4类机构中,大型银行的价值更受到少数几个主要因子的影响,而影响保险公司价值的影响因子较为分散,影响保险公司价值的主要因子在构成上与其他3类机构的差别较大。

对于系统性风险。

(1)在系统性风险暴露方面主要发现:银行兼营保险业务会降低对股市风险、利率风险和汇率风险的暴露;兼营证券业务会增加股市风险暴露和利率风险暴露;兼营房地产业务会降低股价风险暴露和利率风险暴露,但会增加汇率风险暴露。

(2)在系统性风险单位溢价方面主要发现:整体上讲,样本期间,对于由于经营银行、保险或证券业务而承担更多(或更少)系统性风险的全能银行,中国股票市场不改变系统性风险的单位溢价要求,因此市场对金融综合经营的系统性风险没有过多担心,不过,股票市场对于综合经营中房地产业务的利率风险有所担心。

对于今后中国的金融综合经营,本文有如下认识:

(1)金融子行业之间可以继续推进综合经营,如允许一家法人机构经營有多属性的金融产品和服务;

(2)房地产经营高度依赖金融,尚不宜允许金融机构经营房地产业务,并且防控金融系统性风险要关注房地产领域;

(3)金融综合经营中不同子行业的业务应在独立法人层面分离,并健全操作风险、战略风险等本文未研究的风险上的防火墙;

(4)为应对金融综合经营趋势,金融监管要统筹协调,实现监管全覆盖,改进对金融集团(控股公司)的监管,做好功能监管基础上的综合监管。

参考文献:

[1] 姚德权, 王帅.混业经营趋势下金融控股集团运营效应与风险管理研究新进展[J].当代经济科学, 2010(6): 36-44.

[2] 吴红毓然.“十三五”定纲: 审慎有序进行金融综合经营试点[EB/OL].(2018-05-22)[2019-01-30].http: ∥finance.caixin.com/2018-05-22/101253989.html.

[3] 李文红.金融体系模式的思考与建议[J].中国金融, 2018(3): 81-84.

[4] 徐忠.金融业综合经营趋势不可逆转[EB/OL].(2018-02-09)[2019-01-30].http: ∥finance.sina.com.cn/zl/bank/2018-02-09/zl-ifyrmfmc0783882.shtml.

[5] Fields L P, Fraser D R.Effects of IPO mispricing on the risk and reputational capital of commercial banks[J].Review of Financial Economics, 2004, 13(1): 65-77.

[6] 张涤新, 邓斌.金融危机冲击下我国金融控股公司的经营绩效——微观主体风险控制权配置的视角[J].管理科学学报, 2013(7): 66-79.

[7] Litan R E.Evaluating and controlling the risks of financial product deregulation[J].Yale Journal on Regulation, 1985, 3(1): 1-52.

[8] Wall L D.Has bank holding companies diversification affected their risk of failure?[J].Journal of Economics and Business, 1987, 39(4): 313-326.

[9] Kwast M L.The impact of underwriting and dealing on bank returns and risks[J].Journal of Banking & Finance, 1989, 13(1): 101-125.

[10]Nurullah M, Staikouras S K.The separation of banking from insurance: Evidence from Europe[J].Multinational Finance Journal, 2008, 12(3/4): 157-184.

[11]Rose P S.Diversification of the banking firm[J].Financial Review, 1989, 24(2): 251-280.

[12]Kuritzkes A, Schuermann T, Weiner S M.Risk measurement, risk management, and capital adequacy in financial conglomerates[J].Brookings-Wharton Papers on Financial Services, 2002(1): 141-193.

[13]王培輝.我国金融体系不同行业的依存度与联动效应研究[J].金融监管研究, 2016(11): 7-23.

[14]Brewer E.Relationship between bank holding company risk and nonbank activity[J].Journal of Economics and Business, 1989, 41(4): 337-353.

[15]Brewer E.The risk of banks expanding their permissible nonbanking activities[J].Financial Review, 1990, 25(4): 517-537.

[16]DeYoung R, Torna G.Nontraditional banking activities and bank failures during the financial crisis[J].Journal of Financial Intermediation, 2013, 22(3): 397-421.

[17]李志辉, 李源, 李政.基于Shapley Value方法的金融控股公司综合经营风险评估研究——以光大集团和中信集团为例[J].南开经济研究, 2015(1): 35-50.

[18]Davidson T R.Bank-owned life insurance and bank risk[J].Financial Review, 2017, 52(3): 459-498.

[19]Fields L P, Fraser D R, Kolari J W.Bidder returns in bancassurance mergers: Is there evidence of synergy?[J].Journal of Banking & Finance, 2007, 31(12): 3646-3662.

[20]Casu B, Dontis-Charitos P, Staikouras S, et al.Diversification, size and risk: The case of bank acquisitions of nonbank financial firms[J].European Financial Management, 2016, 22(2): 235-275.

[21]Elyasiani E, Staikouras S K, Dontis-Charitos P.Cross-industry product diversification and contagion in risk and return: The case of bank-insurance and insurance-bank takeover[J].Journal of Risk and Insurance, 2016, 83(3): 681-718.

[22]Boyd J H, Graham S L, Hewitt R S.Bank holding company mergers with nonbank financial firms: Effects on the risk of failure[J].Journal of Banking & Finance, 1993, 17(1): 43-63.

[23]Allen L, Jagtiani J.The risk effects of combining banking, securities, and insurance activities[J].Journal of Economics and Business, 2000, 52(6): 485-497.